2024年,新浪财经ESG评级中心推出ESG系列研究文章,希望对我国上市公司的ESG表现进行分析、判研和剖析,以期对各行业ESG实践起到促进作用。

本期为我国上市公司ESG评级整体表现研究。通过系统性地对中国上市公司(沪深港)在MSCI ESG评级的分布及表征进行对比、分析后发现,中国企业特别是A股上市公司ESG评级整体偏低。其中,MSCI A及以上评级占比仅为8.8%,CCC评级占比达30%。

此外,本文结合中美上市公司MSCI ESG评级表现等,进一步从ESG发展阶段与监管政策、上市公司自身实践及披露水平、全球ESG评价体系等方面,剖析了我国上市公司ESG评级表现偏低的成因,并提出六项系统性政策建议,以期为推动我国ESG政策与标准、ESG生态体系建设,优化上市公司ESG评级等提供参考。

一、中国上市公司ESG评级及市值情况

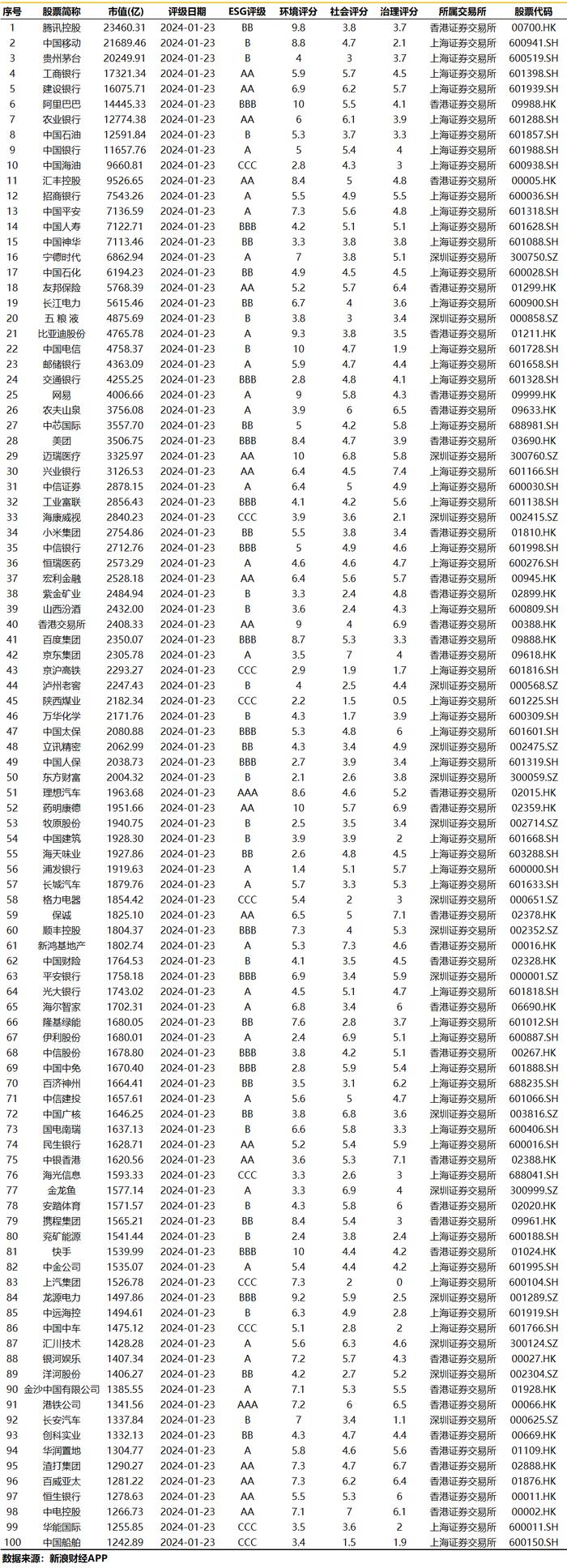

表1 中国市值前100大上市公司MSCI ESG评级(沪深港)

注:①公司市值及ESG评级均为2024年1月23日当日数据;②在多地上市的企业的市值以最高市值计;③港股上市公司市值以2024年1月23日港币兑人民币汇率收盘价计;

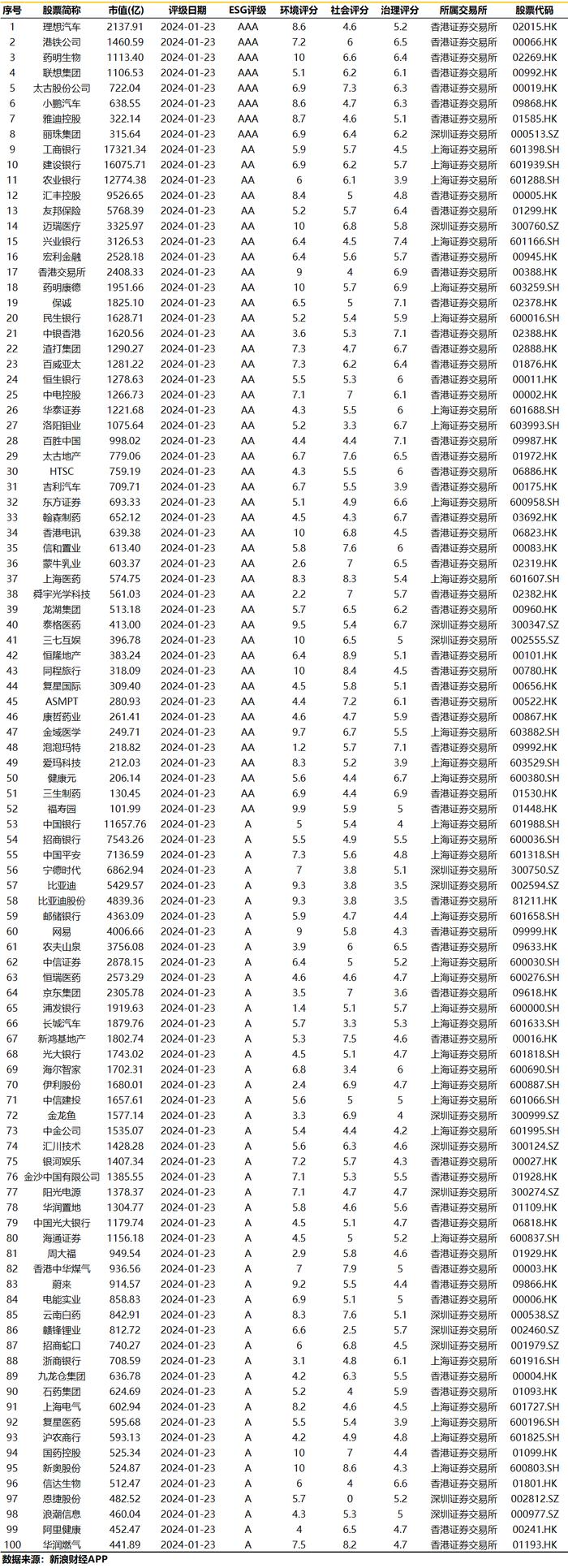

表2 MSCI ESG评级100强上市公司(沪深港)

注:①公司市值及ESG评级均为2024年1月23日当日数据;②在多地上市的企业的市值以最高市值计;③港股上市公司市值以2024年1月23日港币兑人民币汇率收盘价计;④表中剔除了市值小于100亿企业;⑤表中企业按MSCI ESG评级及市值排序,截取前100家,部分A评级企业未纳入。

二、上市公司ESG评级分布及比较

1.我国上市公司ESG评级表现整体一般,与美股上市公司存在差距

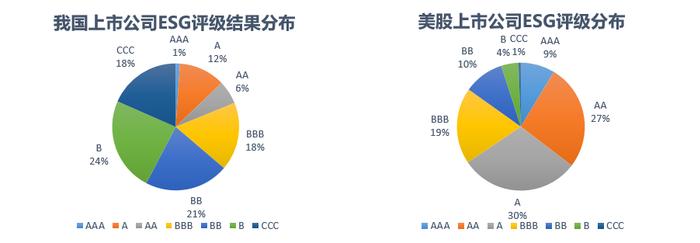

整体来看,美股上市公司ESG评级表现更为突出,A级及以上占比高达66%。据新浪财经ESG评级中心统计数据,在纽交所、纳斯达克和美交所上市的企业中,MSCI ESG评级为AAA、AA及A的企业占比分别为9%、27%、30%,合计高达66%。评级中位数落在A级,最尾部的CCC评级企业仅占1%。

而在上交所、深交所及港交所上市的企业中,获A级及以上ESG评级的上市公司占比仅19%,其中,AAA评级仅占1%,在A股中仅有1家,而尾部CCC评级占比达18%。评级中位数落在BB级。

图1 我国上市公司和美股上市公司MSCI ESG评级结果分布

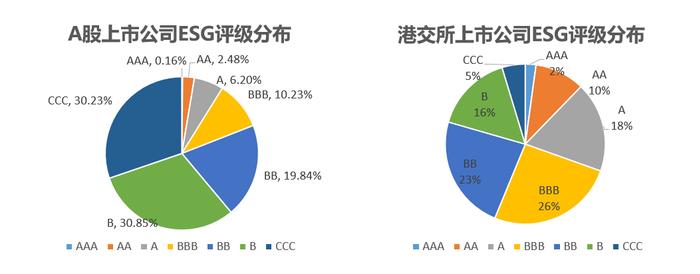

2.港股上市公司ESG评级相对优秀,A股CCC评级占比达三成

港交所和沪深交易所上市公司ESG评级呈现显著结构性差异。

截至2023年底,沪深交易所共有5107家上市公司,MSCI覆盖ESG评级的上市公司共645家,占比12.6%。其中,MSCI ESG评级为CCC的企业达195家,占比高达30.23%;与此同时,评级为AAA的仅有丽珠集团,占比0.16%;A级及以上评级企业仅占8.84%;评级中位数落在B级,整体ESG表现偏差。

港交所上市公司中,MSCI ESG评级为最下游CCC的企业占比5%,比重较美股略偏高,但较A股的30%大幅下降;获AAA评级的上市公司共有10家,占比2.16%;A级及以上占比30.45%;BBB为评级分布中位,相对较优秀。AAA级企业的行业分布上,港交所主要集中在新能源车、医药行业,如理想汽车、小鹏汽车、雅迪控股、药明生物、丽珠医药等。

图2 沪深港上市公司MSCI ESG评级结果分布

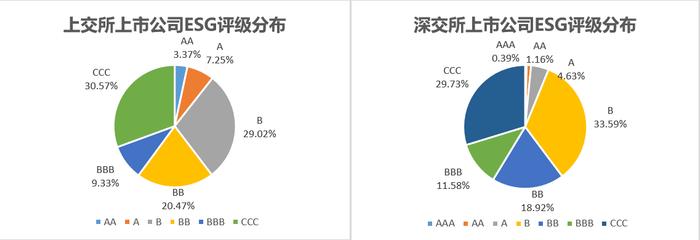

3.沪深上市公司ESG评级无明显结构性差异,B级为中位数

沪深上市公司中,上交所以央国企、高市值企业、高新科技公司为主;深交所以民营企业、中小市值及创业板企业为主。

而进一步考察两大市场中上市公司ESG评级的分布特征,未发现显著异质性差异。BB级及以上在上交所、深交所中分别占40%、36%,中位数均为B级,CCC评级分别占31%、30%。沪深交易所上市公司ESG表现总体较为均质。

图3 沪深交易所上市公司MSCI ESG评级结果分布

三、我国上市公司ESG评级偏低的原因分析

从ESG发展阶段与监管、公司自身ESG实践与披露水平等角度,我国A股上市公司ESG评级偏低的原因可能在于以下四个方面:

1.ESG发展阶段与监管力度差异

总体而言,美国及香港的ESG实践起步较早,ESG监管规范及ESG投资的发展极大推动了企业ESG实践与披露,已形成较好的发展基础。香港于2012年面对上市公司首次发布了《环境、社会及管治报告指引》(以下简称《指引》),倡导上市公司进行ESG信息披露。经对《指引》多轮修订,现阶段香港总体遵循ESG强制披露与“不遵守就解释”相结合原则,并逐渐向强制披露过渡。在美国,美国可持续和负责任投资发展较早,1995年规模已达6390亿美元;目前,美国证券交易委员(SEC)在上市公司层面对环境(E)、公司治理(G)及人力资源等部分社会(S)维度指标提出了强制性披露要求。我国ESG披露监管范围目前覆盖至央企及科创板上市公司。2022年5月,国务院国资委发布《提高央企控股上市公司质量工作方案》,提出力争到2023年相关专项报告披露“全覆盖”,首次对上市公司披露ESG报告进行规范。

但总体来说,ESG监管力度与经济发展阶段是存在匹配性的,需要考虑企业ESG发展水平、中小企业披露能力等问题,需要公平、有序并分阶段推进。

2.企业自身固有ESG问题与风险

一是现阶段我国绝大多数上市公司已意识到ESG的重要性,但多未明确从董事会层面提出公司整体的ESG战略,建立专门的ESG治理架构,导致ESG在公司内部落地上缺少推动与执行;此外,ESG战略与治理架构本身也是大多数ESG评级机构的评价指标。二是绝大多数上市公司并未围绕自身ESG战略制定清晰的转型路径,并基于各项路径制定分阶段、可执行、清晰的行动目标。三是不少上市公司本身确实存在ESG风险,成为减分项。例如较为突出的污染物排放、员工工时与权益、消费者权益、公司治理结构、数据安全与隐私保护、内部控制问题等等。

3.企业ESG信息披露问题

一是企业ESG信息披露率低,使ESG评级得分项缺失。一方面,我国部分上市公司对相关ESG议题无管理无披露,但另一方面,很多企业未对较多优秀ESG实践举措进行披露,导致评级机构无法获取相关信息,ESG评分较低。从统计数据来看,港股、美股上市公司ESG信息披露基础及披露率远高于A股,出于披露监管或ESG投融资需要,大部分美股及港交所上市公司已实现对ESG信息进行披露。据《港股上市公司2022年度ESG信息披露统计研究报告》统计,截至2023年9月,港交所2646家上市公司中,有2512家已于港交所披委易(HKEXNews)进行ESG信息披露,披露率达94.9%。在美国市场,由于SEC对环境和公司治理信息要求强制性披露,美股上市公司均需对此进行披露。据中国证监会数据,截至2023年10月,仅约四分之一的A股上市公司发布了社会责任报告、ESG报告、可持续发展报告、环境报告等相关报告 。

二是企业披露渠道单一,导致与评级机构信息不对称。我国不少企业既对ESG议题进行了管理,也进行了较全面的披露,但由于披露渠道单一或不畅,披露内容和渠道未触达评级机构,导致评分过低。这其中,既存在评级机构信息抓取不全面的问题,也存在企业披露渠道受限的问题。

三是披露质量较差,未能按照国际主流标准进行高质量披露。不少企业对ISSB、GRI等国际主流ESG标准仍较为困惑,理解十分有限,同时,标准本身往往也较为晦涩,可读与操作性差。这导致了A股披露质量参差不齐、颗粒度粗、可比性差等问题仍较为突出;其次,定量信息披露少,数据统计口径不一致;再次,披露缺乏有效验证,数据透明度、可靠性不足。

4.各机构ESG评级体系自身问题

一是当前ESG评级体系存在较为突出的评价标准和指标不一致、缺乏透明度等问题。以MSCI为代表的各国际主流评级机构评价指标体系不尽相同,评分差异较大,且往往并未把乡村振兴、共同富裕、精准扶贫、农业现代化等因素纳入评级体系,因此,我国企业很多具有中国特色的ESG成果并不能体现在ESG评级结果中。

二是西方国家把控国际ESG评级体系,国际评级机构对中国市场存在天然信息壁垒,中国企业的ESG信息披露规范不统一、量化程度低,更导致了许多中国企业在国际评级机构现存ESG评价指标体系下难以获得高评级。

四、政策建议

ESG评级在全球ESG投融资及绿色产业投资中扮演着筛选投资标的、引导资金配置的重要作用。此外,欧盟等地区对企业ESG披露设置了严格的披露标准,企业ESG评级在全球供应链中具有较强参考作用。ESG评级表现差,不利于我国企业在产业融资与出口中占据优势。

有鉴于此,本文分别从ESG制度标准建设、理论研究、企业信息披露、国际标准引领、优秀实践海外传播、ESG评级机构培育六大角度给予建议:

1.尽早从国家层面出台ESG披露标准及相关详细指引

在遵循ISSB的国际主流披露标准的前提下,我国相关部门一是需尽早出台接轨国际、符合国情的ESG披露框架、标准相关指引,并配套出台相应监管办法,解决目前企业参考标准混乱、莫衷一是的问题;二是可提供清晰明确的参考指标体系及披露模板,统一ESG标准的披露层次与颗粒度,明确企业需要定量披露的量化指标;三是可参考港交所经验,推出统一的企业ESG信息核算、填报与披露平台,降低企业披露难度,在大多数企业已有一定ESG信息披露能力基础后,逐步推动ESG报告的第三方鉴证。

2.加强ESG相关理论研究,发挥对实践的引领作用

建议有关部门联合高校、学术机构充分加强可持续及ESG领域的理论研究,发挥理论上的引领作用,为各项ESG相关政策制定与实践活动提供支撑。例如,经济学范畴下企业ESG实践与可持续转型对宏观经济、就业市场的拉动作用,对国贸与国家竞争力的提升作用;又如,金融学范畴下ESG投资与资本市场估值理论的创新与完善;再如,ESG评级与未来市场反映的预测关系等等。

3.提升我国上市公司ESG治理与披露能力

企业践行ESG是一个分阶段的过程。基于国际竞争力、融资授信优惠、企业形象及上市披露等方面考量,我国头部企业多已形成较强的ESG治理与披露意识。但对于更广大的中小上市公司而言,现阶段仍普遍缺乏开展ESG管理、进行ESG披露的能力,并对其造成较大负担。建议有关部门未来在逐步推动上市公司进行ESG信息披露的同时,联合或鼓励标准制定机构、行业协会、学术机构及第三方服务机构对企业开展能力建设活动;鼓励各行业头部企业发挥引领带动作用,以向中小企业开放技术能力等形式联合同业企业、供应链上下游企业加强ESG能力建设。

4.积极参与国际ESG披露框架与标准制定

ESG评级机构往往多依照国际主流ESG披露标准形成评价指标体系。因此,有关部门与机构在积极参与ISSB等全球主流披露标准制定与推动工作时,可推动乡村振兴、农业现代化、公益捐赠等中国特色指标融入ESG主流标准体系,构建中国在ESG标准制定与ESG评价领域的话语权。这也有利于逐步推动全球ESG评级能够真实、全面地反映我国企业ESG表现与实践成绩,提升我国企业在全球供应链、投融资等领域的竞争力。

5.培育与整合我国企业优秀ESG实践案例,加强国际传播

2023年8月,国务院印发《国务院关于进一步优化外商投资环境加大吸引外商投资力度的意见》(国发〔2023〕11号)》,提出加大吸引外商投资力度。与此同时,2023年至2024年,我国对外直接投资增速大幅上升,企业出海浪潮涌现。在此背景下,建议有关部门充分培育与整合我国企业优秀ESG案例,重点面向国内各行业标杆企业、出海业务占比较重的企业进行征集,讲好中国故事,加强海外传播。

6.培育我国ESG评级机构的专业度与国际影响力

MSCI等国际主流ESG评级机构一是长期存在标准不透明等问题,二是其现存评价框架难以全面衡量我国企业ESG表现。因此,在推动ESG标准先行、企业践行之后,需重点培育中国本土ESG评级机构;推动我国本土ESG评级机构提升专业能力,不断评估优化自身方法学,明晰评价标准;推动本土ESG评级机构由A股上市公司评级逐步向全球市场评级拓展,提升中国ESG评级的国际权威性与影响力。

作者:范程程 李涛

往期系列研究

(二)2024年全球25大科技公司MSCI ESG评级发布 中国互联网巨头何去何从?