意见领袖 | 程实、张弘顼、周烨

作为传统避险资产,日元自美联储2022年收紧货币政策后持续贬值,与同为避险资产的黄金相比,走势明显分化,近两个月来更是突破自1990年以来兑美元的新低。本轮日元加速贬值主要是受美联储以及日本央行政策立场调整以及美日利差预期转变驱动。尽管日元长期避险属性仍然存在,但在欧亚大陆地缘冲突频发的动荡格局中,美元避险属性的提升实质弱化了日元的避险价值。

就日本国内而言,高企的政府债务压力和通胀的不确定性使得日本央行货币政策调控空间有限。日本央行对日元的干预更多的可能是通过外汇市场操作而非收紧货币政策。从日元看近期亚洲其它货币贬值浪潮,短期内亚洲主要经济体汇率可能面临压力,但在经济稳健增长,完善的汇率管控机制以及充足的外汇储备加持下,预计亚洲主要经济体稳定汇率仍有余力。

利差预期转变加速日元贬值,日元避险属性有所削弱。日元作为传统避险资产,自美联储2022年收紧货币政策后持续贬值,与同为避险资产的黄金以及瑞士法郎走势分化,更在日本央行今年4月货币政策会议后连续四天下跌,突破160日元,刷新1990年6月以来34年的新高。本轮日元加速贬值主要是由于近两个月以来美日央行政策调整导致美日利差预期发生转变(图1)。

一方面,美联储降息预期渐行渐远。正如我们在报告《降息难,加息亦难》中所提及,美国通胀水平由菲利普斯曲线上的左侧陡峭区间滑落至凹陷曲线,在此区间内通胀阶段性反弹的压力正在增强,这使得市场对于美联储降息时间不断重估,联储维持更久的高利率水平使得美债名义收益率进一步维持高位走势。

另一方面,日本央行货币政策基调仍偏宽松。在三月的货币政策会议中,日本央行虽然宣布退出超宽松货币政策框架,但整体仍然采取审慎的态度,削弱了市场对其在今年二、三季度进一步收紧货币政策的预期。长期来看,日本政府债务压力自2020年后进一步加剧,公共债务与GDP规模之比超过260%,日本央行仍需要维持一个较低的利率以维持债务的可持续性。此外,面对全球通胀高企,尤其是俄乌战争后全球原材料价格飙升,日本作为原材料进口依赖国,在显著的负面冲击下难以维持以往长期的贸易顺差,也使得日元汇率进一步承压。

从货币的避险属性来看,我们的研究发现近4年来,日元传统的避险属性有所弱化:日本长期宽松的货币政策以及较低的通胀率使得市场对于日本央行货币政策形成长期稳定预期。投资者对日元的风险偏好较稳定,使得投资者能够长期借入低息货币投入海外高息市场,日元不仅作为低利率货币,同时拥有良好的资本流动性和外汇储备支持,是套利交易中借入资金的不二之选。当全球风险偏好进一步降低,日本相对温和经济和稳定的政策预期也使全球投资者倾向将更多资金转移至日本国内市场,这凸显了日元避险的价值。然而,近年来全球地缘冲突的频发以及世界经济去全球化节奏加快,导致全球投资者的避险行为发生变化。

图1:日元兑美元汇率与日美利差

资料来源:iFinD以及工银国际

长期来看,日元难走强。较弱的日元对以出口导向为核心的日本经济利大于弊。

对于企业部门而言,日元相对贬值可提振出口型企业产品竞争力。2021年至2023年,日本出口金额增幅分别为21.5%、18.2%、2.8%,已连续3年保持增长势头,2023年更达到历史新高约一百万亿日元的水平。尽管日元贬值会增加进口商成本,但不可控的原材料价格和运输成本对日本进口商的利润影响最为显著。

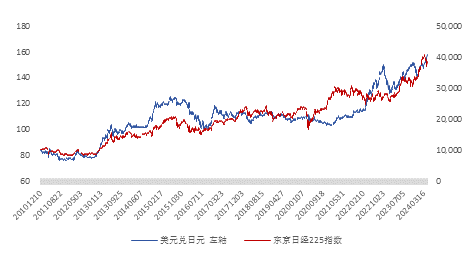

对于经济部门而言,日元贬值往往有助于刺激日本股市,从而提升日本居民部门的财富效应(图2)。由于日本汽车和半导体等高新电子制造的出口比重较大。日元贬值有助于企业盈利边际改善,刺激股价抬升。对于日本跨国公司来说,日元贬值意味着在结汇时,同样的外币将换取更多的日元,即使海外货币收入保持稳定,汇率的变动也会提高其在财报中的表现,从而提升股价。

对于日本央行而言,多年来日本经济一直处于缓慢增长或停滞的状态,通胀水平难以提升。日本政界和央行普遍对通胀水平存有较高容忍度。

从经济结构来看,日本人口老龄化趋势明显,潜在经济增长率持续降低。较高的通胀有助于降低实际利率,刺激消费水平,从而缓解人口老龄化带来的经济压力。其次,日本政府债务水平居高不下,较高的通胀有利于逐步“稀释”这些债务负担。此外,容忍较高通胀有助于为日本央行提供更大的政策调整空间,尤其是在经历长期的通缩和低通胀困扰后,日本央行对待加息可能更为谨慎。

图2:日元兑美元与日经225

资料来源:iFinD以及工银国际

从日元看亚洲货币市场贬值压力,谈危机为时尚早。

近期市场对美联储降息预期重估后,亚洲货币市场普遍面临贬值压力(图3),其中日元贬值幅度最大。未来,日本及亚洲货币市场是否进一步存在贬值风险仍主要取决于日美利差预期的走向,鉴于日本货币政策调控空间的局限性,日本央行对于日元的干预更多的可能是通过外汇市场操作而非收紧货币政策。

当前来看,美元兑日元在160左右的波动是已经纳入当前日美双方货币政策预期的水平,除非市场对于日美两方货币政策的预期有进一步的修正,否则短期内美元兑日元仍将在150-160左右波动。日本作为亚洲市场典型的外向型经济体,日元的走向与亚洲其它货币走向的底层逻辑其实不离其宗。虽然短期来看,亚洲各经济体汇率或有承压,但类似的,各经济体货币的进一步贬值依赖市场对各方货币政策预期的进一步修正。一方面,东南亚各发展中经济体的经济增速依然稳健,2023年印度、印尼和越南GDP增长均保持着5%以上,而日本,韩国,新加坡等发达经济体的经济增速相对缓慢,在经济基本面和货币政策的选择对其汇率构成一定的压力,另一方面,自1997年亚洲金融危机以来,亚洲主要经济体普遍完善了汇率管控机制,减少了对国际资本的依赖,并保留了充足的外汇储备,预计亚洲主要经济体有足够稳定汇率的能力以抵抗外部因素的冲击。

图3:2024年以来亚洲货币对美元变化(以2024年1月2日为基准)

资料来源:iFinD以及工银国际

(本文作者介绍:工银国际研究部主管,首席经济学家。研究领域为全球宏观、中国宏观和金融市场。)