意见领袖 | 汪毅

稳汇率与降息并非互相排斥。本次美元兑人民币汇率大幅贬值,更多是外部事件串联导致的结果,另一方面,该汇率虽然仍存在贬值空间,但并不具备趋势性,只要合理运用政策工具,就能保持两者之间的平衡。

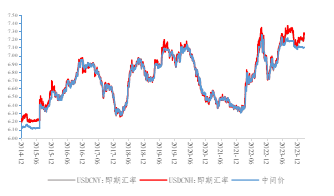

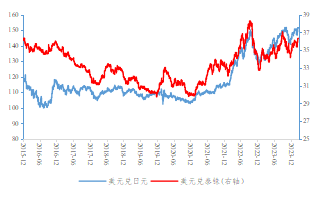

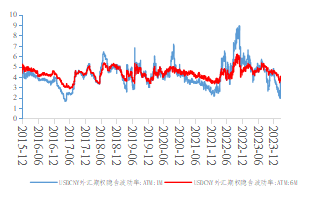

此次美元兑人民币汇率大幅贬值的原因主要是在于外部事件产生的冲击。3月中旬以来,伴随美国2月份通胀数据强于预期,叠加日本宣布退出YCC且基准利率由-0.1%上调至0-0.1%、瑞士意外降息,美元指数强势拉升,美元兑人民币汇率在3月22日一度跌破7.2,但是此轮贬值并非是人民币单边贬值,日元、泰铢等亚洲货币在3月以来也在面临贬值压力,同时我们发现,一篮子人民币汇率指数和美元兑人民币汇率的波动并非是同向的,2024年2月中旬以来,人民币波动率一直处于一个极低的位置,这次外部冲击在客观上促使人民币汇率恢复了一定的弹性。

汇率尚有贬值空间,但属于区间性质而非趋势性质。此轮美元兑人民币汇率贬值中,我们发现,USDCNY、USDCNH和美元兑人民币汇率中间价的贬值幅度差异是比较大的,这也造成了人民币的在岸价和离岸价、中间价和离岸价价差绝对值均达到了今年以来的最大值,政府可以通过干预中间价,以中间价作为“锚”调控人民币汇率, 此次从价差的角度来看,此轮贬值可能会对中间价造成一定压力,汇率尚有一定的贬值空间。从人民币国际化的需求角度来说,我们既需要币值有一定合理的波动性来维系流动性,又需要币值相对稳定,因此政策上“稳汇率”基调一直没有发生太大变化,因此现在的汇率的波动率重新回归合理区间对人民币国际化有着积极影响,另外一方面,政策端也一直在防范一致性的贬值预期形成,从2023年第三季度美元兑人民币汇率波动就可以看出,政府的调控力度一直是比较合理有效的,一旦触碰到7.3的位置,汇率便开始快速回升。

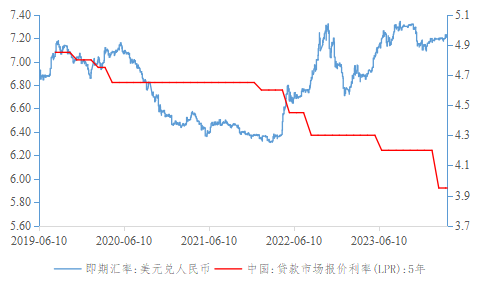

“稳汇率”和降息并不矛盾,重点在于合理运用政策工具。去年下半年以来,我国的货币政策价格工具大多是通过调降LPR实现提振经济的作用,对于MLF的以来依赖程度有所降低。LPR(5年)属于贷款人长期贷款的资金成本,而MLF属于银行间的借贷成本,从作用上来说LPR对实体经济的作用更大,后续出于提振国内经济的需求,LPR仍有调降空间,且LPR和人民币汇率的相关性较弱,政策工具的多向性可能会提升货币政策的操作空间。

风险提示:汇率波动风险、地缘政治冲突风险、出口承压、美联储降息节奏不及预期

一、“央行超级周”人民币即期汇率贬值原因

此次美元兑人民币汇率大幅贬值的原因主要是在于外部事件产生的冲击。3月中旬以来,伴随美国2月份通胀数据强于预期,叠加日本宣布退出YCC且基准利率由-0.1%上调至0-0.1%、瑞士意外降息,美元指数强势拉升,美元兑人民币汇率在3月22日一度跌破7.2,但是此轮贬值并非是人民币单边贬值,日元、泰铢等亚洲货币在3月以来也在面临贬值压力,同时我们发现,一篮子人民币汇率指数和美元兑人民币汇率的波动并非是同向的,2024年2月中旬以来,人民币波动率一直处于一个极低的位置,这次外部冲击在客观上促使人民币汇率恢复了一定的弹性。

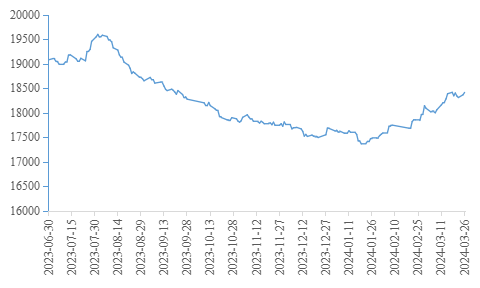

图表1:美元兑人民币汇率(三种价格)

资料来源:ICAP、WIND、长城证券产业金融研究院

资料来源:ICAP、WIND、长城证券产业金融研究院图表2:美元兑日元、美元兑泰铢汇率

资料来源:美联储、WIND、长城证券产业金融研究院

资料来源:美联储、WIND、长城证券产业金融研究院图表3:人民币汇率指数和美元兑人民币汇率

资料来源:中国货币网、WIND、长城证券产业金融研究院

资料来源:中国货币网、WIND、长城证券产业金融研究院图表4:人民币外汇期权隐含波动率(%)

资料来源:中国货币网、WIND、长城证券产业金融研究院

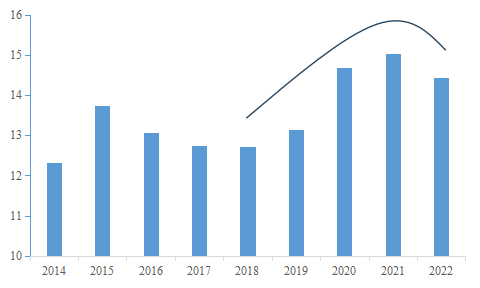

资料来源:中国货币网、WIND、长城证券产业金融研究院从中长期视角下,中美经济周期错位依然是存在的,并且中美利差已经扩大至190BP以上,且2022年开始,中国出口份额占全球比重有所下滑,伴随全球产业链重构,总体来说我国贸易上依然面临压力。

图表5:全球商品出口份额:中国(%)

资料来源:长城证券产业金融研究院

资料来源:长城证券产业金融研究院而在短期内人民币汇率大幅的下跌通常是跨境资金流动所导致的,在今年2月份,虽然美元指数一度走强,但是由于我国资本市场情绪好转,北向资金净买入金额见底回升,因此美元兑人民币汇率相对稳定,没有出现突破7.2的情况,但是3月份伴随美元走强以及降息预期减弱,北向资金净流入速度减缓,人民币汇率7.2的支撑位置被突破。

图表6:陆股通累计净买入(亿元)

资料来源:WIND、长城证券产业金融研究院

资料来源:WIND、长城证券产业金融研究院二、汇率区间下移还是趋势性贬值?

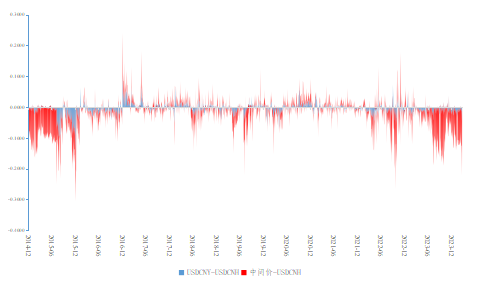

此轮美元兑人民币汇率贬值中,我们发现,USDCNY、USDCNH和美元兑人民币汇率中间价的贬值幅度差异是比较大的,这也造成了人民币的在岸价和离岸价、中间价和离岸价价差绝对值均达到了今年以来的最大值。

USDCNY是在中国境内的银行间外汇市场上形成的,会对中国的外贸、跨境投资和汇款等产生影响,USDCNH的变动通常受到离岸市场供需关系、资本流动和市场情绪等因素的影响,中间价是市场参与者在进行美元兑人民币交易时的参考价位,政府可以通过干预中间价,以中间价作为“锚”调控人民币汇率, 此次从价差的角度来看,此轮贬值可能会对中间价造成一定压力,汇率尚有一定的下行空间。

从人民币国际化的需求角度来说,我们既需要币值有一定合理的波动性来维系流动性,又需要币值相对稳定,因此政策上“稳汇率”基调一直没有发生太大变化,因此现在的汇率的波动率重新回归合理区间对人民币国际化有着积极影响,另外一方面,政策端也一直在防范一致性的贬值预期形成,从2023年第三季度美元兑人民币汇率波动就可以看出,政府的调控力度一直是比较合理有效的,一旦触碰到7.3的位置,汇率便开始快速回升。

图表7:USDCNY\USDCNH\美元兑人民币汇率中间价价差

资料来源:WIND、长城证券产业金融研究院

资料来源:WIND、长城证券产业金融研究院三、重视政策工具箱:“稳汇率”和降息

从理论上来说,“三元悖论”提出资本自由流动、固定汇率以及货币政策的独立性三者是不可能同时达成的,在保持高质量对外开放的前提下,现阶段稳定币值似乎意味着牺牲国内降息的空间,根据利率平价学说,汇率的预期是被国内和国外利率差所决定的:

e是汇率远期升贴水,后为国内利率减国外利率

e是汇率远期升贴水,后为国内利率减国外利率但是利率平价学说是基于资产的回报率来计算的,所以本质上来说更多的是基于投资国内资产所得到的收益率,而并非是由政策性利率单一决定。并且去年下半年以来,我国的货币政策价格工具大多是通过调降LPR实现提振经济的作用,对于MLF的以来依赖程度有所降低。LPR(5年)属于贷款人长期贷款的资金成本,而MLF属于银行间的借贷成本,从作用上来说LPR对实体经济的作用更大,后续出于提振国内经济的需求,LPR仍有调降空间,且LPR和人民币汇率的相关性较弱,政策工具的多向性可能会提升货币政策的操作空间。

图表8:LPR(5年)和美元兑人民币汇率

资料来源:全国银行间同业拆借中心、中国货币网、WIND、长城证券产业金融研究院

资料来源:全国银行间同业拆借中心、中国货币网、WIND、长城证券产业金融研究院风险提示

汇率波动风险、地缘政治冲突风险、出口承压、美联储降息节奏不及预期

(本文作者介绍:长城证券首席经济学家、产业金融研究院副院长、中国华能集团软科学研究评审专家)