意见领袖丨星图金融研究院

随着河南、安徽共六家村镇银行“取款难”事件的持续发酵,本来少有被关注的村镇银行,却被更多人所熟知。事件的调查工作尚未结束,却已引发公众对于银行安全性的担忧。

对于以风险管控为本的银行来讲,此次事件的发生确属小概率事件,但却暴露出村镇银行存在的一些问题。

从2007年至今,村镇银行诞生不过十六年,但在数量上却已经是国内最多的一类银行,发展速度不可谓不快。村镇银行曾经是被寄予厚望解决农村金融问题的“破局者”,如今却发生影响如此恶劣的事件。

村镇银行,与其他银行到底有何区别?又存在哪些问题?

国内到底有哪些“银行”?

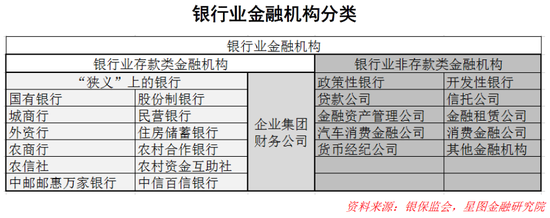

如果以中国人民银行的“金融机构分类编码”作为分类的依据,国内的金融机构可以分为九大类,分别是货币当局、监管当局、银行业存款类金融机构、银行业非存款类金融机构、证券业金融机构、保险业金融机构、交易及结算类金融机构、金融控股公司和其他金融机构。

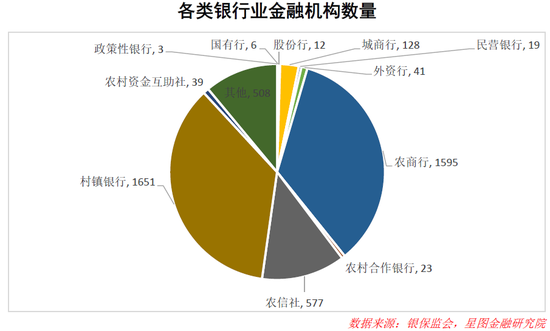

其中的银行业存款类金融机构、银行业非存款类金融机构两者同属于银行业金融机构,也是本文要重点介绍的内容。根据银保监会的数据,截止2021年末,银行业金融机构共4602家。其中开发性金融机构1家,政策性银行2家,国有行6家,股份行12家,城商行128家,民营银行19家,外资行41家,住房储蓄银行1家,农商行1595家,农村合作银行23家,农信社577家,村镇银行1651家,农村资金互助社39家,贷款公司13家,信托公司68家,金融资产管理公司5家,金融租赁公司71家,企业集团财务公司255家,汽车消费金融公司25家,消费金融公司30家,货币经纪公司6家,其他金融机构33家。

从这个构成上可以看出,银行业金融机构的范畴其实远远不止大家熟知的银行,还包含了很多其他类金融机构。

狭义上的、被公众所熟知的“银行”,具体来说应该是指银行业存款类金融机构,包括上文中提到的国有银行、股份制银行、城商行、民营银行、外资行、住房储蓄银行、农商行、农村合作银行、农信社、农村资金互助社,以及中邮邮惠万家银行、中信百信银行。而企业集团财务公司虽然也是存款类金融机构,但只能服务企业内部,也并非是一般意义公众认知中的银行。与之类似的是农村资金互助社,只能针对社员吸收存款,也与一般意义上的银行有差异。

除了这些之外,其他均为非存款类银行金融机构。需要特别说明的是中邮邮惠万家银行、中信百信银行,这两家银行虽然在“其他金融机构”的分类中,但严格意义上来说应该是“直销银行”的一种,属于具有试点性质的银行。

为什么要设立“村镇银行”?

聚焦到村镇银行,可能很多人会有疑惑,既然已经有了国有银行、股份制银行等大型银行,农村还有农信社这样的农村金融机构,为什么还要设立村镇银行?

从现实需求上来说,农村金融的发展是世界性的难题,农村金融的有效需求得不到满足是制约农村经济发展的重要方面。想要发展农村经济,必须要做好农村金融。农村金融市场理论、普惠金融理论等很多研究结论都指出,对于农村金融这样的市场,必须要建立一种体量轻、机制灵活、资金来源于农村用之于农村的“创新性”金融机构。

因此,村镇银行设立的初衷,是解决中国农村金融长期供给不足问题。在这样的前提下,村镇银行与贷款公司、农村资金互助社三类“新型农村金融机构”被批准设立,希望能够解决农村地区网点覆盖率低、服务供给不足和竞争不充分等问题。其中资金互助社仅能覆盖社员,贷款公司不能吸收存款,而村镇银行就成为农村地区存款类金融机构的主角。

村镇银行存在着很多特殊性,不仅有别于居民熟知的大银行,与其他农村金融机构如农商行、农信社等,也有很大的差异性。这种差异既体现在股权股东的要求方面,也体现在经营、监管指标等方面。

首先是股东层面,村镇银行有着独特的主发起人条件,主发起人必须是银行业金融机构且持股不能低于15%,而其它股东对所有社会资本放开,包括境外资本、产业资本、民间资本都可以参与到村镇银行的设立中,这在严格监管的金融领域中,可以说是一个极大的创新。

其次是极低的注册资本门槛,在乡(镇)设立的村镇银行,最低注册资本限额为100万元人民币。与之相对比,后续在监管新设民营银行时,最低注册资本没有低于十亿元的,且对主要的民营资本股东还有连续盈利、净资产占总资产比例等要求。作为独立的法人银行,村镇银行的设立门槛可以说是低到了极点。

最后,在服务客群方面有限制,村镇银行设立之初定义为面向三农提供金融服务,随着经济的发展逐步拓展至小微与零售领域。且根据监管的要求,不得跨经营区域办理授信、发放贷款等业务。当年新增可贷资金也应该主要投放于当地县域农户、社区居民与小微企业。还有其他诸如农户和小微企业贷款占比不低于90%,以及户均贷款不高于35万元人民币等要求。

从种种监管要求来看,村镇银行被设定为全面服务于农村经济。从中也不难猜测,监管应该是对村镇银行解决农村金融问题给予厚望的。

那么,这样一个拥有政策红利,享受资本加成,拥有得天独厚优势的产物,又为何频频出现问题,甚至出现此次河南、安徽六家村镇银行“取款难”大事件的呢?

村镇银行存在哪些问题?

从这些年村镇银行的发展来看,确实一定程度上解决了农村金融供给不足的问题。根据统计,截至2020年9月末,中国村镇银行共1641家,覆盖全国31个省份,中西部占比65.8%,县域覆盖率71.2%,单户500万元以下贷款占85%,户均贷款30.5万元。这些数据表明,村镇银行在支持农户、小微企业、县域经济方面,的的确确发挥了很多重要的作用。也一定程度上解决了农村金融供给不足的问题。但与此同时,村镇银行也出现了很多的问题。

《中国金融稳定报告2021》中,央行对金融机构的评级结果显示,截止2021Q2,共有122家村镇银行为高风险机构,占全部村镇银行数量的7%左右,如果将范围进一步扩大到中高风险类,那数量占比可能要远远高于10%,这意味着村镇银行群体目前的困境非常突出。

第一就是主业的偏离。村镇银行的设立之初是为了解决农村金融的问题,监管希望村镇银行能够实现“农村存,农村贷”,将农村的资金有效的用于建设农村,发展农村经济。但不少村镇银行却“离农脱小”。例如浙江省审计厅2018年对浙江48 家村镇银行涉农贷款用途审计发现,2015 年至2017 年间,有12 家村镇银行的涉农贷款投向房地产、“两高一剩”企业、证券期货市场、政府融资平台近4亿元,还有部分村镇银行将央行的支农再贷款投向非农领域。而“脱小”表现为“垒大户”行为,某村镇银行2016 年末前十大户存款占其各项存款的70%,户均贷款在300万以上。这些贷款的投向已经严重地偏离了支持农村金融、小微金融发展的主业方向。

第二是股权治理混乱,主发起人治理能力不足。在所有银行中,村镇银行的设立门槛是最低的,对于股东的要求也极低,但也正因为此,村镇银行有着有别于其他银行的“发起人”制度。监管希望那些管理能力强、科技实力强的银行能够将好的经验用于村镇银行。但从实际来看,大行对此兴致缺缺,反而是很多农商行借此突破地域限制,大力的发起设立村镇银行。但是同为农村金融机构,多数农商行尚且存在这样那样的问题,又如何将优秀的管理经验输出给村镇银行呢?监管虽然提出“大股东应承担起职责,对并表管理体系加以完善,强化对村镇银行的监管”。但从此次河南、安徽村镇银行“取款难”暴露出来的问题看,发起行不仅没能有效地管控其控股的村镇银行的风险,甚至其自身也有相当多的股权治理等方面的问题。

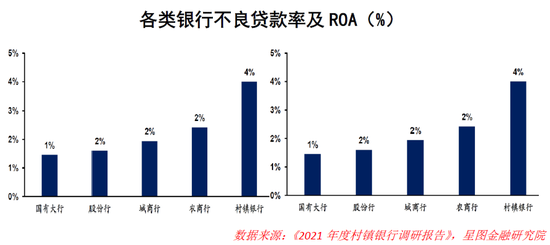

第三是地域经济风险。村镇银行立足于地方经济,发展与当地经济息息相关。村镇银行又大多数集中于经济相对落后的地区,服务的群体也是风险抵御能力更差的小微企业和普惠金融群体。在面临疫情和经济下滑的冲击时,其风险抵御能力也更差。例如像东北等经济下滑严重的地区,当地村镇银行也面临更大的经营风险。具体看数据可能更加明显,根据《2021年度村镇银行调研报告》的数据,2020年村镇银行的ROA仅有0.39%,低于其他类银行,不良贷款率4%,高于其他类银行。

最后则是新型的互联网化带来的风险。互联网存款的兴起以及初期的监管缺失,使得村镇银行绕过了“不得跨区经营”的规定,规模快速膨胀了起来。对于有互联网经营能力的银行而言,能够有效管控互联网化带来规模的膨胀风险。但是对于管理能力本就薄弱的村镇银行而言,对规模过快膨胀所带来的风险缺乏有效防控手段。就像河南、安徽村镇银行“取款难”的事件一样,案件涉及的金额高达几百亿。互联网化就像一个放大器一样,带来机遇的同时,也带去了更大的风险。

村镇银行未来何处去?

从2007年原银监会发布《村镇银行管理暂行规定》、《村镇银行组建审批工作指引》开始,村镇银行在这16年间,一直面临着经营情况不佳的问题,在当前经济形势复杂的情况下,村镇银行过去面临的一系列风险正在逐渐加大,本次河南、安徽村镇银行“取款难”问题的出现无疑更加剧了这种困境,村镇银行很可能要面临新的洗牌。

近些年来监管也在不断处置村镇银行风险。在今年5月20日银保监会通气会上,监管就重点说了很多相关情况。从2018年以来,累计处置高风险农村中小银行627家,处置不良贷款2.6万亿元,金额超过前十年的总和。同时表示会继续深入推进农村中小银行改革化险。除此之外,又再次提及“鼓励优质银行、保险、金融资产管理公司和其他机构参与并购重组农村中小银行”,并会落实鼓励中小银行兼并重组支持政策。

这些监管态度一方面说明了农村中小金融机构客观存在的风险,另一方面也表明其作为服务农村经济的重要力量,不可或缺。因此未来大概率会通过政策,鼓励优质机构参与到农村中小银行的并购重组中。

但无论未来如何,对于当下的村镇银行而言,正在经历着自诞生以来最大的信任危机,如何解决这场危机,也将在未来一段时间内决定其发展。而作为银行的用户,我们既不能一味地否决银行的安全性,或者简单粗暴地认为所有的中小银行都不安全,亦或是将问题都归咎于互联网渠道,完全拒绝线上理财投资的方式。而是要理性看待其中的问题,做好风险的防范,用正确的方式保护好自身的合法权益。