文/新浪财经意见领袖专栏作家 周文渊

一向以“稳健”著称的银行理财产品,近期难抵行情震荡,破净产品数量出现了小幅增加。WIND数据显示,截至3月22日,全市场28624只银行理财产品中,累计净值低于1的有2263只,还有2143只产品的累计净值接近1,徘徊在“破净”边缘。当前银行理财产品破净的原因是什么,后续赎回压力大不大,对于机构而言又该如何应对?中国财富管理50人论坛特邀研究员周文渊撰文进行了分析。

正确看待理财破净 系统化资产配置可降低波动冲击

文|周文渊

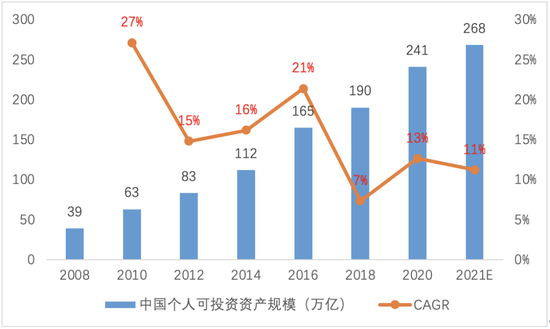

近年来,在海内外疫情反复冲击、地缘冲突不断加剧的背景下,中国经济展现较强韧性,国内生产总值不断提高,2021年更实现全年8.1%的GDP增速,2022年政府工作报告也提出GDP目标增长5.5%。随着国内生产总值的提高,居民可投资资产规模也屡创新高。根据贝恩与招商银行的报告,预计2021年中国个人持有的可投资资产总体规模将达到268万亿元,比去年增长11%。目前个人投资产品按规模排序分别为现金及存款、投资性不动产、资本市场产品、银行理财产品、境外投资、保险(寿险)、其他境内投资。其中资本市场产品增速虽然有所放缓,但仍然保持较高的绝对增速同比增长14%,其他境内投资扭转下降态势,境外投资则连续2年保持20%以上的增速。中国投资者对跨资产、境内外等多样化产品的资产配置需求不断提高,中国投资者的投资逐渐多元化,为资本市场不断供给优秀产品提供动力和源泉。

图 1 中国个人可投资规模

图 2 投资细项年均符合增长率

资本市场产品包括个人持有的股票、公募基金、新三板和债券

其他境内投资包括个人持有的信托、基金专户、券商资管、私募股票投资产品、黄金、私募股权等。

财富长期复利增长需要平衡好波动性和增长性

资产保值增值是居民财富管理的主要目的,长期持有、让复利增长是实现资产保值增值的主要途径,而良好的持有体验则是长期持有的前提条件。众所周知,股票因其反映经济增长而具有长期的风险溢价,但是股票的持有体验并不好,导致股票投资者往往不能够长期持有,很难通过股票获得稳定的复利增长。

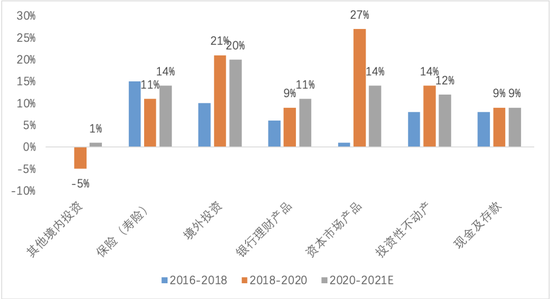

图 3 长期投资与持有体验

注:横坐标表示任意时点买入并持有期限(年),作者团队整理

比如以沪深300为例,假设任意一天入市持有一定期限。持有一年的话,获得收益的概率只有54.5%,平均最大回撤为21.5%,随着持有期限的增加,最终获得收益的概率随之提高,当持有期限提高至6年左右时,获得收益的概率将提高至90%左右,但随之的平均持有期内最大回撤提高至44.25%,持有期限内浮亏的时间占比为40%。可见虽然长期持有能获得收益,但持有期内的最大回撤、浮亏时间等因素都严重影响A股的持有体验,导致很难长期持有。

股票资产高波动的主要原因其驱动因子的不稳定性以及影响因素的复杂多样性,从宏观因子的角度来看,各类资产背后的驱动因素都有所不同,因此各类资产的收益与风险特征也各有特点。这些风险因子的异质性也导致各类资产在不同宏观环境下表现有所差异,从而暴露不同风险因子的资产也呈现出低相关性的特点,这使得通过分散化投资可以实现更好的风险收益比。

在大类资产层面进行分散化投资是实现长期稳定复利增长的重要路径。而系统的多资产定价能力则是进行大类资产配置的关键。比如作者所在团队在2019年推出并实盘的全天候指数,历史任意时点买入持有一年获得收益的比例大于99%,持有期内平均浮亏时间占比不到10%,相比单资产,多资产组合配置通过分散投资,平抑波动的同时享受了长期的风险溢价。

理财净值化面临波动冲击

2018年4月,人民银行发布《关于规范金融机构资产管理业务的指导意见》(简称资管新规),资管新规明确要求,银行理财要打破刚性兑付,破除多层嵌套与禁止资金池模式,实现净值化转型。据《中国银行业理财市场年度报告(2021年)》数据显示,截至2021年底,我国银行理财市场规模达到29万亿元,其中,净值型理财产品余额26.96万亿元,占比92.97%,较资管新规发布前增加23.89万亿元,产品净值化转型进程显著。

在看到净值化成绩的同时,更要看到广大银行理财面临的巨大压力和挑战,2022年以来,由于全球通胀压力和欧洲战争的冲击,债券市场和股票市场出现了较大的波动,理财产品在净值化的大潮流中出现了一定回撤。WIND数据显示,截至3月22日,全市场28624只银行理财产品中,累计净值低于1的有2263只,还有2143只产品的累计净值接近1,徘徊在“破净”边缘。

面对净值化情景下的破净压力,一方面要积极引导教育,在宏观风险迅速上升的情景下,资产波动性加大是非常正常的现象,而且往往事后来看,资产波动性较大下能够看到不少资产出现错误定价的情况,此时做好投资应对往往能够带来长期超额收益;另一方面,还是需要从资产配置的角度,通过系统模型等方法来降低理财产品组合的波动性,有效提高理财客户持有体验感。

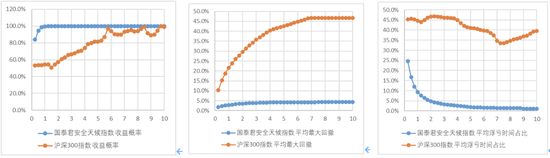

资产配置:宏观风险因子模型的理论构建

资产配置从实践和理论的发展过程来看,发展出三大类模型。第一类是考虑资产收益和风险,按照资产组合理论构建的配置模型。包括MVO、BL和一些衍生配置组合模型。第二类是从资产的风险特征来进行组合管理和再平衡,包括风险平价理论和量化因子投资模型。第三类是建立宏观风险因子和资产价格的逻辑关系,通过量化手段来配置资产宏观风险因子的模型。

图 4 资产配置理论变迁

大概经历了三个发展阶段。第一个早期阶段起源于APT理论应用,第二个阶段是美林时钟理论,第三个阶段是现代宏观因子配置组合。包括贝莱德、高盛、道富、PIMCO等资产配置模型。

利用各类资产的低相关性进行组合分散化投资,从而提高组合风险收益比是大类资产配置核心。1952年Markowitz提出的均值方差模型开启资产配置理论的一个流派,这一理论体系从微观资产收益率和风险两个维度出发,通过数学优化过程实现给定风险目标之下的最大收益,或者是最大收益预期下的最小风险。

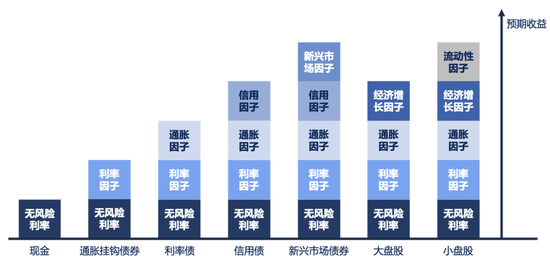

图 5 因子投资与资产映射

伴随收益本源的探索逐渐展开、风险溢价的概念也逐步流行。学界与业界普遍的共识是,资产收益的主要来源其所承担的风险溢价。由于风险相对于收益的预测可靠性,基于风险定价的资产配置模型开始涌现,比如经典的风险平价策略、因子平价策略等。基于此,配置资产不如配置风险成为这类投资理念的代表思想。无论股票还是债券等资产,在资产类别内部都有多种风险因子,比如股票的市值、价值,债券的信用溢价,商品的期限结构因子(carry)等。而在跨资产类别领域中,最顶层的是宏观因子,宏观因子在各类子资产中都有所映射,从而使各类资产在不同宏观环境下表现出不同的特征,经典的宏观因子包括利率风险、经济增长风险、通胀风险等。目前,从宏观因子出发探索各类资产的风险溢价成为各类机构的主流理念。

(本文作者介绍:国泰君安交易投资委员会大类资产配置主管。负责资产配置策略开发和组合管理,中国人民大学国际货币所财富管理研究室执行主任,人民大学经济学院业界导师。)