文/新浪财经意见领袖专栏作家 王甲同、乔治

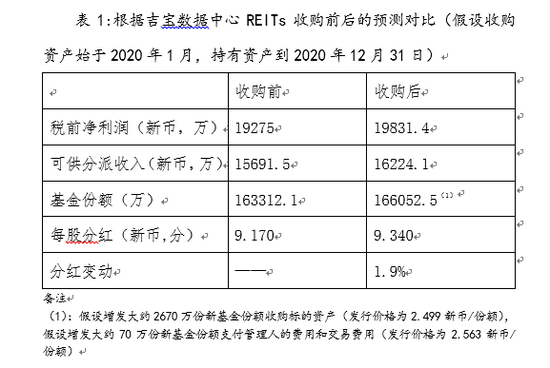

2021年7月26日新加坡吉宝数据中心投资信托(Keppel DC REIT)宣布以6.359亿元人民币的价格收购广东蔚海数据发展有限公司旗下的一座数据中心资产,该资产位于广东省江门市。这是吉宝数据中心REITs在中国境内的首次投资扩容。在此之前,吉宝数据中心REITs主要投资资产位于新加坡、澳大利亚、德国、意大利等国家,本次收购中国资产,意味着吉宝看好国内IDC市场,积极布局在中国的投资。

一、收购资产情况

此次吉宝数据中心REITs收购的资产位于广东鹤山蔚蓝数谷园区内,该园区由中国新电信集团(08167.HK)打造,整个园区拥有6个IDC数据中心,占地约3.5万平方米,建筑面积12.1万平方米。此次吉宝数据中心REITs收购的资产为5号楼,该座数据中心建于2019年,拥有50年产权,建筑面积合计20595平方米,按协议,吉宝数据中心REITs在收购完成后拥有剩余5个数据中心的优先购买权。

根据吉宝数据中心REITs官方披露的信息,此次数据中心的收购价格为6.359亿元人民币。按照第一太平戴维斯截至2021年7月1日使用收益法测算的估值结果为6.9亿元,这意味着收购价格要较估值折价7.8%。吉宝数据中心REITs整体收购成本据披露为7.27亿元,除资产价格外还包括交易税费和支付管理人的费用(增值税1330万新币,支付给管理人130万新币(购买资产价格的1%),支付的印花税和专业机构服务费等其它支出430万新币)。预计收购完成后,吉宝数据中心的杠杆率为37.5%。

根据协议,在交易完成后,吉宝数据中心REITs将5号数据中心整体回租给广东蔚海数据发展有限公司,为期15年。蔚海数据公司有权在租赁开始日期满12年之日终止租赁协议,且蔚海数据享有在目前协议条款下的优先续租权,且租期不低于5年。

二、吉宝是亚洲唯一一只专注投资IDC资产的REITs

吉宝数据中心REITs于2014年12月在新加坡上市,是目前亚洲唯一一只上市IDC REIT,上市时总市值8.211亿新币,每单位基金份额为0.93新币。截至目前,吉宝数据中心REITs总市值为43.13亿新币,每单位基金份额为2.64新币,近7年来实现了较大的涨幅。

(一)持有资产分布情况

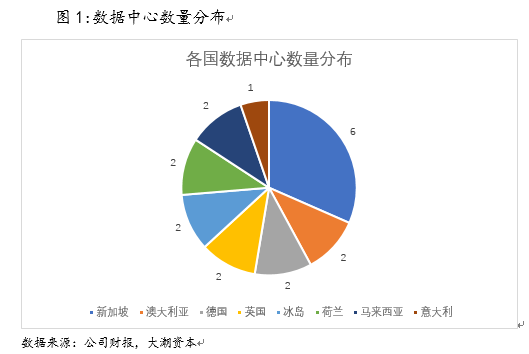

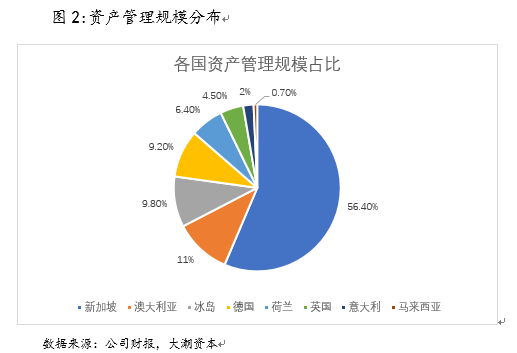

截至目前,吉宝数据中心REITs共运营19处数据中心项目(不含新收购项目),覆盖8个国家,其中新加坡仍为其主要的市场,其资产管理规模占总资产规模的56.4%。

(二)资产运营能力

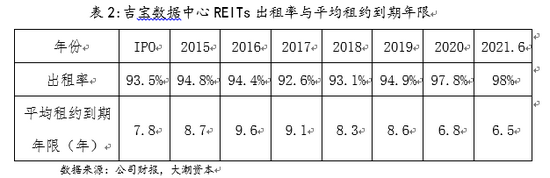

截至2021年半年报公布的数据,吉宝数据中心REITs目前整体出租率为98%,平均租约到期年限为6.5年。可以看出吉宝数据中心有较强的运营能力,整体出租率长期稳定在较高水平。而近期的收购公告中也指出,在收购完成后,整体出租率会由目前的98%提高到98.2%,平均租约到期年限也会由6.5年提高到7.3年,将进一步优化REIT的收益能力。

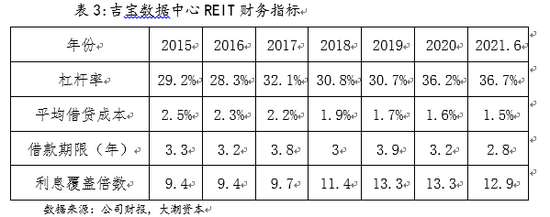

(三)吉宝REITs杠杆率情况

截至2021年半年报公布的数据,吉宝数据中心REITs目前整体杠杆率为36.7%,平均借款成本为1.5%,较高的总资产负债率上限(新加坡最高杠杆率为50%)和较低的贷款成本为吉宝数据中心REITs不断扩募提供了充足的低成本资金。利息覆盖倍数由2015年的9.4倍提高到目前接近13倍的水平,体现了吉宝数据中心REITs较强的资产运营能力。

(四)收益表现

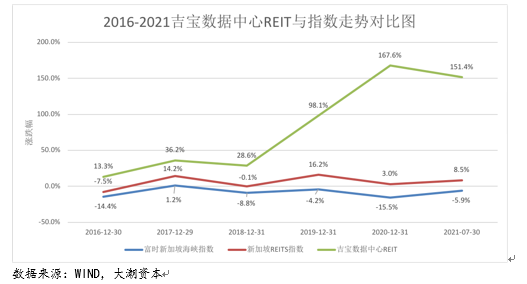

1.吉宝数据中心REITs走势

总体来看从2016-2021年,吉宝数据中心的股价走势要优于新加坡REITs板块的平均走势,同时显著优于新加坡加权股价指数。这得益于数据中心资产的高成长性,租约稳定,随着市场对数据中心需求的加大,现金流回款稳步提升,同时因为疫情的原因进一步推升了投资者对于数据中心资产的投资热情。

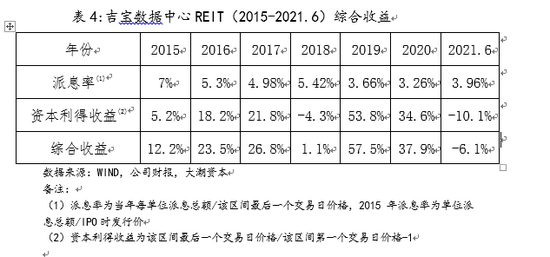

2.吉宝数据中心REITs综合收益率比较

吉宝数据中心的年平均综合收益在22%左右,派息率由于股价的不断上涨,由上市后的7%下降到4%。得益于近年来数据存储和5G等技术的不断改进提升,市场对于数据中心类资产有较高的预期,因此取得的资本利得收益较高。

三、国内IDC资产REITs之路展望

中国作为亚洲第一大和全球第二大数据中心市场,吉宝数据中心REITs在中国的投资才刚刚开始,参照吉宝数据中心近年来的走势,也让投资人对中国的数据中心公募REITs充满了期待。

(一)REITs为国外IDC投资主体融资新渠道

根据2019年NAREITs数据统计,美国IDC REITs数量占美国REITs总数量比例为3%,而IDC REITs市值占美国REITs总市值比例为11%。除新加坡吉宝数据中心REIT外,截至2021年8月,全球还有4支纯数据中心REITs均在美股上市,分别为Equinix(734.92亿美元)、Digital Realty(435.66亿美元)、CyrusOne(88.39亿美元)及CoreSite(59.91亿美元),QTS Realty数据中心REITs于2021年6月被黑石以100亿美元收购。以数据中心龙头Equinix为例,公司在2015年转型成为REIT后,开始进行大规模扩张,不断收购新的数据中心资产,股价也由228.51美元上涨到目前的820.41美元,实现了大幅的上涨。

IDC属于重资产行业,服务商在前期往往需要投入大量资本建设IDC机房,而传统的融资方式主要表现为扩张资产负债表,如银行贷款或者发债等,公募REITs的出现为原始权益人提供了一条新的退出途径,原始权益人可以将部分或全部资产出售进行权益性融资,可以帮助发行人改善融资结构,降低负债率,同时新融来的资金可以进行资产再投资。

(二)国内IDC市场规模增长迅速

IDC作为数字经济时代的新型基础设施,受益于5G、短视频和云计算技术不断迭代,产业互联网和社会信息化投资力度不断加大,全国数据流量增速大幅提升,进而带动IDC市场的高速扩张。根据科智咨询在2020年发布的《2019-2020年中国IDC产业发展研究报告》中指出,中国IDC业务从2014开始快速增长,年增长率接近30%。根据中金统计数据显示,2019年我国数据中心市场规模达1563亿元,到2025年数据中心市场规模有望达到5952亿元,年增速接近25%,规模增长迅速。

(三)国家鼓励IDC行业以数据中心资产发行REITs

我国自2020年4月30日启动基础设施公募REITs试点工作以来,发改委发布《关于做好基础设施领域不动产投资信托基金(REITs)试点项目申报工作的通知》(发改办投资[2020]586号,以下简称586号文),明确了公募REITs试点支持区域、资产范围等,其中首批聚焦重点行业,包括:数据中心、人工智能、智能计算中心项目等。2021年7月,发改委又发布《关于进一步做好基础设施领域不动产投资信托基金(REITs)试点工作的通知》(发改投资[2021]958号,以下简称958号文),对试点行业进行了归纳分类,将数据中心项目归为“新型基础设施类”,并将试点范围扩大至全国。数据中心作为国内重点支持发展的新型基础设施类项目,行业发展快速,市场规模迅速增加。基础设施公募REITs制度的推出,鼓励全国范围内拥有IDC资产企业通过REITs盘活存量资产,鼓励募集资金进行再投资,形成基础设施领域投融资的良性循环。

(本文作者介绍:资深REITs从业者,金融从业经验12年,主做REITs研究和投资,知名REITs业务培训师。)