文/新浪财经意见领袖(微信公众号kopleader)专栏机构 中投研究

执笔:刘烜

刚过去的2018年正值芯片巨擘英特尔成立五十年,抚今追昔、纵观中外,有助于在喧嚣中发掘真正机会。

随着人工智能与物联网、大数据热度不断蹿升,国内外涌现出多家AI芯片(即人工智能芯片)初创公司,一时间“乱花渐欲迷人眼”。然而,AI芯片是一个宽泛的概念,其中既有通用性强的高端芯片,也有技术门槛较低的专用芯片,个中差别不可以道里计。

刚过去的2018年正值芯片巨擘英特尔成立五十年,抚今追昔、纵观中外,有助于在喧嚣中发掘真正机会。

一、芯片往事与AI新战场

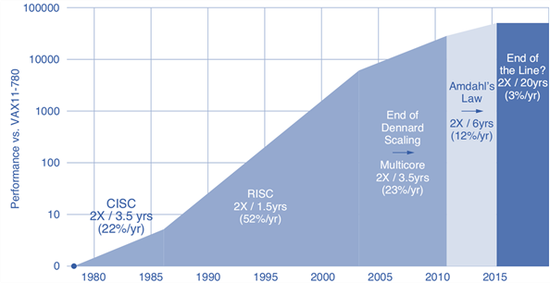

芯片约占整个半导体行业市场规模的84%,与AI芯片相关的主要是数字逻辑芯片[1]、微芯片[2]等用于逻辑处理与计算的处理芯片。21世纪初,Dennard缩放定律[3]失效之后,处理芯片的性能提升越来越慢(见图1),不得不转向多核方案,但正如Amdahl定律所言多核方案亦有局限,摩尔定律[4]似乎也摇摇欲坠,目前产业界仍在通过尝试新工艺、新材料乃至新架构的解决方案。

图1 处理芯片的性能演变路线

图1 处理芯片的性能演变路线来源:赛灵思,Versal: the First Adaptive Compute Acceleration Platform,2018年10月

(一)通用处理芯片:CPU与GPU

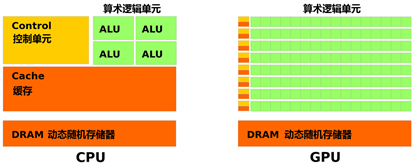

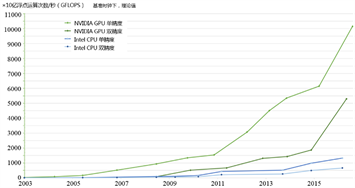

CPU[5]和GPU[6]都是通用型芯片,前者通用性最强,擅长逻辑控制和顺序运算,是各类计算机和智能手机的核心部件;后者擅长并发计算,适合图形和多媒体渲染、模式识别、密码破译等。与CPU相比,GPU大幅缩减了控制逻辑和存储单元,将更多晶体管分配给计算单元(见图2),以牺牲一定程度通用性为代价,显著提升了游戏、3D建模、人工智能、金融分析等计算密集型应用场景下的处理能力(见图3)。换言之,CPU的大部分晶体管都用于控制逻辑和缓存,能用于各种情景下的任务,但正因为这种通用性,CPU在计算复杂度低的密集计算场景下就有许多晶体管处于闲置状态,造成处理能力和能效不如GPU。更通俗地讲,CPU能做的事GPU不一定能做,但某些情况下CPU的工作效率不如GPU。

图2 CPU与GPU对比:权衡与取舍

图2 CPU与GPU对比:权衡与取舍来源:英伟达,中投研究院

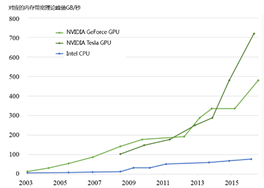

图3 CPU与GPU对比:计算能力(上)、内存带宽(下)

图3 CPU与GPU对比:计算能力(上)、内存带宽(下)

注:GeForce系列GPU主要面向消费市场,Tesla系列GPU是面向高性能并行计算的通用GPU。

资料来源:英伟达,中投研究院

(二)专用处理芯片:FPGA、ASIC及类脑芯片

专用处理芯片功能有限、技术门槛低,相对通用处理芯片功耗更小、在特定场景下更快,但是灵活性更低。总体上,专用处理芯片可以分为定制和半定制两大类,前者包括ASIC、类脑芯片等,后者包括FPGA等。

FPGA和ASIC都是应用于特定场景的专用处理芯片,前者允许用户通过硬件编程定义逻辑[7],后者出厂后无法修改。两相比较,FPGA的前期启动成本低,通过再编程特性提供了灵活性,适合为包括ASIC在内的芯片提供原型验证,但这种优势是以更高总成本、功耗以及牺牲性能为代价;ASIC运行速度比FPGA快,但设计和制造周期更长,前期投入高、投资风险大,适合于市场容量较大的领域,比如潜力巨大的边缘计算和嵌入式应用市场。

所谓半定制化FPGA、结构化ASIC等芯片,实际上是在FPGA和ASIC之间选取了中间路线。例如,eASIC芯片设计公司(已被英特尔收购)采用单过孔方案大幅减少了裸片尺寸,使得其与FPGA相比功耗和总成本更低,与标准ASIC相比前期成本更低、设计开发时间更短——从流片到交付测试原型只需5周时间[8]。

DSP[9]用于音频、视频、无线电信号及各种传感数据处理。当模数转换器将采集的模拟信号转换为数字信号后,由DSP负责对数字信号进行实时处理,因此DSP经常以ASIC和FPGA等专用处理芯片的形式用于手机、电视到电网监测、医疗设备等嵌入式设备和专业仪器。

类脑芯片主要是模拟人脑运行机制设计,比如IBM的类脑芯片TrueNorth就是基于脉冲神经网络。但受限于脑科学的发展水平,目前还很难研制出通用的类脑芯片,市场上的类脑芯片一般只是部分汲取了人脑特点的专用处理芯片。

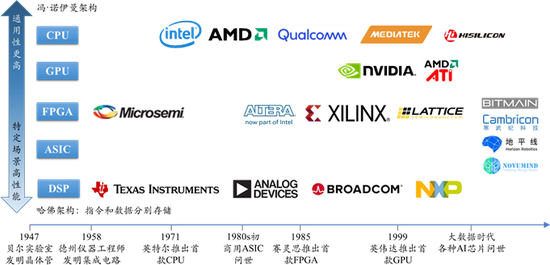

前述处理芯片在应用、技术和性能方面各有特点(见图4)。从需求端看,在物联网、5G和AI等应用的牵引下对各类芯片尤其是专用芯片的需求有望较快增长;从供给端看,随着工艺制程逼近量子领域及成本上升,技术门槛较低的专用处理芯片成为新厂商的突破口。

图4 相关处理芯片特点和部分厂商

图4 相关处理芯片特点和部分厂商注:图中的芯片架构等为大致的相对趋势,仅为示意性质

来源:中投研究院

(三)片上系统

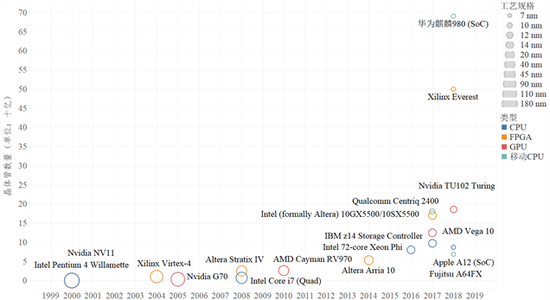

片上系统(System on Chip, SoC)把一个系统所需的各种芯片和电子部件集成到单一芯片上, 与传统的主板集成方式相比以牺牲维修性为代价提高了能效,适合于智能手机、智能手表及各种嵌入式应用场景。例如,华为的麒麟970处理器是集成了8核CPU、12核GPU以及寒武纪的Cambricon-1A NPU等多个芯片的片上系统,高通骁龙845芯片是集成了DSP、GPU、图像信号处理器等多个芯片的片上系统。集成晶体管的数量可作为衡量芯片复杂度的粗略参考(见图5)。

图5 芯片集成的晶体管数量

图5 芯片集成的晶体管数量注: 2000年后多核架构和集成多芯片的片上系统、板卡盛行,图中的晶体管数量只能作为芯片复杂度非常粗略的参考

片上系统为了提高AI处理能力,开始将部分AI任务分解细化,让CPU、GPU之外的其它处理芯片负责某些特定场景。以高通计划2019年发布的Snapdragon 855为例,该SoC芯片的一大亮点是集成了所谓第4代嵌入式AI引擎,AI性能达到前代产品的3倍。其AI引擎及相关功能不但包括了CPU和GPU,更将DSP、ISP(图像传感处理器)等处理芯片纳入其中(见图6),着力提升摄像、语音、混合现实(XR)和游戏体验,AI化的DSP甚至可以将当前人像模式(通过背景虚化突出人物)从静态照片应用到视频中。Snapdragon 855的DSP和ISP芯片在AI任务方面的区别同样体现在对效率与灵活性的取舍,允许编程的DSP更为通用灵活,而ISP在与摄像头相关的特定应用场景下更为高效。

图6 从高通Snapdragon 855看片上系统的AI化

图6 从高通Snapdragon 855看片上系统的AI化(四)AI芯片:人工智能时代新机遇

广义的AI芯片是泛指应用于人工智能场景的各类芯片,可用于数据中心和云端,也可用于边缘计算节点和嵌入式设备。CPU可用于深度学习的推理,GPU适合深度学习的训练和推理任务,很多初创公司则往往从门槛较低的专用芯片入手。狭义的AI芯片则主要指GPU以及ASIC、FPGA、类脑芯片等专用芯片。例如,深鉴科技的DPU(深度学习芯片)属于半定制化的FPGA,地平线的BPU(大脑处理器)是出厂后不可再编程的ASIC,微软则采用英特尔的FPGA。

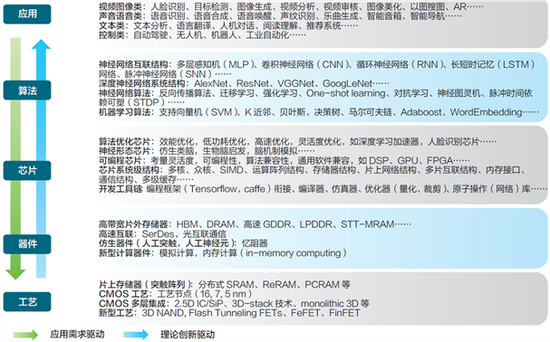

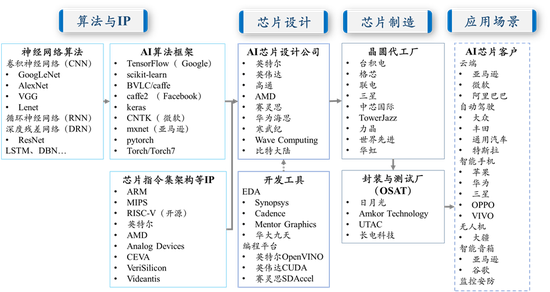

AI芯片既与软件算法、计算范式有关,也与应用特质、生产工艺有关,相关技术概览见图7。

图7 AI芯片相关技术概览

图7 AI芯片相关技术概览来源:清华大学、北京未来芯片技术高精尖创新中心: 《人工智能芯片技术白皮书(2018)》

二、AI芯片市场规模和趋势

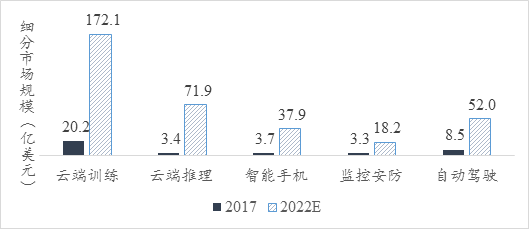

全球AI芯片市场规模预计2023年达108亿美元,在2017年至2023年期间年复合增长率53.6%。[10]中金公司则认为AI芯片的市场规模将从2017年39.1亿美元增长到2022年352.2亿美元,期间年复合增长率55%。尽管对市场规模的估算有所不同,但都认为AI芯片市场将在未来5年保持高速增长。

(一)按应用平台

云端。云端的服务器一般采用英特尔CPU和英伟达GPU配合完成训练和推理任务,赛灵思推出的FPGA加速卡也在进入这一市场。与边缘终端市场的碎片化格局不同,云端AI芯片市场集中度更高。

自动驾驶。随着高级驾驶辅助系统(ADAS)和自动驾驶的发展,汽车电子设备日益丰富,摄像头、激光雷达等多种传感器产生大量实时数据,要求AI芯片具备较高算力并满足行车安全的高可靠性和安全性。与规模数百亿美元的整个汽车芯片市场相比,汽车AI芯片虽然体量尚小,但前景光明,除了恩智浦、英飞凌等深耕汽车电子领域的半导体厂商,英伟达、英特尔(Mobileye)等公司在车载AI芯片方面也取得长足进展。

智能手机。智能手机出货量从2015年起增速逐渐放缓至个位数,全球市场总体上趋于饱和,但人像模式、语音助手、面部识别等功能对AI芯片的需求越来越大。2017年,搭载AI引擎芯片的智能手机超过2.5亿部,并且SoC集成的多种处理芯片都开始分担AI计算任务。苹果、三星、华为、高通等厂商都将手机AI芯片作为重点发展。[11]

监控安防。固定安装和移动配置(如无人机载、警察佩戴)的视频监控可应用于自动车牌识别(ANPR)、公民身份比对、小区与家庭安全等不同场景。MarketsAndMarkets认为视频监控市场将从2018年368.9亿美元增长到2023年683.4亿美元,期间年复合增长率13.1%,相比之下AI芯片在该领域的增长将远超过这个速度。德州仪器、华为海思、云天励飞等公司是安防AI芯片领域的重要参与者。

图8 AI芯片全球细分市场规模 来源:中金公司,中投研究院

图8 AI芯片全球细分市场规模 来源:中金公司,中投研究院(二)按AI技术

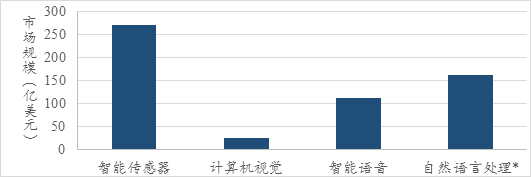

计算机视觉(CV)、智能语音、自然语言处理(NLP)等AI技术对AI芯片有强烈需求,相应的市场规模见图9。其中智能传感器、计算机视觉在2018年至2023年期间的年复合增长率预计达到17.5%和47.5%。

图9 2017年AI技术的全球市场规模

图9 2017年AI技术的全球市场规模注:自然语言处理市场规模为2016年数据,其余为2017年数据

来源:中国信通院,中投研究院

(三)按芯片类型

CPU桌面和服务器市场由英特尔垄断、AMD其次,移动市场以采用ARM架构的高通、苹果、三星、华为、联发科等众多公司为主;GPU桌面和服务器市场主要由英伟达、AMD瓜分,移动市场以高通、苹果、联发科等众多公司为主。

FPGA的全球市场规模在2017年为59.6亿美元,预计到2023年达到98.0亿美元,年复合增长率8.6%,[12]主要供应商为赛灵思(Xilinx)、英特尔、Achronix Semiconductor、Atmel、赛普拉斯(Cypress Semiconductor),及Lattice、德州仪器(TI)和高森美(Microsemi)等。

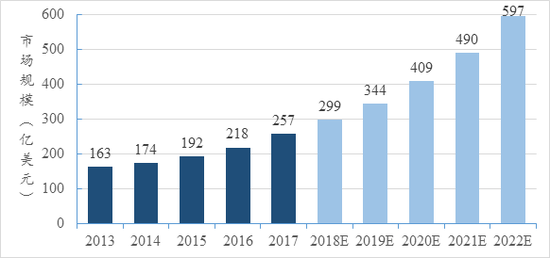

ASIC的全球市场规模从2012年的163亿美元增长到2017年257亿美元,预计今后5年保持18.4%年复合增长,到2022年达到597亿美元(见图10),市场格局比较碎片化。

图10 ASIC芯片全球市场规模 来源:比特大陆招股说明书,中投研究院

图10 ASIC芯片全球市场规模 来源:比特大陆招股说明书,中投研究院内存、闪存等存储芯片尽管不属于AI芯片,同样将受益于人工智能。与个人电脑和智能手机等传统应用相比,深度学习等人工智能应用对存储芯片的需求更大,美光公司预计到2021年每台AI训练服务器需要的DRAM内存芯片容量是标准服务器的约7倍,需要的NAND闪存芯片是标准服务器的约1.8倍。

三、AI芯片厂商及并购案例

随着智能手机为代表的移动端市场日趋饱和,包括英特尔、高通在内的各路芯片巨头将物联网和人工智能视为又一战略机遇,引发了AI芯片的研发与投资浪潮,众多初创公司也如雨后春笋般横空出世。AI芯片产业链见图11。

图11 AI芯片产业链

图11 AI芯片产业链(一)芯片公司动作频频

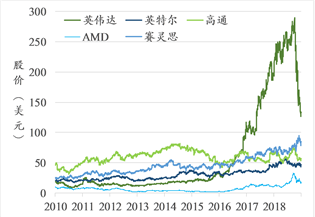

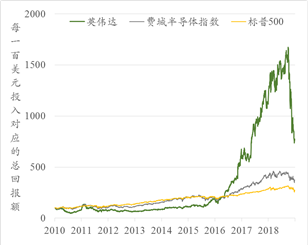

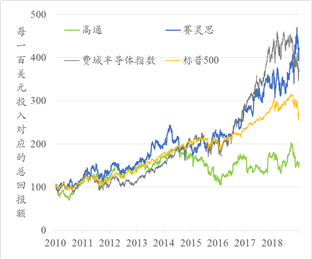

英特尔自上世纪八十年代专攻芯片以来,借助与微软的“Wintel”产业联盟称霸桌面和服务器CPU市场,但到了移动互联和大数据时代形势骤变:高通(Qualcomm)和联发科(MTK)几乎瓜分了移动CPU市场,英伟达借助GPU的并行计算能力在大数据时代趁势而起,甚至在桌面和服务器领域一直被英特尔压得喘不过气的AMD近几年股价也反弹明显。从2010年至今,英伟达的表现一骑绝尘,赛灵思在2018年下半年发力,高通的表现则弱于标普500和费城半导体指数,见图12。

图12 五家芯片巨头的股价与总回报(2010年至2018年)

来源:Factset,中投研究院

来源:Factset,中投研究院注:总回报包括股价回报、股息以及股息再投资回报

来源:Factset,中投研究院

1.英特尔

英特尔正致力于把业务重心从传统的PC-centric转型到Data-centric,2013年以来完成的43笔收购交易中36笔都是服务于Data-centric,例如167亿美元收购FPGA公司Altera(2015)、4亿美元收购机器视觉公司Movidius(2016)、154亿美元收购自动驾驶公司Mobileye(2017)等[13]。英特尔的投资部门Intel Capital自1991年向超过1500家公司投资了至少120亿美元,近年投资聚焦到人工智能等领域,例如AI芯片初创公司Syntiant。英特尔2017年收入构成见图13,其中以CCG业务群为代表的传统业务仍贡献过半收入,在数据中心CPU市场占有率高达98%,但与AI、物联网、自动驾驶相关的业务正成为新的增长点。

图13 英特尔2017年收入构成

图13 英特尔2017年收入构成图14 英特尔财务年度数据(NASDAQ:INTC)

注:英特尔2017财年截至2017年12月30日

注:英特尔2017财年截至2017年12月30日来源:中投研究院,Factset

除了频频投资并购,英特尔在AI芯片方面的研发力度也明显加大,在CPU、FPGA甚至GPU等多个条线同时发力。2017年,英特尔发布了世界上首款视觉处理芯片(VPU)Movidius Myriad X,适用于无人机、VR/AR穿戴设备、智能家庭等应用场景,处理能力达每秒4万亿次;同年,还发布了业内首款14纳米级FPGA Stratix 10,较前代产品时钟频率翻倍、功耗降低70%,这两款芯片见图15;2018 年6 月,英特尔在推特上表示将在2020年推出独立GPU。

图15 英特尔的Movidius VPU(左)和14纳米级FPGA(右)

来源:英特尔年报,中投研究院

来源:英特尔年报,中投研究院英特尔PC时代的盟友微软押注FPGA并继续与英特尔合作。微软选择FPGA用于深度神经网络(DNN)评估、Bing搜索排名以及软件定义联网(SDN)加速,在减少时延的同时将更多CPU算力释放到其他任务中。微软于2010年启动了“投石车”项目(Project Catapult),并于2015年开始大规模部署到Bing和Azure数据中心,以可控成本实现了极快的推理能力,Bing搜索的数据吞吐量提升了50%、时间延迟减少了25%。2016年,微软启动了“脑波”项目(Project Brainwave),探索通过英特尔的FPGA实现实时AI。2018年,Bing和Azure数据中心将部分算力由CPU迁移至FPGA,如今每个新增的服务器都把一个FPGA集成到独特的分布式架构中,形成的可配置互联计算层拓展了CPU计算层。

2.英伟达

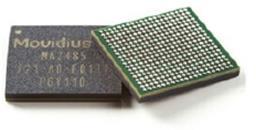

英伟达从游戏和图像业务起家,借助GPU的并行计算优势在AI芯片尤其是训练方面成为霸主,其在AI训练芯片的市场占有率高达95%。英伟达将其营业收入划分为GPU和Tegra处理器两大板块,其中GPU业务板块针对PC和数据中心的游戏、计算机辅助设计(CAD)、AI、加密货币等应用场景,Tegra处理器业务板块针对汽车和嵌入式设备的自动驾驶、AI、娱乐等应用场景,收入构成见图16。2018财年,英伟达的GPU业务板块收入同比增长39.8%,Tegra处理器业务板块收入同比增长86.2%(其中移动游戏与开发的收入同比增长300%)。

图16 英伟达收入构成

图16 英伟达收入构成来源:英伟达年报,中投研究院

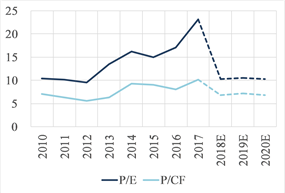

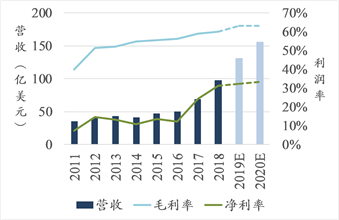

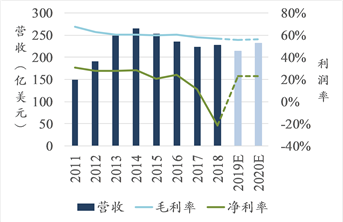

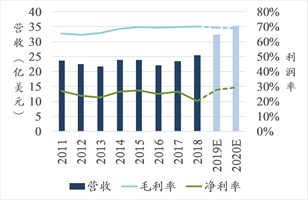

自2006年推出CUDA并行计算平台后,英伟达成功打造了AI和深度学习的生态系统,GPU成为主流的深度学习硬件,在云端和汽车电子等方面开疆拓土,营收和利润水平都一路攀升(见图17)。然而,英伟达继续扩张的尝试正在遭遇更多的挑战。数据中心领域,英特尔的CPU仍然不可或缺;汽车和无人机领域,特斯拉、大疆借助平台优势正在构建软硬件紧密耦合的自有生态;在一些嵌入式AI应用领域,赛灵思为代表的公司则试图证明FPGA等其它类型芯片是比GPU更合适的选择。

图17 英伟达财务年度数据(NASDAQ: NVDA)

注:英伟达2018财年截至2018年1月28日

注:英伟达2018财年截至2018年1月28日来源:中投研究院,Factset

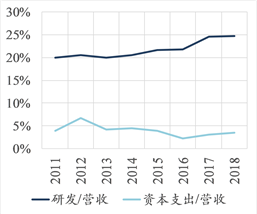

3. 高通

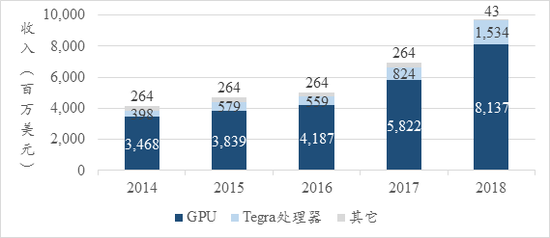

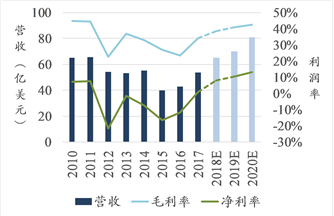

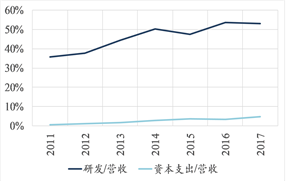

高通2017年占智能手机应用处理器市场份额的42%,比排名第二的苹果(22%)和排名第三的联发科(15%)加起来还高,但由于消费电子业务触及天花板,专利优势逐渐被稀释,毛利率不断下滑(见图18),近年股价疲软。收购恩智浦失败后,高通切入车载芯片等人工智能场景的尝试仍在继续,例如设立了1亿美元基金支持人工智能初创企业。显而易见的是,高通希望AI芯片在终端设备而不是数据中心得到快速发展。

图18 高通财务年度数据(NASDAQ: QCOM)

注:高通2018财年截至2018年9月30日

注:高通2018财年截至2018年9月30日来源:中投研究院,Factset

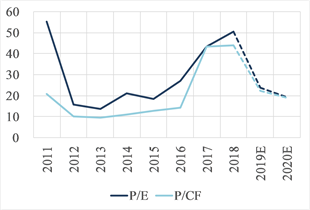

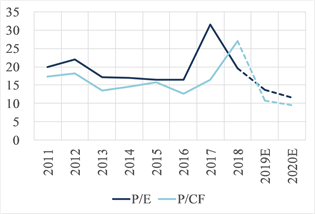

4. AMD

AMD在CPU和桌面/服务器GPU领域都长期屈居行业第二,其毛利率明显低于英特尔和英伟达的毛利率(见图19)。2016年以来,AMD推出的锐龙(Ryzen)系列CPU等产品反响不错,股价触底反弹。2018年11月,AMD率先公布7纳米级数据中心GPU——Radeon Instinct MI60和MI50加速卡,剑指下一代深度学习、高性能计算和渲染应用[14]。

图19 AMD财务年度数据(NASDAQ: AMD)

注:AMD2017财年截至2017年12月30日

注:AMD2017财年截至2017年12月30日来源:中投研究院,Factset

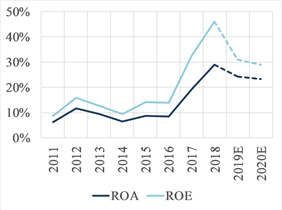

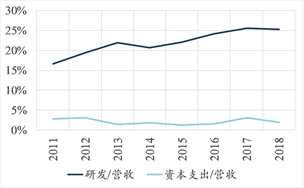

5. 赛灵思

随着另一家FPGA龙头企业Altera被英特尔收购,赛灵思加快了转型步伐。2018年,赛灵思的自我定位从一家FPGA公司调整为“自适应与智能计算的领导者”,战略要点包括:加速布局数据中心市场,抢占人工智能推理、视频和图像处理、基因组等应用场景;巩固汽车、通讯、航天等传统业务;推出ACAP自适应计算加速平台,为大数据和人工智能应用的软硬件开发提供支持。

2018年7月,赛灵思以2.5亿美元收购了北京的深度学习企业深鉴科技[15]。深鉴科技成立于2016年3月,被收购前已完成3轮融资,其语音识别加速引擎于2018年上线亚马逊AWS。

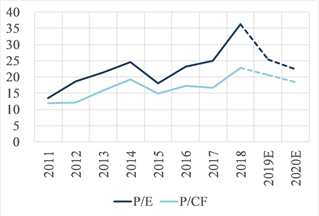

图20 赛灵思财务年度数据(NASDAQ:XLNX)

注:赛灵思2018财年截至2018年3月31日

注:赛灵思2018财年截至2018年3月31日来源:中投研究院,Factset

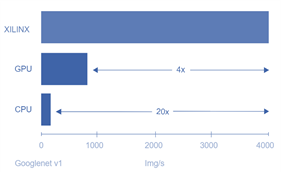

2018年10月,赛灵思推出了由其UltraScale+ FPGA芯片加持的Alveo加速卡,内置多个独立xDNN引擎,解决了GPU通过批处理提高性能却增加时延的问题,宣称比高性能GPU的图像处理吞吐量高出4倍、时延少3倍[16]。

图21 赛灵思Alveo加速卡(FPGA)与GPU、CPU的性能对比

注:该对比结果在GoogLeNet V1神经网络等特定测试场景下取得。

注:该对比结果在GoogLeNet V1神经网络等特定测试场景下取得。来源:赛灵思,Accelerating DNNs with Xilinx Alveo Accelerator Cards,2018年10月

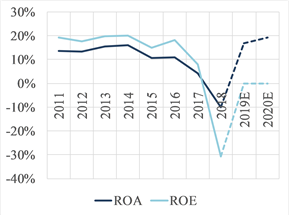

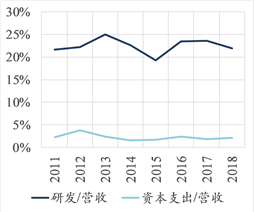

6. CEVA

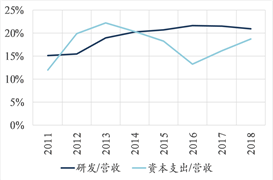

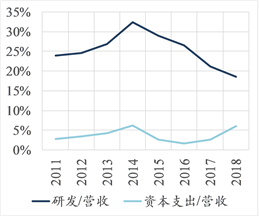

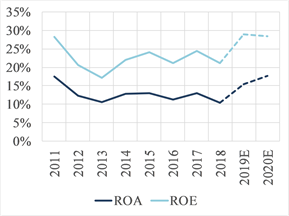

美国CEVA公司是DSP的IP(知识产权)方面的领先企业,主要收入来源为IP授权费用(license fee)和特许使用费(royalty fee),因此毛利率很高,并且研发支出远高于资本支出(见图22)。针对汽车、安防、增强现实、智慧家庭、零售自动化、在线诊疗等方面的图像视频和语音AI开发了一系列IP,包括CEVA-NeuPro系列深度学习IP(其中尺寸最小的NP500瞄准物联网和可穿戴市场,NP1000瞄准中档智能手机、高级驾驶辅助系统、AR/VR头戴设备等,NP2000瞄准高端智能手机、监控、机器人和无人机,NP3000可用于企业级监控和自动驾驶),以及专为低功耗嵌入式设备设计的CEVA-XM系列图像和计算机视觉处理器IP。

图22 CEVA财务年度数据(NASDAQ:CEVA)

注:CEVA公司2017财年截至2017年12月31日

注:CEVA公司2017财年截至2017年12月31日来源:中投研究院,Factset

(二)产业链上下游公司入局

AI芯片产业链上游的深度学习算法公司以及下游的云计算、智能手机公司也开始将业务延伸到芯片领域,一方面借助自有业务支撑自研芯片的研发和商业化,另一方面也通过投资并购迅速提高技术实力。

1. 谷歌

谷歌在人工智能领域的布局初见雏形。软件算法方面,Tensorflow是最流行的深度学习框架之一;硬件芯片方面,云端的Cloud TPU已发布第三代,主要用于自有云计算服务,边缘计算的Edge TPU也于2018年7月发布。

2. 亚马逊

亚马逊于2018年11月发布了定制的AI芯片AWS Inferentia,用于人工智能的推理任务。亚马逊是全球最大的公有云服务商以及智能音箱的开创企业,无论从数据中心云计算的角度还是从智能音箱语音识别的角度,对AI芯片都有相当的依赖性。尽管是新进入芯片行业,亚马逊的战略愿景却不止于AI芯片,还研发了ARM架构的服务器芯片Graviton用于自己的云计算服务器。

3. 华为

华为早在1991年就创建了ASIC设计中心,即海思半导体有限公司的前身,从3G芯片一直到最新的麒麟980,其芯片业务借力自有产品逐步成熟。2018年10月,华为发布AI发展战略和全栈全场景解决方案,试图提供从底层芯片、开发框架到顶层应用的全套解决方案,构建开放生态。同时发布的还有采用华为达芬奇架构的两款AI芯片:面向云端高算力场景的7纳米级昇腾910、面向边缘计算低功耗场景的12纳米级昇腾310。

4. 阿里巴巴

2018年4月,阿里巴巴全资收购中国大陆唯一的自主嵌入式CPU IP核杭州中天微系统有限公司,9月成立平头哥半导体有限公司,计划2019年推出首款AI芯片。中天微成立于2001年,宣称是国内唯一基于自主指令架构研发嵌入式CPU并实现大规模量产的CPU供应商,于2018年推出两款CPU IP芯片以及智能语音SoC平台。

5. 比特大陆

作为国内乃至全球的数字加密货币矿机龙头,比特大陆在招股说明书中将自身定位为中国第二大和全球前十大无晶圆厂(Fabless)芯片设计公司,是“世界上少数几家有能力开发用于云端训练及推断的芯片的AI芯片公司之一”。比特大陆基于ASIC的数字加密货币矿机2017年收入约22.6亿美元,占全球市场份额的74.5%,正在谋划香港上市。2018年,该公司发布了第二代张量处理器BM1682、边缘计算BM1880等AI芯片。

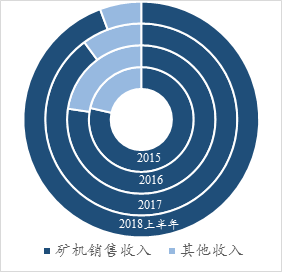

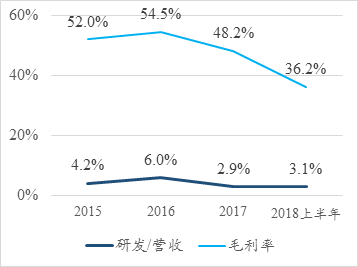

比特大陆招股说明书披露其主要营收来源为矿机销售,具备一定的芯片自研经验和能力。芯片行业历史上不乏转型成功案例,远的如德州仪器从石油能源公司转型为模拟芯片龙头,近的有英伟达从游戏显卡公司发展为AI芯片龙头,然而转型之路并不平坦,比特大陆以及嘉楠耘智、亿邦国际等矿机厂商转型做AI芯片的努力方向值得认可,但充满挑战。比特大陆的芯片研发此前主要为数字加密货币挖矿服务,尽管挖矿所需的密集计算能力与AI训练需求总体相符,转型做AI芯片有一定基础,但人工智能的应用场景截然不同,而且从较低的研发占比看,转型需要尽快加大资本投入、充实技术力量。

图23 比特大陆披露的财务数据

来源:比特大陆招股说明书,中投研究院

来源:比特大陆招股说明书,中投研究院(三)AI芯片初创企业涌现

2008年特别是2015年以来,美国、中国等国家涌现出一大批AI芯片初创企业,几乎都从事芯片设计,其中多数企业瞄准某些细分领域并从定制芯片起步,吸引了大量的天使投资和风险投资。尽管态势尚不明朗,但少数独角兽已经崭露头角。

美国Wave Computing公司成立于2008年,被咨询公司Frost & Sullivan评为“2018年机器学习行业创新领导者”。Wave Computing的数据流处理器(DPU)通过提高卷积和循环神经网络并行度提高机器学习能力。该公司收购了老牌芯片公司MIPS,力图将业务从数据中心拓展到云边缘并打造一站式服务,并使得自身拥有的专利数量超过425项。MIPS以RISC计算架构著称,与英国ARM公司是竞争关系。

美国Adapteva公司成立于2008年,致力于研发通用的多核并行计算架构及芯片,已有上万个客户。其Epiphany-V芯片是集成了1024颗64位RISC芯片的SoC,处理能效达每瓦特750亿次浮点运算,由台积电采用16纳米工艺生产。

英国Graphcore公司成立于2016年,研发了所谓智能处理器(IPU)的AI芯片,该芯片可以实现大量并发的低精度浮点运算,适合数据中心的训练任务。藉由戴尔资本的战略投资结成的合作关系,Graphcore首批产品在戴尔公司的数据中心投入使用,该产品集成有16个IPU芯片,算力超过2千万亿次浮点运算(PFLOPS)。

寒武纪科技、地平线、深鉴科技一度并称中国最知名的三家AI芯片独角兽公司。寒武纪科技成立于2015年,自称为全球第一个成功流片并拥有成熟产品的智能芯片公司,在终端以IP授权形式在智能手机、智能摄像头等设备中用于片上推理,现已推出第三代AI芯片IP即7纳米级Cambricon-1M、处理能效达每瓦特50亿次浮点运算,在云端以板卡形式在服务器集群用于云端推理和训练等应用;地平线同样成立于2015年,以智能驾驶、智慧城市和智慧零售为主要应用场景,主攻终端嵌入式市场,研发了面向智能驾驶的征程系列和面向智能摄像头的旭日系列等AI视觉芯片。

以色列Halio Technologies成立于2017年,其业务重心是为嵌入式设备提供深度学习能力,例如汽车的自动驾驶辅助系统。该公司计划2019年推出首款AI芯片。

此外还有美国边缘设备AI芯片公司Syntiant和Kneron、脉冲神经网络芯片公司BrainChip、涉足内存内计算的Gyrfalcon Technology,加拿大深度学习ASIC公司Tenstorrent,印度AI芯片公司AlphaICs,中国语音AI芯片公司云知声、思必驰,以及法国上市公司Kalray,美国的Cerebras、Esperanto Technologies、Groq,等等。

(四)代工厂受益于快速增长的AI芯片设计需求

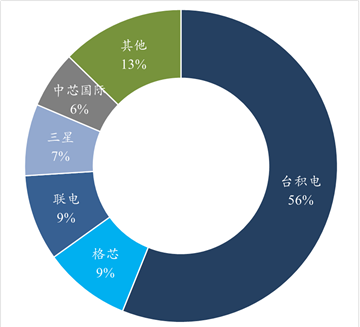

芯片制造可能是最具马太效应的行业之一,同时具备芯片设计和制造能力的公司寥寥无几,绝大多数芯片设计公司的制造业务依赖于代工厂。芯片代工厂2018上半年的市场占有率见图24。

图24 芯片代工厂2018上半年全球市场占有率

来源:David Manners, H1 foundry rankings stay stable, Electronicsweekly.com; 中投研究院

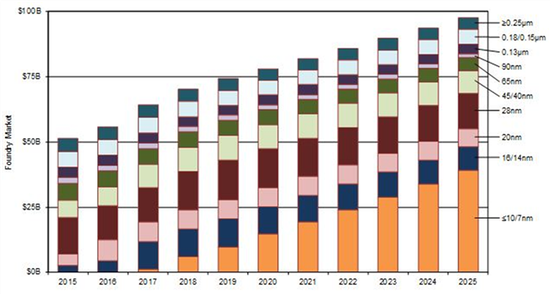

台积电作为全球最大芯片代工厂,在工艺制程上一路领先。其他代工厂在缺乏足够订单量支撑的情况下难以为继,2018年8月,仅次于台积电的两大代工厂格芯、联电均宣布放弃对先进制程的追赶,专注于提升12纳米以上成熟制程市场占有率。联电意识到,代工市场中成熟制程市场虽然成长缓慢但占有绝大部分份额(见图25),有很大的营收空间供争夺。中芯国际在巩固28纳米及以上制程代工业务的基础上,14纳米攻关取得重要进展,继续加大投入研发先进制程。

图25 不同制程的芯片全球市场占有率

来源:IBS, Whitepaper: Semiconductor Industry from 2015 to 2025, 2015年8月

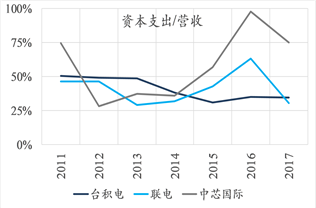

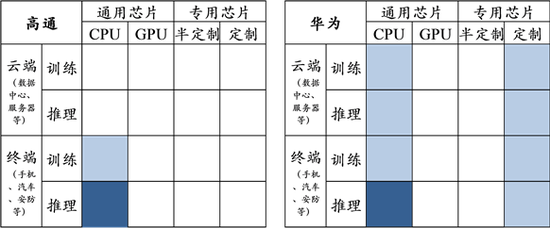

与英伟达、AMD等芯片设计公司的情况不同,代工厂的资本支出占比远高于研发支出,反映出其重资产的特点。

图26 芯片代工厂的资本支出占比(左)与研发支出占比(右)

来源:中投研究院,Factset

来源:中投研究院,Factset(五)小结

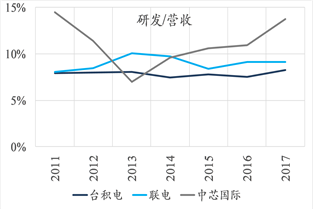

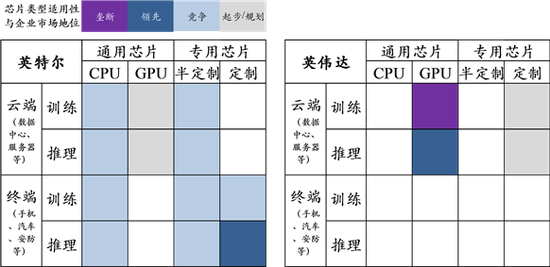

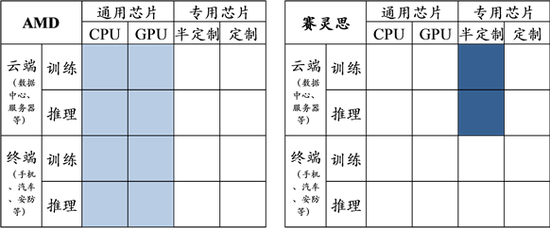

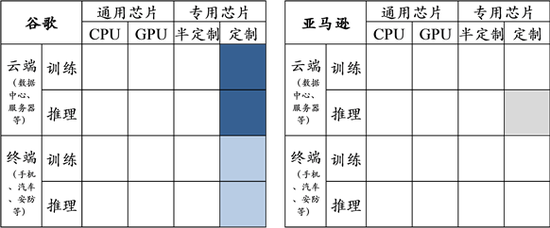

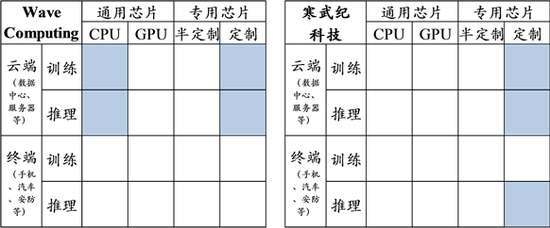

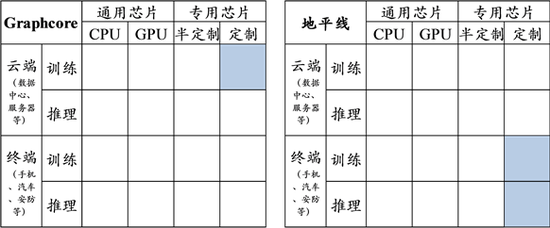

前述公司在AI芯片领域大多基于自身特长有所侧重,比如英伟达固守GPU、赛灵思主推FPGA、初创企业首选定制芯片,高通专攻终端、谷歌和亚马逊发力云端等等,而英特尔则尝试从云端到终端、从通用芯片到专用芯片全线出击。我们对相关企业的竞争态势和市场地位进行了评估,见图27。应当指出,由于AI芯片行业方兴未艾,市场格局变数较多,这个评估只是对当前形势的总体判断,不代表后续发展预期。

图27 当前AI芯片行业相关企业的竞争态势

注:半定制芯片主要指FPGA,定制芯片包括ASIC及各种类脑芯片

注:半定制芯片主要指FPGA,定制芯片包括ASIC及各种类脑芯片来源:中投研究院

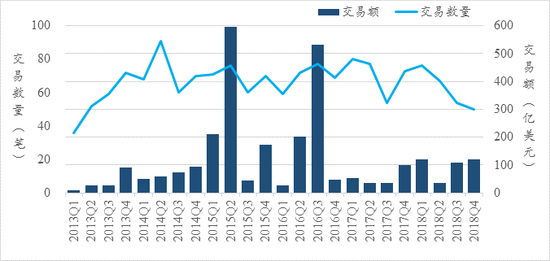

AI芯片终端(边缘计算)市场高度碎片化,云端市场英伟达GPU+英特尔CPU垄断的格局也在不断面对新的挑战者,财务投资者和战略投资者的投资并购热情高涨。2014年以来,全球半导体行业并购交易每年大约200笔左右,交易金额在2015年和2016年达到峰值后显著萎缩,商业扩张意愿受到了监管政策和国际环境较大影响。AI芯片作为半导体行业的新兴领域,集中度还有较大的提升空间。

图28 全球半导体行业披露的交易数量和金额

图28 全球半导体行业披露的交易数量和金额来源:S&P Capital IQ,中投研究院

AI芯片部分投资并购案例见表1。

表1 AI芯片投资并购案例

|

2018年12月 |

英国AI芯片初创公司Graphcore完成D轮融资2亿美元,估值达到17亿美元,Atomic和Sofina领投,宝马和微软成为战略投资者 |

|

2018年11月 |

美国AI芯片公司Wave Computing完成E轮融资8600万美元,由Oakmont Corporation投资 |

|

2018年11月 |

以色列AI芯片初创公司Habana Labs完成B轮融资7500万美元,Intel Capital领投。2016年成立以来该公司累计融资1.2亿美元 |

|

2018年10月 |

美国AI芯片初创公司Syntiant完成B轮融资,由微软的风投基金M12领投。Syntiant的神经决策处理器旨在模仿神经网络,应用于听力辅助、物联网、智能音箱和智能手机 |

|

2018年9月 |

美国AI芯片初创公司ThinCI完成C轮融资6500万美元,DENSO、淡马锡等领投 |

|

2018年7月 |

赛灵思以2.5亿美元收购深鉴科技 |

|

2018年6月 |

美国AI芯片公司Wave Computing收购了硅谷的老牌芯片IP公司MIPS Technologies |

|

2018年6月 |

以色列芯片初创公司Halio宣布获得1250万美元投资 |

|

2018年6月 |

寒武纪科技完成B轮融资数亿美元,中国国有资本风险投资基金、国新启迪、国投创业、国新资本联合领投 |

|

2018年5月 |

美国AI芯片初创公司Kneron完成A1轮融资1800万美元,Horizons Ventures领投 |

|

2017年底 |

地平线完成A+轮融资近亿美元,英特尔投资领投、嘉实投资等跟投 |

|

2017年11月 |

英国AI芯片初创公司Graphcore获得红杉5000万美元投资 |

来源:中投研究院根据公开资料整理

四、AI芯片发展与投资研判

AI芯片是最值得投资的半导体领域之一,从需求端看存在物联网、云计算和人工智能的巨大市场,从供给端看专用芯片的兴起提供了弯道超车的可能性。

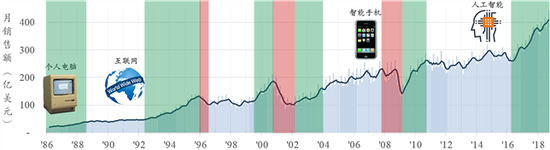

(一)半导体行业周期与AI芯片

半导体行业在2017年首次突破年销售额4000亿美元大关,2018年再创新高。然而,受智能手机市场饱和、存储芯片库存高企以及国际贸易冲突的影响,业内对半导体行业2019年前景的忧虑情绪日益增加,三星、SK海力士正在减少设备投资。我们认为,在整个行业面临短期调整的大背景下,AI芯片可能受到一定影响,但总体上将保持强劲增长,是半导体行业投资前景最为明朗的领域之一。

图29 半导体行业月销售额(1986年1月至2018年9月)

注:趋势线为3月移动平均线,绿色区域为行业扩张期、红色区域为行业收缩期、其余区域为盘整期。

来源:中投研究院根据WSTS数据整理绘制

(二)中国芯片行业的历史性机遇

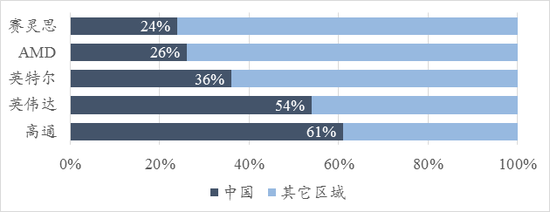

中美贸易冲突殃及AI芯片市场,国产化替代迫在眉睫。2018年11月,美国商务部就AI芯片等新兴技术的出口管制措施公开征集意见。这种出口管制并非首次,2015年美国商务部就禁止向中国超级计算机实验室出口芯片。半导体是美国第四大出口行业,超过80%的美国半导体公司营收来自海外客户,2017年美国半导体出口额440亿美元并继续在该领域保持贸易顺差。高通、英伟达等公司的营收有相当部分来自中国合作伙伴和中国市场,见图30。由于AI芯片覆盖范围广泛,升级后的管制措施将对美国半导体企业和贸易顺差带来负面影响,正如中国的“天河-1A”超级计算机曾使用了7168个英伟达GPU,但在美国禁令后中方超级计算机改用国产芯片,导致英伟达失去该业务合作机会[17]。中国无疑将短期承压,但国产化替代却迎来了机遇。

图30 AI芯片相关公司对华营收占比(2017)

来源:高盛,中投研究院

来源:高盛,中投研究院芯片架构IP的开源协作机会难得。开源的芯片指令集包括OpenRISC和RISC-V等,由于RISC-V使用的BSD开源协议对商业友好,不存在知识产权问题,吸引了谷歌、美光、英伟达、恩智浦、三星、高通、华为等苦于IP授权费用的上百家知名厂商和院校参与,倪光南院士认为该架构有可能形成与英特尔、ARM三足鼎立的格局。2018年,中国RISC-V产业联盟、RISC-V中国联盟先后成立,意味着国内产学研各方已全面参与。开源芯片指令集虽处于探索阶段,其大势初成,Wave Computing公司也顺势宣布将于2019年开源MIPS指令集。

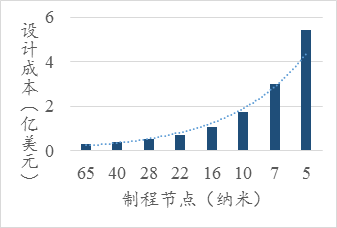

芯片设计的轻资产特点有助于追赶,开发工具是软肋。中国在AI算法方面有相当储备,国际主流深度学习框架多为开源,为AI芯片设计扫清了很多技术障碍。与芯片生产相比设计属于轻资产,但先进制程同样推高了芯片设计成本(见图31),其中相当一部分成本来自于开发工具特别是EDA(电子设计自动化软件)支出。EDA市场主要由美国的Synopsys、Cadence和西门子Mentor Graphics垄断,属于我国亟待解决的薄弱环节,华大九天、芯禾科技等本土EDA企业得到了越来越多的关注。

图31 芯片设计成本随制程快速上升

来源:IBS,中投研究院

来源:IBS,中投研究院芯片制程与商业逻辑密切相关。以中芯国际为代表的国内芯片生产厂商长期以来处于追赶状态,但先进制程所需的大量前期投入需要后期盈利弥补,仅靠政策补贴难以为继。AI芯片市场需求多样化,或有足够的成熟制程芯片订单保证利润,为芯片公司从低端芯片逐步过渡到高端芯片提供了可能。

(三)AI芯片投资建议

建议重点关注边缘计算和物联网对AI芯片的需求。PC时代服务器的处理芯片由英特尔垄断,云计算时代密集计算需求让英伟达GPU几乎成为数据中心除了英特尔CPU之外的标配,随着智能手机的进化和智能音箱、自动驾驶、无人机、安防监控等应用的丰富,云端的部分推理乃至训练算力将迁移至边缘层。边缘层对AI芯片的需求与云端需求大相径庭,一是需求更为多样,二是更强调低功耗、低成本,三是很多情况下技术要求相对较低。

不同处理芯片的AI化和异构趋势渐成。从嵌入式终端设备SoC到数据中心加速板卡,CPU、GPU、FPGA、ASIC、DSP以及各种xPU将针对AI任务需要优化指令和电路设计,并越来越多地分工协作完成各种AI任务,处理单元、计算单元和存储单元的晶体管分配将从单个处理芯片上升到多处理芯片的层面进行,追求在各种典型场景下实现能效最大化,尽可能避免利用晶体管不充分的情况。

低端芯片是后来者进入AI芯片行业较好的切入点,但利润微薄,不宜久留。AI芯片市场料将保持高速增长,以抢占市场份额优先的做法短期可行,但可持续性有限,特别对于以烧钱著称的芯片行业,必须提高利润率才能保证研发支出,进而占有一席之地。低端芯片相对较低的技术门槛固然便于后来者切入,同时也意味着不利于建立技术优势和护城河,向更高端的芯片发展或者深耕细分领域是可能的解决方案。

AI芯片初创公司出售给芯片巨头是一种双赢的退出渠道。一方面,AI芯片初创公司擅长IP和(或)设计能力,但缺乏制造能力;另一方面,现金充裕的芯片巨头在积极扩张,或者至少通过并购构筑防线。这一点在英特尔收购Movidius、赛灵思收购深鉴科技等多笔交易中已有体现。对于一些初创企业而言,这或多或少是一种妥协,毕竟在竞争日趋白热化的情况下,仅靠一己之力调和快速扩张和可持续性之间的矛盾并非易事。

避免跟风追热点,确保商业计划可行。芯片行业前期投入大、技术门槛高、回报周期长,而且往往头部赢家通吃。近年来AI芯片无疑在风口浪尖,但没有相应的技术和人才团队,光靠烧钱是不切实际的,无论是地方政府还是机构投资者都应当保持清醒头脑。

适当关注基础理论和前沿技术进展。兼具灵活性、高能效和性价比的通用AI芯片是AI芯片发展的长期目标,一种可能方向是根据软件定义硬件的理念实现可重构计算架构。同时,超导计算、量子计算、内存内计算尽管处于探索期,不具备规模化商业应用条件,但中长期看存在颠覆行业格局的可能。

AI技术的应用瓶颈可能造成AI芯片产业发展不及预期。发轫于二十世纪五十年代中期和七十年代中期的前两次AI浪潮都因为缺乏真实应用前景终结,为投资者带来的是失望和泡沫。当前这一次AI浪潮得益于大数据支持,以深度学习能力推动了商业应用,但正如“深度学习就是深度调参”这种说法所揭示的,作为AI芯片技术基础的深度学习还能走多远,是必须警惕的问题。

(本文作者介绍:中投研究院立足于为中投公司战略和内部投资决策提供独立、客观和前瞻的研究支持。)