来自:金十数据

一位曾帮助改变美联储评估长期通胀预期方式的前美联储高级官员表示,政策制定者在沟通时应继续倾向鹰派,否则在应对较长期价格压力方面,他们来之不易的信誉可能会受到损害。

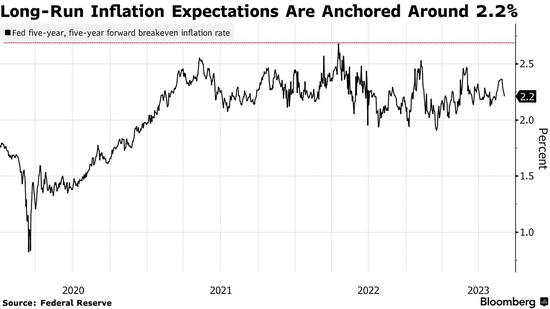

20年前,作为美联储的货币和金融市场分析主管,布莱恩•萨克(Brian Sack)主张使用通胀预期的前瞻性指标来帮助指导货币政策。他说,现在,尽管消费者价格指数(CPI)年化涨幅为4.9%,但所谓的5年/5年期远期盈亏平衡通胀率仍徘徊在2.2%左右,这表明市场对美联储长期控制物价的能力有信心。不过,他警告说,政策制定者不能把这种信任视为理所当然。

萨克说,美联储为控制通胀预期付出了很大的努力,他们当然希望维持这种局面。“这使得他们在这一点上倾向于鹰派。他们必须赢得通胀的可信度,而这不是一个简单、稳定的均衡。”

许多美联储官员已暗示,美联储可能会在下周的会议上保持利率不变,不过交易员预计,在当前的紧缩周期结束之前,美联储至少还会加息一次。市场和政策制定者将密切关注定于6月13日公布的5月份CPI,也就是美联储做出政策决定的前一天。美联储长期以来一直坚持认为,对通胀的预期最终会推动实际价格压力,这是他们努力不让通胀预期升级的一个关键原因。

萨克今年早些时候离开了D.E. Shaw & Co.,此前他在该公司担任全球经济部门主管约10年。他是2021年敦促美联储转向收紧政策立场的重要人物之一,当时有迹象表明长期通胀预期可能失控。因货币和财政刺激以及一系列供应链瓶颈对经济产生影响,5年/5年期远期盈亏平衡利率在当时大幅飙升。2022年4月,这指标从新冠疫情爆发后的不到1%跃升至2.7%。萨克表示,在紧缩政策开始前,长期通胀预期急剧上升,因为市场开始质疑美联储在对抗通胀方面的可信度。“然而,美联储一开始就设法以足够快的速度收紧,从而在一定程度上降低了长期通胀预期,并使其得到了控制。”

5年/5年期远期通胀是债券交易员对未来5年开始的5年期间CPI平均年涨幅的预测。该指数来源于5年期和10年期通胀保值债券以及名义政府债券的收益率。远期盈亏平衡是通过使用不同期限的收益率之间的差额来计算未来某一特定时期的通胀预期。

萨克表示,设定5年/5年期远期利率的部分目的是让通胀预期更加清晰,从而过滤掉未来几年的噪音。当然,美联储会参考包括调查在内的一系列衡量通胀预期的指标。它发布了一个季度综合指数,该指数由21项通胀预期指标构建而成,其中包括5年/5年期通胀率。

费城联储对专业预测人士的最新调查显示,经济学家对未来10年CPI通胀率的预期将从2022年底2.95%的峰值降至2.36%的两年低点。纽约联储对消费者的调查也显示,自2021年和2022年飙升以来,未来三年的预期平均通胀率已大幅回落。然而,密歇根大学一项衡量未来5至10年通胀预期的调查显示,5月份通胀预期仍处于3.1%的高位,与2011年以来的最高水平持平。美联储5月会议纪要显示,“少数”官员表示,政策收紧和沟通有助于保持通胀预期“良好稳定”。他们补充称,这对实现美联储的目标“很重要”。

专门从事通胀保值投资的Winshore Capital Partners管理合伙人Gang Hu表示,美联储5年/5年期远期指标的稳定性表明,市场相信美联储将能控制住通胀。他说这很重要,因为如果通胀预期变得不稳定,美联储必须做出反应,进一步加息,这可能会导致“经济崩溃”。

责任编辑:于健 SF069