出 品 | 异观财经

作 者 | 夜叉白雪

2024年,茶饮企业上演“新茶饮第二股”争夺赛,古茗、蜜雪冰城、茶百道、沪上阿姨4家茶饮企业港股IPO递表,同时茶颜悦色、霸王茶姬被传于年内递表港股IPO。

越来越“卷”的茶饮赛道,茶饮行业逐渐成为红海。在资本市场的竞争是新茶饮行业激烈厮杀的一个缩影。这背后是行业在进行新一轮的洗牌和整合,各大品牌在品类、价格、门店规模等不同维度模糊了原本清晰的边界,进行“混战”。

如今,“新茶饮第二股”将被茶百道收入囊中,成为继奈雪的茶之后,第二家完成上市的茶饮企业。“新茶饮第二股”光环加持下,茶百道能否摆脱奈雪的茶股价暴跌,市值严重缩水的阴霾?又将在资本市场走出一条怎样的“生命曲线”?

奈雪市值严重缩水“阴霾”笼罩下的茶百道

2021年6月30日,奈雪的茶以19.8港元/股的价格在香港联交所主板上市,然而“新茶饮第一股”的光环,并未让奈雪的茶在资本市场受到追捧,相反,上市首日奈雪的茶跌破发行价,当天报收17.12港元,较发行价跌13.54%,对于新茶饮企业,资本市场似乎不怎么买账。

3月27日,奈雪的茶发布了2023年年报。数据显示,该公司2023年公司营业收入达到51.64亿元人民币,较上一年度的42.92亿元增长20.3%。经调整净利润/(亏损)从2022年的亏损4.61亿元转为2023年的净利润2090万元,这是其上市以来,首次市场全年盈利。

然而,资本市场对于这份首份盈利财报,如同上市首日一般,不被市场买账。盈利报告发布后,次日股价大跌12.79%,截至异观财经发稿前,奈雪的茶股价为2.3港元/股,较19.8港元的发行价,下跌88.4%,公司总市值仅为39.45亿港元,资本加持下新茶饮企业的“泡沫”已破,市场对于新茶饮企业的估值更加合理化,不再一味追求市场规模扩张,而是更加看重企业主营业务的造血能力,更直白的说是看重企业赚钱能力。

茶百道成为继奈雪的茶之后第二家上市的新茶饮公司,两者势必会被拿来比较,奈雪的茶在资本市场的表现,会被投资茶百道的投资者们作为一个重要参考标的,奈雪的茶股价暴跌、市值严重缩水无形中成为笼罩茶百道的“阴霾”,给茶百道在资本市场的估值和表现,带来一定程度的影响。

过去,茶饮市场头部玩家在价格带上是泾渭分明:以喜茶、奈雪的茶为代表的高端阵营——价格在20元以上、以古茗、茶百道等为代表的中端阵营——价格在10-20元、以蜜雪冰城为代表的低端阵营——价格在10元以下。

不过,这两年形势发生了变化。2022年,喜茶连续两次调整价格,到2022年底,喜茶常规门店产品价格在15-19元的占比达到80%。而其在高端市场的竞争对手乐乐茶、奈雪的茶也相继降价,乐乐茶宣布部分饮品价格控制在20元以下,最低8元就可以喝到一杯鲜萃茉莉绿;奈雪的茶推出9-19元“轻松系列”茶饮,并承诺每月都上新不超20元的茶饮产品。而公开信息显示,奈雪的茶在2018年、2019年和2020年的平均客单价分别为42.9元、43.1元和43元。

如今的新茶饮市场已进入存量阶段,行业规模增速明显放缓。根据弗若斯特沙利文的报告,我国现制茶饮店行业规模在2018年至2023年的复合增长率为25.2%,2024年至2028年复合增长率预计为15.4%。

高端品牌的降价行为,也是对当今市场的无奈迁就。可预见的未来里,整个消费市场价格敏感的消费者会持续占据比较大的比例,生活中的不确定性持续存在,人们的消费意愿会明显降低,对性价比的追求占据上风。

在越来越“卷”的新茶饮市场,用资本短期内迅速催化规模,再用低价、门店数量设立品牌护城河,这种可复制的规模玩法正在饮品连锁品牌的竞争中上演,只有那些有足够资金的品牌才能生存下来。

这种狂飙突进的开店速度,其背后的原因很好理解:饮品连锁品牌的入行门槛低,产品同质化严重,规模化是非常重要的竞争手段。规模效应带来的成本优势、品牌知名度等能成为新的核心竞争力。在这种规模化的激烈竞争中,中小品牌发展将明显受阻,大鱼吃小鱼的行业整合将频繁发生。

茶百道的基本面分析

一、最近三年茶百道营收保持高速增长。

与奈雪的茶主打直营店最大的不同在于,茶百道通过大量加盟店的模式,实现了收入高速增长。

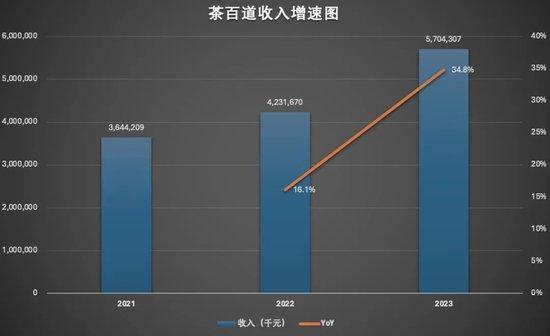

据招股书显示,2021年至2023年,茶百道的营收分别是36.44亿元、42.32亿元、57.04亿元。2022年和2023年,营收分别保持了16.1%和34.8%的同比增速。

二、加盟模式让茶百道成为一家赚钱的茶饮企业。

据招股书显示,非国际财务报告准则计量,2021年至2023年茶百道的净利润分别为7.79亿元、9.65亿元和1.51亿元,经调整净利率分别为24.7%、22.8%和22%。

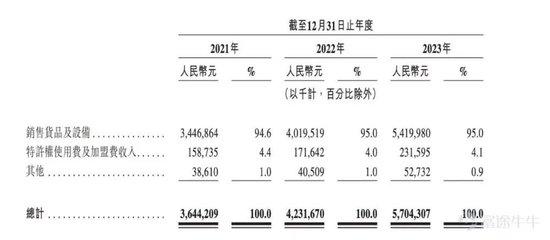

从收入构成上看,茶百道收入分为向加盟商销售货品及设备、向加盟商收取特许权使用费及加盟费、其他收入三部分。最近三年,茶百道约95%的收入来自向加盟商销售货品及设备。

收入按分销渠道划分,2021年至2023年,茶百道超99%的营收由加盟店贡献。

由此不难看出,茶百道凭借加盟模式成为一家赚钱的新茶饮企业。

三、从现金流来看,茶百道也是一家赚钱的公司。

最近三年,茶百道的现金流也非常充足。2021年至2023年,茶百道经营活动现金流均为正,投资活动现金流为负,详读招股书发现,茶百道投资活动现金流主要用户购买理财产品。如果一家公司在满足生产经营开支后,还有大额资金用户购买理财产品,说明这家公司主营业务造血能力相当不错。

四、茶饮赛道渐红海,上市之后的茶百道面临增长风险。

当前,茶饮品牌整体趋势是加盟为大。比起直营模式来,加盟模式有低成本、快速扩张的优势,但同时有着监督管理的高风险。保证每个门店的运营遵守统一标准对品牌总部来说,挑战很大。而加盟门店的负面评价影响的则是品牌自身的口碑,如果品牌总部在管理半径和组织能效上未得到强化,存在加盟反噬品牌的风险。

餐饮行业一般认为 “二店率”能够衡量一个加盟品牌的运营、管理能力。因为加盟商只有赚钱了、相信这个品牌值得投入才愿意开第二家。对品牌商来说,加盟模式和直营模式的差异决定收入和利润来源的差异,采取加盟模式的茶饮连锁品牌若要做大做强,必须让加盟商赚到钱。

目前的现状是,一、二线城市市场容量以及门店密度已经到了一个瓶颈,没有太多扩容空间;而另一面,下沉市场的开发程度比较低,品牌忠诚度尚未形成,并且商业租金、管理成本、人员成本相对比较低,拥有低成本优势。因此,进入下沉市场,也是各家连锁品牌势在必行的事。奈雪的茶年报显示,在持续加密一线、新一线和重点二线城市茶饮店网络的同时,奈雪的茶也通过加盟门店专注开拓中、低线城市新市场,挖掘新需求。

一方面,茶饮市场竞争白热化是加速行业“内卷”,茶百道营销开支大幅增加也会压缩利润增长空间。招股书显示,茶百道2022年和2023年分销及销售费用分别为6068万和1.31亿元,同比增长217.3%和115.9%。其中,宣传及推广费用分别为3787万元和8857万万元,同比增长192.5%和133.9%,占分销及消费费用总额的百分比分别为62.4%和67.6%。

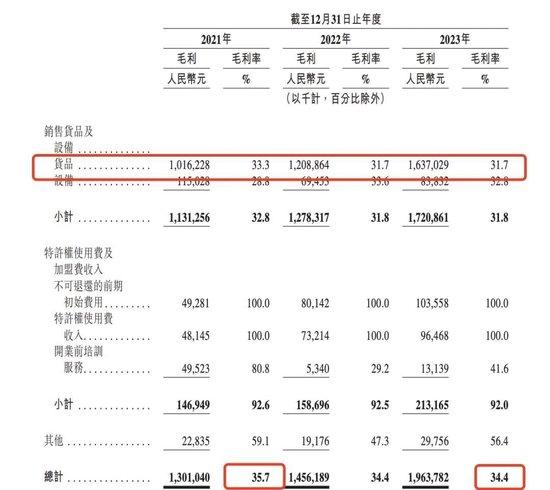

另外一方面,营成本不断增加,2023年,茶百道的销售成本为37.4亿元,较2022年增长34.8%。茶百道绝大部分的收入来源于售卖鲜果、乳制品和茶叶的货品售卖收入,受原材料CPI的整体上涨影响,茶百道货品毛利率的下降,导致公司整体毛利率下跌。

招股书显示,茶百道整体毛利率从2021年的35.7%,下滑至2023年的34.4%。其中货品毛利率从2021年的33.3%,下滑至2023年的31.7%。

总的来说,茶饮品牌现在市场达到一定程度的饱和,头部效应强化。而头部品牌在快速扩张规模的过程中,其企业核心经营能力、管理能力,包括创始人能否在快速规模膨胀中快速学习,提升自我,将影响这些头部品牌的未来竞争格局。