出品:上市公司研究院

作者:IPO再融资组/郑权

并购重组是券商做大做强的主要途径之一,国内外不少知名券商都曾经通过外延式并购成为顶部投行。目前,政策支持头部券商通过重组等方式建设一流国际投行的力度十分大。同时,证监会也支持中小投行结合股东背景、区域优势等资源禀赋和专业能力做精做细,实现特色化、差异化发展。

简言之,大型券商通过重组实现做大做强,中小投行可通过并购做精做细,突出特色化差异化发展。

近日,西部证券拟现金方式收购国融证券,属于中小投行之间的重组。然而公开数据显示,西部证券和国融证券两家券商重组后也没有明显的特色化差异化特色,也很难判断能否做精做细,重组后西部证券的业绩规模没有发生太大变化,尤其是两家券商最新的投行评级都是最差的C类,1+1小于2?此外,国融证券这两年处于亏损或微盈利的状态,控股股东深陷泥潭,西部证券仍要花费数十亿元真金白银去购买。

特色化差异化不明显 1+1小于2?

近日,西部证券拟以支付现金方式收购国融证券控股权事项,具体收购股份比例还未确定。

数据显示,西部证券收购国融证券后,业绩规模增长不多,盈利规模增长更是有限。

2023年,西部证券营收为68.94亿元,国融证券营收为9.67亿元,重组后新的西部证券的营收约为78.61亿元,较收购前增长14%。2023年,西部证券归母净利润为11.66亿元, 国融证券为0.39亿元,重组后新的西部证券的归母净利润约为12.05亿元,比收购前的增幅约为3.34%。2022年,国融证券还亏损2.5亿元。

wind显示,2023年,西部证券的营收在行业内排名第22名,净利润排第28名。收购国融证券后,新西部证券2023年的营收在行业内约排第20名,净利润仍排第28名。

从收购后的净利润数据看,重组改变不了西部证券是一家中型券商的性质。

不可否认的是,西部证券收购国融证券会在内蒙古等地区增加营业网点,可以改善一下营业部数量过于集中的问题。2023年末,西部证券营业网点合计101家,其中陕西省共有58家,占比57.43%。2023年末,国融证券营业部网点合计74家,其中内蒙古14家,北京6家,陕西2家。合并完成后,新的西部证券的营业网点将达到175家,陕西省的营业网点数量为60家,占比降到了34.29%。

不过,西部证券收购国融证券后,各细分业务结构变化不大,收购完成后仍没有体现特色化和差异化。

2023年,西部证券财富管理业务(分部业绩)收入为9.04亿元,自营投资业务收入为17.94亿元,两项“靠天吃饭”业务收入合计占当年总营收的比例分别为39.14%。2023年,国融证券自营投资收入(=投资净收益+公允价值变动净收益-对联营企业和合营企业的投资收益)为3.08亿元;经纪业务手续费净收入为1.64亿元,合计4.72亿元。如果两家券商合并,新的西部证券2023年自营投资和财富管理(国融证券的经纪业务)的收入约占总营收的比值为40.33%,仍占四成。

2023年,西部证券投行业务分部的收入为3.47亿元,占当年总营收的比例为5.03%;国融证券投行业务手续费净收入为2.49亿元,占当年总营收的比例为25.75%。两家券商重组后,新的西部证券2023年的投行收入占总营收的比例为8.65%,比之前略有提高,但整体上还是个位数。

尤其是,西部证券和国融证券的投行业务都是偏重于债券业务及财务顾问业务,股权承销业务尤其是IPO业务收入占比较小。wind显示,西部证券2023年股权项目(含定增收购财务顾问项目,下同)承销保荐收入为1.45亿元,占当年投行总收入的41.79%;其中2个IPO项目带来1.4亿元的收入。

国融证券2023年股权项目承销保荐收入为0.26亿元,占当年投行总收入的10.44%。如果两家券商合并,2023年的投行业务手续费净收入将是6.09亿元,股权项目承销保荐收入约占31.36%。同时,6.09亿元的投行业务手续费净收入在行业中排第22名,新的西部证券仍是一个中小型投行。

尤其是西部证券和国融证券,2022年都被中证协评为B类投行,2023年都被降至C类投行,也就是最差一级的投行。

两家券商重组,投行收入是会通过相加变大。但投行评级是以质量为基础的,两个C类投行相加后或依旧是C类投行。

国融证券引以为傲的新三板持续督导业务,虽然持续督导的数量较多,2023年末的数量为264家,但每家项目收取的财务顾问费用约为10万元-20万元/年,这些持续督导项目带来的收入约为0.26亿元——0.53亿元,与一个中型IPO项目的承销保荐费相当。

也有投资者认为新三板持续督导项目会有些转化为北交所IPO项目。但事实上,这种转化率较低,国融证券2023年仅有一家北交所IPO项目上市,截至目前仅有1家在审项目(以交易所受理为准,不包括已发行及已终止项目)。又如“新三板之王”开源证券,截至2023年末的持续督导项目数量为708家,但2023年仅有6家北交所上市项目。

研究认为,新三板持续督导业务与北交所IPO保荐业务是不同性质的业务,对投行及保代的专业要求也相差较大,一家小投行可以持续督导几百家项目,但一个IPO项目可能占用一家笑投行很多资源,包括团队及时间等。目前,大中型投行都在争夺北交所IPO项目,留给中小券商的空间越来越小。

西部证券收购国融证券的整合效应或不及与正在进行重组的国联证券、民生证券。年报显示,民生证券的投行业务较为有特色,这与现在的国联证券有一定互补性。2023年,民生证券的投行业务手续费净收入为21.09亿元,行业内排第七;国联证券投行业务手续费净收入为4.88亿元,行业内排第25名。重组后,新国联证券的投行业务手续费经手将达到25.97亿元,占重组后总营收的38.45%,接近四成。换言之,重组后的国联证券的投行业务形成特色化、差异化竞争优势。

此外,国联证券收购民生证券后,整体营收和净利润规模也上了一个台阶,完成了由小券商向中型券商的质变。2023年,国联证券营收为29.55亿元,在行业中排名第41名;实现净利润6.75亿元,在行业中排名第38名。收购民生证券后,国联证券2023年的营收将是67.54亿元,在行业中排名第21名,成为中型券商;归母净利润将跻身行业变为26名。

而西部证券收购国融证券后,整体营收排名和净利润排名变动不大,本质上还是一家中型券商,也没有形成特色化、差异化的业务优势,1+1小于2?

巨额现金收购肥了谁?

国融证券此次收购拟采用现金方式收购国融证券控股权。从国融证券的控股结构看,西部证券要获得控股权,需要从国融证券控股股东北京长安投资集团有限公司(下称“北京长安”)处购买部分或全部股权才能实现。

2023年年报显示,国融证券第一大股东北京长安70.6093%,西部证券要获得控股权,必须从北京长安购买21%的股份,最高可能收购全部70.6093%的股份。

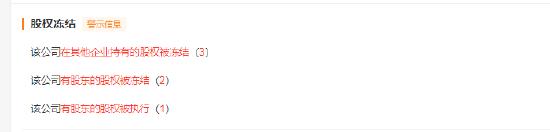

来源:天眼查

天眼查显示,北京长安持有的国融证券股权被冻结,还被法院强制执行。此外,国融证券在2016年增资时,北京长安曾与5名股东签署对赌协议,若国融证券5年内未完成上市,北京长安需支付超20亿元。

而国融证券至今未上市,北京长安对赌压力颇大,亟需“补血”。此外,由于国融证券被冻结的股权解冻后才可以过户,因此西部证券巨额的收购现金可以解北京长安的燃眉之急。

资料显示,国融证券实控人为侯守法,对国融证券的实控比例高达70%以上,对北京长安的实控比例高达100%。也就是说,西部证券巨额现金收购理论上将大部分或全部流进侯守法的腰包。

1.5倍PB或偏贵 收购市盈率将高达150倍?

据媒体报道,西部证券收购国融证券的PB为1.5倍,也就是收购增值率为50%。

1.5倍的PB高于目前A股上市券商平均值。wind显示,截至6月27日收盘, 券商指数的PB(LF)为1.11倍,43家纯证券业务A股上市券商的PB(LF)均值为1.31倍,西部证券的PB(LF)为1倍。2023年年末,西部证券的PB(MRQ)为1.03倍

既然是业绩规模大、盈利更好的西部证券收购国融证券,是否可以按照西部证券目前的市净率水平收购,这样是否更合理?

2023年末,国融证券的股东权益为42.16亿元,如果按照1.5倍PB估值计算,国融证券的整体估值约为63亿元。假如西部证券收购50%的股权实现控股,则要付出30多亿元的真金白银。

如果国融证券按照1.5倍PB估值63亿元计算,对应的2023年的净利润(0.42亿元)的市盈率将高达150倍。150倍的收购市盈率将显著偏高,43家上市券商2023年净利润对应的PE(LYR)为58.75倍,西部证券的PE(LYR)为66.51倍。