系列文章:(1)赢双科技 (2)格蓝若 (3)亚通新材 (4)小伦智造 (5)北京通美 (6)锡华科技 (7)友升股份

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

近日,海通证券被上交所通报批,主要因公司多个首发保荐核查工作履职尽责不到位,投行质控内核部门对尽职调查把关不审慎,保荐业务内部质量控制存在薄弱环节等。 上交所还要求海通证券对发行上市保荐项目进行全面梳理自查,采取切实措施确保整治到位。

海通证券保荐的上海友升铝业股份有限公司(下称友升股份)是第二次冲刺主板IPO,友升股份两个版本招股书中的多项重要财务数据、客户供应商购销金额都存在差异,公司解释称对2020年和2021年的进行了会计差错更正。但有意思的是,友升股份经营活动现金流等采用收付实现制的数据也出现严重“打架”,差异比例显著高于同期营收、应收预付款项的更正比例,公司暴增的业绩、盈利的真实性待考。

友升股份2020年不同版本招股书的“销售商品、提供劳务收到的现金”差异2.13亿元,差异比例高达近35%。现金流量表采用收付实现制,在业绩真实的情况下理论上讲不会出现如此巨大的差异。即便友升股份的财务数据为真,会计更正比例如此之高,也考验着公司会计基础的规范性和财务内控有效性。

不同版本销售商品现金金额相差2.13亿元 差异比例高达35%拷问业绩真实性

招股书显示,友升股份是集设计、开发、生产、销售、服务于一体的专业铝合金汽车零部件制造商,主要产品包括门槛梁系列、电池托盘系列、保险杠系列、副车架系列等。

早在2021年6月,友升股份就首次递交了主板上市申请,但在2022年8月终止IPO进程。2023年12月,友升股份继续在海通证券的保荐下递交主板IPO申请,目前还未回复交易所的第一轮问询。

对比两个版本的招股书发现,公司2020年的多项重要财务数据前后矛盾,如旧版招股书2020年的营业收入、净利润、总资产分别为81,262.20万元、6,042.10万元、88,598.4万元;新版招股书2020年营业收入、净利润、总资产分别为81,091.04万元、5,604.84万元、87,260.59万元,差异比例(以新版招股书数据作为基数,下同)分别为0.21%、7.8%、1.53%。

友升股份解释称,公司采用追溯重述法对2020年度和2021年度财务报表涉及的会计差错进行更正。

不过令人感到困惑的是,友升股份会计差错更正后的现金流量表数据出现了比利润表、资产负债表更大的差异,采用收付实现制的现金流量表不应该是真实地反映每笔现金流入流出?为何不同版本的数据会出现差异尤其是比营收、应收预付款项更大的差异?

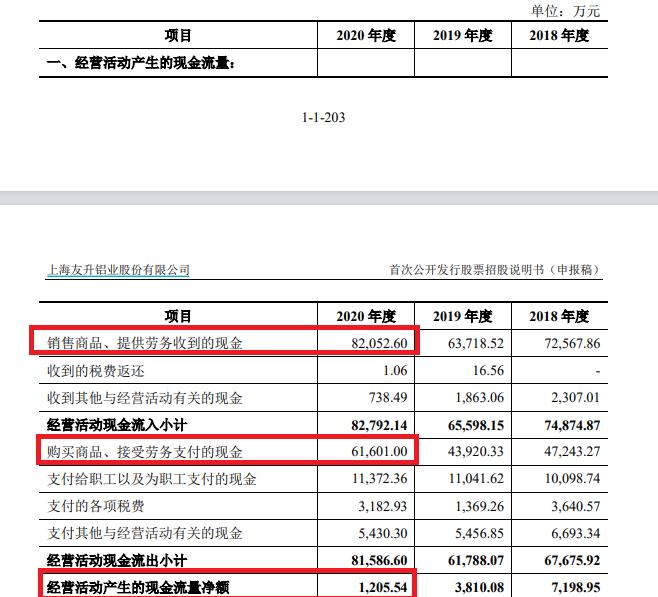

来源:友升股份旧版招股书

旧版招股书显示,友升股份2020年销售商品、提供劳务收到的现金为8.21亿元,经营活动现金流入小计8.28亿元;购买商品、接受劳务支付的现金为6.16亿元,经营活动现金流出小计8.16亿元;经营活动产生的现金流量净额0.12亿元。

来源:友升股份新版招股书

新版招股书显示,友升股份2020年销售商品、提供劳务收到的现金为6.08亿元,比旧版招股书少2.13亿元,差异比例为34.9%;经营活动现金流入小计6.18亿元,比旧版招股书少2.1亿元;购买商品、接受劳务支付的现金为4.29亿元,比旧版招股书少1.87亿元,差异比例为43.59%;经营活动现金流出小计6.31亿元,比旧版招股书少1.84亿元;经营活动产生的现金流量净额为-0.14元,比旧版招股书少0.25亿元。

由于现金流量表采用的是收付实现制,收付实现制是以货币实际收付的时间作为核算的标准,来确定本期收入和支出的一种会计核算方法。按照这种标准,凡在本期实际收到款项的收益和付出款项的费用,不论其是否应属于本期,均作为本期收益和费用处理,凡在本期没有实际收到款项,即使有些收益和费用已经发生,也不作为本期的收益和费用处理。收付实现制与权责发生制有所不同,权责发生制更注重权利和责任的发生时间,而收付实现制则更加关注现金的实际流动情况。

也就是说,友升股份2020年实际通过销售商品、提供劳务收到多少现金就记录多少现金,购买商品、接受劳务支付多少现金就记录多少,简单明了,与利润表(权责发生制)并不一致。理论上讲,现金流量表一般不会出现重大差异,因为会计基础规范的公司记录现金流入流出一般不会出错。

即便现金流量表经过追溯调整,通常也不会出现太大变化,且与营收、净利润、应收预付款项、应付预收款项等科目通过勾稽关系能够相互印证。

而友升股份2020年销售商品、提供劳务收到的现金、购买商品、接受劳务支付的现金等多个现金流量表科目,在不同版本中的差异巨大,会计差错变更的金额及占比都十分之高,且变动比例比营收、应收预付款项等科目高出几倍甚至十几倍,这让人质疑公司暴增的营收、净利润是否真实。

2020-2022年,友升股份分别实现营收8.11亿元、15.11亿元和23.5亿元,同比分别增长32.68%、86.36%、 55.51%;分别实现归母净利润0.56亿元、1.29亿元、2.33亿元,同比分别增长72.91%、130.37%、80.48%。

即便友升股份的营收、净利润是真实的,现金流量表出现如此重大的会计差错变更,也拷问着公司会计基础的规范性和财务内控的有效性。

实务中,拟IPO企业将会计调整的事项主要披露为审核企业收集或处理财务信息时出现错误、疏忽或误解有关事实、遗漏相关披露引起,即相关错报原因披露为“疏忽误解”,从未披露“财务舞弊”所致。

根据《首次公开发行股票注册管理办法》,发行人应满足“会计基础工作规范”、“内部控制制度健全且被有效执行”等发行条件。友升股份现金流量表出现如此之大的差异,是否说明报告期内(2020年)会计基础不规范或财务内控有效性不足?这有待时间给出答案。

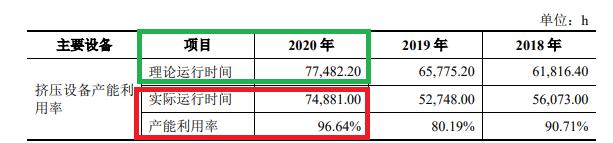

除了现金流数据严重“打架”外,友升股份的产能利用率数据也出现了较大的差异。旧版招股书显示,友升股份2020年的理论运行时间为77,482.2小时,实际运行时间为74,881小时,产能利用率为96.64%。

来源:友升股份旧版招股书

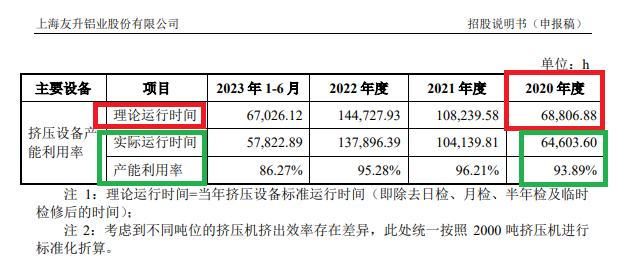

新版招股书显示,友升股份2020年的理论运行时间为68,806.88小时,比旧版招股书少8675小时,差异率为12.61%;实际运行时间为64,603.60小时,比旧版招股书少10,277小时,差异率为15.91%;产能利用率也相差近3个百分点。

来源:友升股份新版招股书

令人感到不解的是,友升股份2020年实际运营的工作时间不应该只有真实的一个?为何会出现两个差异十分大的版本?这有待公司给出答复。

估值一年翻倍暴增至百亿元

前次IPO,友升股份计划募资6.33亿元。此次IPO,公司计划募资24.71亿元,比前次增长了近3倍。此外,公司24.71亿元的募资额,比总资产(2023年末的数据为24.16亿元)还高。

友升股份预计募资额提高,离不开估值的快速增长。2020年9月,公司外部增资后的估值约为11.15亿元。2022年12月,友升股份外部增资后的投后估值约为48.7亿元。

此次IPO,友升股份计划公开发行股票不超过4,826.7111万股,且同时不少于本次发行后股份总数的25%,预计募资24.71亿元。据此推算,公司IPO预估值约为98.84亿元,接近百亿。

2023年12月,友升股份递交了IPO申请资料,高达近百亿的预估值较2022年12月最后一次增资时已经翻倍,较三年前的估值增长了近8倍。

或许是公司最近两年业绩的激增,给了友升股份高估值的基础。但投资者仍需关注公司业绩激增的真实性,因为两个版本的招股书现金流数据严重矛盾。

前任财务总监离职一年半后回来当董秘 前任董秘干了一个月就离任

友升股份两个版本招股书中的财务数据出现如此之大的差异,公司财务总监、信披负责人董秘是否有责任?

有意思的是,友升股份现任董秘施红惠,2018年6月至2019年7月曾担任公司财务总监。2019年7月离职后, 2021年1月又回到公司当董秘,在从公司离职的一年半时间内没有工作。

旧版招股书显示,施红惠因个人职业规划及职业发展原因于2019年7月离职。但在施红惠离职的一年半时间里,招股书显示其没有工作,那么施红惠的离职是否与友升股份的财务问题有关联?并且,施红惠回归公司后为何没有干财务总监的老本行?而且回归的时间恰恰是友升股份刚聘任了新财总的一个月后。

自2019年7月施红惠从友升股份离开财务总监后,友升股份直到2020年12月才聘任了新的财务总监,在这期间没有财务总监。而正是2020年度,公司经营活动现金流数据出现了严重差异的两个版本的数据。

友升股份前任董秘罗登,曾在2020年12月至 2021年1月担任公司董事会秘书,仅仅干了一个月就辞任。目前,罗登在友升股份担任董事、总经理秘书。此外,罗登还是公司实控人、董事长、总经理罗世兵的侄子。