出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:悉地设计曾作价近30亿元,而今中设股份账面仅剩1.5亿元,却采取现金收购策略,这方案设计有何玄机?公司是否有意规避相关审核门槛?此外,悉地设计曾踩雷恒大,在地产周期承压大背景下,悉地设计又是否可能埋雷?

自IPO动态再平衡后大背景下,IPO与分拆上市似乎均遭遇了波折。

公开资料显示,一季度A股IPO过会企业数22家,较去年同期102家减少约七成,A股首发募资金额不到240亿元,仅为上年同期四成左右;与此同时,上市终止方面,2023年下半年以来,已有14家上市公司相继终止了分拆上市计划;一季度A股有85家公司终止IPO申请,较上年67家出现显著增加。

尽管IPO整体预期变差,但是仍有企业为达成上市目标采取了另辟蹊径策略。

有的企业采用“分拆+借壳”绕道IPO,如近期备受关注的中联重科分拆所属子公司中联高机上市,以及恒力石化分拆子公司康辉新材上市,均采取“分拆+借壳上市”的组合策略。

也有的公司采取了分拆+北交所”上市策略(简称”A拆北”)今年以来,已有晶瑞电材、广电电气、辰欣药业、聚石化学等公司宣布旗下控股子公司拟申请在北交所上市的计划。需要指出的是,A股IPO整体预期变差,但北交所却被市场看好,普华永道甚至认为2024年新股发行中北交所或将占大头。

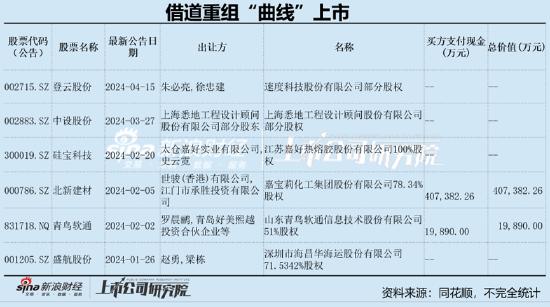

还有的企业IPO受阻后,欲借道上市公司重组上市,其中速度科技、嘉宝莉等均属于借道重组曲线上市情形。业内人士表示,从资本市场的历史来看,IPO节奏和并购活跃度之间存在一定程度的“跷跷板效应”。 截至4月8日,今年以来A股市场共披露587起并购事件,较去年同期增长明显。

基于以上背景,我们将对以上借道重组上市情形进行系列复盘,本文重点分析上海悉地工程设计顾问股份有限公司(简称“悉地设计”)借道中设股份“曲线”上市情形。

“蛇吞象”式收购?疑采取了更高效的方案设计

3月27日,中设股份公告重大资产重组的进展。据悉,中设股份正在筹划以支付现金的方式购买悉地设计控股权,具体收购比例待进一步论证和协商。此次交易仍处于筹划阶段,相关的财务审计及方案论证、谈判等工作正在开展,目前各方尚未签署相关协议,交易方案、交易价格等核心要素仍需进一步论证和协商。交易各方能否就交易相关事项达成一致并签署正式交易文件,能否通过必要的决策审批程序,仍存在较大的不确定性。此次交易若完成后,悉地设计将成为公司控股子公司。

对于悉地设计借道中设股份“曲线”上市,有两点值得关注,

其一,从交易体量看,中设股份疑“蛇吞象”式收购。

早在2020年中设股份便有重组悉地设计的计划。据悉,2020年9月,中设股份曾披露公告称,公司拟购悉地设计100%股权。根据公司此次发布的重组草案,中设股份拟以发行股份及支付现金的方式收购悉地设计100%股权,交易价格约27.28亿元。其中,公司现金支付比例占10.91%,约2.98亿元;股份支付占89.09%,约24.3亿元,发行价格13.96元/股。

据重组预案公告,悉地设计2019年的总资产高达39.51亿元,2019年实现营业收入达29.86亿元,对应实现归属净利润为2.46亿元。而中设股份2019年末总资产为5.96亿元, 2019年实现营业收入3.12亿元,对应实现归属净利润为6524.02万元。可以看出,悉地设计2019年末总资产是中设股份的6.63倍,而2019年营收、归属净利润分别是中设股份的9.57倍、3.78倍。

其二,中设股份采取了现金收购而非发行股份。

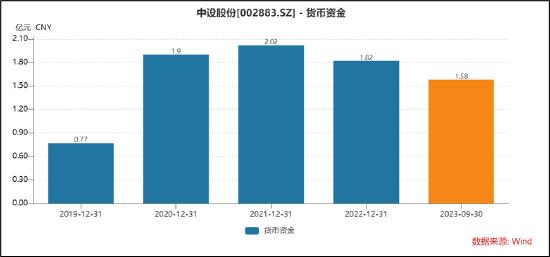

此次中设股份筹划重组主要是以现金支付方式。需要指出的是,悉地设计第一次被收购时作价近30亿元,而中设股份账面资金如今仅剩1.58亿元。令人疑惑的是,在现金不足的情况下,中设股份为何选择现金收购而非发行股份方式?这背后有何玄机?

需要指出的是,对于现金收购无论是否构成重大资产重组均不需要经过证监会审核,合规门槛相对降低。现金收购通常不需要中国证监会的行政许可,而发行股份购买资产的重组需要经过证监会的审核,这意味着现金收购在流程上可能更为简便快捷。

悉地设计踩雷恒大与IPO被否

悉地设计是在城市建设和开发领域从事综合专业服务的工程设计咨询机构,据悉已与华润、恒大、万科、万达、华为、中国铁路总公司、苏州工业园区、中国建筑等国内知名企业形成了长期而稳定的合作关系。

值得注意的是,中设股份曾因悉地设计踩雷恒大地产而终止收购计划。

2021年9月23日晚,中设股份公告称,由于悉地设计近期受恒大集团商业承兑汇票逾期未能兑付的影响,营业利润不及预期,完成2021年承诺业绩存在较大不确定性。公司为保证自身及各方利益,决定终止对悉地设计100%股份的收购。

据悉,2018年-2019年以及2020年1-9月,悉地设计对恒大的销售金额分别为1.21亿元、0.54亿元、1.23亿元,占公司营业收入的比重分别为4.57%、1.81%、4.13%。这期间,恒大一直是悉地设计的前两大客户。

至此,我们产生以下疑问,第一,在地产下行周期压力下,悉地设计究竟有多少暴雷地产商客户?第二,公司采取现金交易方案设计,是否存在有意规避相关审核?

需要指出的是,悉地设计也曾计划冲刺上交所主板IPO惨遭被否。

公开资料显示,2015年10月,悉地设计进行辅导备案登记;2016年3月,公司招股书获得证监会受理; IPO排队近两年后,悉地设计在2017年12月迎来了上会大考,但却惨遭被否。

根据发审委审核结果公告,发审委会议对悉地设计的内控有效性及盈利可持续性等问题发出疑问,具体如下:

1、发行人申报材料后,存在对报告期内财务报表进行调整的情况,2017年对报告期内的财务报表进行调整后,2016年末商誉和无形资产(扣除土地使用权)占净资产的比例由调整前的22.24%调整为19.46%。请发行人代表说明:(1)自申报以来,历次提交的财务报表之间的差异,差异形成的原因,该等调整是否符合企业会计准则的相关规定,是否履行了相关程序;(2)财务报表的上述调整是否是为了符合《首次公开发行股票并上市管理办法》的相关规定;(3)发行人的内控制度是否完善且得到有效执行。请保荐代表人说明核查过程、依据,并发表明确核查意见。

2、2014年发行人收购聚星科技和PTW,聚星科技2015年实际净利润大于预测数,PTW收购后至2016年末实际收入合计与实际净利润合计均大于预测数,发行人在申报时未对收购聚星科技和PTW形成的商誉计提减值,但后来对该等商誉全额计提减值。请发行人代表结合收购后标的资产的实际盈利情况说明:(1)发行人商誉的减值测试过程及测试结果;(2)对收购才两年的公司形成的商誉全额计提减值的合理性,发行人收购资产相关的内部控制制度是否有效。请保荐代表人说明核查过程、依据,并发表明确核查意见。

3、发行人收入和利润绝大部分来自于子公司悉地深圳、悉地苏州和青岛腾远,其中悉地苏州和青岛腾远系在2013年以来收购,发行人母公司定位于集团集中管理中心,不从事具体生产经营业务。其中,发行人对悉地苏州的持股比例为51%,对青岛腾远的持股比例为55%。请发行人代表说明:(1)结合子公司的章程条款和董事会席位分配情况,被收购标的在收购前后股东及管理人员等的变化情况等,说明发行人母公司对子公司的治理结构和管理机制情况,对上述子公司的经营和财务管理是否不受子公司少数股东的影响,拥有绝对的控制权;(2)是否可以不受子公司少数股东的影响处置、整合子公司的业务和资产;(3)发行人在收购悉地苏州和青岛腾远的股权时,是否与出让方签订了与业绩承诺相关的合同(协议);与股权转让相关的合同(协议)的主要内容;对该两子公司剩余股权的安排。请保荐代表人说明核查过程、依据,并发表明确核查意见。

4、发行人报告期内营业收入及净利润呈下降趋势,应收账款余额及占营业收入比例呈逐年上升趋势,信用期外应收账款金额持续增长,且应收账款周转率低于同行业可比公司。请发行人代表说明:(1)业绩持续下滑的原因;(2)外部的经营环境是否已经发生了重大变化,是否对发行人的持续盈利能力构成重大不利影响;(3)信用期外应收账款持续增长的原因及合理性,应收账款信用政策前后是否一致;(4)应收账款周转率低于同行业可比公司的原因及合理性;(5)应收账款坏账准备计提是否谨慎、充分。请保荐代表人说明核查过程、依据,并发表明确核查意见。

5、请发行人代表说明实际控制人赵晓军就境外子公司PTW诉讼事宜出具承诺函的具体情况,并在招股说明书中补充披露。

发行人申报材料后,存在对报告期内财务报表进行调整的情况,2017年对报告期内的财务报表进行调整后,2016年末商誉和无形资产(扣除土地使用权)占净资产的比例由调整前的22.24%调整为19.46%。请发行人代表说明:(1)自申报以来,历次提交的财务报表之间的差异,差异形成的原因,该等调整是否符合企业会计准则的相关规定,是否履行了相关程序;(2)财务报表的上述调整是否是为了符合《首次公开发行股票并上市管理办法》的相关规定;(3)发行人的内控制度是否完善且得到有效执行。请保荐代表人说明核查过程、依据,并发表明确核查意见。