来源:证券市场周刊

腾讯的员工股权激励已经持续了20余年,无论是从员工人效还是公司业绩增长速度来看,都取得了不错的效果。

腾讯控股(00700.HK)2022年年报披露,公司全年耗资约337亿港元回购了1.07亿股股份,然而最近一年来,公司在持续回购股份的同时,隔三差五的也会发布增发新股用于员工的股权激励的公告,这引起了很多投资者的不满。

有投资者吐槽腾讯每年股权激励增发的股份比回购的股份还多,频繁的股权激励肥了员工,损害股东利益等等。

基于此,笔者查阅并统计了腾讯自2004年上市以来近20年的所有股权激励方案和增发股份数量,深度解析一下股权激励对于股东是好事还是坏事。

盘点历年股权激励

目前最常见的股权激励工具有:股票期权、限制性股票(RS)、限制性股票单位(RSU)等,这些工具通常会被公司同时使用。

其中股票期权是指激励对象被授予在未来一定期限内以预先确定的价格和条件购买本公司一定数量股份的权利。而限制性股票和限制性股票单位本质上是期权受到监管制约后的产物,无授予价格限制,有助于补充员工薪酬,所有员工都适用。两者的主要区别在于过户时间不同,限制性股票是在授予时就将股票过户给员工,但是股票的出售或转让受到限制。而限制性股票单位在授予日公司承诺授予股票,但只有在激励对象满足特定条件时才将股票过户给员工。

显然限制性股票单位更符合企业的利益,因此其已经成为国外上市公司权益化薪酬的主要工具。

腾讯自成立以来,共实施了8期购股权计划(股票期权)和3期股份奖励计划(RSU)。这也是目前全球各大互联网科技公司诸如Meta、谷歌等普遍采用的组合激励方式。

腾讯实施的8期购股权计划(股票期权)中,其中5期是集团层面的,3期是子公司发行的。

2001年购股权计划是上市前的股票期权计划,其余都是上市后实施的股票期权计划。目前集团层面只有2017年购股权计划还在有效期内,其余4期已经届满结束。此外3个子公司层面的购股权计划都在执行中。

我统计了已经结束的3期购股权计划中的最终行使比例,除了上市前实施的2001年计划外,其余两期实行比例都在90%左右。也就是说有10%的股份因为员工离职等各种原因最终未行权,被公司注销。

我还统计整理了腾讯官网能查到的最早的自2009年至今的所有用于购股权计划的新发行股份数据。

可以发现,过去14年间,除了2013年没有新发行股份,腾讯控股每年都会有1-5次发行新股用于购股权计划。但是自2022年开始发行新股的次数和数量都在减少。

我还按年度统计腾讯历年股票期权发行数量,由于2014年腾讯进行了一次1拆5的拆股,为了对比方便,我对2014年前的发行数量进行了相应调整。可以看出,腾讯自2017年发行股票期权数量达到顶峰,出现逐年下降的趋势,最近两年的发放数量与2009/2010年大致相当。

同时我也统计了腾讯总裁刘炽平历年获得的股票期权数量,基本上每年平均获得股票期权300万股左右,2020年和2022年未获得可能与业绩未达标有关。

在向公司高管和核心员工发放股票期权的同时,腾讯自上市以来还发布了3期受益面更广的股份奖励计划。

该股份奖励计划到底是RS还是RSU,微信创始人张小龙在之前的内部信中也予以了确认,就是限制性股票单位(RSU)。目前除了2007年RSU计划已经结束外,其余两期也都在执行中。

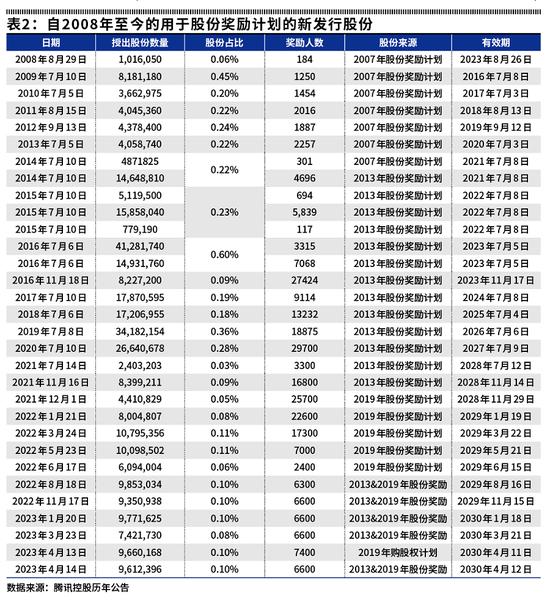

我也统计整理了腾讯官网能查到的最早的自2008年至今的所有用于股份奖励计划的新发行股份数据。

可以发现,在2020年之前,公司基本上是一年集中发行奖励新股一次,但2021年之后变为年内多次发放,且数量也有所提升。

按年度统计的腾讯历年发行的RSU股票数量,由于2014年腾讯进行了一次1拆5的拆股,为了对比方便,我对2014年前的发行数量进行了相应调整。

可以看出,腾讯自2016年发行RSU股票数量达到顶峰,出现逐年下降的趋势,最近两年的发放数量明显增加,2023年截至4月份发行的数量已经超过上年的一半。

由于腾讯采用了购股权计划(股票期权)和股份奖励计划(RSU)相结合的组合股权激励方式。所以我再将两者汇总统计分析一下。

可以看到,腾讯在过去10多年时间内在持续使用股权激励,其中股票期权的使用在近5年来呈现逐步下降趋势,更多的采用了激励力度更大,覆盖面更广的受限制股票单位。

其中很多投资者吐槽的2022年新发行股份较多的问题,从绝对值来看确实是近几年最高的,考虑到近几年来腾讯公司员工数量也大幅增长的情况,那么人均获得奖励的股票数量又如何呢?

经过统计发现,2022年人均获得奖励的股票数量为618股(以360元股价计算,约合20万元/人),处于最近6年来的中等位置,并未出现滥发股票的情况。

从员工人效看值不值

股权激励更多是作为员工薪酬包的组成部分,投资者吐槽公司滥发股票,侵害股东利益,其实本质上可以归纳为一个问题,就是给员工发这么多薪水值不值?

怎么看值不值呢?一方面当然可以从公司营收和利润的长期增长来看,另一方面也可以从“员工人效”这个指标来观察一下。

2009年,腾讯控股总股本18.2亿股(前复权为91亿股),截至2022年底,出于股权激励目的共增发新股5.74亿股(经前复权调整),总股本增长6.3%。同一时间段内,公司归母净利润由18.2亿元至1887亿元,增长36.6倍。

也就是说过去14年,全体股东让渡了约6.3%的股份给受激励的腾讯高管和员工,换取的是归属于股东的净利润增长36.6倍。

虽然不能把腾讯业绩增长全部归结到对员工的股权激励上来,但是作为互联网高科技行业,人的因素占很大比例这点毋庸置疑。

员工人效方面,腾讯年报分析时有过统计,2020年初腾讯员工人数为6.4万人,2021年腾讯员工总数11.3万人达到历史最高,首次突破10万人大关,2022年公司开展降本增效举措后,员工人效开始触底回升。

也可以通过横向比较一下各大互联网科技公司的员工人效。

拼多多不足9800人就带来了1306亿元的营收,人均年创收1332.7万元,效率惊人,妥妥的人效之王。而腾讯人效511.6万元,排名第二,给的股权激励高,人效也是比较高的。

苹果公司16.4万员工创造了2.7万亿元营收,人均创收1654万元,应该是全球人效最高的规模以上企业了。Meta的人效也有927万元,接近腾讯的2倍。中美公司在人效方面整体差距显著。

近年来,互联网行业遭遇增长的瓶颈,各大公司相互抢地盘,随之带来的就是员工人数快速飙升,互联网企业越来越变得“规模不经济”。

张一鸣在一次采访中表达了对于规模激增的担忧:“公司还叫今日头条的时候,Android和iOS各两名开发,却能做20多个应用……我也不清楚现在很多项目为什么要那么多人。”

10多年前腾讯员工只有2万多人,马化腾在致全员信中谈到的:要克服大公司病、重塑小公司精神。现在公司员工已经突破10万人,希望小马哥为首的管理层能够积极向国外优秀同行学习,为股东带来高质量的增长。

复盘公司历史回购

如何看待腾讯一边回购股份,一边又大手笔的进行增发股份用于员工股权激励?这是两码事,没有关联。

我统计查询了一下近10年来腾讯回购的股票数量,和增发的新股做个对比。

近10年中只有5年进行了回购,2022年无论是回购的金额还是回购时间都远大于其余几次回购,并且回购股份1.07亿股,也远高于增发的6698万股。

如前文所述,腾讯的员工股权激励已经持续了20余年,取得了不错的效果。而回购只有管理层判断股价出现低估时才会进行回购。

此外,广发证券曾对腾讯历史回购和股价表现做过统计,腾讯自上市以来总共有 7 次重要回购,多出现在宏观环境或者行业遭遇利空之后的暴跌之时。通常腾讯股价在回购时期表现平淡,但在回购半年和一年后经常会有出色的表现。腾讯第二次到第六次回购期间股价的涨幅平均值为-1.84%,回购开始半年和一年后的涨幅平均值为 28.64%和50.8%。

腾讯的回购对后续股价走势有良好的指示意义,主要原因也不难理解,公司本身就是互联网行业最大的风险投资方,投出了多家“独角兽”企业,对公司的价值有着清晰的认知和判断,所以经常能够在估值低位时回购股票。

最新的一轮回购从2021年8月份开始,截至2023年4月份还在继续,历时已经1年8个月。我预计腾讯股价在500港元以上时可能停止回购。让我们拭目以待这次回购结束后股价如何表现。