在2001年投资了当时落魄无比的腾讯、并持有其股票长达17年后,腾讯的南非大股东Naspers终于做出了减持腾讯股票的决定。

3月22日,腾讯第一大股东Naspers以 405港元/股出售2%的腾讯股份(近1.9亿股),套现769亿港元,持股量降至31.17%,仍为腾讯公司持股股东。

受套现消息影响, Naspers在南非交易的股票跌幅一度扩大至逾9%,为2008年10月以来最大跌幅,市值跌至约1150亿美元。

Naspers公司称,公司认为腾讯是世上增长最快的企业之一,有优秀的管理团队,腾讯亦明白及支持我们沽货的决定;并宣布至少未来三年内没有继续减持的计划,有关安排符合其对腾讯公司业务的长期信心。

慧眼识人的Naspers

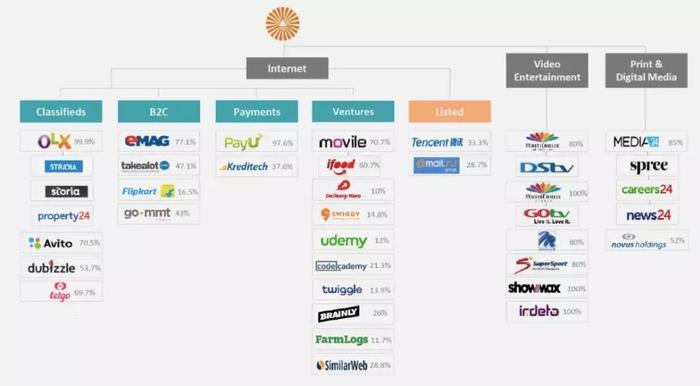

Naspers是一家跨国传媒集团,普遍称之为“南非报业”。成立于1915年,于1994年9月在约翰内斯堡交易所上市,目前市值非洲第一,福布斯世界排名119。经过多年发展,Naspers已从一个从事传统印刷的传统媒体公司已发展成为业务涉及多个市场的电子媒体公司(经营范围多达130个国家),同时也是世界性科技投资公司,其投资项目包括腾讯、 Mail.ru (俄罗斯互联网巨头)、Delivery Hero(全球最大外卖公司)和OLX(全球最大分类信息网站)。

2001年,开发出中国即时通讯服务QQ的腾讯刚成立第三年,只拥有1800万用户。Naspers慧眼识人,斥资3400万美元入股腾讯,最高峰时握有腾讯超过45%的股份,后因腾讯IPO等稀释至33.2%。

随着腾讯成长为全球第三大市值互联网公司,Naspers持有的腾讯股份市值约1584.6亿美元,加上套现的98.1亿美元,收益增长4950倍,年复合增长率64.94%。

源远流长,相互成就

据《腾讯传》记载,2000年,马化腾带着腾讯寻求融资,却四下碰壁,眼看就要山穷水尽。曾经拿到的IDG和盈科融资所得资金,几乎全部用在了服务器添置上。OICQ(qq的前身)的用户急剧增加,对服务器和技术的要求越高烧钱就越快,但盈利却遥遥无期。IDG和盈科已不想再追加投资。

吴晓波在《腾讯传》中描述道:“IDG首先萌生退意,在IDG看来,腾讯的商业模式并不受主流的资本市场青睐,而且实在太烧钱了。” IDG、马化腾、曾李青等人分别找了搜狐、新浪、雅虎中国、金蝶、联想集团,来为腾讯寻找融资,但均被拒绝。

揭不开锅的腾讯,由于服务器承载不起大量QQ用户同时在线,于是不得不采取一台电脑只能一个QQ账号在线的限制措施。

到2000年第四季度,腾讯的用户数仍在猛增,注册用户很可能在半年内突破1亿。可全中国没有一个人愿意买它的股份,没有人意识到腾讯的流量资产将变得有多重要,全世界互联网泡沫使得投资人对初创期的腾讯失去信心。

但Naspers此时出现了,做出该公司有史以来最成功的一笔投资,也让腾讯从山穷水尽的边缘走了出来。

2001年1月,一个名为网大为的美国人来到赛格科技创业园的腾讯公司,称是南非MIH(Naspers子公司)中国业务部的副总裁,对马化腾表达了投资意向。

MIH(Media Independent Handover)是一家总部位于南非的投资集团,是南非最大的付费电视运营商,当时是纳斯达克和阿姆斯特丹两地的上市公司,多年来一直在新兴国家投资新媒体。1997年时在中国投资《北京青年报》、体坛传媒和脉搏网等。

网大为的理由是,几乎所有网吧都挂着OICQ(qq前身)程序,好些想接受MIH投资的公司总经理名片上也印着自己的OICQ号码。这使得他很想看看这是一家什么样的公司。

MIH以受让的方式成为腾讯的大股东。当时盈科数码将其所持20%股权全数卖给了MIH,作价1260万美元,IDG也以806.4万美元的价格出售了12.8%股权给MIH,另外,马化腾团队也向MIH转让了13.6%的股权。腾讯于是形成了创业团队、MIH、IDG各持46.4%、 46.4%、7.2%的股权结构。

当时MIH给了腾讯6000万美元的估值,比IDG一年以前给的估值高出11倍。从MIH拿到的融资与新浪在纳斯达克融资额相同,摆脱了资金短缺的困扰,腾讯很快开始高歌猛进。

2001年1月31日,NetValue宣布了亚洲五个国家和地区的互联网网站及实体的排名,包括中国香港特区、韩国、新加坡、中国台湾地区和中国大陆的数据,腾讯网在中国排名第6。2002年3月,用户已突破1亿大关。

当年Naspers的投资救腾讯于水火之中,腾讯后期猛进的市值也开始反哺Naspers。

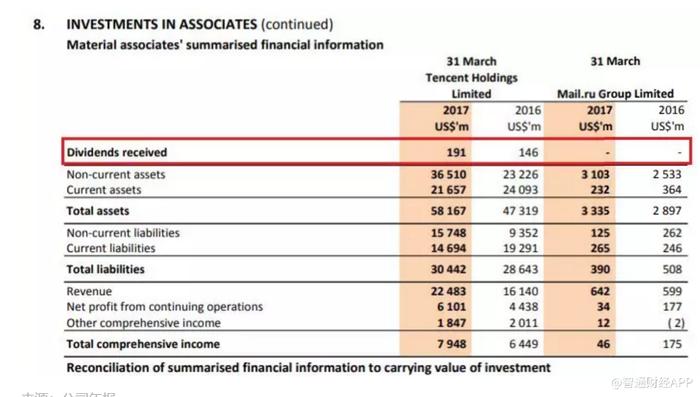

Naspers的核心业务曾经持续亏损,但从腾讯处拿到的分红弥补了业绩上的不足。根据该公司2017年3月31日财报显示,高企的开发费用和视频娱乐行业持续下降的利润导致公司现金净流出高达1.25亿美元,但对腾讯投资而得到的1.91亿美元的分红平衡了这一支出。

Naspers面临股东压力

2004年腾讯上市时,Naspers股东提出了变卖腾讯股票的建议,且随着股价的高涨提议得越来越频繁。更有股东对董事会施加压力,要求沽出部分腾讯持股来锁定利润,提高回报率。但当时,Naspers的CEO鲍勃·范·迪克(Bob van Dijk)强调,腾讯在任何时候都不会到达增长上限。董事会一直是腾讯坚定的价值投资者,顶住股东压力持有腾讯股票长达17年。

但作为一家上市公司,Naspers市值仅为1200亿美元左右,以腾讯3月22日收盘价来计算,Naspers拥有的腾讯股票市值为1766亿美元。中间的差距很大,意味着投资者认为Naspers的其他业务和投资毫无价值。当时海外媒体更称Naspers过度依赖腾讯属不健康,更用到了“上瘾”这两个字。

Naspers 首席执行官鲍勃·范·迪克,曾在去年12月接受媒体采访时称,因为持有大量腾讯股票,公司一直以来都承受很大压力,公司市值与其腾讯持股市值之间的鸿沟的确“太高了”,将考虑“结构性选项”来解决这个问题。

Naspers首席财务官巴希尔·斯库尔多斯称,跟踪Naspers的分析师透露,除了腾讯的股票,公司的资产价值至少有1800亿美元,公司未来考虑把旗下一些业务上市,增加自身投资组合,并慢慢开始减少潜在的折价。

该公司的公告显示,本次套现所得资金将用于加强Naspers的资产负债表,并将随着时间的推移投资,以加速Naspers分类广告、在线食品交付和金融科技业务在全球的增长。

增加自身投资组合,携手共进

事实上,Naspers一直在试图复制投资腾讯的成功,不断寻找新的投资对象以缩小折价程度。2015年,Naspers建立了自己的风投部门,对科技和新媒体初创进行长线投资。目前Naspers投了十二个公司,比如美国线上学习平台Udemy、印度旅游网站Make My Trip等。

然而,并非所有的投资都像当年投腾讯那样幸运。Naspers年报显示,2016 年、2017 年公司在股权投资上分别损失了63 亿美元和84.6 亿美元。

今年, Naspers和腾讯联合斥资6.88亿美元,对俄罗斯电子邮件公司Mail.ru集团进行了投资,后者持有社交网站Facebook的部分股份。腾讯与Naspers一起,已在印度和泰国进行了投资。腾讯表示,该公司正在考虑与第一大股东Naspers进行进一步的合作。

腾讯与Naspers建立联盟,共同搜索新兴的互联网企业,这一联盟不仅整合了Naspers在海外市场的投资经验,而且也整合了腾讯6.38亿用户账号背后的财务实力。由于全球最大的互联网并购公司谷歌一直专注于在美国市场进行收购,这可能为腾讯与Naspers未来在全球经济快速增长的地区展开收购带来领先优势。