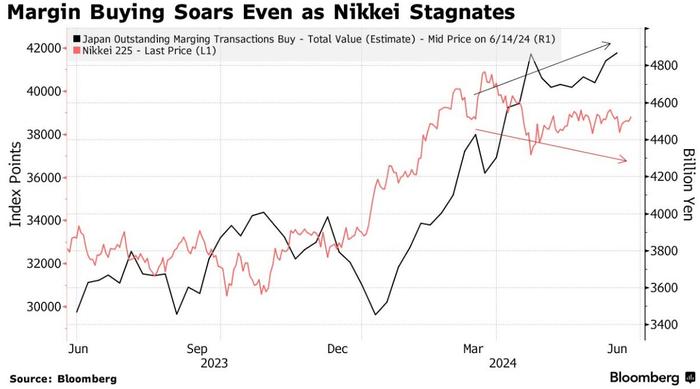

智通财经注意到,日本股市从创纪录高位下滑,引发了另一个重大风险:看涨的个人投资者已经建立了自2006年以来最大的保证金买入头寸,他们可能不得不平仓。

截至6月21日,日本散户投资者持有的总头寸达到4.91万亿日元(合308亿美元),尽管日经225指数自3月份见顶以来下跌了4%,但杠杆化、往往是高风险的押注仍在继续扩大。

在经历了强劲的上涨之后,日本股市近几个月来一直落后于全球同行,原因是国内经济增长乏力、企业业绩预期令人失望,以及市场担心日本央行提高借贷成本的后果。保证金买家实际上是从经纪商那里借钱购买股票,通常使用高杠杆,如果市场走弱,投资者可能需要平仓,从而导致进一步抛售。

尽管股市下跌,但保证金购买的需求似乎依然强劲。散户投资者的保证金买入头寸是保证金卖出头寸的6.4倍,远高于3.31的历史平均水平,表明他们仍看好日本股市。一个焦点是企业盈利:如果利润上升,可能会促使企业提高工资,这对消费者来说是一个福音。

乐天经济研究所高级市场分析师Masayuki Doshida表示:“一个月后就是盈利季,人们预计盈利预期会上调。” “但如果我们没有看到这一点,我们需要谨慎对待保证金买家的抛售行为。”

券商向投资者提供的保证金交易大部分只持续六个月。三菱日联摩根士丹利证券公司高级投资策略师Kohei Onishi表示,鉴于投资者的头寸在今年年初股价创下历史新高时开始建立,因此投资者有可能在 9 月份前结束交易。

如果日本央行下个月再次加息,保证金买入头寸的成本似乎也会增加。加息至 0.25% 左右可能听起来不多,但这将是日本自 2008 年以来最高的政策利率,引发了人们对意外后果的担忧。

一些分析师认为,对保证金头寸的担忧有些夸大。这些头寸目前仅占市场总资本的 0.5% 以上,而 2006 年的峰值曾超过 1.1%。

东海东京情报实验室首席股票市场分析师 Seiichi Suzuki 表示,投资者被迫抛售的风险有限,因为目前他们的头寸损失很小。

不过,最近杠杆购买的增加让人想起了2006年的繁荣时期,当时保证金交易飙升至5.5万亿日元。

松井证券公司高级市场分析师Tomoichiro Kubota表示,“有相似之处。当时,我们经历了日元疲软、大宗商品价格上涨和日本央行加息,最终导致雷曼危机,”“我希望历史不会重演,但它可能是惊人的相似。”