文/新浪财经意见领袖(微信公众号kopleader)专栏作家 任泽平、熊义明

十次危机九次地产。1991年日本房地产大泡沫在空前疯狂后轰然崩溃,随后陷入失落的二十年。近期中国一线城市房价大涨,房地产政策应适应“总量放缓结构分化”新发展阶段特征,避免寄希望于刺激重归高增长的泡沫风险。

日本房地产大泡沫崩溃始末

日本房地产大泡沫崩溃始末摘要:

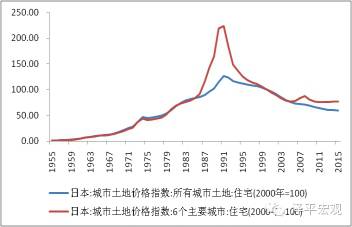

从疯狂到崩溃:日本地产大泡沫:1)1955至1991年间,日本六大主要城市住宅用地价格上涨211倍,仅一年出现下跌;2)泡沫破灭前,城市间分化加剧,大城市涨幅明显大于小城市;3)泡沫破灭后,日本房价普跌,但初期大城市跌幅更大,1992-2000年间,日本六大主要城市住宅用地价格下跌55%,中小城市跌幅仅19%;4)相对于股价,泡沫破灭后,房价下跌速度要慢得多,日本总体住宅用地价格1992-2000年间累计跌幅仅21%。

从基本面支撑到泡沫化:日本房价长周期。1955-1974年快速上涨期,20年涨44倍(六大主要城市住宅地价),背景是日本经济快速追赶,GDP和人口快速增长。1975-1985年缓慢上涨期,11年涨幅不到1倍,背景是第一轮增速换挡,GDP和人口增速放缓。1986-1991年最后疯狂期,6年1.7倍,背景是进入第二轮增速换挡、广场协议和货币超发。1991年后进入下跌期,背景是经济停滞与人口大拐点。

最后的狂欢:为什么?1)“广场协议”签订后,日元大幅升值,使得日元资产吸引力增强;2)日本过度宽松的货币政策。为缓解日元升值后的经济下滑和通缩压力,日本央行大幅宽松助涨了资产泡沫;为帮助美国缓解1987年股灾,日本还延长了宽松时间。3)日本三大战略调整导致政策回旋余地变小,包括金融自由化与政治国际化等。4)1991年前日本房市严重脱离基本面。

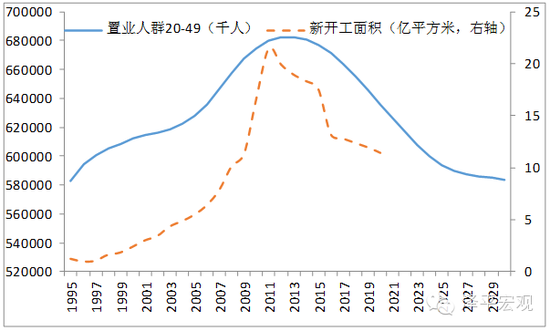

同样的泡沫,不同的结局:1974.VS.1991。1974年日本地产泡沫程度和1991年旗鼓相当,但大拐点出现在1991年而非1974年,原因在于1974年经济中速增长、城镇化空间、适龄购房人口数量维持高位等提供了基本面支撑和消化空间,而1991年已经严重脱离基本面。1974-1985年日本虽然告别了高速增长,但仍实现了年均3.5%左右的中速增长。1970年日本城市化率72%,还有一定空间。1974年20-50岁适龄购房人口数量接近峰值后,并没有转而向下,在1974-1991年间维持在高水平。但1991年后,日本经济停滞、人口老龄化严重,适龄购房人口数量大幅快速下降,城市化率已经高达77.4%。

中国房市向何处去:避免悲剧重演。当前中国房市具备1974年前后日本的很多特征,如经济有望中速增长、城镇化还有一定空间等基本面有利因素,如果调控得当,尚有转机。但许多因素也和1991年前后相似,如人口拐点和区域分化,应避免货币超发引发资产价格脱离基本面的泡沫化趋势。住宅投资告别高增长时代,房地产政策应适应“总量放缓、结构分化”新发展阶段特征,避免寄希望于刺激重归高增长的泡沫风险。

作者曾在2014-2015年提出三大预测:经济“新5%比旧8%好”,A股“5000点不是梦”,房市“未来十年一线房价涨一倍,三四线涨不动,房地产投资零增长”。先后验证。

房地产对经济影响深远。房地产周期缓慢、持久且振幅很大,在向上时具有很强的带动力,在反转向下时势大力沉,经济史称“房地产是周期之母”“十次危机九次地产”。

近期一线城市房价大涨,三四线去库艰难。从房价收入比、租金回报率、空置率、去化周期等指标来看,当前存在一定房地产泡沫,但区域分化较大,房市一线存在价格泡沫,三四线存在库存泡沫。当前中国房市兼具日本1974年和1991年前后的特征,房地产政策应适应“总量放缓结构分化”新发展阶段特征,避免寄希望于刺激重归高增长的泡沫风险。本文回顾日本1990年房地产泡沫破灭前后的历程,以史为鉴。

1。从疯狂到崩溃:日本房地产价格的历史走势

1.1。房价上涨期---1991年前

1955至1991年间,日本六大主要城市住宅用地价格上涨211倍,仅一年出现下跌,大城市涨幅明显大于中小城市。日本统计局数据显示,1955至1991年36年间,日本住宅用地价格上涨了83倍,期间仅1975年出现过下跌(-4.0%),年均增速达13.4%。六大主要城市住宅用地价格上涨211倍,年均增速达16.6%,其中除1975年下跌外(-7.5%),其他年份均是上涨。

图1 日本住宅用地价格指数:1955-2015年

图1 日本住宅用地价格指数:1955-2015年上涨过程经历了大概三个阶段。

1955-1974年快速上涨期,20年涨44倍。这个过程持续了大约20年,期间日本住宅用地价格上涨31倍,六大主要城市上涨44倍(年均增速22.2%)。其背景是日本经济快速追赶期,GDP和人口快速增长。

1975-1985年缓慢上涨期,10年涨幅不到1倍。这个过程持续了大约10年,期间日本住宅用地价格上涨73%,六大主要城市上涨79%(年均增速6.2%)。其背景是日本经济进入第一次换挡期,GDP和人口增速放缓。

1986-1991年最后疯狂期,6年1.7倍。这个过程持续了大约6年,期间日本住宅用地价格上涨73%,六大主要城市上涨169%(年均增速18.4%),其中1987-1990年间年均增速高达24.6%,超过1955-1974年快速上涨期的平均增速。期间背景是日本进入第二轮经济增速换挡期,广场协议签订,日元升值、货币政策宽松。

最后疯狂期大城市涨幅明显大于中小城市,而此前差异不大。1955-1985年间,所有城市土地价格涨幅55倍,六大主要城市上涨78倍,从1955年算起,差异约为43%。但1986-1991年间,所有城市土地价格涨幅51%,而六大主要城市上涨169%。

1.2。房价下跌期---1991年后

日本土地价格于1991年到达最高点,随后开启漫长的下跌之旅。日本统计局数据显示,日本土地价格从1992开始持续下跌,截至2015年,六大主要城市住宅用地价格跌幅为65%,所有城市跌幅为53%。见图1。

大城市跌幅明显大于中小城市。日本统计局数据显示,1992-2000年间,日本六大主要城市住宅用地价格下跌55%,中小城市(六大主要城市以外的城市)跌幅仅19.4%。

相对于股价而言,泡沫破灭后,房价下跌速度缓慢得多。日经225指数在1990年之后的两年内下跌了近一半,而住宅用地价格1992-2000年间年跌幅均不超过5%,累计跌幅21%。

1.3。房价泡沫对比:1974与1991

1974年和1991年分别对应日本房价的两个拐点,从绝对值来看,1991年是拐点。但这两个时期泡沫幅度对比,需要考虑通胀和收入增长情况。

1975-1991年间,日本所有城市名义房价上涨了167%,六大主要城市房价上涨407%。同期,日本人均名义GDP从4281美元,上升至28541美元,增幅为607%。以日元计价的人均GDP增幅为315%(期间日元兑美元大幅升值)。

可见,1975-1991年间,以日元计价的日本房价涨幅(167%)低于日本人均名义GDP的涨幅(315%),但六大主要城市房价涨幅(407%)大于名义收入涨幅(315%)。

即日本整体房价泡沫,1974年大于1991年,但六大主要城市房价泡沫,1991年大于1974年。

2。从基本面支撑到泡沫化:日本地产泡沫的成因

2.1。长期基本面因素:经济增速、人口等

日本房价长周期大致可以用经济增速和置业人口差异来解释。

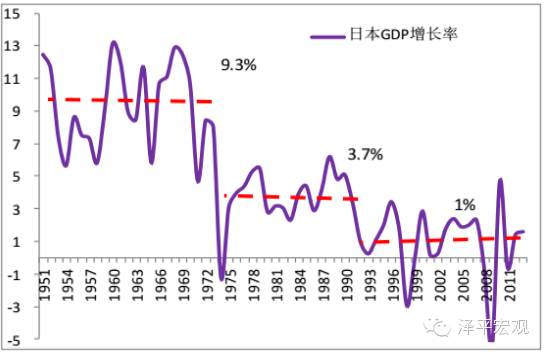

日本房价最快速上涨期在1974年之前(上涨44倍),期间日本经济快速追赶,GDP年均增长9.3%,置业人口快速增长。

1975-1985年日本房价步入缓慢上涨期(上涨不到1倍),当时日本经济增速换挡,GDP年均增长3.7%,置业人口增速放缓(见图3)。

1991年以后,日本房价持续下跌期间,日本经济增速停滞,GDP年均增长1%,人口下降。

图2 日本经济增速在1970年初和1990年初两次换挡

图2 日本经济增速在1970年初和1990年初两次换挡 图3 日本置业人群1970年初和1990年初分别出现拐点

图3 日本置业人群1970年初和1990年初分别出现拐点此外,人均土地面积少与高储蓄率的问题也是日本房价泡沫形成重要原因,人均土地面积少导致房价上涨预期强烈,高储蓄率导致长期资金过剩。而对日本经济的乐观情绪也发挥了重要作用,当时到处充斥着日本第一,日本“超过美国,买下美国”等声音。

2.2。谁导演了最后的疯狂-----广场协议与货币超发

“广场协定”签订(1985年9月)后,日元大幅升值,使得日元资产吸引力大增,房价疯狂上涨和日元升值无疑有一定关系。

另外,广场协议后,日本出口急剧下滑,在1986年经济陷入衰退,物价陷入通缩。(注:日本出口在1985年5月便开始明显下滑,这源于当时美国经济的显著下滑,但“广场协定”后,美国经济停止下滑,9月之后的出口下滑可以归因于日元升值)。

为缓解经济下滑和通货紧缩压力,日本央行大幅降低利率,并增加银行信贷。再贴现率从1984 年的5%下调到1987 年的2.5%。拆放利率从1984年的9.06%下调到3.39%。1986-1990年间,日本国内货币供应量显著扩张,M2增速从1985年初的7.9%上升到1987年末的12.4%,过量流动性和低利率助涨了房地产泡沫。

图4 广场协议后日元升值对日本出口造成负面影响

图4 广场协议后日元升值对日本出口造成负面影响 图5 广场协议(1985年9月)后日本央行实施了宽松货币政策

图5 广场协议(1985年9月)后日本央行实施了宽松货币政策另外,“帮美国的忙”助推了泡沫。1987年,美国出现股灾----著名的黑色星期一。当时美国政府担心,如果日本银行提高利率,资金不能及时向欧美市场回流,可能再次引起国际市场动荡,因此建议日本暂缓加息。

日本政府也担心提高利率可能使更多的国际资本流入日本,推动日元升值,引起经济衰退。加之当时日本正在实施扩大内需战略,需要以较低的利率来刺激国内投资,减少储蓄,缩小经常项目顺差。在这种情况下,日本银行决定继续实行扩张性货币政策。

稳定的通胀掩盖了泡沫。为何决策者没有发现问题,因为稳定的通胀掩盖了泡沫,而且泡沫经济解决了日本的财政问题,1990年日本赤字国债发行额为零。货币扩张而没有通胀,归因于日元的持续升值。

2.3。三大战略调整导致政策回旋余地变小

日本经济金融自由化和国际化步伐加快。战后日本的经济和金融都有着浓厚的“封闭”和“管制”色彩。20 世纪70 年代,日本开始了经济、金融自由化和国际化进程。20世纪80 年代,这一进程迅速加快。1985 年,日本政府发表了《关于金融自由化、日元国际化的现状与展望》公告,揭开了日本经济、金融全面自由化、国际化的序幕。

日本政治国际化进程加速。20 世纪80 年代初,日本政府提出,日本要从一个“经济大国”走向“政治大国”,而日美关系将成为“政治大国”的基石。在1985年的“广场会议”和1986 年的“卢浮宫会议”中,日本均成为美国最坚定的盟友。

日本经济增长模式的转变。从1980 年起,国际社会要求日本开放国内市场、改变出口导向型经济增长模式的呼声越来越高。1985 年的日本《经济白皮书》指出:出口导向型的经济增长模式已经不可持续,日本必须扩大内需,以缓和与国际社会的关系。[ 参见王宇(中国人民银行局),日本泡沫经济生成与破灭的故事,中国金融,2010]

3。结局:泡沫破灭原因与影响

3.1。泡沫破灭的原因之一:适龄购房人群和经济增速拐点

前面提到,日本1974年和1991年房价泡沫旗鼓相当。那么为何1991年是大拐点?

如果对照日本1974年前后和1991年前后房地产泡沫的形成与破裂,可以发现,1974年前后的第一次调整幅度小、恢复力强,原因在于经济中速增长、城市化空间、适龄购房人口数量维持高位等提供了基本面支撑。

1974-1985年日本虽然告别了高速增长,但仍实现了年均3.5%左右的中速增长。1970年日本城市化率72%,还有一定空间。1974年20-50岁适龄购房人口数量接近峰值后,并没有转而向下,在1974-1991年间维持在高水平。

但是,1991年前后的第二次调整幅度大、持续时间长,原因在于经济长期低速增长、城市化进程接近尾声、适龄购房人口数量大幅快速下降等。1991年以后日本经济年均仅1%左右的增长,老龄化严重,人口抚养比大幅上升。1990年日本城市化率已经高达77.4%。1991年以后,20-50岁适龄购房人口数量大幅快速下降。

3.2。泡沫破灭的原因之二:主动收紧并刺破

在股票市场与房地产双重泡沫的压力下,日本政府选择了主动挤泡沫,并且采取了非常严厉的行政措施,调整了税收和货币政策。

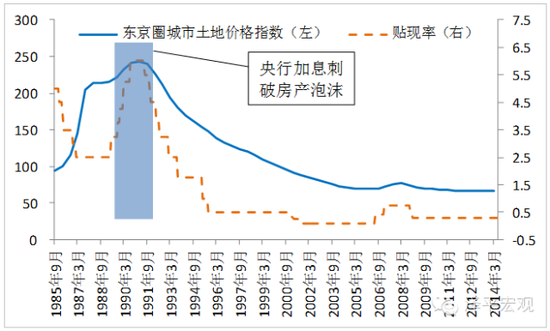

(1)紧缩的货币政策

随着通胀压力在1989年开始出现(3%-4%),而且股价和房价加速上涨,日本央行从1989 年开始连续5 次加息,商业银行向央行借款的利息率从1987 年2 月的2.5%上升到了1990年8 月的6%。与此同时,货币供应增速大幅下滑。

当然,日本政府没有意识到挤泡沫会产生如此大危害,如果提前知道,可能政策会有所变化。

图6 日本房价波动与利率

图6 日本房价波动与利率(2)对房地产贷款和土地交易采取严厉管制

1987 年7 月,日本财务省召集有关金融机构举行听证会,了解金融机构在房地产市场上的活动。此后,财务省发布了行政指导,要求金融机构严格控制在土地上的贷款项目,具体的要求是“房地产贷款增长速度不能超过总体贷款增长速度”。受此影响,日本各金融机构的房地产贷款增长速度迅速下降,从1987 年6 月的36.6%下降到了1988 年3 月的10.2%(见表1)。到1991年,日本商业银行实际上已经停止了对房地产业的贷款。

(3)调整土地收益税

在1987 年10 月调整税制之前,拥有土地10 年以内被视为“短期持有”,而10 年以上则被认为是“长期持有”,在调整税制后,持有不超过2 年被视为是“超短期持有”,并受到重点监管。

3.3。日本地产泡沫破灭的影响

日本泡沫破灭后,经济陷入了失去的二十年和长期通缩,居民财富大幅缩水,企业资产负债表恶化,银行不良率上升,政府债台高筑。另外,日本政治影响力下降,超级大国梦破灭。

(1)陷入失去的二十年和长期通缩

1991年地产泡沫破灭后,日本经济增速和通胀率双双下台阶,落入高等收入陷阱。1992-2014年间,日本GDP增速平均为0.8%,CPI平均增长0.2%,而危机前十年,日本GDP平均增速为4.6%,CPI平均为1.9%。

值得注意的是,这样的“成绩”还是在政府大力度刺激下才取得的。逆周期调控使得日本政府债务率大幅增长,央行资产负债表大幅扩张。日本10年国债收益率跌至负值,反应未来前景仍不乐观。

(2)私人财富缩水

辜朝明在其著作《大衰退》中提到,地产和股票价格的下跌给日本带来的财富损失,达到1500万亿日元,相当于日本全国个人金融资产的总和,这个数字还相当于日本3年的GDP总和。从下图可知,房地产比重无疑大于股票。

(3)企业资产负债表恶化

房地产和土地是很多企业重要资产和抵押品,随着这些资产价格的暴跌,日本企业资产负债表出现明显恶化。企业为修复其恶化的资产负债表,不得不努力归还债务,1991年后尽管利率大幅下降,日本企业从外部募集资金却持续减少,到90年代中,日本企业从债券市场和银行净融入资金均转为负值。

(4)银行坏账大幅增加

房地产价格大幅下跌和经济低迷使日本银行坏账大幅上升。1992年至2003年间,日本先后有180家金融机构宣布破产倒闭[参见吉野直行(2009),国际经济评论]。日本所有银行坏账数据,从1993年的12.8万亿日元上升至2000年的30.4万亿日元[参见李众敏(2008)国际经济评论]。

(5)政府债台高筑

经济的持续衰退,和政府的逆周期调控,使得日本政府债台高筑。1991年日本政府债务/GDP比重为48%,低于美国的61%,意大利的99%,略高于德国的39.5%,2014年,日本政府债务/GDP比重为230%,远高于美国(103%),德国(71.6%),意大利(132.5%)等。

(6)国际地位下降

1991年后,日本经济陷入停滞,和其他国家相对力量出现明显变化。以美元计价的GDP总量来看,1991-2014年间,日本累计增长30%,美国增长194%,中国增长26.3倍,德国增长114%。1991-2014年间,日本GDP占美国比重从60%下降为26%,中国成为第二大经济体。

4。教训、启示与政策建议

4.1。当前中国房市与1991年日本的异同

从购房人群看,中国和日本1991年前后类似,20-50岁购房人群开始快速下降。美国、日本、中国等普查数据表明,20-50岁是住宅消费主力人群和购房适龄人群,从图7和3可以看出,日本20-50岁购房人群1991年前后迎来大拐点,而中国在目前也迎来大拐点。

图7 中国置业人群2014年出现大拐点

图7 中国置业人群2014年出现大拐点从当前一线城市和三四线城市分化特征看,更像日本1991年。1974年之前,日本房价普涨,不同城市之间分化并不明显(见图1),1991年之前,日本大城市大涨,中小城市涨幅较小,分化明显。中国当前也具有类似情况,近期一线城市房价大涨,三四线去库艰难,区域分化很大。

从增速换挡期进程看,中国类似于日本1974年前后。当前中国经济第一次面临增速换挡,这和1974年前后日本相似,从人均GDP来看,中国也和1974年的日本更像,因为1991年日本早已是高等收入阶段。这意味着,未来中国经济依然会维持中高速增长,购买力有一定保障,可以消化一定泡沫。而1991年后的日本经济停滞,购买力下降,无法消化泡沫。

从城镇化进程看,中国更接近1974年前后的日本。当前中国城镇化率为56.1%,还具有很大潜力,这和1974年前后的日本更类似,1990年日本城镇化率已经高达77.4%,1970年日本城镇化率75%,事实上,日本1960年城镇化率已经达到63.3%,高于当今中国,显示城镇化是未来支撑中国房地产的重要变量。

从房地产发展阶段看,兼具日本1974和1991年前后的特征。对照典型工业化经济体房地产发展的历程,中国房地产发展正进入新阶段:1)从高速增长到平稳或下降状态,2014年20-50岁置业人群达到峰值、城镇户均1套、城镇化进程放缓;

2)从数量扩张期到质量提升期。随着住房趋于饱和(城镇户均一套),居民对住宅质量、成套率、人居环境等改善性需求要求提高。购房需求结构从20-35岁的首次置业为主演变为35-50岁的改善性置业为主。

3)从总量扩张到“总量放缓、区域结构分化”。中国城镇人口的分布与区域住房价格水平基本吻合,而人口空间的分布通常会经历三个阶段,第一个阶段,人口从农村向城市转移,不同规模的城市人口都在扩张,而且在总人口当中的占比均在上升。这一个阶段和经济快速增长、制造业快速发展相关,而城市化率还没有达到55%。

第二个阶段主要是郊区化,一些中小型城市增长放缓,而大都市人口比重继续上升,这一阶段伴随着制造业的绝对衰退、服务业的相对发展。对应的城市化水平大致在55%-70%之间。第三阶段则是城市化率超过70%以后,人口继续向大都市圈集中,中小型城市的人口增速缓慢。我国人口的区域分布结构正逐步从第一个阶段向第二个阶过渡。

当前中国房市具备1974年前后日本的很多特征,如经济有望中速增长、城镇化还有一定空间等基本面有利因素,如果调控得当,尚有转机。但许多因素也和1991年前后相似,如人口拐点和区域分化,应避免货币超发引发资产价格脱离基本面的泡沫化趋势。住宅投资告别高增长时代,房地产政策应适应“总量放缓、结构分化”新发展阶段特征,避免寄希望于刺激重归高增长的泡沫风险。

4.2。政策建议

第一、增速换挡期,住宅投资告别高增长时代,房地产政策应适应新发展阶段特征,避免寄希望于刺激重归高增长的泡沫风险。住房市场具有非常明显的阶段性特征,增速换挡期,住宅投资从高速增长步入平稳或下降状态,从数量扩张步入质量提升,从总量扩张步入“总量放缓、区域结构分化、人口继续向大都市圈迁移”。

房地产政策应适应新发展阶段的特征,避免寄希望于刺激房地产重归高增长轨道,否则将形成泡沫酝酿金融危机,日本在1969-1973年、韩国在1992-1996年都曾犯过类似的错误。新阶段的房地产政策应注重提高住房质量、改善人居环境、提高住房成套率,更注重区域差异。

第二、必须建立起比较完善的住房法律体系。通过法律形式明确以居住为导向的住房制度设计,建立遏制投资投机性需求的长效机制。在我国《城市房地产管理法》基础上,应抓紧起草《住宅法》、《住房租赁法》和《住房保障房法》等各项专门法律,构建完整的住房法律体系。

借鉴德国经验,法律首先要明确住房的居住属性,强化对市场投机性需求和开发商“囤地”、“囤房”等扰乱市场正常秩序行为的法律约束和处置。其次,要构建租户和购房者利益维护机制。对房东和开发商短期内过快提高租金和房价的行为,法律要明确严厉的处罚措施,以法律形式遏制漫天涨价行为。同时,要建立独立的房地产价格评估机制,对不同地段、不同类型的住房必须定期制定详细的基准价格作为执法依据。

第三、需要实行长期稳定的住房信贷金融政策。从国际经验看,首付比例和贷款利率变动对购房者支付能力影响很大。购房需求容易受到房贷政策影响而出现集中爆发现象,短期内易推动房价过快上涨。

建议我国可研究和探索居民购房时的首付比例和贷款利率固定或两者反向变动的房贷政策,以稳定购房者预期,避免购房需求短期内提前释放。为减少通胀水平对贷款利率的影响,中长期可考虑成立专门的住房储蓄银行,通过与通胀水平挂钩,使真实贷款利率长期不变。

第四、逐步建立城乡统一的集体建设用地市场和住房发展机制。在符合规划和用途管制的前提下,允许农村集体经营型建设用地出让、租赁等方式,与国有土地同等入市、同价同权,增加住宅用地供应主体,提高重点城市土地供给弹性。推动“多规合一”试点,逐步把农村集体建设用地的建成区,以及一些城中村,纳入城镇化规划,统一建筑标准、基础设施标准和住宅与商业发展规划。

(本文作者介绍:经济学家)