原油:现实尚可预期极弱,远期计价提前油价孱弱

1.供给较宽松,市场等待进一步深度减产

5月原油价格大幅走弱,其中最主要原因仍然是宏观情绪的弱化,对海外需求的极度悲观,以及中国需求恢复的不及预期,都使得原油消费预期下行,油价中枢在弱预期下被大幅拉低,价格和月差都出现明显走弱。

WTI的1个月月差以及期现货都转为正向结构,也说明了目前市场心态极度偏空,如果没有级别较大的刺激,可能油市将面临后期柴油需求段的提前计价,即如同5月一样的阴跌行情会持续,油价下方将仍有5-10美元空间。

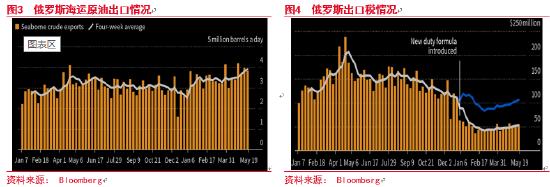

供应方面,5月如预想中的,俄罗斯并未出现承诺的减产。从目前的贸易流数据来看,出口是持续保持在高位的,至5月19号的装载数据仍然有380万桶/天左右。虽然对波兰的友谊管道在几周前断供,但是其实管道运输量已经较少,可能20万桶/天左右,就算海运要进行管道运输的补运,增量也没有贸易数据显示的这么多。而从俄罗斯的动机上来看,现在市场越来越确信俄罗斯没有减产动力。自从12月的石油禁运之后,欧洲遏制俄罗斯收入的效果还是非常明显的,俄罗斯的原油出口税收入从去年4季度平均的每周大概1.3亿美元,到现在大概只有5000万美元左右。俄罗斯今年整体的财政情况一直也都很差,去年一年的财政盈利在一季度被扭转至财政赤字,二季度情况可能更加糟糕。所以在这种情况下,现在市场也在一步步计价俄罗斯不减产的情况。唯一在考量外的一种可能,是俄罗斯确实在进行减产,目前的高出口更多是建立在去库的基础上,但是至少从目前来看,这样的论调并没有能够去进行数据检验的可能,之后也不太会被市场所计价。。

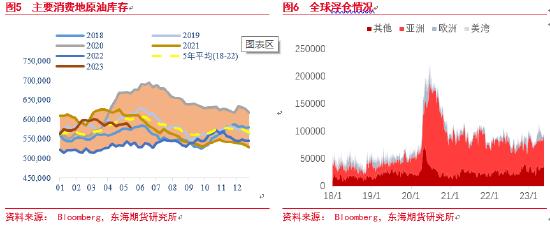

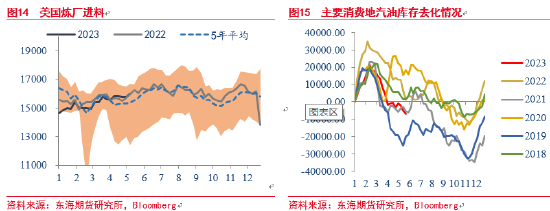

而目前的整体库存方面,其实累积的并不多,甚至5月中下旬美国有超过1200万桶的超大幅度去库,所以OPEC以外地区,库存并没有透露出太多和当下价格相符合的迹象。

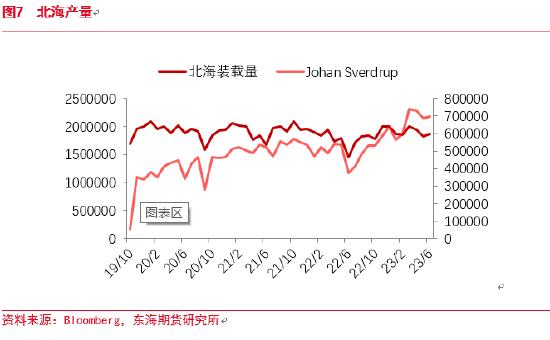

传统产量方面,由于6月是北海的传统检修季节,从目前的装载计划水平来看,今年5-6月产量仍然会下降20万桶/天不到的水平,这对于目前虽然纳入美油成分计价,但仍然受到美油冲击的Brent将会是一些利好,不过这样级别的供应减量在后市的计价中,可能较难起到真正的作用。

美油方面,页岩油公司E&P有小幅度增长,但是美国产量短期也不会有明显变化,所以OPEC+外产量变化也有限。

对于OPEC来说,继续深化减产将会是唯一可能对短期市场造成影响的供应变化。5月OPEC初步产量数据显示,整体保持在2800万桶/天,其中沙特1000万桶/天,伊拉克400万桶/天,阿联酋289万桶/天,科威特255万桶/天,其中伊拉克是因为Ceyhan出口仍然受到限制而出现了多余减量,阿联酋和科威特均为踩线不达标,沙特也超出减产配额20万桶/天,所以从OPEC角度出发,他们仍有一定底牌。只是经过5月和俄罗斯的一番口头较量后,市场对OPEC的预期阈值已被拉高,OPEC的表态一定程度上已让自己骑虎难下,如果无法给出市场满意的减产答卷,很可能会出现反作用,继续压低原油价格反弹空间。

最后地缘政治仍然需要得到极大关注。近期俄乌冲突持续白热化,已经多次传出乌军进入俄本土的情况,俄罗斯也提出了停火条件,尽管目前不被乌克兰和欧洲接受。后期两方冲突仍呈白热化,并且可能会在较近的时间内出现结果,届时俄罗斯包括能源在内的商品供给,可能会呈现另一种格局。

总体来看,供给端变化不大,总体偏宽松,市场均期待OPEC能给出真正的大幅度减产,而组织自身也将调门起高。所以如果没有增加减产,或者减产幅度不及预期,那么油价将深化下行空间。

2.需求总体小幅好转,但宏观弱预期锚定基调不改

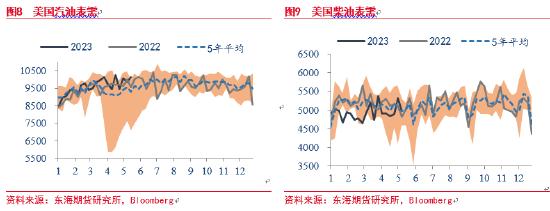

当下需求预期对油价的计价影响远超过实际需求的影响,这主要是受到近期美国债务上限问题影响,但更多的仍然是来自对联储后续加息的担忧,需求预期已经降到了极差的水平。但从实际的成品油需求来看,海外需求尤其是汽油总体处于良好水平,柴油则继续保持了偏弱状态。

而对标目前的制造业PMI,连续处于收缩区域的新订单水平,以及目前降到0左右的零售销售增速,都预示着今年的工业需求会持续保持弱势水平。这就导致导致了到柴油计价的3-4季度,原油价格中枢很可能会受到拖累无法真正上行,所以从这个角度出发,今年原油将不会有真正意义上的上行趋势,即使由OPEC深化减产带来的可能的价格上行,也是价格在中枢上方的波动。

这就造成了市场出现提前计价的现象,如果价格在2-3季度上行后被再度打压,资金将失去上行驱动,而提前进行弱势计价,这在行情无法出现真正趋势而波动的时候是较为常见的,况且目前联储仍有加息预期,后期需求甚至尚未见底。

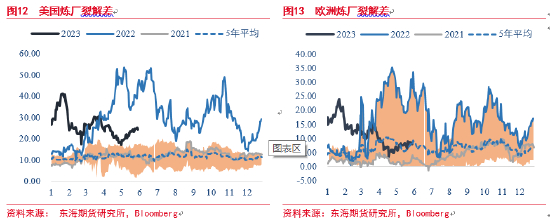

所以从需求预期的角度看,目前油价已经被宏观裹挟下行。而实际上的炼厂买兴并不如盘面看上去的这么悲观。目前美湾炼厂裂解利润仍能保持在理念来的高位,欧洲炼厂利润也在5月反弹。现货市场上,油种升贴水涨跌不一,北海油品贴水普遍有所回调,但西非油品贴水出现回升。

从5月下旬来看,炼厂开工也在利润的支持下不断提升,而成品油也能在供给增加的情况下持续去库,这本身就体现了成品油尤其是汽油水平消费相对良好。

另外,二手车市场的回稳也为后期的夏季汽油消费提供一定支持,在今年价格相对去年大跌的背景下,汽油消费大概率不会跌至过差水平,只是市场计价需要看到极其亮眼的去库数据,否则前文所说的提前弱预期计价将会彻底打压反弹空间。

中国方面,虽然出行出局尚可,但是工业需求持续低迷,整体需求也难以给出太多利好。按照往常的规律,进口情况通常会稍之后于国内主营炼厂开工情况,而近期主营炼厂开工已经下调,但进口仍然处于高位,如果不是进行储备,那么很可能后期的进口量也较难维持目前的高位水准。

综合来看,海外需求目前仍有一定支撑,但是预期极差并提前计价,而中国需求也难以在近期给出较大的利好驱动。所以接下来需要看到2个点,一是OPEC给出符合市场预期程度的减产决策,二是夏季成品油消费持续高位,去化库存,否则在宏观悲观情绪未见底的情况下,油价将难有真正的反弹行情。