虽然全年进口量预计翻番,但近期节庆活动致使流通不畅

A 蒙古煤是符合大商所品质要求的可交割品

相较山西煤和澳洲煤,蒙古煤是我国炼焦煤市场中的后来者,一度是个神秘的“非主流”品种。不过,随着焦煤期货的上市,蒙古煤作为符合大商所品质要求的可交割品之一,得到了广泛关注。今年上半年,蒙古煤进口量出现明显增长,这一放量趋势能否在下半年持续,也是影响后期炼焦煤市场供需平衡的重要因素之一。

调研时,我们将重点放在了甘其毛都口岸。因为该口岸距离全球第一大焦煤矿——蒙古塔本陶勒盖(以下简称TT)煤矿仅270km,其以进口主焦煤为主,2016年煤炭进口量为1288万吨,占蒙古煤进口量的一半之多(55%)。此外,本次的调研对象也包括两家代表性的蒙古煤进口贸易商,一家是位于金泉工业园区内的大型蒙古煤洗煤厂,一家是蒙古煤消耗量较大的钢厂。

B 今年蒙古煤进口量同比增幅预计高达100%

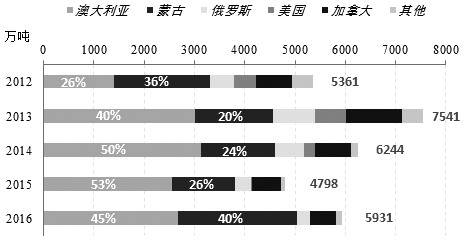

2010年开始,蒙古煤跻身为我国炼焦煤市场的主要来源之一。去年,我国共进口蒙古煤2356万吨,创历史新高,占全国炼焦煤进口量的比重攀升至40%,接近2011年44.9%的峰值。

图为我国煤炭进口来源

调研中,我们了解到,年初以来,甘其毛都炼焦煤进口量已经超过该口岸去年全年的进口量。甘其毛都港务局的数据显示,截至6月底,年内甘其毛都煤炭出库量为920.89万吨。据此推断,今年我国进口自蒙古国的炼焦煤或增加至去年的两倍,如果下半年炼焦煤价格能够持续反弹,那么不排除进口量冲击5000万吨的可能性。

蒙古煤炭储量丰富,光TT煤矿的储量就高达64亿吨。此外,蒙古矿山多数为露天矿,开采便利,不存在产能受限问题。真正影响我国进口蒙古煤的主要因素在于蒙古政权稳定性、口岸通关能力以及运输费用变化。

其一,容易对我国进口蒙古煤产生预料之外影响的就是蒙古每四年一次的政权更迭。去年进行的总理大选对于炼焦煤出口的实质影响较大。2012—2015年,蒙古向我国输出的炼焦煤数量明显缩减,这与2012年蒙古政权更迭后新政府上台有直接关系。去年大选,人民党重新上台,对蒙古煤出口是个利好。

其二,甘其毛都等口岸通关能力也影响着蒙古煤的进口。蒙古煤运输到甘其毛都口岸,要经过一关两检(包括海关、边防检查站、检验检疫局)的过程,也就是累计需要通关四次。通关手续较为繁杂,汽运排队报关占用不少时间,蒙古煤的进口车队每月只能来回跑五六趟。今年,由于蒙古端通关设施有所完善,原四车道变为八车道,原土路变为油路,通关能力明显提升:以前,一天只能通关800多辆车,运力为100吨/车,而现在,一天可以通关1600辆车,即便运力因限载降至65吨/车,通关能力也变为原来的1.3倍。

其三,影响我国进口蒙古煤的最重要因素还是其相对于国产煤的性价比。由于蒙古煤运输成本较高,所以在国产煤价格低廉时,蒙古煤就不具备价格优势,而在运输成本下降、国产煤价格迅速上涨时,蒙古煤的价格优势就会凸显出来。当前,市场情况属于前者,蒙古煤的价格优势并不明显。

C 运输费用是蒙古煤成本构成中的主要变量

蒙古煤多为露天煤矿,开采成本较低。例如TT煤矿(东区),所产主焦煤煤质良好,洗选成本低廉。运输费用是影响蒙古煤成本的主要变量。据贸易商提供的第一手数据,TT煤矿的坑口原煤成本不到20美元/吨,坑口至甘其毛都口岸的运输费用约为20美元/吨,再加上17%的增值税与3%的关税,其运送至甘其毛都口岸的成本为48美元/吨,折合人民币约328元/吨。而当前,该贸易商采购的TT矿坑口原煤价格已达67美元/吨。可见,蒙古煤矿的利润并不低。

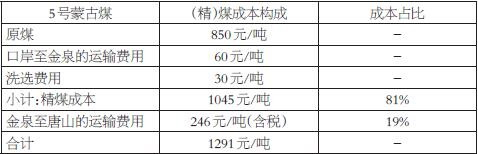

到达口岸后,蒙古煤的成本构成就主要是运输费用了。目前,中铝国贸5号主焦煤(最贴近盘面可交割品的蒙古煤)的口岸报价为850元/吨。

表为5号蒙古精煤的成本构成

汽车将煤炭从口岸运输至金泉工业园区洗煤厂,其间需要60元/吨的运输费用及短倒费用。洗煤厂进行单一洗选的话,跳汰洗选费用为30元/吨(原煤),回收率高达85%—93%,按此可估算出,当地洗选后的5号精煤成本在1041元/吨。再加上235—246元/吨(含税)至唐山的运输费用,5号蒙古精煤到达唐山的成本为1291元/吨。然而,5号蒙古精煤在唐山当地的销售报价仅为1220—1230元/吨。

由此可见,如果按照850元/吨的原煤售价计算,那么该贸易商销往唐山的效益反不如在内蒙古当地直接销售。因此,今年该贸易商销往唐山的焦煤数量下滑,继续销售主要为保持供货渠道。不过,总体看,当前的炼焦煤价格对于蒙古煤矿和贸易商来说仍有利润空间,后期从主观来说,蒙古煤供应不会明显缩减。

D 蒙古煤在运输和使用上具有明显的局限性

受制于运输距离,蒙古煤的用户具有明显的地域局限性,当前用户主要为包钢、酒钢、八一钢铁等内蒙古以西的钢厂以及乌海的焦化厂,后期潜在增量在于乌海、新疆及唐山。

不过,我们认为,蒙古煤近几年的需求增量较为有限。这主要基于以下三方面原因:一是作为骨架主焦煤来说,蒙古煤的使用效果不及山西煤及澳洲煤;二是蒙古煤供应不稳定;三是运输障碍短期无法解决。

从分项指标来看,蒙古煤的优势在于低硫低灰、G值较高,而劣势在于挥发分高、热反应强度(CSR)不高。作为主焦煤,蒙古煤的配比不能过高,否则会降低焦炭产品的强度,这对于大型高炉来说是需要规避的。

当前,包钢将蒙古主焦煤的配比加大到40%—50%,将原有的山西煤配比从55%—70%下调至20%,虽然降低了成本,但他们表示,很难再进一步提升蒙古煤的配比了。从保障焦炭质量的角度出发,山西煤是蒙古煤无法完全替代的。

无论是政权的更迭,还是蒙古国本身节庆日较多,蒙古煤的供应难以保证长期稳定,而保证供应是包钢等钢厂在采购时优先考虑的因素。大型钢厂从稳定性角度出发,也不会让自己过度依赖蒙古煤这一采购渠道。

运输问题短期难以解决,蒙古煤运往唐山甚至是南方市场就不具备明显的价格优势了。

E 堆放时间较长的蒙古煤实际使用效果受损

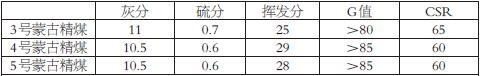

经由甘其毛都口岸进口的蒙古煤主要都为低硫、中低灰主焦煤,而且回收率很高(单一洗选回收率超过85%)。主要有3号、4号与5号蒙古煤三个产品,三者对应的精煤指标均可满足期货盘面对于交割品的要求。

表为三种产品精煤的主要质量指标

最为贴近交割品要求的是5号蒙古精煤,从唐山采购5号蒙古精煤的价格可以直接视为蒙古煤制作仓单的成本价格。

对于市场传言蒙古煤不能长期放置、放久了质量会下降的问题,我们咨询了洗煤厂的专家。该专家认为,蒙古煤的原煤以及单一洗选后的洗精煤保质时间较久,G值等指标受到的影响很小,可以忽略不计,而市场上流通较多、混配后的洗精煤的G值会随着放置时间的推移而下降,可视为1个月下降2—3个点。不过,考虑到蒙古煤的G值水平普遍较高,基本都大于85,相较于大商所规定的入库G值大于75的要求,只要堆存时间不超过半年,就不会对仓单进行再次交割产生明显影响。该专家也补充说,虽然不会影响再次交割,但会对实际使用效果产生影响,尤其会直接导致CSR下降,这就意味着堆放时间较长的蒙古煤的确不受交割买方的欢迎。

F 煤炭进口限制尚无实质影响

有消息称,自7月1日起,禁止省级政府批准的二类口岸经营煤炭进口业务,而国务院批准的口岸不受该禁令影响。我们认为,这个限制煤炭进口的措施对于蒙古煤的影响不大。

甘其毛都、策克等主要的蒙古煤进口口岸都是国务院批准的一类口岸,不受此限制,所有蒙古煤进口口岸中,只有满都拉口岸是二类口岸,但该口岸进口量不大,且主要进口低CSR的炼焦沫煤。据反映,目前,该口岸仍在正常运营中。

G 靠掺混制造廉价仓单不可行

从源头上来说,主流贸易商在蒙古原煤基础上洗选再进行销售的,大多都是单一洗选的洗精煤。但主流贸易商的下游分销贸易商则会根据钢厂和焦化厂用户的具体要求,在洗选时对蒙古煤进行混配。由于整个TT煤矿开采出的原煤多为同一个煤矿、同一个煤层的产品,无论怎么混配,都不会影响最终产品的岩相分析结果,即完全不受交易所规定的混煤交割限制影响。这意味着,蒙古煤无论是实际使用中,还是交割过程中,混配的可能性都比较高。

对于蒙古煤的掺混问题,我们不应将其妖魔化。实际上,由于蒙古煤本身的挥发分较高,例如5号蒙古精煤,挥发分高达28,它无法混配过多较为便宜的煤种。专家介绍称,二者的配煤比例不能高于10∶1。由此可见,即使掺混,也不能降低太多蒙古煤仓单的成本。市场流传的“可以通过掺混制造廉价仓单”的说法,看来是不正确的。

H 蒙古煤价格短期将继续攀升

3—4月蒙古煤价格达到阶段性高点,一度超过900元/吨,之后降至800元/吨,近期再次反弹至850元/吨。考虑到节庆因素,短期内蒙古煤价格仍将向上运行。

一年一度的那达慕大会期间,海关闭关一周,至7月17日。与之相较,当地司机休假时间更长。实际上,内蒙古完全恢复运输,需要等到7月底。

前期,基于节假日考虑,煤矿加紧了生产,蒙古方坑口及我国甘其毛都口岸都提前累积了库存。当前,甘其毛都口岸的煤炭库存为200多万吨,占全年进口量的1/24。考虑到进口受限时间长达20天,港口的煤炭库存可谓较低水平了。再结合我们看到的口岸等待运煤的货车排起长队的景象,蒙古煤价格继续反弹是大概率事件。

不过,目前,蒙古煤到达唐山的报价在1220—1230元/吨,盘面焦煤1709合约已经出现升水现象,追多时需要谨慎。

那达慕大会结束,内蒙古还将经历自治区70周年大庆以及治沙大会,这些事件将对蒙古煤进口产生持续影响。总的来说,蒙古煤供应偏紧状况将延续,短期内炼焦煤价格向上的趋势不变,对应的是1709合约易涨难跌。

(作者单位:国投安信期货)