来源:宝城期货 作者:宝城期货

研报正文

核心观点

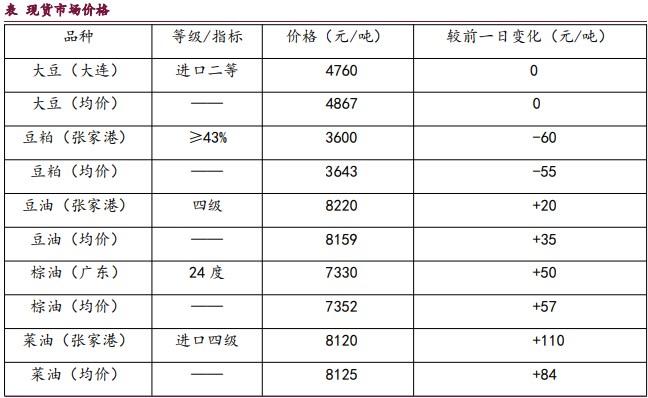

1 月 15 日,豆类油脂继续呈现出油强豆弱的格局。豆一期价振幅收窄,持仓变化不大,跌幅有所收窄;豆二期价跌幅超 1%,伴随减仓 5500 手,期价承压于 5 日均线;豆粕期价探底回升,伴随增仓 1.6 万手,期价持续承压于 5 日均线,形态空头发散;菜粕期价探底回升,反弹承压于 5 日均线压力,伴随减仓 3.6 万手。

油脂期价震荡偏强,呈现出油强豆弱的格局,豆油期价承压于 20 日均线,伴随减仓 7200 手。棕榈油期价未能延续前 3 日的反弹,最终冲高回落至 60 日均线附近,伴随减仓 2 万手;菜籽油期价涨幅超 1%,期价收于 20 日均线上方,均线空头发散并未改变,伴随小幅减仓 1700 手。

豆类来看,美国农业部 1 月份供需报告影响利空。目前支撑美豆期价的几大重要因素包括南美天气、美豆出口和美豆压榨需求均出现明显衰减。此外,投机基金净空持仓持续,也反映出资金对美豆期价的看空情绪。

多重因素影响下,美豆期价继续弱势下行。在外盘美豆期价支撑减弱的背景下,国内市场聚焦在供应压力之上。随着供应压力的后移,1 月份国内大豆市场供应充裕。

在国内供应预期转向宽松的背景下,豆类价格持续承压。油厂豆粕库存压力较大,油厂提货节奏加快,关注油厂后期开停机安排。整体来看,豆类期价仍处下行趋势,空头思路维持。

油脂市场,上周 MPOB 报告利多影响释放,马棕产量、库存降幅超预期,出口基本在市场预期内。马棕油 12 月库存下降至 4 个月低位为 229 万吨。此外,国际油价迎来反弹,也给油脂市场带来外溢影响。

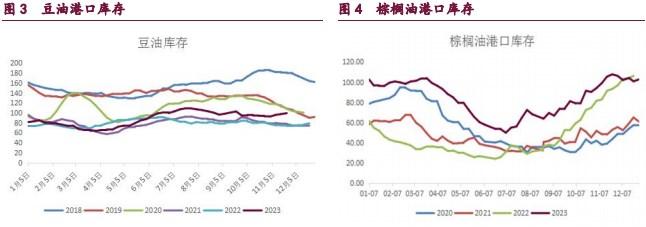

国内棕榈油港口库存高位回落至 96.7 万吨,库存压力有所减轻。节日需求终于开始有所启动,油脂提货量较前期略有增加,但依然低于往年同期水平。棕榈油在三大油脂品种中占据主动,短期反弹空间依然受限,弱势格局不改。

1. 产业动态

1)美国全国油籽加工商协会(NOPA)将在下周二(北京时间周三凌晨 1 点)发布 12 月份的月度油籽加工数据。一项调查显示,12 月份的大豆压榨量有望创下历史新高。NOPA 的成员企业占到美国大豆压榨总量的 95%左右。分析师平均估计 12 月份 NOPA 会员加工 579.4 万短吨大豆,约合 1.931 亿蒲。

如果预测成为现实,将比 11 月份的 567.1 万短吨(1.89038 亿蒲)提高 2.2%,比 2022 年 12 月份的压榨量 532.5 万短吨(1.77505 亿蒲)提高 8.8%,这也将超过 2022 年 10 月创下的历史最高单月压榨量 569.3 万短吨(1.89774 亿蒲)。分析师对 12 月压榨的预期范围从 1.890 亿至 1.9738 亿蒲,中位数为 1.932 亿蒲。随着美国生物燃料行业对豆油的需求增长,推动美国压榨产能强劲扩张。10 月份 ADM 和马拉松石油公司合资的压榨厂在北达科他州投产,每天可以加工 15 万蒲大豆。由于美国大豆供应充足,加上压榨利润丰厚,使得 2023 年第四季度的压榨量保持强劲。

头号大豆制成品出口国阿根廷在去年遭遇历史性干旱,导致大豆减产,压榨厂产能利用率不足 30%。不过今年阿根廷天气有利,大豆有望丰产,预示着未来美国大豆加工厂将面临来自南美的激烈竞争压力。大豆压榨利润也连续数周下滑。美国农业部在 1 月份供需报告里预测 2023/24 年度美国大豆压榨量为 23 亿蒲,和 12 月预测持平,同比增长 4 个百分点。

2)中国海关数据显示,2023 年 12 月中国大豆进口量为 982.3 万吨,比 11 月份增长 24.0%,但是比去年同月减少 6.9%。2023 全年中国大豆进口量达到 9941 万吨,比 2022 年提高 11.4%。

2023/24 年度(10 月至 9 月)的头三个月,中国大豆进口量达到 2290 万吨,较上年同期增长 3.9%。作为参考,中国农业部在供需报告里预计2023/24年度中国大豆进口量达到9725万吨,比上年的9870万吨减少1.5%。

这主要是考虑到中国努力提高国内大豆产量,并降低饲料配方中的豆粕比例,以减少对进口大豆的依赖。美国农业部周五发布的供需报告显示,中国将在 2023/24 年度进口创纪录的 1.02 亿吨大豆,同比提高 1.1%。

3)欧盟数据显示,2023/24 年度迄今欧盟的油籽总体进口量下降;豆油和葵花籽油进口量激增。截至 1 月 7 日,2023/24 年度(始于 7 月 1 日)欧盟 27 国的大豆进口量约为 600 万吨,比去年同期提高 1%。

油菜籽进口量约为 284 万吨,同比减少 28%。豆粕进口量约为 754 万吨,同比减少 12%。豆油进口量为 33 万吨,同比增长 23%。葵花籽油进口量为 121 万吨,同比增长 19%。棕榈油进口量降至 176 吨,同比减少 13%。从供应国情况看,美国是欧盟的头号大豆供应国,份额 53.7%;乌克兰是头号油菜籽供应国(64.5%),摩尔多瓦是葵花籽头号供应国(53.6%),巴西是豆粕头号供应国(66.3%);俄罗斯是头号菜籽粕供应国(39.2%)。就植物油而言,乌克兰是头号葵花籽油供应国(92.6%),阿根廷是头号豆油供应国(40.6%),乌克兰是头号菜籽油供应国(38.7%)。印尼是头号棕榈油供应国(32.3%)。

4)布宜诺斯艾利斯谷物交易所(BAGE)称,截至 1 月 10 日当周,2023/24 年度大豆播种面积为 1607 万公顷,相当于计划播种面积的 92.9%,比一周前的 85.8% 推进了 7.1%,也高于去年同期的 89.1%。

报告称,大豆优良率提高到了 51%,高于上周的 42%,高于去年同期的 4%;评级一般的比例为 46%,一周前 56%,去年同期 38%;差劣率 3%,一周前 2%,去年同期 58%。从大豆种植带的土壤墒情来看,充足的比例为 92%,一周前 90%,去年同期 33%。交易所当前预期 2023/24 年度阿根廷大豆种植面积为 1730 万公顷,比上年的 1620 万公顷提高 6.9%。

交易所预测阿根廷大豆产量预计为 5000 万吨,高于上年因干旱而减产的 2100 万吨。美国农业部在 1 月 12 日的供需报告里预测 2023/24 年度阿根廷大豆产量为 5000 万吨,高于 12 月份预测的 4800 万吨,也高于上年的 2500 万吨。1 月 10 日,罗萨里奥谷物交易所将阿根廷大豆产量调高 200 万吨,达到 5200 万吨。

5)1 月 15 日到 21 日的南美降雨预报。巴西中部和北部绝大部分地区的降雨明显减少,降雨分布也更为稀疏。马托格罗索大部分地区降雨量达到 50 到 75 毫米,但是戈亚斯、南马托格罗索、米纳斯戈雅斯的降雨量降至 25 到 50 毫米,马托皮巴等北方地区的降雨从 10 到 25 毫米不等。未来一周巴西中部和北部的气温有所升高,戈亚斯等地区的气温升到 35 到 40 摄氏度之间。

2. 相关图表