一、3月菜籽类市场行情回顾

1、2023年3月菜油市场行情回顾

2023年3月,菜油2305合约大幅下跌。加籽进口到港维持高位,国内油厂开机率同比提升,菜油供应相对充裕。叠加年后油脂需求转入季节性淡季,菜油基本面整体偏弱。国际方面,美国农业部继续上调全球油菜籽产量,且澳大利亚油菜籽丰收,将对加拿大的出口构成有力的竞争。加籽连续回落,进口成本支撑大幅减弱。同时宏观氛围不佳,叠加全球油脂市场需求预期转差,市场被悲观情绪笼罩,对利空因素敏感,弱势联动效应明显增强,国内油脂同步下跌。故而,3月菜油期价呈现大幅下跌。

郑商所菜油2305合约日K线图

图片来源:博易大师

2、2023年3月菜粕市场行情回顾

2023年3月,菜粕2305合约整体表现为大幅下跌。尽管阿根廷作物产区天气持续干旱,美国农业部持续下调该国家大豆产量。但巴西大豆丰产预期强烈,且随着巴西收割持续推进,出口需求转向南美,USDA公布的美豆出口销售数据也不及去年同期,国际大豆价格大幅回落,成本传导下,拖累国内粕价走势。另外,全球经济忧虑继续升温,宏观氛围转弱,拖累全球商品市场整体走势。菜粕自身方面,全球油菜籽产量预估继续上调,且澳大利亚油菜籽丰收,将对加拿大的出口构成有力的竞争。加籽连续回落,进口成本支撑大幅减弱。同时,油菜籽进口大增,油厂开机率保持高位,菜粕供应相对充裕。故而,多因素共振下,菜粕期价大幅下跌。

郑商所菜粕2305合约日K线图

图片来源:博易大师

二、油菜籽基本面分析

1、全球油菜籽供需情况

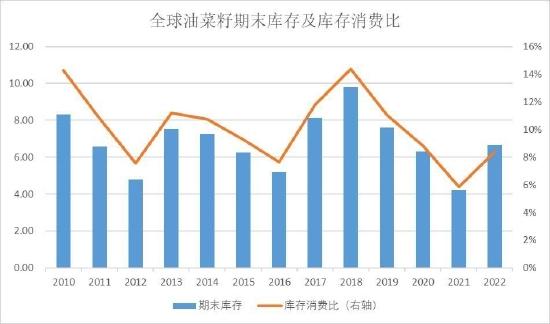

根据美国农业部(以下简称USDA)2023年3月报告显示,2022/23年度全球菜籽产量为8631万吨,较2月预估值增加123万吨。压榨量预估为7868.2万吨,较2月压榨预估上调54万吨。期末库存为667.2万吨,较2月预估调高50.9万吨。库存消费比为8.40%。从报告数据来看,美国农业部将全球菜籽产量上调了1.44%,使得期末库存同步上升。全球油菜籽市场由之前偏紧格局逐步向宽松的氛围转变,油菜籽价格承压明显。另外,加拿大农业部(AAFC)发布的3月份供需报告显示,2023/24年度加拿大油菜籽产量预计为1850万吨,比2022/23年度的1817.4万吨增加1.8%,主要因为播种面积和单产提高。油菜籽出口量预计为880万吨,比上年的860万吨增加2.3%。期末库存预计为850万吨,比上年的800万吨增加6.3%。新季加籽产量预期维持高位,给国际油菜籽市场供应面提供坚实的基础。同样,欧洲行业机构Coceral将2023年欧盟和英国的油菜籽产量预估从12月份预测的2040万吨上调到2110万吨。且澳大利亚油菜籽丰收,将对加拿大的出口构成有力的竞争。国际油菜籽供应增加相对确定,市场上方压力明显。

数据来源:USDA

2、国内菜籽供应情况

2.1 国内菜籽产需状况

按照往年的购销特点来看,每年的3-4月将进入传统的菜籽市场淡季。进入三月以来,菜籽市场下游需求日渐疲软,需求量逐渐减少,贸易商也逐渐下调菜籽价格,刺激走货速度,清理库存以待新菜籽上市。同时,临近新菜籽上市,市场供应量后期将大幅增加,下游油坊对陈菜籽的采购积极性也较弱,整个市场处于供需双弱的状态,菜籽市场价格连续下跌。另外,目前加籽继续大量到港,国内菜籽收割上市前市场关注点在进口菜籽到港情况上,根据船期统计数据预估显示,4月菜籽到港约40万吨,5月到港量约50万吨,油菜籽进口量预期持续保持高位,国内供应相对充裕,制约菜籽价格。

数据来源:USDA

2.2 油菜籽进口量

随着加籽收获结束,国内进口菜籽自去年11月起到港量持续维持绝对高位,中国海关公布的数据显示,2023年2月油菜籽进口总量为40.84万吨,较上年同期6.53万吨增加34.32万吨,同比增加525.79%,较前月同期65.27万吨环比减少24.42万吨。2023年1-2月油菜籽进口总量为106.11万吨,较上年同期累计进口总量的25.93万吨,增加80.18万吨,同比增加309.27%。另外,根据船期统计数据预估显示,4月菜籽到港约40万吨,5月到港量约50万吨。进口菜籽预估持续保持高位,短期供应相对较为充裕。从进口国来看,2023年1-2月,我国菜籽的主要进口来源国为加拿大、俄罗斯联邦和蒙古三个国家,其中加拿大菜籽进口占比达90%左右,且俄罗斯从2022年3月31日开始实施油菜籽出口禁令,原定2022年8月31日结束,但是后来又延长至2023年2月28日,最新消息显示俄罗斯油菜籽出口临时禁令延长至2023年8月3日,未来俄罗斯菜籽进口量增幅预期有限。后期我国菜籽主要进口来源仍依赖加拿大。

数据来源:海关总署

3、国内菜籽需求情况

3.1 进口压榨利润分析

受美联储加息方面消息的影响,导致市场对经济衰退担忧升温,叠加硅谷银行事件,宏观面对大宗商品的利空影响再次升级,拖累国际油籽市场同步大跌,加籽价格也大幅下挫。截止3月24日收盘,ICE油菜籽主力合约收盘价为743.40加元/吨,进口成本明显降低。不过,进口菜籽持续大量到港,油厂开机率保持相对高位,菜油粕产出增加,供应相对宽裕,现货价格明显回落,整体利润继续降低。据中国粮油商务网数据显示,截止到3月24日,近月到港现货压榨利润目前为-104元/吨,盘面压榨利润为-390元/吨。进口压榨利润由正转负,油厂开工积极性有所降低,影响菜籽需求情况。

数据来源:中国粮油商务网

3.2 油厂开机率及库存情况

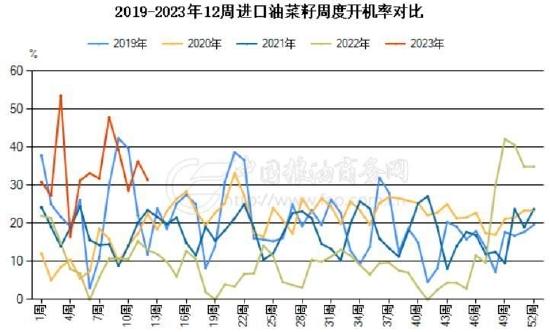

随着进口加籽大量到港,且压榨利润持续向好,国内进口油厂开机率持续保持相对高位。据中国粮油商务网数据显示,截止到2023年第12周末,油厂开机率保持在29.24%,处于近五年来最高位。开机率相对较好,菜籽消耗同步增加,截止到第12周末,国内进口油菜籽库存总量为23.3万吨,较上周的36.0万吨减少12.7万吨,去年同期为17.3万吨,五周平均为37.4万吨,菜籽库存整体有所降低。后期而言,进口油菜籽短期供应充足,而压榨利润由正转负,油厂开工积极性较前期有所降低,菜油粕产出有望减少,现货价格有望止跌企稳,期价亦有望从前期悲观氛围得到修复。

数据来源:中国粮油商务网

4、替代品大豆方面

从全球大豆供需来看,美国农业部(USDA)公布的3月供需报告显示,全球2022/23年度大豆产量预估为3.7515亿吨,2月预估为3.8301亿吨。全球2022/23年度大豆期末库存预估为1.0001亿吨,2月预估为1.0203亿吨。全球大豆产量和期末库存继续调低,主要是阿根廷干旱天气持续影响下,使得3月产量预估继续调低800万吨。然而,随着时间的推进,南美天气炒作步入尾声,阿根廷产量继续大幅下调空间有限,且随着巴西丰产预期逐步明晰,市场关注点将由阿根廷减产转移至巴西大豆集中出口方面。3月21日,咨询机构AgroConsult根据全国作物考察的结果,预计2022/23年度巴西大豆产量达到1.55亿吨,高于3月初预测的1.53亿吨。报告称,如果不是因为南里奥格兰德的大豆产量损失500万吨,巴西大豆产量将会达到1.60亿吨。巴西大豆产量创下历史新高,而仓储容量有限,农户没有太多选择,只能利用高峰期扩大销售。巴西全国谷物出口商协会(Anec)21日表示,巴西3月大豆出口量预计将触及1,538.8万吨,之前一周预计为1,489.3万吨。后期巴西大豆出口时间窗口打开,国际大豆价格承压。

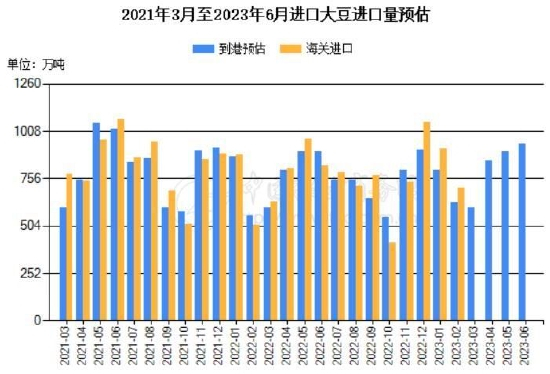

国内大豆情况而言,从预报到港及港口库存情况来看,截止到3月27日,主要港口的进口大豆库存量约在651.11万吨,去年同期库存为681.67万吨,五年平均675.99万吨,3月累计到港539.13万吨。根据中国粮油商务网跟踪统计的数据显示,2023年3月进口大豆到港量为619万吨,较2月预报的587.2万吨到港量增加了31.8万吨,环比变化为5.42%;较去年同期578.5万吨的到港船期量增加40.5万吨,同比变化为7.00%。市场预期4、5、6月份到港量分别在850万吨、900万吨以及940万吨左右,自4月开始进口大豆到港量将明显恢复,国内大豆供应明显好转。

数据来源:USDA 中国粮油商务网

三、菜油基本面分析

1、产量分析

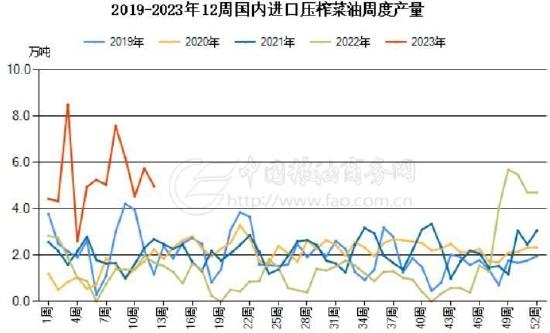

自11月中下旬以来,随着进口菜籽大量到港,油厂开机率恢复性增加,菜油产出快速提升。截止到2023年第12周,进口油菜籽周度开机率为29.24%,菜油周度产量为4.98万吨,处于近年来同期最高位。后期而言,进口菜籽到港量仍处于同期高位,菜籽供应相对充裕,但压榨利润由正转负,油厂开工积极性将有所降低,菜油供应压力较前期有望减弱,市场价格有止跌企稳趋势。

数据来源:中国粮油商务网

2、直接进口量分析

从月度进口量来看,中国海关公布的数据显示,2023年2月菜籽油进口总量为143550.76吨,较上年同期77430.36吨增加66120.40吨,同比增加85.39%,较前月同期161690.62吨环比减少18139.87吨。2023年1-2月菜籽油进口总量为305241.38吨,较上年同期累计进口总量的199181.26吨,增加106060.12吨,同比增加53.25%。从进口国来看,今年前两个月俄罗斯菜油进口量明显提升,同比增加180.47%,加拿大菜油进口同比下降了38.87%。主要是俄罗斯政府为维护国内市场稳定,促进菜籽在境内压榨加工,从2021年1月1日起将菜籽出口征税从6.5%提高到30%,从2022年3月开始目前已延长至2023年8月3日,对菜籽出口施行临时禁令,只允许从与中国接壤的贝加尔地区出口菜籽,但对菜籽油和菜籽粕的出口仍维持零征税。随着俄罗斯春菜籽上市,以及出口禁令影响下,俄罗斯国内菜籽压榨量大幅提升,菜籽油产出及出口潜力同步大增。同时,中俄贸易关系良好,且地理位置接近,物流和运输方面具有显著优势,给我国菜油进口创造良好的充分条件,后期菜油直接进口增量有望从俄罗斯方面得到体现。

数据来源:海关总署

3、三大油脂库存情况

中国粮油商务网数据显示,截止到2023年第12周末,国内三大食用油库存总量为191.05万吨,周度下降4.38万吨,环比下降2.24%,同比增加29.25%。其中豆油库存为73.13万吨,周度下降3.77万吨,环比下降4.90%,同比下降16.51%;食用棕油库存为89.77万吨,周度下降3.82万吨,环比下降4.08%,同比增加211.81%;菜油库存为28.15万吨,周度增加3.21万吨,环比增加12.87%,同比下降10.46%。从库存走势来看,今年一季度整体库存相对平稳,变化幅度不大。主要是菜油供应相对充裕库存小幅回升,而进口大豆到港有限,豆油供应偏紧,库存有所回落,同时,年后油脂消费处于淡季,整体供需矛盾并不明显,所以库存相对平稳。后期而言,由于五一节前备货对油脂需求有所提振,不过,进口买船同步增加,供应也将趋于好转,整体库存有望继续趋于平稳。

数据来源:中国粮油商务网

4、替代品(豆棕油)供应分析

棕榈油方面,马来西亚棕榈油局(MPOB)公布的数据显示,2023年2月马来西亚棕榈油产量为125.13万吨,较1月的138.04万吨下降12.91万吨,环比下降9.35%。进口量为5.24万吨,较1月的14.49万吨下降9.25万吨,环比下降63.81%。出口量为111.43万吨,较1月的113.7万吨下降2.27万吨,环比下降1.99%。月末库存为211.95万吨,较1月的226.82万吨下降14.87万吨,环比下降6.56%,低于分析师们预期的221万吨。同时,目前仍处于南美减产季,且马来西亚种植园面临洪水影响,可能遭受严重的作物损失,进一步引发供应担忧。南马来西亚棕榈油公会(SPOMMA)的数据显示,2023年3月1-25日马来西亚棕榈油产量环比降低22.92%。其中鲜果串单产环比降低22.61%,出油率(OER)减少0.06%。同时,船运调查机构AmSpec发布的数据显示,2023年3月1-25日期间,马来西亚棕榈油出口量为1,136,825吨,比2月同期的949,082吨提高19.78%。ITS的数据显示,3月1-25日期间棕榈油出口量为1,151,224吨,比2月同期的103,3905吨提高11.35%。3月马来产量继续降低而出口环比增加,马来西亚棕榈油库存有望继续下降,市场普遍预计3月马棕库存有望降至200万吨以下,提振棕榈油市场。印尼方面,印尼棕榈油协会(GAPKI)27日发布的数据显示,2023年1月份印尼棕榈油(包括毛棕榈油和棕榈仁油)产量为426万吨,低于12月份的472万吨,产量下降是受到季节性因素的影响。1月出口量为294.6万吨,比2022年12月的275.4万吨增加7%,因为对埃及、意大利和新加坡的出口增幅,超过了对孟加拉、巴基斯坦、越南和俄罗斯的出口降幅。国内消费量为178.6万吨,低于2022年12月份的193.6万吨。截至2023年1月底,印尼毛棕榈油和棕榈仁油库存约为310万吨,低于12月底的约356.5万吨。尽管印尼数据存在滞后,但是1月库存下滑至五年来次低位,对棕榈油市场有所支撑。

豆油方面,随着时间的推移,巴西收割持续推进,私营咨询机构AgRural27日表示,截至3月23日,巴西2022/23年度的大豆收获进度为70%,高于一周前的62%,低于去年同期的75%。巴西大豆收割早已进入下半程,集中出口季同步到来,国际市场供应压力加大。同时,美国农业部公布种植意向报告前,一项针对行业分析师的调查结果显示,分析师平均预计2023年大豆播种面积料为8824.2万英亩。分析师的预估区间在8735.0-8962.0万公顷之间,美国2022年的大豆作物播种面积为8745万英亩。美国农业部2023年展望论坛公布的种植面积预估为8750万英亩。美国大豆种植面积预期增加,美豆市场价格承压。国内方面,4月进口大豆到港预估为850万吨,油厂开机率有望提升,国内豆油供应将有望得到改善。

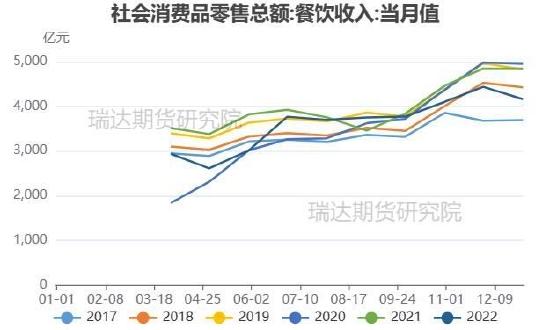

5、油脂需求情况

尽管随着防疫政策优化,居民出行需求意愿增长,春节期间各项数据同比回升,经济复苏预期较强,对油脂需求有所利好。但从食用植物油产量及餐饮收入月度数据来看,上半年是油脂消费淡季,产量和消费量均低于下半年,需求整体呈转弱趋势。且从往年情况来看,4月消费量和产量较3月均呈小幅降低状态。故而,需求端整体支撑较弱,价格支撑有限。

数据来源:wind

四、菜粕基本面分析

1、产量库存情况

随着加籽大量到港,油厂开机率回升,菜粕产出亦同步增加,油厂库存明显提升。据中国粮油商务网数据显示,截止到2023年第12周末,国内进口压榨菜粕库存量为5.0万吨,较上周的4.6万吨增加0.4万吨,环比增加7.99%。4月来看,国内菜籽供应相对充裕,不过现货压榨利润由正转负,菜粕产出有望降低。且随着温度上升,南方水产养殖逐步启动,需求预期增加,菜粕库存压力降低。

数据来源:中国粮油商务网

2、菜粕直接进口量分析

我国菜粕进口主要来自加拿大和阿联酋,其中加拿大占比约为80%。海关数据显示,2023年2月菜粕进口总量为141337.46吨,较上年同期177316.38吨减少35978.92吨,同比减少20.29%,较前月同期162996.08吨环比减少21658.62吨。2023年1-2月菜粕进口总量为304333.54吨,较上年同期累计进口总量的336328.12吨,减少31994.58吨,同比减少9.51%。菜粕直接进口量较上年同期略有降低,主要是油菜籽进口量大幅增加。从加拿大月度压榨量来看,随着新季菜籽产量恢复,且压榨利润持续较好,自去年四季度以来,加籽压榨量明显回升,COPA数据显示,2023年2月加籽压榨量为81.2万吨,同比增长29.1%,菜粕可供出口量明显提升,给我国菜粕进口提供充足保障。且从2301合约开始,进口菜粕可直接用于交割,加籽及加籽粕进口价格优势凸显,买船积极性仍存,菜粕直接进口有望维持偏高位置。

数据来源:海关总署

3、菜粕需求情况

同为蛋白饲料的提供者,豆粕和菜粕两者之间具有较为稳定的价差结构。豆粕蛋白含量在43%左右,菜粕蛋白含量在36%左右,当豆菜粕蛋白单位价差偏离0值较远时,两者之间有一定的替代性。对于菜粕而言,除了水产添加刚性需求外,豆菜粕价差过小,将直接导致豆粕替代菜粕消费,短期内如果价差过大,反向替代优势亦会凸显。截止3月28日,豆菜粕现货价差为880元/吨,处于同期偏高水平,菜粕比价优势增强,有利于饲料企业对菜粕需求的增加。

不过,从月度饲料产量来看,下半年产量情况明显好于上半年,主要是养殖业年末集中出栏,上半年生猪以及肉禽存栏明显降低,饲料需求同步减少。今年来看,中国统计局公布的数据显示,2022年年末生猪存栏45265万头,同比增加343万头或增幅0.76%,较三季度末增加871万吨或增幅2.0%。2023年2月末全国能繁殖母猪存栏4343万头,环比继续下跌。能繁母猪在经历连续八个月的回升后近期两个月小幅回落,似乎也印证着生猪市场近来的不景气。猪源供应持续相对宽裕,且需求端无明显利好刺激,猪价表现持续低迷,养殖利润持续不佳,据wind数据显示,截止3月24日,自繁自养生猪养殖利润为-259.30元/头,外购仔猪养殖利润为-472.77元/头。尽管前期部分地区收储工作开启,短暂刺激猪肉价格小幅回升,但收储量相对有限,猪价短暂回升后再度回归市场供需面,猪肉价格持续表现不佳,生猪养殖继续处于亏损状态,补栏积极性减弱,生猪远期产能存下降风险,不利于饲料的消耗,对菜粕支撑有限。

数据来源:wind

4、替代品豆粕供需情况

根据Mysteel农产品对全国主要油厂的调查情况显示,第12周(3月18日至3月24日)111家油厂大豆实际压榨量为139.41万吨,开机率为46.85%;较预估低13.79万吨。预计第13周(3月25日至3月31日)国内油厂开机率变化不大,油厂大豆压榨量预计139.59万吨,开机率为46.91%。由于3月进口大豆到港量偏低,部分油厂有断豆停机的情况,使得3月大豆压榨量维持偏低水平,豆粕产出同步下降。不过,4月随着进口大豆到港量增加,油厂开机率将明显提升,豆粕产出增加。

从豆粕库存来看,据中国粮油商务网数据显示,截止到2023年第12周末,国内豆粕库存量为57.8万吨,较上周的54.0万吨增加3.8万吨,环比增加6.98%。由于生猪养殖利润持续不佳,养殖饲用需求降低,故而,在3月产出水平降低的情况下,豆粕库存并未出现明显回落。后期而言,进口大豆到港量明显提升,油厂开机率恢复,豆粕供应有所增加,叠加饲用需求仍旧不乐观,库存有望小幅增长。

数据来源:中国粮油商务网

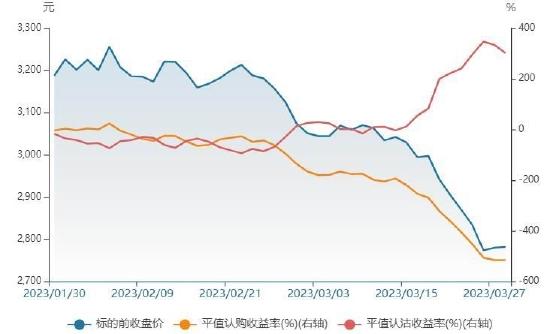

五、菜粕期权方面

1、流动性分析

3月标的品种菜粕期货加权价格呈现大幅下跌态势。截止3月28日收盘,期权最新持仓量为127081张,日成交量78236张,成交量和持仓量较2月同期均明显增加,表明市场活跃度明显提升。从成交量和持仓量的认沽认购比率来看,成交量认沽认购比率波动较为剧烈,整体表现为偏强震荡从月初的105%附近上升至138%,而持仓量认沽认购比从105%附近下跌至77%,表明市场继续下跌意愿有所减弱。从平值期权合约的收益率来看,3月平值期权认购收益率大幅下降,而认沽收益率明显上升,表明3月空头氛围强烈,并呈现单边走势。

菜粕期权成交量及持仓情况

菜粕期权成交量及持仓量认沽认购比率

平值认购和认沽收益率走势

数据来源:wind

2、波动率分析

3月菜粕期权主力合约2305隐含波动率整体处于窄幅震荡后大幅上涨状态,截止3月28日,菜粕2305合约平值期权隐含波动率为25.6%,较2月末隐含波动率18.32%上升了7.28%。主要是巴西大豆收割推进,且丰产预期强烈,美豆出口放缓,期价高位下跌,成本传导下,国内粕价跟随回落,同时,宏观忧虑增加,菜粕大幅走低,使得菜粕波动率明显增加。目前菜粕05合约平值期权隐含波动率大幅高于40日、60日、20日历史波动率,显示对应的期权价格存在高估预期。

数据来源:wind

六、2023年4月菜籽类市场展望及期货策略建议

菜籽方面,美国农业部继续上调全球油菜籽产量预期,供应增加相对确定,国际油菜籽市场由紧转松。且澳大利亚油菜籽丰收,将对加拿大的出口构成有力的竞争。油菜籽市场上方压力明显。目前主力菜籽合约成交清淡,不建议操作。

菜油方面,全球油菜籽产量增产预期较为明朗,市场供应增加,国际油菜籽价格压力较大,进口成本明显下滑。且巴西大豆集中出口季的到来,国际大豆承压。不过,马来和印尼棕榈油库存均下滑,且马来产量不佳而出口增加,总体利好油脂市场,对菜油亦有所提振。国内市场而言,菜籽进入消费淡季,市场清库为新籽做准备,整体供需双弱。菜籽表现不佳情况下,菜油价格难有好的表现。且油菜籽进口保持高位,菜油供应保障坚实。另外,进口大豆到港量将明显增加,豆油供应呈增长趋势。油脂供应压力增加。不过,五一节前备货对油脂需求有所提振,支撑菜油价格。总的来看,在供应压力下,菜油上方压力较大,中长期仍将表现偏弱。短期而言,前期压力释放后,市场有望趋于平稳。

菜粕方面,随着巴西大豆集中出口季的到来,以及美豆新季种植面积预期增加,国际大豆价格上方压力增大,成本传导下,国内粕价易跌难涨。同时,进口大豆到港量增加,豆粕供应改善,而生猪养殖利润不佳,饲用需求未有起色。联动作用下,利空菜粕。菜粕自身方面来看,国际油菜籽下跌,进口成本下降明显,成本支撑减弱,且加籽进口持续保持高位,菜粕市场供应量显著增加,且进口菜粕可用于交割,菜粕供应压力仍存。不过,随着温度升高,南方水产养殖逐步启动,且豆菜粕价差相对较高,菜粕替代优势明显,推动养殖企业缩减豆粕用量,提振菜粕需求情况。总的来看,多重压力下,菜粕上方压力较为明显,期价有望继续偏弱震荡。

操作建议:

1、投机策略

3月移仓换月,主力合约将移至9月,故建议操作2309合约

建议菜油2309合约在9000元/吨下方偏空交易,止损9200元/吨。

建议菜粕2309合约在3000元/吨下方偏空交易,止损3050元/吨。

2、套利交易

豆菜粕价差处于同期高位,菜粕替代优势增强,二者价差存回归预期,建议M2309-RM309价差于770元/吨附近卖出,止盈价差为570元/吨,止损价差为820元/吨。

3、套期保值

建议油厂4月可于9000元/吨少量卖出菜油2309合约参与套保,止损参考9200元/吨。

4、期权操作

4月菜粕或将震荡趋弱,可尝试卖出RM309C2950。

瑞达期货 王翠冰