第一部分 交易逻辑与策略

一、核心逻辑回顾

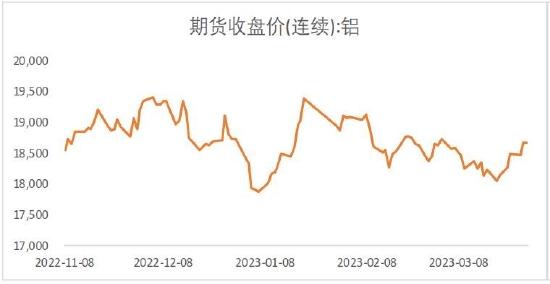

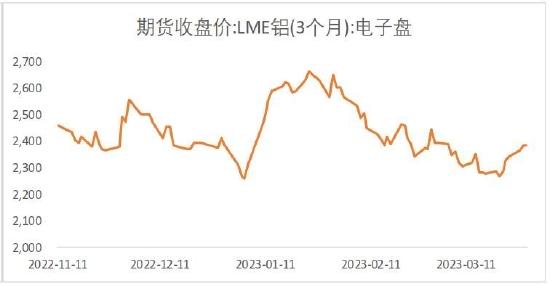

一季度电解铝价格呈现出涨-跌-涨的走势,整体呈现宽幅震荡的格局,主力合约价格波动区间在17685~19500元/吨之间波动,价格中枢围绕18500元/吨震荡。一季度对铝影响最大的驱动主要在宏观方面,主要有三条主线:美联储加息节奏的变化、国内经济复苏的驱动、欧美银行业危机的干扰;

具体节奏上,从一月份消费淡季炒作国内复苏以及美元周期拐点带动铝价上涨,到春节后快速累库、美联储预期快速加息的抑制下价格回落,再到二月中旬因需求快速恢复、加息节奏放缓、成本大幅塌陷预期的带动下回落,最后在3月份因欧美银行业流动性危机的恐慌下大跌见底,随后情绪消退后价格再度强势反弹。

而产业方面在进入三月份后,向上的驱动明显强化,22年下半年和23年初的减产使得西南地区供应大幅减少,需求的季节性回暖叠加铝水率的提升,使得铝锭库存快速去化,最高单周去库8.8万吨,使得价格因宏观情绪下跌,因产业坚挺而提振,进而呈现出震荡的走势。

图1:沪铝走势图

图2:伦铝走势图

数据来源:银河期货、同花顺IFIND

二、后市展望与策略

展望二季度,宏观方面仍然是内外经济周期分化、宏观和微观分化等,未能形成一致性的方向性的指引,而产业端供给端的减产和需求端的季节性旺季将会带来向上的驱动;

宏观方面,目前欧美经济体进入滞涨的局面,通胀居高不下,而经济表现开始衰退,更持久的高利息促使金融体系更加脆弱,类似硅谷银行危机只是一个开始,后续的风险因素仍然存在,这就导致了海外的宏观市场趋势性向下,偶发黑天鹅带来脉冲式暴跌;而国内方面,稳增长的周期还在延续,内需具有一定的韧性,社融数据和制造业PMI指数在一季度表现较好,二季度是传统的消费旺季,环比改善的概率预计持续,国内宏观市场带来向上的指引,对冲海外向下的指引,导致宏观层面的影响对价格形成宽幅震荡的走势。

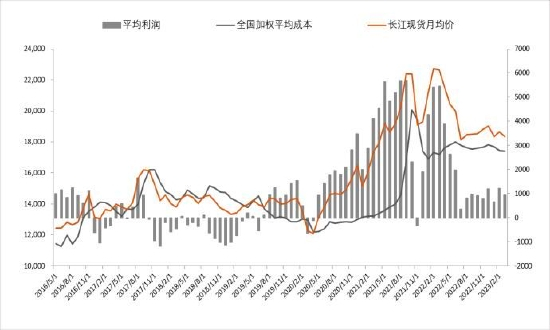

产业方面,二季度是传统的消费旺季,叠加22H2-23Q1供应端的缩减,供需表现健康,库存快速去化,为价格提供支撑;成本方面,目前成本缓慢下跌,全国加权平均成本在17400元/吨,二季度成本下移空间有限,电解铝价格区间下沿的支撑较强;

综上所述,预计铝价中期内仍然较难打破震荡的桎梏,大周期的震荡和小周期的波段行情相结合,宏观与产业的逻辑反复主导行情,交易策略上,仍旧以区间震荡的思路对待,二季度更倾向于逢低做多,预计震荡区间【17500,19500】。

第二部分 基本面分析

一、成本重心或将下移

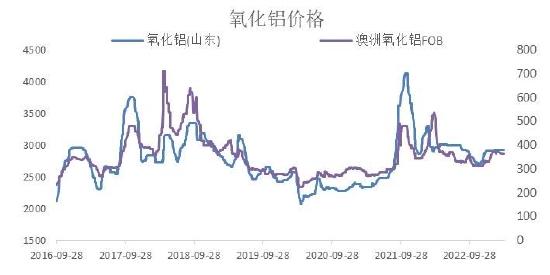

(一)氧化铝利润修复后 或将量增价减

截至3月底,氧化铝建成产能已经超过亿吨,运行产能8330万吨左右;一季度由于环保的压力,北方地区氧化铝厂的开工受到抑制,对价格起到一定的支撑作用,但是伴随采暖季的结束和部分氧化铝厂新投达产,供应逐渐修复,且随着煤价和碱价连续明显下行,氧化铝生产成本中的能源成本和烧碱成本不断降低,晋豫区域氧化铝综合加权成本趋向2820元/吨左右,晋豫区域内多数产能开始呈现出静态盈利状况。

而二季度云南地区的电解铝维持低位运行,需求增速有限,氧化铝供需转向小幅过剩,那么价格将伴随成本进一步下移。

图3:国内氧化铝产量

图4:全球氧化铝产量

数据来源:银河期货、SMM、IAI

图5:内外氧化铝价格

图6:氧化铝成本

数据来源:银河期货、阿拉丁

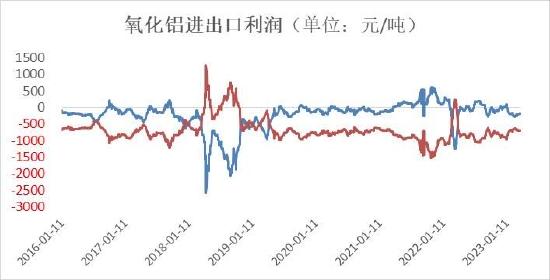

图7:氧化铝进出口利润

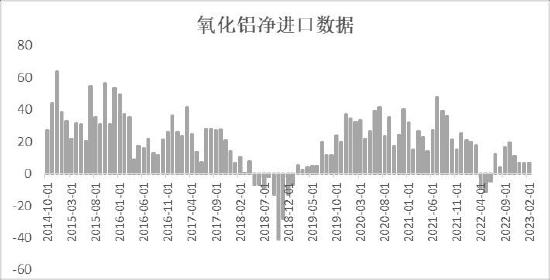

图8:氧化铝净进口量

数据来源:银河期货、SMM、WIND

(二)煤价在矿难事故扰动后 缓慢走弱

图9:内外动力煤价格

图10:云南溪洛渡水电站水位

数据来源:银河期货、Wind资讯

图11:山东铝厂煤炭采购价

图12:秦皇岛港口煤炭库存

数据来源:银河期货、Wind资讯、百川资讯

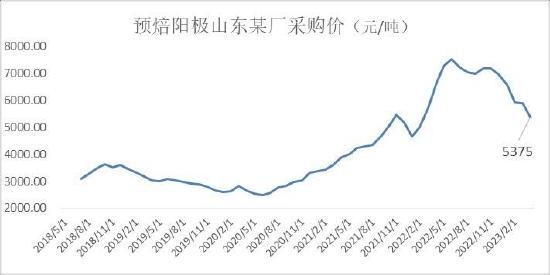

(三)阳极价格走势

预焙阳极价格因成本端石油焦价格下跌而价格下跌,4月份山东大厂招标采购价环比3月份下调520元/吨,基准价格降至5375元/吨。

图13:石油焦价格

图14:预焙阳极魏桥采购价格

数据来源:银河期货、Wind资讯

图15:山东自备电企业冶炼利润情况

图16:平均利润

数据来源:银河期货、WIND

二、供应端短期利多中期修复

(一)此前的减产利多当下 中期修复

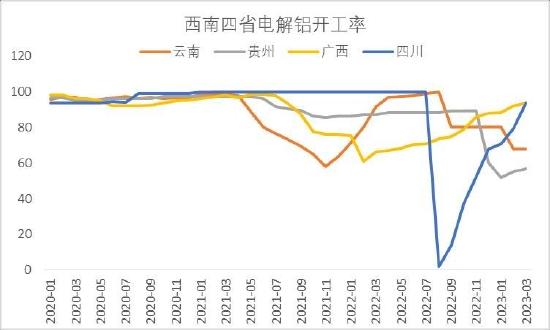

供应方面,元旦之后贵州地区的减产和2月份云南地区的进一步减产使得西南地区的电解铝供应大幅减少,春节后在西南地区厂库集中发运后,铝锭的供应大幅减少,西南地区的入库明显下滑,从而助力库存的快速去化,使得南北价差放大,供应方面,目前正处于此前减产的利多实现阶段。

图17:西南地区电解铝开工率

图18:西南仓库铝锭入库数据

数据来源:银河期货、SMM

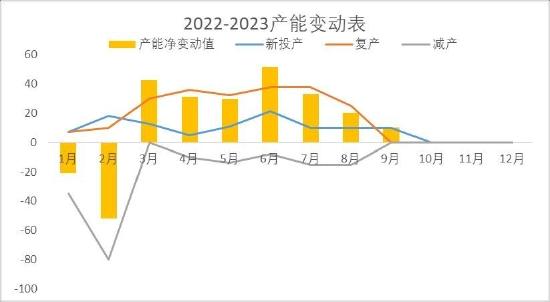

但是,3月份开始伴随广西、贵州、四川地区的再度复产以及内蒙地区的投产,电解铝运行产能小幅增加,如果5月底云南地区跟进复产,那么3季度的供应压力将会逐渐展现,二季度本身的压力较小,目前贵州地区复产进度缓慢,其他省市尚未复产的部分进度也较为缓慢,目前市场对云南地区水电的担忧仍然存在,担心在丰水期来临之前会进一步减产。

图19:电解铝产能变动预估

图20:电解铝产量及月同比增速

数据来源:银河期货、市场公开资源整理

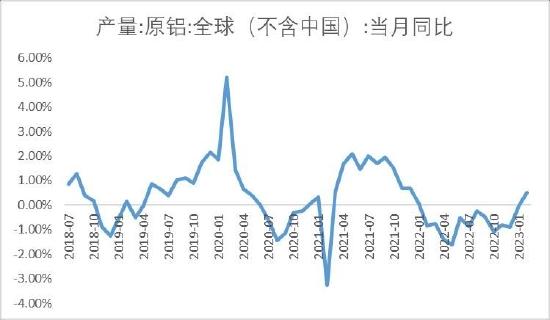

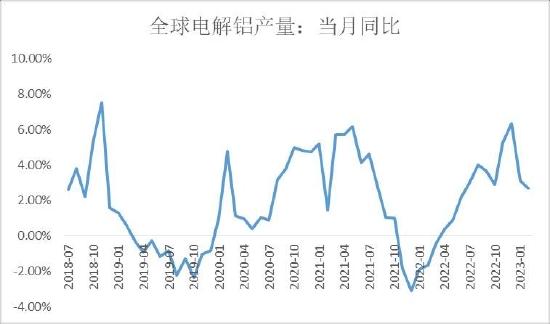

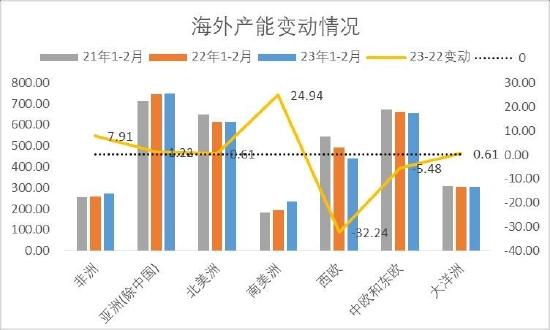

(二)海外小幅新投 复产尚未开始

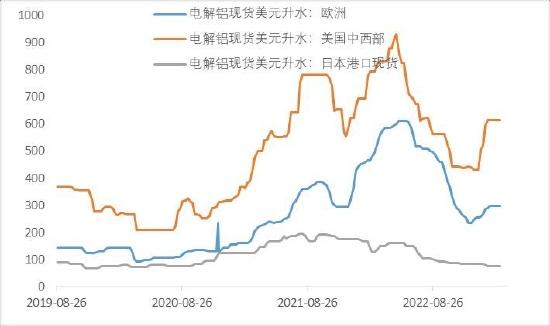

截至3月底,华青铝业印尼50万吨电解铝项目投产,预计年内实现50万吨满产;但是其他地区电解铝目前尚未有投复产的项目可以落地,欧洲地区在2021年四季度减产约95万吨左右的产能,22年年3季度以来公告减产产能约55万吨左右,能源价格大幅回落,复产的可能性大增,但是目前尚未看到企业公告开始复产,预计欧洲地区的电解铝复产时间在24年左右;

图21:海外电解铝产量当月同比

图22:全球电解铝产量当月同比

数据来源:银河期货、Wind资讯、IAI

图23:欧洲能源价格

图24:海外电解铝产量1-2月累计变动

数据来源:银河期货、彭博

三、库存

(一)国内库存快速去化

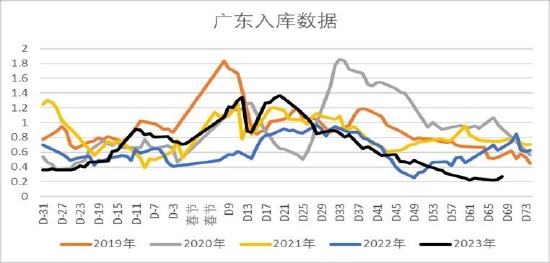

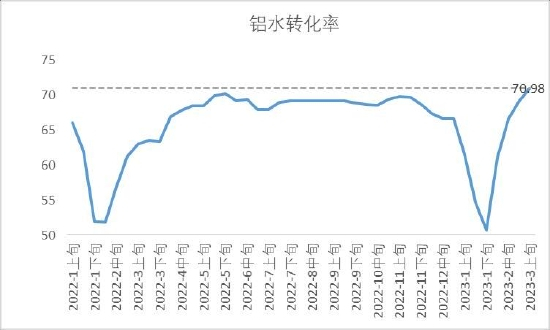

库存快速去化的因素除了西南地区减产导致的入库减少外,也有铝水比例的迅速抬升带来的铸锭量结构性的减少,包括铝棒加工费维持高位,促使部分铝锭转铸棒,也有废铝替代的因素存在。目前入库量维持低位,预计后市库存将会维持快速去化。

图25:全国铝锭库存

图26:全国铝棒库存

数据来源:银河期货、Wind资讯、MS

图27:铝水转化率

图28:入库数据

数据来源:银河期货、Wind资讯、MS

图29:全国铝锭、铝棒综合库存

图30:保税区库存

数据来源:银河期货、Wind资讯、SMM、MS

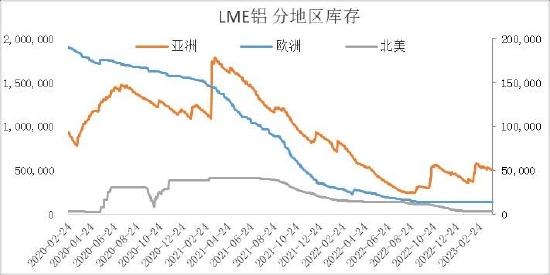

(二)海外LME库存情况

图31:LME库存季节性

图32:LME分地区库存

数据来源:银河期货、Wind资讯

第三部分 需求及宏观分析

一、宏观市场分析

展望二季度,宏观方面仍然是内外经济周期分化、宏观和微观分化等,未能形成一致性的方向性的指引,预计价格在二季度仍然会呈现宽幅的震荡行情,而波段的涨跌会更加流畅。

目前欧美经济体进入滞涨的局面,通胀居高不下,而经济表现开始衰退,更持久的高利息促使金融体系更加脆弱,类似硅谷银行危机只是一个开始,后续的风险因素仍然存在,这就导致了海外的宏观市场趋势性向下,偶发黑天鹅带来脉冲式暴跌;而国内方面,稳增长的周期还在延续,社融数据和制造业PMI指数在一季度表现较好,二季度是传统的消费旺季,环比改善的概率更大,国内宏观市场带来向上的指引,对冲海外向下的指引,导致宏观层面的影响对价格形成宽幅震荡的走势。

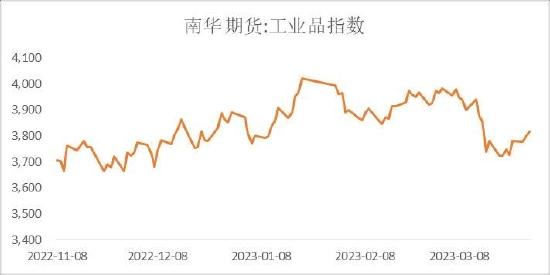

图33:美元指数与铝价

图34:工业品走势

数据来源:银河期货、Wind资讯

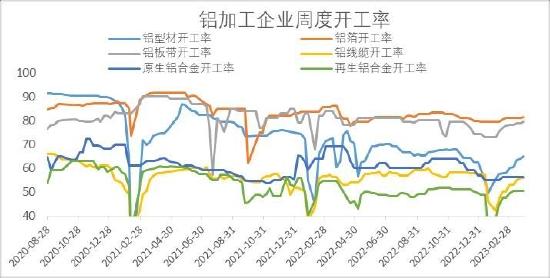

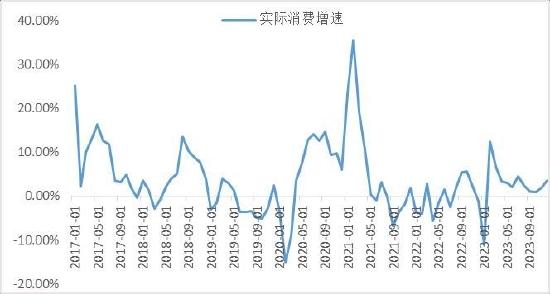

二、中游需求分析

节后下游开工维持较好的修复,但是相比往年同期,加工环节的开工率同比处于低位,除了内需相比前面几年的快速增长之后的周期性回落外,也有这几年制造业产能集中释放,中间制产能相对过剩的因素导致企业之间抢订单,部分企业开工率出现下滑的因素。

图35:LME升水情况

图36:国内主流消费地升水情况

数据来源:银河期货、SMM

图37:龙头企业开工率

图38:消费维持正增长

数据来源:银河期货、SMM

三、终端需求分析

(一)房地产情况

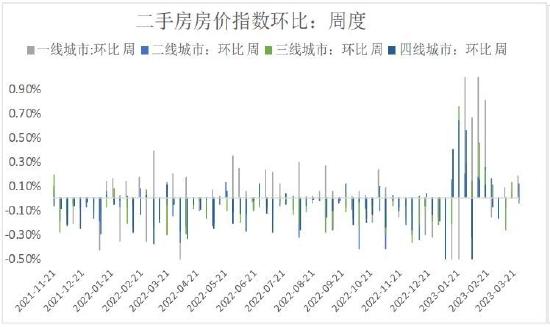

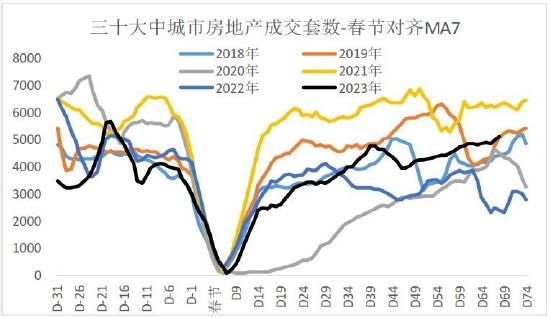

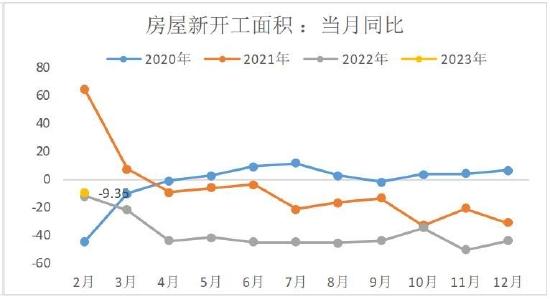

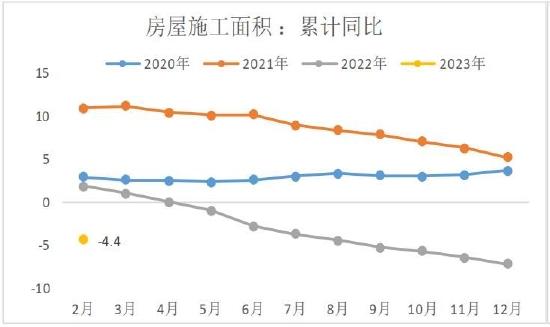

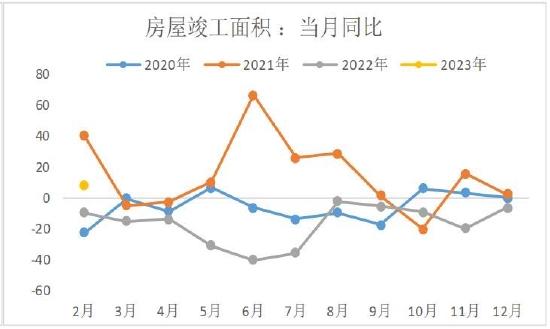

房地产目前仍旧在缓慢的恢复,进度偏慢,从1-2月份的数据来看,全国房地产市场开发、投资、销售等基本面数据较去年同期均有所下滑,但降幅明显收窄。其中房地产开发投资完成额累计同比-5.7%,相比12月份的累计同比-10%有所收窄,新开工、施工、竣工面积分别累计同比-9.4%、-4.4%、8%,竣工端有较好的表现。

但是从房价数据来看,周度高频数据显示在年初有一轮明显的反弹,随后市场氛围再度冷静,房屋销售数据表现的也不温不火,土拍数据目前表现不佳,但是部分热点城市氛围改善明显,既有部分企业土地储备较低需要补库的需求,也有部分热点城市氛围好转的驱动,但是由于此前2年的地产数据低迷,预计整个地产的回暖仍然需要较长的时间。

在万科2022年业绩会上,面对外界最关心的房地产市场形势问题,万科董事会主席郁亮表示,市场既没有“狂飙”,也没有“倒春寒”,新房需求上有天花板,下有保底线。一方面,国内城镇人均住房面积已达40平米,再加上近几年大规模建设的住房也在陆续交付,在大量的供应下,新房市场无法再回到2021年历史峰值。另一方面,在外部环境不发生突发性变化的情况下,一段时间内市场仍能保持12亿平米左右的需求。

图39:房价走势

图40:房屋销售情况

数据来源:银河期货、Wind资讯

图41:100城土地成交情况

图42:新开工情况

数据来源:银河期货、Wind资讯

图43:施工情况

图44:竣工情况

数据来源:银河期货、Wind资讯

(二)耐消领域

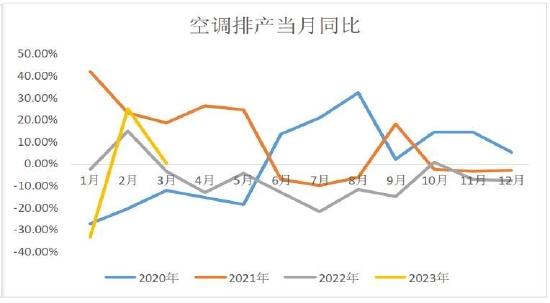

开年以来,空调市场热闹非凡,促销活动提前启动、新品发布接二连三、新工厂投产、新基地开工消息不断。今年不论是地产向好、消费秩序回归还是国内以旧换新等消费刺激政策都对包括空调在内的家电市场释放了利好信号。而空调产品的特殊性在于:一是空调的安装属性决定了其与地产关联更为密切。二是从需求量上,空调一户多机的需求更为普遍,同时农村市场普及水平相对较低。根据奥维云网(AVC)监测数据显示,2022年拼多多平台空调零售量为258万台,同比增长73%。基于拼多多用户和销售特征来看,这部分家电用户更多分布于低线级市场,这意味着在下沉及农村市场空调仍有较大渗透空间。

2022年在成本和需求的双重压力下渠道囤货意愿不足叠加年中高温带来的需求集中释放,行业库存水平已进入历史低位,安全库存需要尽快建立;从空调排产数据来看,2、3月份均实现正增长,而且据奥维云网测算,继3月份高增长后,4月份国内空调排产仍持续高增长。据奥维云网(AVC)数据显示,4月国内空调总排产1741万台,其中内销排产1003万台,同比增长34.3%,出口排产738万台,同比增长6.8%。

图45:空调排产计划

图46:空调产量

数据来源:银河期货、Wind资讯

(三)汽车领域

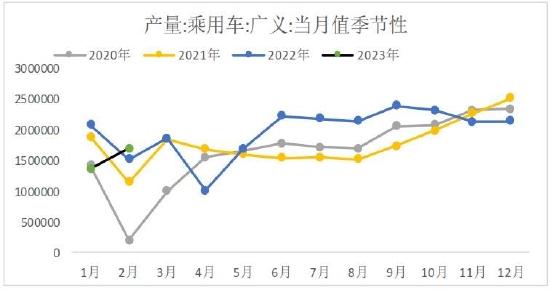

汽车板块在2022年表现尚可,主要是新能源汽车的支撑作用,但是四季度开始汽车产量开始走弱,虽然新能源汽车产销表现不错,但是传统燃油车表现很差的情况下整体城下下滑趋势,有12月份疫情达峰的影响,也有1月份春节假期的影响,2月份汽车产销均有较好的正增长,主要来源依旧是假期错位的因素和节前抑制的产销回补,但是3月份高频数据来看,销售数据显示不佳,目前汽车行业洗牌较为激烈,预计二季度产量同比或将小幅增长,主要是22年基数低的因素。

图47:乘用车产量

图48:新能源汽车产量

数据来源:银河期货、Wind资讯

(四)光伏新能源领域

光伏用铝主要是在铝边框及部分支架方面,2022年国内装机87GW,预计2023年增加至100~120GW左右,由于22年底硅料价格大跌,此前抑制的订单集中释放,组件产量大增,国内光伏装机也出现开门红的景象,1-2月国内装机20.37GW,累计同比增加88%,一季度预计组件产量96GW,累计同比增长33%,预计二季度光伏装机仍旧维持乐观。

图49:国内组件产量

图50:国内装机情况

数据来源:银河期货、Wind资讯

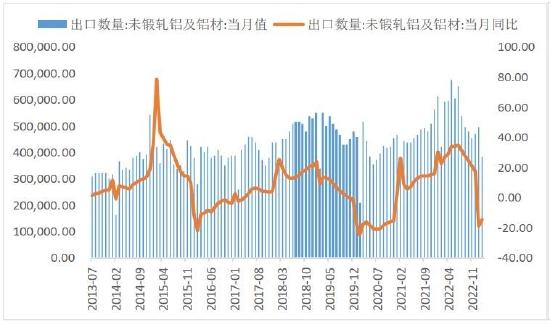

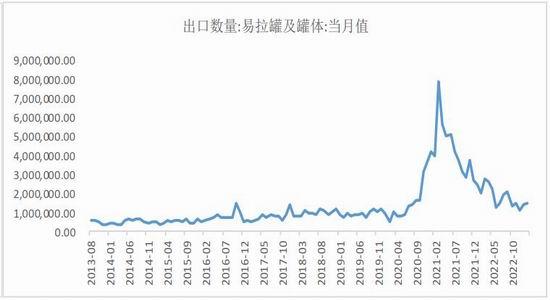

(五)出口情况

图51:未锻轧铝及铝材出口情况

图52:易拉罐及罐体出口

数据来源:银河期货、WIND

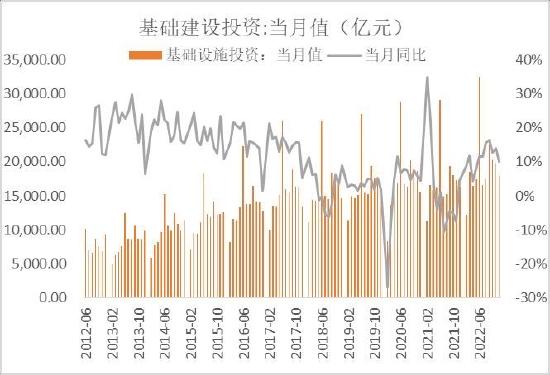

(六)基建情况

目前基建领域的订单正在缓慢的发力,去年四季度因疫情导致的延迟以及23年一季度因大型会议延迟的项目在二季度大量释放,社会融资规模和M2表现仍然较为宽松,1、2月份的社会融资规模分别为5.984万亿、3.16万亿,分别当月同比增速3.11%、159.65%,累计同比23.68%。

图53:社会融资规模

图54:基础建设投资

数据来源:银河期货、SMM

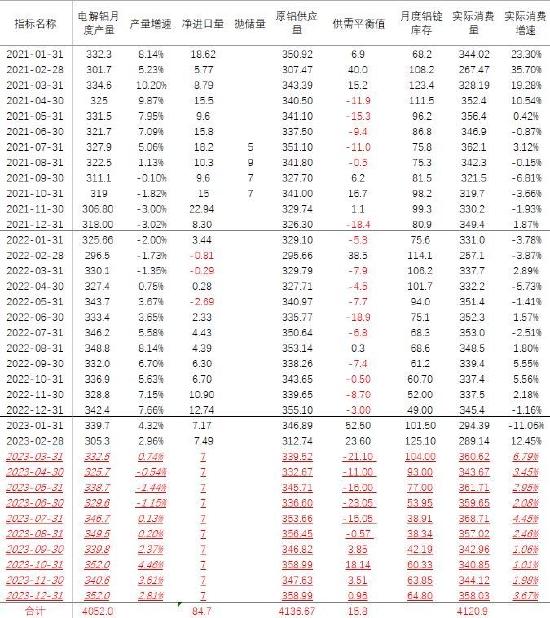

(七)平衡表

表1:月度平衡表

数据来源:银河期货

银河期货 王颖颖