一、LPG市场行情回顾

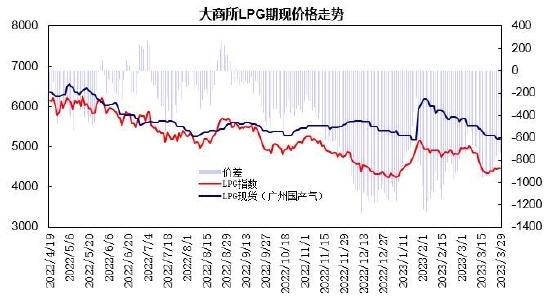

3月上旬,国际液化气价格回升,3月CP下调幅度低于预期,进口气利润倒挂支撑现货,而PDH装置开工下降,天气回暖燃烧需求放缓预期抑制市场氛围,LPG期价先涨后跌,主力合约触及5000元/吨关口后回落至4800元/吨区域;中旬,欧美银行业暴雷引发系统性风险忧虑,避险情绪导致商品市场遭遇抛售,国际原油及液化气价格大幅下跌,LPG期价连续下跌,主力合约从4850元/吨逐步下滑至4296元/吨低点。下旬,国际原油及液化气价格出现反弹,深加工装置利润改善后开工提升,LPG期货震荡回升,主力合约从4300元/吨上涨至4500元/吨区域上方。LPG主力合约移至5月,上旬期货贴水处于500至760元/吨高位,中下旬,随着期货价格下跌,期货贴水小幅走阔,贴水处于730至960元/吨区间波动。

图1:液化气主力连续K线图

数据来源:博易

图2:LPG期现价格走势

数据来源:WIND

二、LPG市场分析

1、国内LPG产量情况

国家统计局公布的数据显示,1-2月液化石油气累计产量为803.8万吨,同比增长2.6%。山东省液化石油气累计产量为175.6万吨,同比增长7.5%;浙江省液化石油气累计产量为188.6万吨,同比增长13.3%;广东省液化石油气累计产量为77.6万吨,同比下降9.7%。

2月国内液化石油气产量环比回升,浙江产量环比大幅增长,山东、广东产量环比小幅增长;液化石油气产量呈现小幅增长,山东、浙江产量呈现增长,广东产量出现下滑。

图3:液化石油气产量

数据来源:中国统计局

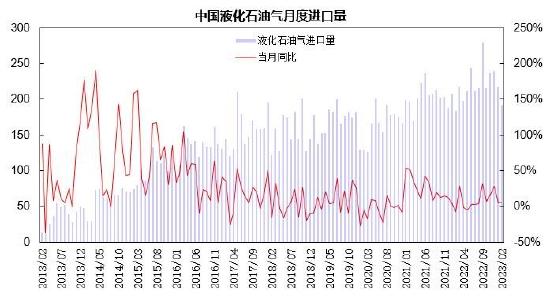

2、国内LPG进口状况

海关总署数据显示,2月液化石油气进口量为191.52万吨,同比增长4.6%;其中,液化丙烷进口量为153.15万吨,同比增长3.5%,进口均价为742.95美元/吨,环比上涨11.4%;液化丁烷进口量为38.37万吨,同比增长9.3%,进口均价为771.69美元/吨,环比上涨16.9%。1-2月液化石油气累计进口量为408.67万吨,同比增长4.6%;其中,液化丙烷累计进口量为330.26万吨,同比增长1.4%;液化丁烷累计进口量为78.41万吨,同比增长20.4%。

2月液化石油气进口量环比回落,丙烷进口量环比下降13.5%,丁烷进口量环比下降4.2%。前2月液化石油气进口同比增长,液化丁烷进口增幅较大。

图4:液化石油气进口量

数据来源:中国海关

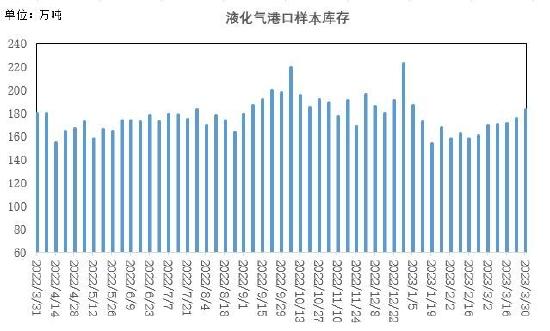

3、国内港口库存状况

据隆众资讯统计的33家港口库存数据显示,截至3月下旬LPG港口样本库存量约182.68万吨左右,较2月增加22.34万吨,环比增幅13.9%。样本企业液化气库存比为29.13%,较2月增加0.92个百分点。

上半月港口到船放缓,需求端持续偏弱,港口出货受阻,港口库存小幅增加;中下旬到船较为集中,港口库存明显增加。炼厂出货压力较大,积极让利排库,炼厂库容率先增后减,较2月环比小幅上升,华东、西部、山东炼厂库存增加,华南、华中炼厂库存回落。

图5:港口液化气库存

数据来源:隆众

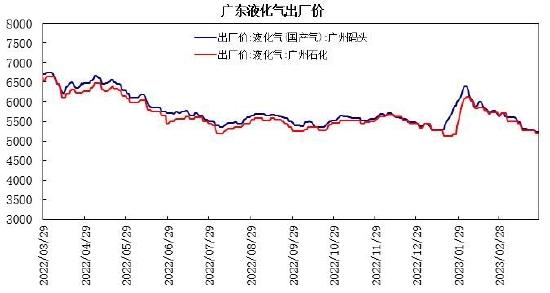

4、LPG现货市场状况

国家统计局数据显示,3月中旬,液化天然气(LNG)价格为4878.3元/吨,较2月下旬下跌1331.8元/吨,跌幅为21.4%,较上年同期跌幅为38.2%;液化石油气(LPG)价格为5299.9元/吨,较2月下旬下跌266.9元/吨,跌幅为4.8%,较上年同期跌幅为18.5%。液化石油气与液化天然气的价差为421.6元/吨,较2月上升了1064.9元/吨。

华南市场,截至3月29日,广州码头液化气报价为5230元/吨,较2月底下跌400元/吨,跌幅为7.1%;广州石化液化气出厂价为5198元/吨,较2月底下跌430元/吨,跌幅为7.6%。

3月全国液化石油气价格呈现回落,液化天然气价格大幅下跌,液化石油气与液化天然气价差转向正值。国际液化气价格下跌,进口气成本下行,国内深加工企业开工率下滑,化工及燃烧需求趋于放缓,现货价格震荡回落。

图6:全国LPG与LNG市场价格

数据来源:中国统计局

图7:广东液化气出厂价格

数据来源:WIND

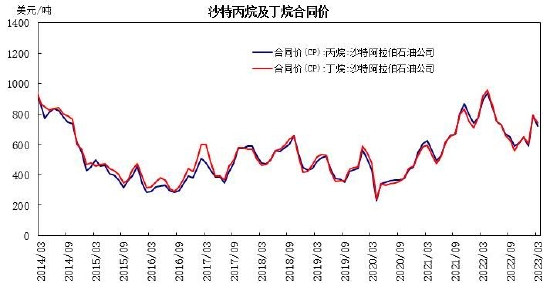

5、丙烷及丁烷合同价

沙特阿美出台3月CP合同报价,丙烷报720美元/吨,较2月下跌70美元/吨,跌幅为8.9%;丁烷报740美元/吨,较2月下跌50美元/吨,跌幅为6.3%。折合到岸美金成本,丙烷780美元/吨,丁烷800美元/吨;折合人民币到岸成本:丙烷5977元/吨左右,丁烷6130元/吨左右。3月沙特CP出现下跌,但下调幅度小幅预期。

截至3月29日,4月份沙特CP预估报价,丙烷报570美元/吨,较2月下调150美元/吨;丁烷560美元/吨,较2月下调180美元/吨;5月份沙特CP预估报价,丙烷550美元/吨,丁烷540美元/吨。目前市场预计4月沙特CP价格将大幅下调,进口成本呈现下行。

图8:沙特CP合同价

数据来源:WIND

图9:沙特CP折合到岸成本

数据来源:隆众

6、交易所仓单

截至3月28日大商所液化石油气仓单共计2095手,较2月减少7147手,较上年同期增加806手。其中,山东地区仓库注册仓单1411手,较2月减少2596手,主要位于烟台万华仓库;华东地区仓库注册仓单164手,较2月减少3551手,主要在物产中大化工、宁波百地年仓库;华南地区仓库注册仓单520手,较2月减少1000手,主要在东莞九丰仓库。3月份仓单进行集中注销,交易所仓单呈现下降。

图10:LPG期价仓单走势

数据来源:大商所

三、LPG市场行情展望

综上所述,国内液化石油气产量环比增长,浙江产量环比增幅较大。进口方面,液化气进口量环比回落,丙烷进口量呈现下降。港口库存逐步增加,炼厂库存小幅上升。深加工利润有所改善,PDH及烷基化装置开工小幅提升,化工需求出现回升。国际液化气价格回落,沙特4月CP价格预期下调,进口气成本继续下行;天气回暖补货周期拉长,燃烧需求放缓预期限制上行空间;预计LPG期价呈现宽幅震荡走势,2305合约将有望处于4250-4850元/吨区间运行。

瑞达期货 张锡莹