第一部分 前言概要

国际方面,随着近期宏观风险有所缓解,自身供需逻辑再次主导糖价走势。印度、泰国和欧盟低于预期的产量持续支撑价格。印度食糖生产方面,由于甘蔗压榨预计提前结束,印度马哈拉施特拉邦的糖产量或将大幅下降,截至3月末,马哈拉施特拉邦已经压榨1043.3万吨甘蔗,生产了1039.8万吨糖。泰国方面,本榨季产量亦不及预期,泰国甘蔗及糖业委员会办公室发布的数据显示,截至3月26日,泰国57家糖厂中有44家收榨。随着时间向二季度推进,市场正密切关注巴西中南部地区甘蔗收割情况,目前巴西甘蔗主产区天气干燥,早期的收割进度预期将快于上一榨季。整体来看,国际糖市仍处于贸易流偏紧格局,预计原糖价格维持偏强走势。

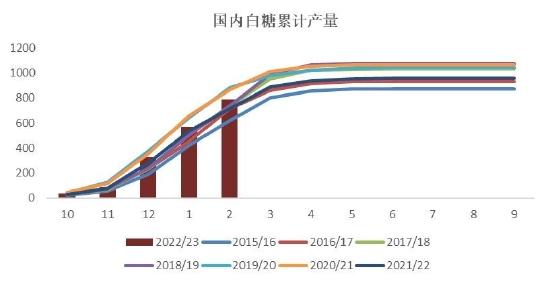

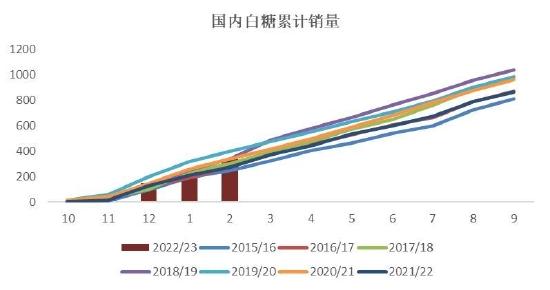

国内方面,目前榨季生产接近尾声,广西食糖减产导致的全国总产下降已成定局,3月农业农村部月度供需报告显示,甜菜糖产量下调6万吨,至108万吨,甘蔗糖产量下调66万吨,至825万吨,国内食糖总产量下调72万吨,至933万吨。目前我国食糖消费主要以国内糖为主,后期对进口糖依赖度或逐渐提升,目前配额外进口利润一直处于倒挂状态,或使得进口供应后置,另外需要注意非正规糖源以及替代品的补充。从终端市场来看,目前对高价糖采购积极性依然欠佳,据悉现阶段糖源多集中于中间贸易商受中,后期货源能否顺利向下传导或将成为主要关注点。中期看,国内白糖或将面临两大问题,一是内外价差如何逐步修复以打开进口渠道,二是中下游贸易传导以及下游销货是否顺利。巴西集中开榨并大量出口前,预计郑糖偏强运行。

第二部分 基本面情况

国际供需格局:主产国、消费国纷纷下调食糖产量,贸易流紧张格局主导内外糖市

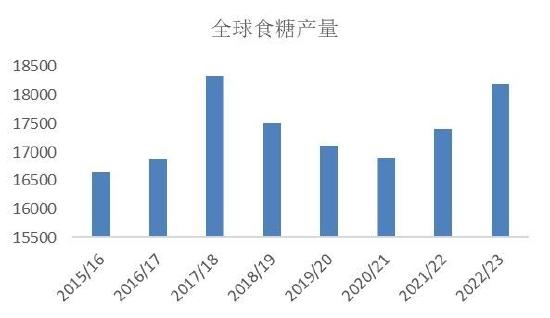

从国际糖市动态来看,2022/23榨季主产国泰国、印度食糖产量均不及市场预期,主要消费国和地区中国、欧盟等地食糖减产,叠加全球食糖需求受经济转好等原因预计将转好,以上种种利多因素为全球糖价提供支撑。目前在北半球即将结束压榨、产量基本确定的背景下,贸易流紧张的格局一直在主导内外盘面价格。

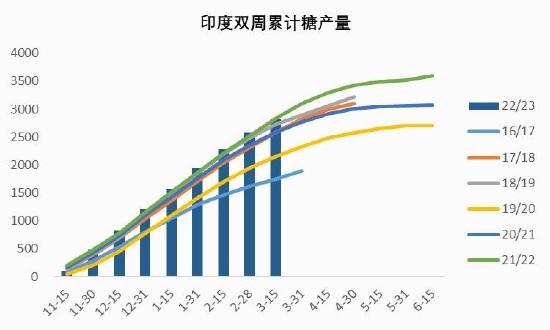

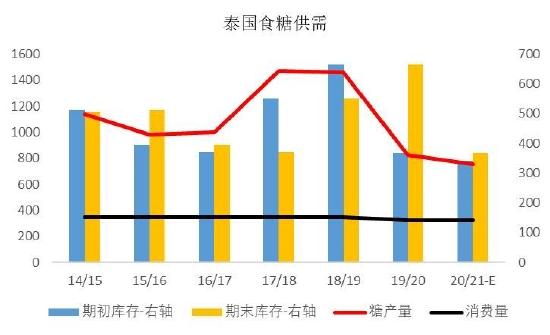

泰国2022/23榨季截至3月28日累计压榨9378万吨甘蔗,累计产糖1100万吨。57家糖厂中已有44家停榨,日榨甘蔗量降至5.2万吨/天。产量即将定格,最终甘蔗压榨量将小于此前市场普遍预期的1亿吨之上。印度2022/23榨季截至3月15日,食糖产量为2818万吨,较上榨季同期的2845万吨下降27万吨。下半月产量尚未公布,但印度本榨季产量预计难以超过3400万吨。100万吨的出口增量的可能性已经很小,本榨季出口可能定格600万吨。中国2022/23榨季食糖产量同样低于预期,最终可能约900万吨,而上榨季产量为956万吨。由于消费处于疫情后恢复态势,本榨季缺口可能高达650万吨。这主要由于广西减产幅度明显,自2017/18榨季以来首次跌破600万吨,从收榨进度看可能低于2016/17榨季的530万吨水平。静待3月产销数据公布。

考虑到巴西、印度和泰国三大主产国食糖出口量占全球贸易量的70%左右,因此三大主产国的食糖产量及出口节奏对全球糖市贸易格局影响较大。2022年第四季度,受巴西和印度出口受阻影响,国际糖市贸易流紧张带动糖价一路上行。由于原糖价格高企、印度糖厂出现毁约现象,这让出口增加了很多不确定性,糖厂为了博取更高的出口价格准备违约出口合同大大刺激了市场的担忧情绪,叠加强降雨导致印度、泰国推迟开榨,原糖一路冲高,并维持高位震荡。虽然在12月底1月初,由于供应端的改善:印度和泰国产量超过部分人的预期,以及巴西政府意外延长燃料税豁免期现,承压糖价,但仍维持在高位震荡。而后,随着主产国陆续爆出产量不及市场预期、减产已成事实的情况下,贸易流紧张问题难以得到缓解,市场担忧情绪不断抬升。

图1:全球食糖产量 单位:万吨

数据来源:银河期货,ISO

图2:原白糖价差 单位:美元/吨

数据来源:银河期货,WIND

图3:巴西中南部甘蔗产量 单位:万吨

数据来源:银河期货,UNICA

图4:巴西中南部食糖产量 单位:万吨

数据来源:银河期货,UNICA

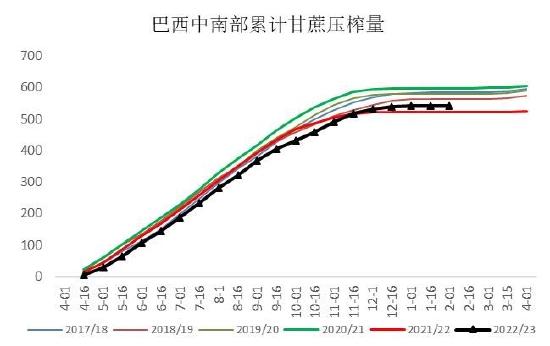

图5:巴西中南部累计甘蔗压榨量 单位:百万吨

数据来源:银河期货,UNICA

图6:巴西中南部累计产糖量 单位:万吨

数据来源:银河期货,UNICA

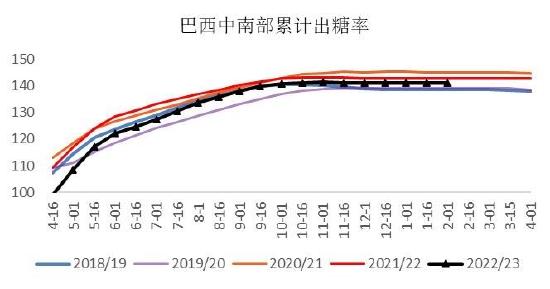

图7:巴西中南部累计出糖率 单位:kg/t

数据来源:银河期货,UNICA

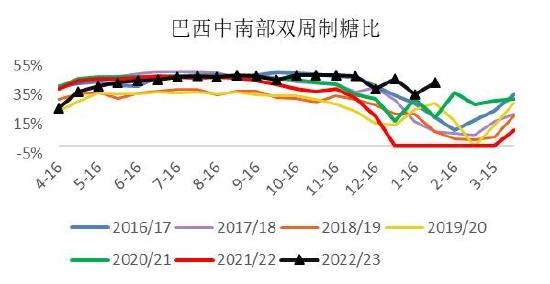

图8:巴西中南部双周制糖比 单位:%

数据来源:银河期货,UNICA

图9:巴西食糖出口 单位:万吨

数据来源:银河期货,UNICA

图10:原油原糖期价走势

数据来源:银河期货,WIND

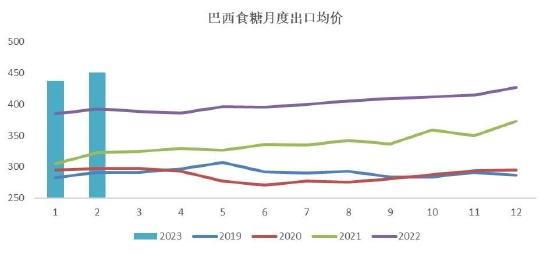

图11:巴西食糖月度出口均价 单位:美元/吨

数据来源:银河期货,UNICA

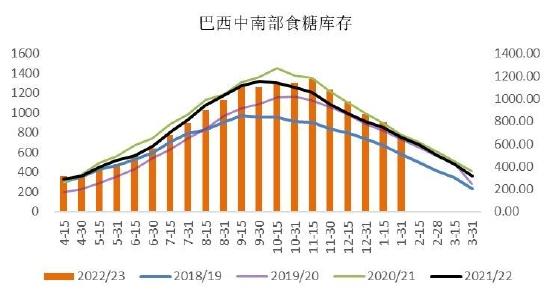

图12:巴西中南部食糖双周库存 单位:万吨

数据来源:银河期货,UNICA

2022/23年度巴西甘蔗压榨已全部结束,新榨季甘蔗压榨即将开启。糖业分析师Ana Zancaner预测2023/24榨季巴西中南部地区甘蔗入榨量为5.97亿吨,糖产量将达历史次高记录,为3760万吨。今年巴西中南部的降雨量非常好,是自2016年以来首次超过历史平均水平。2023/24榨季该地区的单产可能增加7%,达到每公顷79吨,这将是2020/21榨季以来的最高水平。预计巴西中南部地区2023/24榨季甘蔗压榨量将达到5.97亿吨,产糖量为3760万吨,将是历史次高水平。

市场机构Archer Consulting公布的报告显示,截至2月底,巴西糖厂在洲际交易所,通过原糖期货对2023/24榨季的预期产出进行套期保值的数量已达2020万吨。该机构在报告中表示,这约为巴西2023/24榨季预期食糖出口量的85%,为2012年以来最高水平。受欧洲和印度等地区产量低于预期的影响,ICE原糖期货在今年2月底创下近六年来的最高水平。随着糖价上涨,糖厂利用期货市场锁定利润。报告表示,仅2月份巴西糖厂在ICE的原糖套期保值规模就高达222万吨。预计套保平均价格为每磅17.75美分。

印度方面,截至3月末,马哈拉施特拉邦已经压榨1.04亿吨甘蔗,生产了1039.8万吨糖。最初市场估计马哈拉施特拉邦糖厂将在本榨季生产1380万吨糖,但这一预测已告失败。行业怀疑最终的糖产量是否会超过1100万吨。210家已经开工的糖厂中有157家已经停工,大多数糖厂表示,今年最终的糖产量将在1090-1100万吨左右。

图13:印度食糖供需 单位:万吨

数据来源:银河期货,ISMA

图14:印度双周累计食糖产量 单位:万吨

数据来源:银河期货,ISMA

图15:泰国食糖供需 单位:万吨

数据来源:银河期货,OSCB

图16:泰国双周累计食糖产量 单位:万吨

数据来源:银河期货,OSCB

整体来看,贸易流紧张的局面仍然延续。在印度和泰国食糖产量不及预期,印度迟迟没有追加食糖出口的消息,预计2季度白糖贸易流将比1季度更为紧张,3月末埃及发布糖类出口禁令,为期三个月,令2季度白糖贸易流供应雪上加霜。3月1日至今,5月合约原白糖价差飙涨22%,达到接近150美元/吨的价格,处于近半年历史高位。目前市场对巴西新榨季增产预期强烈,后续需关注天气对开榨时间的影响。

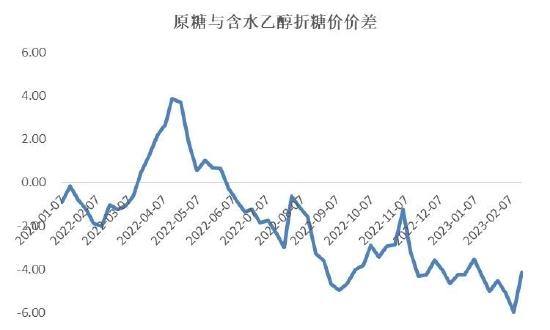

图17:周度含水乙醇折糖价 单位:美分/磅

数据来源:银河期货,巴西农业部

图18:周度原糖于含水乙醇折糖价价差 单位:美分/磅

数据来源:银河期货,巴西农业部

国内食糖减产已成定局,内外糖价倒挂进一步支撑糖价

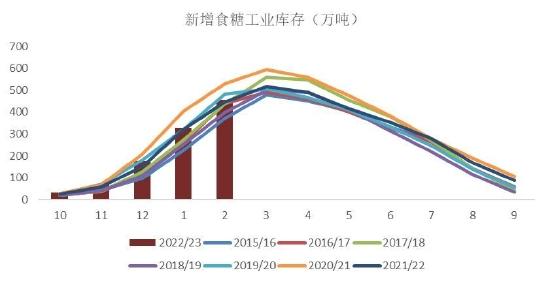

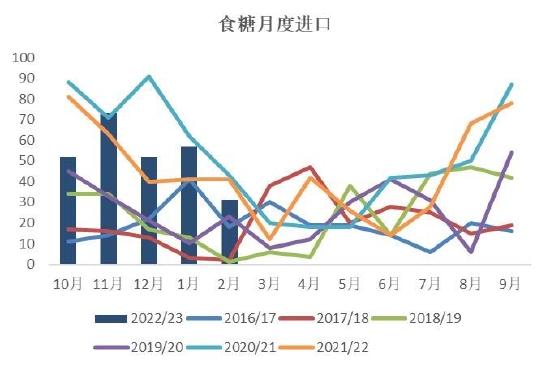

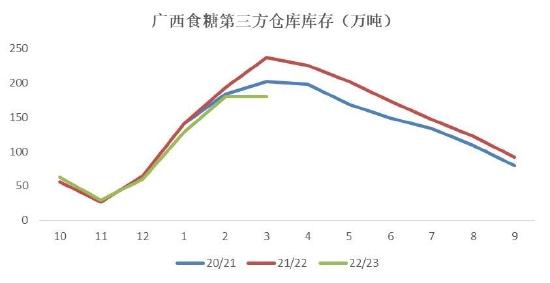

由于国内主产省区除云南外已全部结束压榨,湛江产糖量同比下降2万吨,广西预计减产90万吨左右,云南目前已有10家糖厂收榨,较往年大幅提前,市场预计糖产量在200万吨附近,与上年度194.13万产量相比,略有增加。总体来看,在上一年度国内减产的情况下,本年度将继续减产。库存方面,据泛糖数据,截至3月26日,广西第三方仓库食糖库存同比下降24%,三月食糖入库量大幅减少。

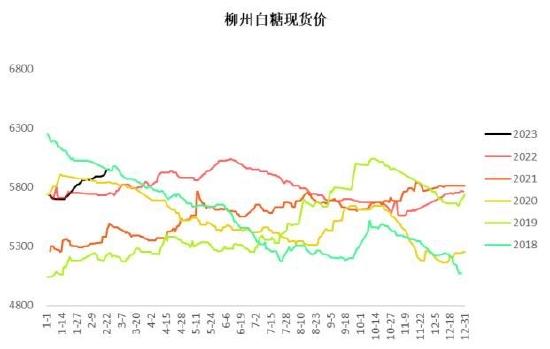

受到主要产区广西大幅减产的影响,叠加国际糖价持续保持高位,郑糖一直保持强势,在压榨阶段加速上行,目前进入高位整理走势。国内产量下降预期、经济恢复增长和配额本进口成本长期倒挂是支撑国内糖价走强的主要基本面因素。现在国内市场尚未完全收榨,供应偏紧局面即开始显现,后期压榨结束后,进入纯消费期,预计在夏季消费旺季到来时国产糖供应紧张的状况将加剧。

图19:全国月度食糖产量 单位:万吨

数据来源:银河期货,WIND

图20:全国月度食糖销量 单位:万吨

数据来源:银河期货,WIND

图21:全国新增食糖工业库存 单位:万吨

数据来源:银河期货,WIND

图22:食糖月度进口量 单位:万吨

数据来源:银河期货,WIND

图23:糖浆月度进口量 单位:吨

数据来源:银河期货,新闻整理

图24:广西第三方库存 单位:万吨

数据来源:银河期货,泛糖科技

图25:产量-期价关系

数据来源:银河期货,WIND

图26:白糖仓单

数据来源:银河期货,WIND

图27:柳州白糖现货价 单位:元/吨

数据来源:银河期货,WIND

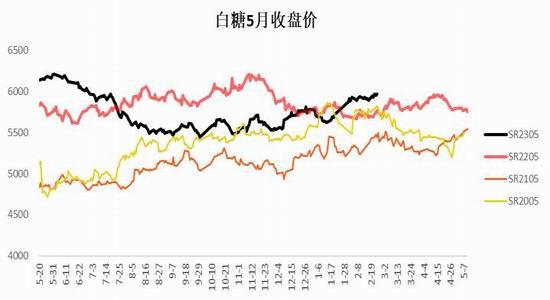

图28:期货5月收盘价 单位:元/吨

数据来源:银河期货,WIND

第三部分 行情展望

国际方面,随着近期宏观风险有所缓解,自身供需逻辑再次主导糖价走势。印度、泰国和欧盟低于预期的产量持续支撑价格。印度食糖生产方面,由于甘蔗压榨预计提前结束,印度马哈拉施特拉邦的糖产量或将大幅下降,截至3月末,马哈拉施特拉邦已经压榨1043.3万吨甘蔗,生产了1039.8万吨糖。泰国方面,本榨季产量亦不及预期,泰国甘蔗及糖业委员会办公室发布的数据显示,截至3月26日,泰国57家糖厂中有44家收榨。随着时间向二季度推进,市场正密切关注巴西中南部地区甘蔗收割情况,目前巴西甘蔗主产区天气干燥,早期的收割进度预期将快于上一榨季。整体来看,国际糖市仍处于贸易流偏紧格局,预计原糖价格维持偏强走势。

国内方面,目前榨季生产接近尾声,广西食糖减产导致的全国总产下降已成定局,3月农业农村部月度供需报告显示,甜菜糖产量下调6万吨,至108万吨,甘蔗糖产量下调66万吨,至825万吨,国内食糖总产量下调72万吨,至933万吨。目前我国食糖消费主要以国内糖为主,后期对进口糖依赖度或逐渐提升,目前配额外进口利润一直处于倒挂状态,或使得进口供应后置,另外需要注意非正规糖源以及替代品的补充。从终端市场来看,目前对高价糖采购积极性依然欠佳,据悉现阶段糖源多集中于中间贸易商受中,后期货源能否顺利向下传导或将成为主要关注点。中期看,国内白糖或将面临两大问题,一是内外价差如何逐步修复以打开进口渠道,二是中下游贸易传导以及下游销货是否顺利。巴西集中开榨并大量出口前,预计郑糖偏强运行。

银河期货 黄莹