一、2月行情回顾

(一)现货市场回顾

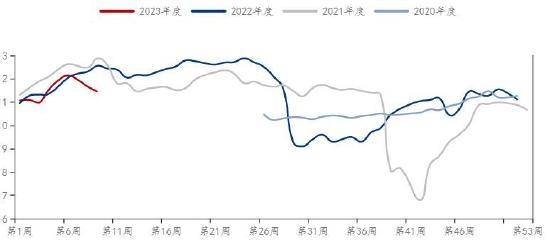

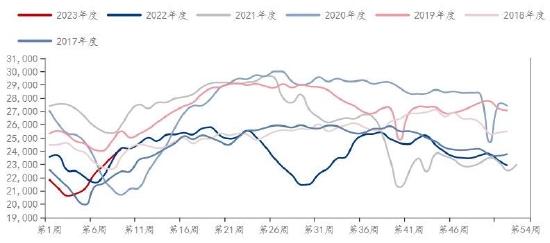

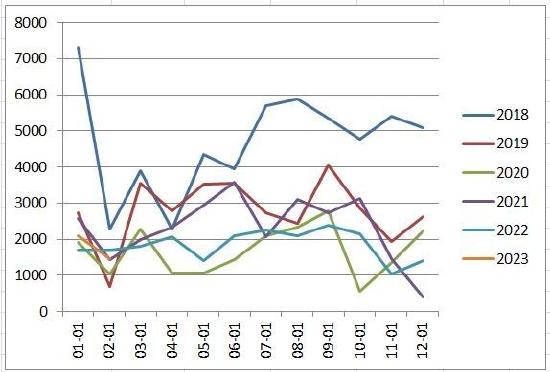

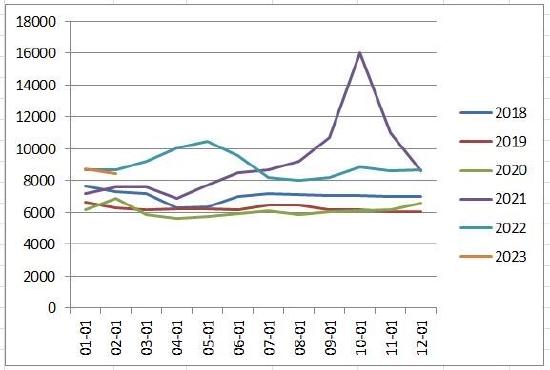

2月铁合金现货价格维持窄幅波动,月内缓步下行,价格中枢较1月小幅下移。节后钢厂利润仍处于偏低水平,对炉料端的采购较为谨慎,基本以消耗前期库存为主,对铁合金维持刚性采购。2月锰硅和硅铁的主流钢招价格均环比下降,铁合金市场情绪略显低迷。从绝对价格指数来看,锰硅月内累计下降0.8%,硅铁累计下跌2.1%。2月锰硅价格中枢环比1月下移0.15%,硅铁下移2.13%。硅铁价格弹性继续高于锰硅,二者价差小幅收敛。但随着下移终端需求的改善,钢厂利润月内逐步修复,叠加钢厂厂内铁合金库存水平偏低,3月钢招价格有望回升,锰硅和硅铁现货价格中枢有望上移。

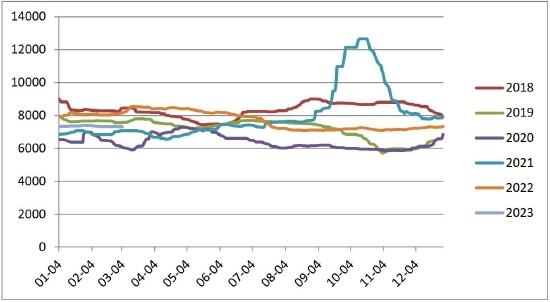

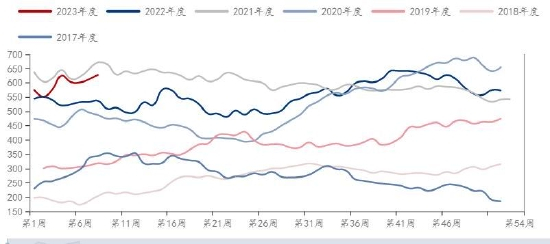

图1:锰硅绝对价格指数季节性走势

数据来源:Mysteel,方正中期期货

图2:硅铁绝对价格指数季节性走势(75B)

数据来源:Mysteel,方正中期期货

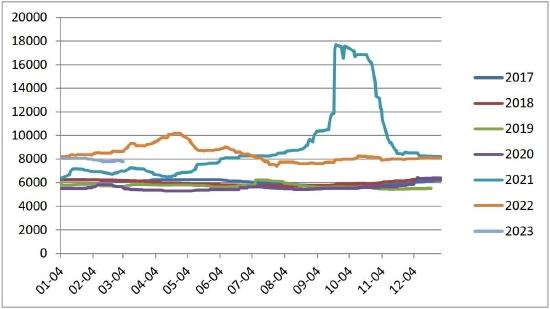

(二)期货市场回顾

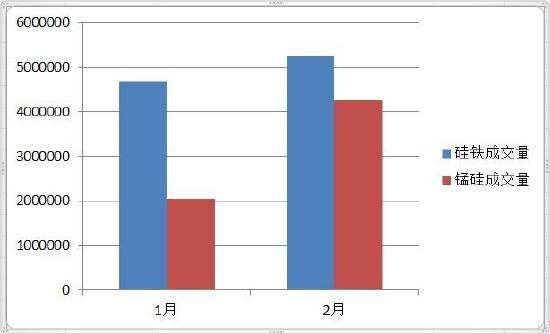

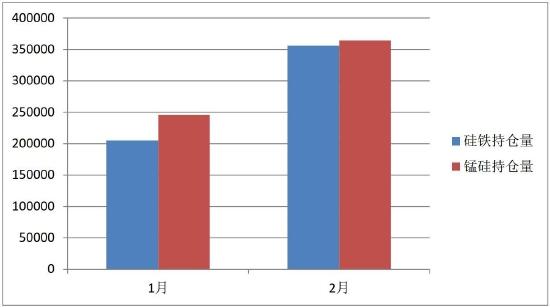

期货方面,锰硅和硅铁主力合约月内跌幅较现货略大,分别下跌1.8%和4.1%,基差小幅走扩。成交方面,2月硅铁和锰硅成交量均有所放大,其中锰硅增幅更为明显,同比增幅达到108%。硅铁和锰硅2月成交量环比分别增加24%和31%。持仓方面,2月末锰硅和硅铁持仓量同比增幅分别为48%和73%,环比1月末分别增加6%和下降6%。整体而言,2月铁合金期货市场放量下跌,市场情绪整体偏悲观。

图3:锰硅主力合约走势

数据来源:Wind,方正中期期货

图4:硅铁主力合约走势

数据来源:Wind,方正中期期货

图5:锰硅和硅铁期货成交量月度变化(手)

数据来源:wind,方正中期期货

图6:锰硅和硅铁期货持仓量月度变化(手)

数据来源:wind,方正中期期货

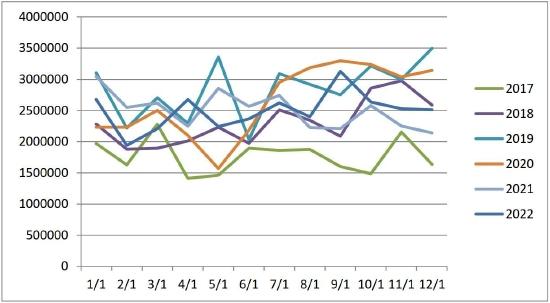

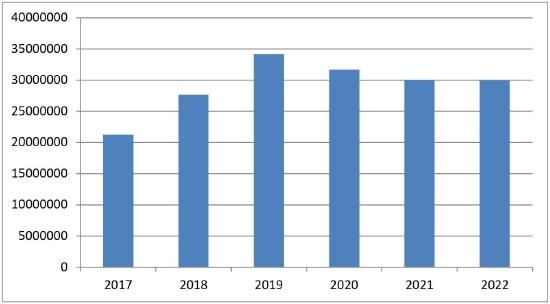

二、进出口

由于我国锰矿品位总体较低,故每年需求大量进口高品位锰矿。作为全球最大的锰矿进口国,近些年来我国的进口量呈现逐年增加的趋势。2019年中国锰矿年度进口量超过3400万吨,相当于2015年的两倍,为近年最高水平。近两年受疫情影响我国锰矿年度进口量有小幅回落。2022年我国锰矿进口量同比大体持平。但年内月度进口量的波动较大,全年呈现前低后高的特征。

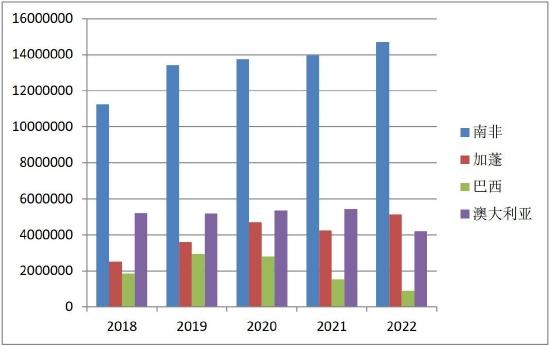

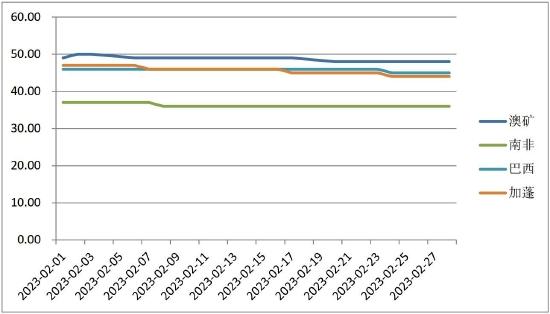

具体到各主要进口国来看,2022年我国南非矿和加蓬矿的进口量小幅增加,刷新历史新高,巴西矿和澳矿进口量同比下降。其中南非矿进口量占进口总量的比值继续上升,接近50%,为近年新高。进口锰矿的资源集中度进一步提升。加蓬矿和澳矿占当月进口总量的比例一度超过80%。与主流矿形成对比的是2022年非主流矿的进口量下降比较明显。

进入2023年后,加蓬矿山出现事故,同时加蓬当地的铁路问题同样对锰矿发运造成影响,使得1月加蓬矿的发运明显回落。澳矿和南非矿的发运维持稳定。但1月加蓬矿发运的下降暂未体现在到港量上,1月三大矿到港量基本维持稳定。但加蓬的发运受限在2月持续,发运量继续下降,到港量开始出现回落,港口库存出现去化。3月加蓬矿的发运预计将逐步恢复,但到港仍将处于低位。今年国内地产用钢需求有望改善,建材减产压力下降,锰元素需求较2022年有望提升,锰硅厂家开工积极性有望提升。海外经济转入衰退的风险加大,主流矿山发运至我国的锰矿比例预计将高于2022年。同时随着人民币汇率的走强,国内对外矿的采购意愿也将提升,我国锰矿进口量预计将同比增加,有望创2019年以来的新高。

图7:锰矿进口量季节性走势(吨)

数据来源:Mysteel,方正中期期货

图8:我国锰矿年进口量变化(吨)

数据来源:Mysteel,方正中期期货

图9:我国主要锰矿进口国近年进口量变化

数据来源:Mysteel,方正中期期货

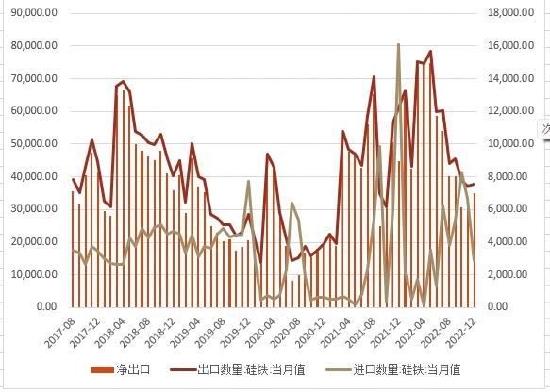

硅铁方面,受地缘政治冲突影响,2022年全球硅铁市场呈现供需紧平衡。俄罗斯作为全球第二大硅铁出口国,其出口的受限使得全球硅铁月度供应出现3-4万吨的缺口。受此提振我国硅铁的出口量在上半年增幅明显,月度出口量不断刷新前高。但进入下半年后,随着欧洲经济转入衰退的风险加大,对硅铁需求萎缩,我国硅铁出口开始从高位回落,资源从欧洲转向日韩。2022年我国硅铁出口量共计66.1万吨,同比增加11.44万吨,很大程度上缓解了国内硅铁供给端的压力。

进入2023年后,海外需求进一步回落。2023年1月全球63个国家的粗钢产量1.453亿吨,同比下降3.3%,而中国粗钢预估产量7945万吨,同比增加2.3%。除中国外的粗钢产量降幅明显,预计硅铁出口延续下行趋势,1-2月出口均值在3万吨左右。随着欧美央行的进一步加息,海外对硅铁需求上半年将延续下行趋势,而国内板材产量将进入旺季,硅铁需求有望回升,硅铁厂家出口意愿下降。预计我国硅铁上半年月度出口均值维持在3-4万吨的正常水平。

图10:硅铁进出口量季节性走势(吨)

数据来源:Mysteel,方正中期期货

三、成本端

(一)锰矿

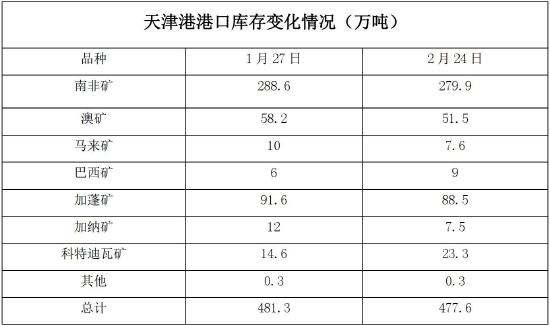

2月全国锰矿港口库存稳中有升,南北港口库存水平出现分化。由于北方锰硅厂家复产较快,对锰矿需求更好,北方港口锰矿2月出现去库,而钦州港2月累库。截止2月末,全国主港锰矿库存升至628.1万吨,月累计增加3.4万吨,当前库存水平近次于2021年的历史同期高点。加蓬矿1月的发运受到扰动,使得2月到港量出现下降,但其他矿种到港维持稳定,锰矿整体供给变化不大。从2月天津港各主流矿种库存变化来看,除去巴西矿和科特迪瓦矿外其它矿种均有不同程度的下降,其中以南非矿的去化最为明显。锰硅厂家由于利润水平不高,对高品矿的需求相对较弱。进入3月后,加蓬矿的发运将逐步恢复,但到港仍将处于低位水平。下游锰硅厂家对锰矿的采购力度有望增强,港口库存累库压力将有所下降。

表1:天津港锰矿库存2月变动情况(万吨)

图11:锰矿港口库存季节性走势(万吨)

数据来源:Mysteel,方正中期期货

图12:锰矿各港口库存变动情况(万吨)

数据来源:Mysteel,方正中期期货

2月锰矿港口现货价格小幅回落。外矿成本2月上涨,South32对华2月高品澳矿报价5.42美元/吨度,环比上涨0.6美元/吨度,南非半碳酸报4.38美金/吨度,环比上涨0.28美元/吨度。Jupiter对华2月南非半碳酸报4.36美元/吨度,环比上涨0.26美元/吨度,UMK对华2月南非半碳酸报4.35美元/吨度,环比上涨0.2美元/吨度。但由于海运费价格下降明显,实际到港成本变化不大。节后贸易商挺价意愿较强,但下游接受度不高,对锰矿价格有打压意愿,锰矿市场整体平稳,价格在相对高位窄幅波动。从天津港各主要矿种的价格变化来看,南非矿,巴西矿和澳矿2月价格均下跌1元/吨度,而到港下降明显的加蓬矿2月价格降幅更为明显,下游基于其挺价意愿较强相应减少了对其采购量。

展望3月,基于国内需求回升的预期,外矿对华报盘进一步上调。3月South32对华报盘:高品澳块6美元/吨度(涨0.58),南非半碳酸4.65美元/吨度(涨0.27),报价均有所上涨。加蓬矿山因不可抗力事件推迟2月报盘,3月一起对外发布,价格预计看涨。海运费价格近期止跌反弹,后续外矿到港成本将上移,贸易挺价意愿将维持坚挺。下游锰硅厂家开工率持续回升,3月对锰矿需求将进一步增加,锰矿基本面有望走强,港口现货价格预期迎来上涨,锰硅成本端支撑力度增强。

图13:锰矿现货价格2月走势(元/吨度)

数据来源:wind,方正中期期货

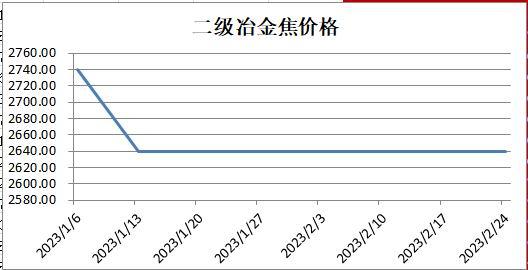

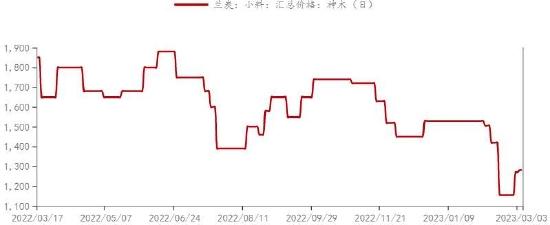

(二)焦炭兰炭和电价

图14:焦炭现货价格走势(元/吨)

数据来源:wind,方正中期期货

图15:兰炭小料价格走势(元/吨)

数据来源:wind,方正中期期货

焦炭价格2月整体维持稳定,下游钢厂节后对炉料端价格上涨的接受度不强。兰炭小料价格在2月出现回落,临近月底方才止跌反弹,月度累计降幅超过200元/吨。2月硅铁原料端对价格的支撑力度不及锰硅。但随着下游终端需求的改善,2月钢厂利润空间有所修复,对焦炭价格上涨的接受度提升,部分地区焦炭开始出现首轮提涨,3月焦炭和兰炭小料价格均有望上涨,铁合金原料端成本曲线上移。

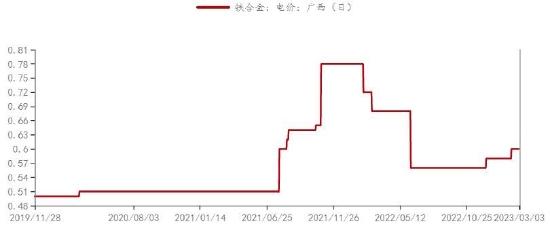

图16:广西铁合金用电成本变化(元/度)

数据来源:Mysteel,方正中期期货

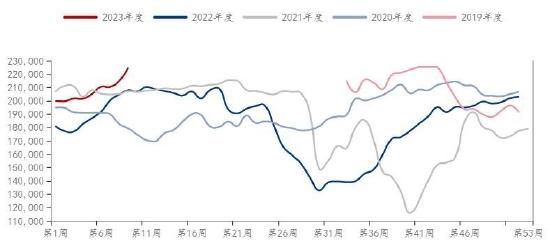

图17:内蒙铁合金用电成本变化(元/度)

数据来源:Mysteel,方正中期期货

电价作为铁合金生产成本中的重要占比,2月北方主产区整体维持稳定。内蒙主产区铁合金用电成继续维持0.47元/度。南方主产区由于处于枯水期,用电成本小幅上移,广西主产区铁合金用电成本降至0.6元/度,环比1月末上涨0.02元/度。3月预计铁合金电价将维持稳定。

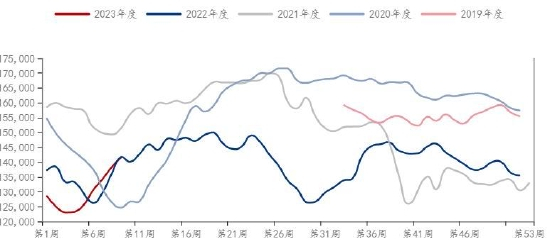

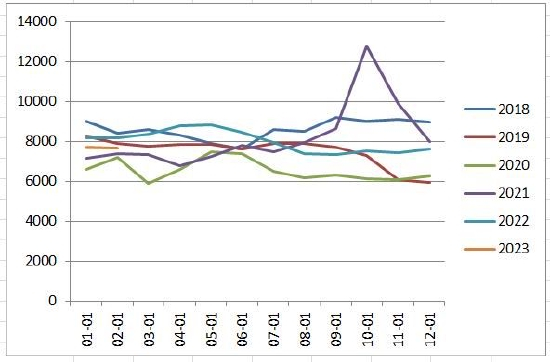

四、供应

供应方面,2月锰硅和硅铁分化。锰硅厂家节后的复产较快,周度开工率和产量均创出历史同期新高。一定程度受建材成交较好的提振。2月锰硅全国综合开工率为58.32%,较之1月上升1.61个百分点。全国2月锰硅产能1584791吨,维持不变,月度产量870142吨,环比1月下降2.1%或18766吨。主要是由于2月实际生产天数较少,从日均产量来看2月为31076.5吨,环比1月增8.38%。月度产量同比增加,为历史同期最高值。各主产区产能利用率均高于1月,贵州主产区增幅最为明显。与锰硅形成对比的是2月硅铁供应端趋于收紧。全国硅铁2月综合开工率为57.34%,较1月环比降7.36%,2月硅铁产量475914吨,环比1月下降7.36%或37834吨,同比2021年2月下降5.99%,为近三年同期最低。2月日均产量为15352吨,环比1月降10.35%。各主产区除甘肃外产量环比均有所下降,宁夏地区产能利用率最高。硅铁出口的下降以及国内需求的疲弱使得硅铁价格承压,硅铁厂家开工积极性不高。

展望3月,终端需求将进一步转好,钢厂利润有望继续修复,粗钢产量将迎来提产,逐步进入旺季模式。铁合金下游需求将增加,价格有望回暖,合金厂家开工积极性有望提升,月度产量有望环比增加。2022年是锰硅产能置换和退出压力较大的一年。锰硅部分置换的新增产能在今年有望投放,供给端约束边际放松。同时在下游需求改善的支撑下锰硅厂家的主动开工意愿有望增强。2023年全国锰硅产量有望同比小幅增加,结束连续3年的下降趋势,年度产量预计在1000万吨左右。而硅铁的供给端仍有约束。近两年行业高利润的刺激下多数硅铁厂家开工率已提升至高位,在无新增产能投放的情况下进一步提产空间有限。同时海外需求将回落,国内硅铁主动提产意愿将弱于2022年。预计今年硅铁产量将同比小幅下降。

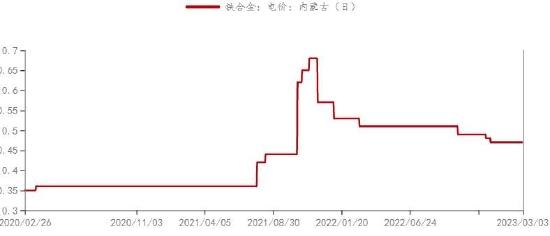

图18:全国锰硅月度产量季节性走势(吨)

数据来源:Mysteel,方正中期期货

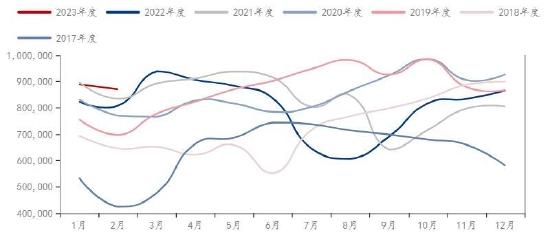

图19:全国硅铁月度产量季节性走势(吨)

数据来源:Mysteel,方正中期期货

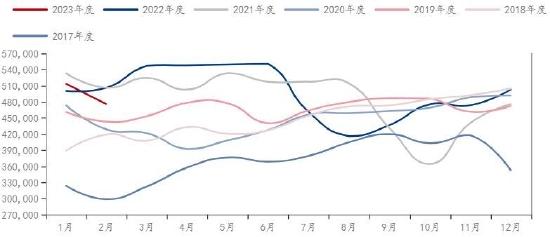

图20:全国锰硅周度产量季节性变化(吨)

数据来源:Mysteel,方正中期期货

图21:全国硅铁周度产量季节性变化(吨)

数据来源:Mysteel,方正中期期货

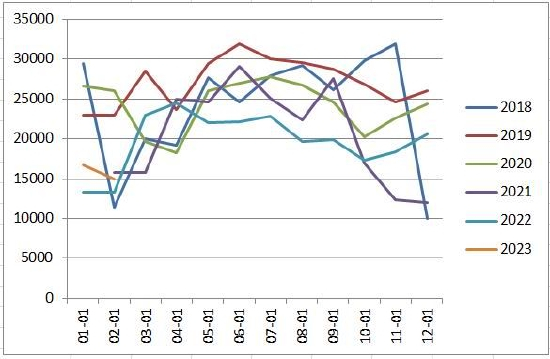

五、需求端

(一)铁合金需求量

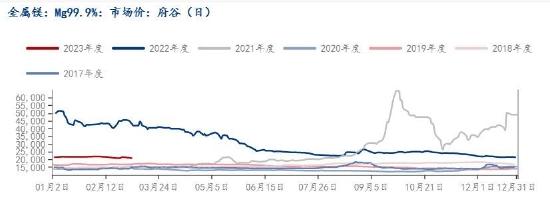

1月国内粗钢产量同比增加,但海外主要粗钢产国产量多以下降为主。节后钢厂对铁合金主动补库意愿不强,基本以消耗厂内库存为主,2月锰硅和硅铁钢招产量环比均下降,处于近年同期低位水平。但进入2月后,终端需求持续改善,成材表需连续四周回升,钢厂复产意愿增强,五大钢种产量持续增加,月内累计增幅较为明显。铁合金钢厂端需求恢复加快,自身基本面得以改善,硅铁由于供给端受限,基本面的改善更为明显。金属镁价格2月承压,镁厂开工积极性不高,对75硅铁需求无增量。

2023年2月国内钢厂厂内硅铁库存均值为19.82天,环比下降7.17%,同比下降6.38%。最近一期60家独立硅铁样本厂家厂内库存量6.06万吨,环比增加1.09%。2023年2月国内钢厂厂内锰硅库存均值为20.12天,环比减少11.37%,同比下降10.78%。最近一期63家独立锰硅样本厂家厂内库存量183700吨,环比增加5000吨。钢厂厂内铁合金库存2月消耗明显,当前处于低位水平,合金厂家厂内库存有所累库。展望3月,随着成材终端需求的进一步改善,粗钢产量将继续回升,钢厂对铁合金有旺季备货需求,预计将体现在3月的钢招采量上。铁合金需求端将继续改善,基本面转入供需两旺格局,现货资源逐步从合金厂家向钢厂厂内转移。

图22:五大钢种硅铁周度需求季节性变化(吨)

数据来源:wind,方正中期期货

图23:五大钢种锰硅周度需求季节性变化(吨)

数据来源:wind,方正中期期货

图24:河钢锰硅招标量季节性走势(吨)

数据来源:Mysteel,方正中期期货

图25:河钢硅铁招标量季节性走势(吨)

数据来源:Mysteel,方正中期期货

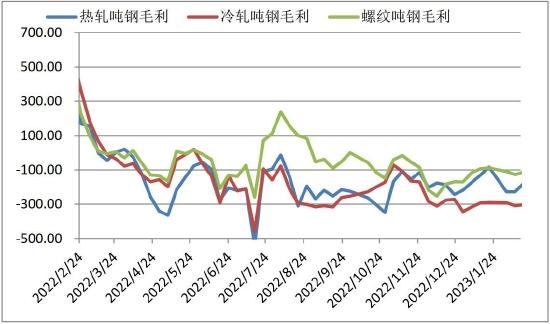

(二)钢厂和镁厂利润

2月终端需求恢复超预期,元宵节后下游复工早于往年同期,对成材备货意愿增强。2月中国制造业采购经理指数(PMI)录得51.6,较1月上升2.4个百分点,预期值为50.2,2022年8月来首次高于临界点。制造业生产经营持续回暖,结束此前六个月的收缩态势,重回扩张区间。国家统计局统计2月制造业采购经理指数(PMI)为52.6%,比上月上升2.5个百分点,高于临界点,制造业景气水平继续上升。国内制造业2月供需两旺,企业处于主动加库存阶段。2月份全国钢铁行业PMI为57.6%,环比大幅上升13.2个百分点,为5个月来首次回升至荣枯线上方。

今年元宵节后下游复工早于往年同期,成材表需2月持续回升,钢材库存出现拐点,开启去化。下游备货需求的旺盛使得钢厂挺价意愿增强,成材现货价格出现提涨。钢厂利润2月小幅改善,临近月底部分长流程钢厂已实现扭亏为盈,对炉料端价格上涨的接受度提升,焦炭价格开始出现提涨,合金价格受此提振出现企稳。展望3月,终端需求有望继续改善,强预期将进一步落地为强现实。钢材库存去化速度将加快,钢厂利润空间继续修复,给予炉料端价格进一步上行空间。终端向成材再向炉料端价格的正向反馈将提振铁合金价格。3月钢招价格有望上调,量价齐升。

图26:主要钢种吨钢利润走势(元)

数据来源:wind,方正中期期货

图27:金属镁价格季节性走势(元/吨)

数据来源:Mysteel,方正中期期货

图28:河钢锰硅招标价季节性走势(元/吨)

数据来源:Mysteel,方正中期期货

图29:河钢硅铁招标价季节性走势(元/吨)

数据来源:Mysteel,方正中期期货

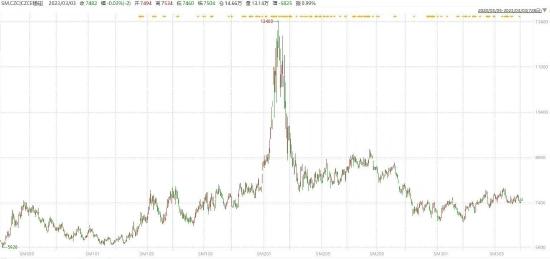

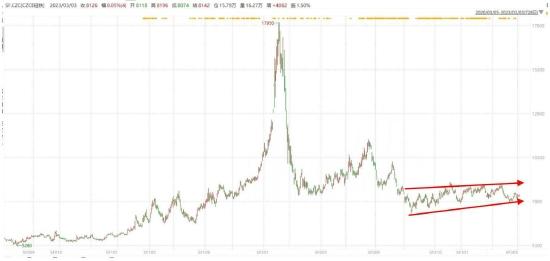

六、技术走势分析

当前从技术走势来看,锰硅上行趋势较为硅铁更为明显,底部逐步上移,形成收敛三角形。但需留意前期多次触碰的箱体上沿处的压制力度,一旦突破该位置,则上行空间将被打开。硅铁当前仍处于箱体震荡区间下沿附近,短期下方有支撑,向上的可能性更大,上方压力位为箱体上沿。

图30:锰硅主力合约技术走势分析

数据来源:同花顺,方正中期期货

图31:硅铁主力合约技术走势分析

数据来源:同花顺,方正中期期货

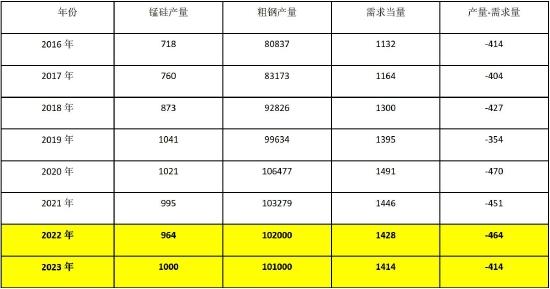

七、供需平衡表

从2015年-2017年,粗钢产量受供给侧改革影响增幅缓慢,同期锰硅企业受之前持续亏损的影响开工意愿不足,产量基本以按需满足钢厂刚性需求为主。这三年里锰硅供需平衡表变化不明显。从2018年开始锰硅进入新一轮产能投放周期,产量在2019年首度突破1000万吨。同期粗钢产量也有明显增加,这一期间锰硅供需两旺,边际宽松。2020年受疫情影响,使得锰硅新增产能的投放在上半年一度出现停滞,加之上半年锰矿价格高企,全年产量结束了近年来同比持续增加的趋势,供需为近年来最为趋紧的一年。2021-2022年在能耗双控以及国内地产投资疲弱的背景下,锰硅市场供需两弱,需求端的降幅更为明显。2023年锰硅产量有望回升,结束连续三年的同比下降。而粗钢产量将延续同比下降的趋势,供需结构较2022年边际宽松。

硅铁从2018年开始进入新一轮产能投放周期,当年产量同步增幅明显,近100万吨。而后除去2020年受疫情影响外,年度产量逐年稳步提升。2022年受全球供应缺口刺激,年度产量再创出近年新高。需求方面,2018年之前整体需求增速较供给端更快,硅铁供需维持紧平衡,2020年硅铁钢厂需求端达到历史峰值。2021年粗钢压产目标的提出使得硅铁下游需的求萎缩更为明显,而供给端进一步放量,硅铁供需平衡表处于近年来较为宽松的状态。2022年国内硅铁需求继续萎缩,但海外需求激增,国内硅铁表需大体维持稳定。2023年国内硅铁产量将同比下降,钢厂和镁厂总需求预计大体持平于2022年,出口较2022年将有明显回落。国内硅铁供需结构较2022年将进一步宽松。

表2:锰硅供需平衡表(单位:万吨)

表3:硅铁供需平衡表(单位:万吨)

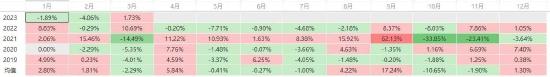

八、季节性走势分析

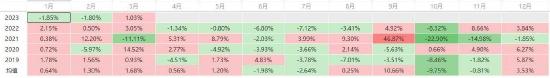

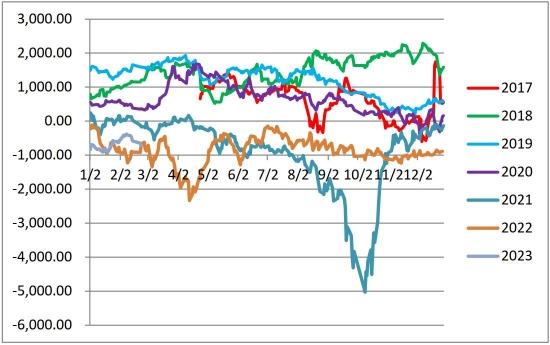

从近10年现货和近5年期货的季节性走势看,锰硅价格通常在一季度末和三季度初容易出现较大涨幅,这可能是因为下游钢厂开工通常在每年3,4月迎来旺季,加之前期冬储在此时基本消耗殆尽,钢厂通常会选择此时对合金进行补库。而7月份的锰硅供应通常会受到环保限产和电力供应不足的影响,故锰硅价格也经常会在该时间段出现快速上行。8月与年末由于下游终端消费处于淡季,对原料端的采购意愿不强,故锰硅价格在该时间段总体呈现出下降的趋势。

图32:硅铁期货价格近5年月度涨跌幅

数据来源:Mysteel,方正中期期货

图33:锰硅期货价格近5年月度涨跌幅

数据来源:wind,方正中期期货

九、套利操作

2月锰硅和硅铁主力合约价差出现收敛,一方面是由于锰硅下游终端需求相对较好,另一方面其成本端的支撑力度较硅铁更强。进入3月后,终端需求有望进一步改善,钢厂利润继续修复,有望对铁合金价格形成提振。同时铁合金自身基本面将进入供需两旺模式,成本端支撑力度增强,价格有望回升。从能耗双控目标提出后,硅铁自身价格弹性就一直好于锰硅,年初以来延续这一特征。铁合金的下跌行情中硅铁-锰硅价差通常趋于收敛,而在上涨过程中硅铁涨幅通常更为明显。基于对铁合金3月价格中枢上移的判断,硅铁涨幅预计好于锰硅。品种间套利可尝试多硅铁空锰硅的操作。

成材表需节后已经连续五周增加,成材库存开始出现拐点,由增转降。部分钢厂出厂价格出现提价,强预期落地为强现实的可能性增加,上半年终端用钢需求边际改善的确定高于下半年,且铁合金近期基本面有望走强,对近月合约的提振更为明显。铁合金5-9价差具备正套逻辑。

图32:锰硅硅铁主力合约价差走势

数据来源:wind,方正中期期货

十、后市展望及操作策略

3月铁合金厂家复产将增多,供给端趋于宽松。需求方面粗钢产量将继续回升,钢厂对铁合金有旺季备货需求,预计将体现在3月的钢招采量上。铁合金需求端将继续改善,基本面转入供需两旺格局,现货资源逐步从合金厂家向钢厂厂内转移。终端需求有望继续改善,强预期将进一步落地为强现实。钢材库存去化速度将加快,钢厂利润空间继续修复,给予炉料端价格进一步上行空间。终端向成材再向炉料端价格的正向反馈将提振铁合金价格。3月钢招价格有望上调,量价齐升。成本端3月将环比上移,对铁合金价格支撑力度增强。整体而言,铁合金市场3月有望逐步复苏,跟随炉料端价格走强,但上方空间较为有限。对于下游需求端而言,铁合金基差2月有所走扩,当前主力合约具备一定的买入套期保值的价值。

方正中期期货 梁海宽 卜咪咪