文章作者:荣荣Richchrong

昨天拉中大市值指数成分股,主要大盘指数的收红。A股5000多家上市公司,背后4000多家下跌,1000多家跌幅超过7%,沪深两市中位数跌幅3.6%左右,沪深两市A股平均股价跌幅2.08%,典型的要面子,不要里子的行情。

目前是特殊救市阶段,“公务员”奉旨救市,肯定先买大的,特别是国企,不需要细研究,买错了也捞个政治正确。买中小市值,买对了没啥好处,一旦买错了,随时拉小黑屋谈话,属于吃力不讨好的事情。所以每次救市时,类似今天这样的“战时”行情剧本总是反复上演。

从今天小市值风格大跌可以看出,市场对“国九条”理解认知是非常偏离管理层政策目标的,或者直接说是错误的。

小市值真的就等于垃圾股吗?

为什么很多主观基金经理有意或无意的传播:小市值=垃圾股的认知?

首先我们来看看地球历史上最成功的两位股票基金经理,也是很多主观基金经理或者财经大V时常挂在嘴边用来给自己的贴金的两位基金经理的投资生涯是买什么股票的。

第一位是公认的地球上主观选股投资最成功代表:巴菲特。巴菲特作为基金经理的职业生涯完整年度实际大概只有12年,1957-1968年。

巴菲特基金经理职业生涯完整年度业绩如上。

在巴菲特12年管基金的职业生涯里,每年都是正收益,12年累计费前收益2610%,年化31%。在这12年里同样每年巴菲特也都会给投资者写信,信里详细阐述了投资策略、方法论和买过的主要股票是哪些(一般是卖出了才会聊)。信中我们知道那十几年巴菲特主要买的都是一些无人问津的小市值股票,经常出现巴菲特直接买光流通股成为大股东的情况。就是说这12年巴菲特都是在冷门小市值股票里挖掘的超额收益。后来巴菲特在最辉煌的时候1969年出于自身的职业规划,“退休”解散了基金,“伯克希尔”是解散基金时基金持仓中无法短期变现的一家控股公司,当时巴菲特基金已经买成了大股东,所以巴菲特解散基金后,直接继续注资这个公司,以伯克希尔这家纺织公司为主体,继续自己的投资生涯,这就是现在8000亿美金市值的伯克希尔的起点,一家主业经营困难的纺织厂。

另一位 以彼得林奇 为例,成长投资最具代表性的基金经理,股职业生涯13年年化29%,经常基金持仓几百支股票,在持有的大量中小市值上市公司中挖掘超额收益,也因为这样的做法需要消耗大量的精力,在他管理麦哲伦基金的13年里,他每月走访40到50家公司,一年五六百家,完全没有私人生活,所有46岁时他选择退休,为了能够更多地陪伴家人,享受个人生活。

很多人拿美国现在的资本市场类比中国资本市场,宣扬美国成熟资本市场都是买大股票的。这个说法肯定是不对的。如下图所示,从长周期看,美股小盘股指数罗素2000指数和大盘股指数标普500指数长期涨幅是差不多的,并且在近40年时间里,大部分时间里罗素2000指数涨幅是领先标普500指数的。

其次就是美国经济国情和我们国家巨大的差异。美国只赚各个产业链最顶部的利润,而产业链细分的大部分环节都是海外代工的,包括大部分低附加值产品都是靠进口的。

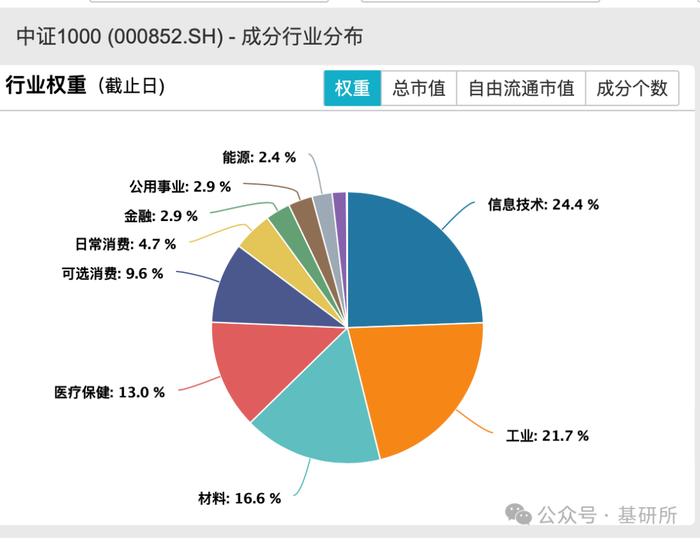

而中国拥有41个工业大类,207个中类,666个小类,是全世界唯一拥有联合国产业分类中全部工业门类的国家。这些产业链里有大量优秀民营企业通过20年30年的不断奋斗发展,逐渐脱颖而出成为A股的上市公司,他们是中证1000指数和中证2000指数的主要成分股来源,数亿普通中国人就业生计也是依托于此。

他们只是所处行业的市场空间天花板决定了市值的天花板,比如你做拉链,做到世界第一,你的市值也就100亿左右,比如你是做智能电动汽车数万零部件里的几个零部件生产供应,同样也是做到这几个零部件的世界第一,市值也就几十亿,但是小不代表差,反而因为小,受到的关注度低,往往估值更便宜,存在着更多超额收益。

中证1000、中证2000中的成股份大部分上市公司通过几十年的发展成分了国内各细分产业链的龙头,且在往世界各细分产业链龙头的路上发展,在各自细分领域,行业集中度持续提高的趋势普遍存在着。如果微观层面去看,会发现这些公司普遍都在往海外发展业务,海外收购或者建厂等等。

这是国运的基本盘,这几年美国在大搞制造业回流,同时通过放宽非法移民吸纳廉价劳动力,就是想在这方面重新和我们竞争,但是我们几十年的积累的优势也不是他们一朝一夕能赶上的,同样美国百年在高端科技上的积累和垄断也不是我们大干快干短期能追上的。大家都在与时间赛跑。

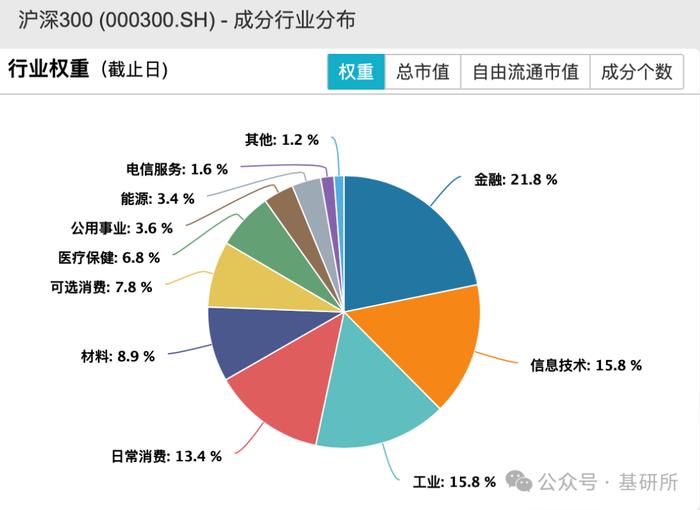

我们很多基金经理经常随口就是“小垃圾”之类的话术是极其不负责任的。诚然里面肯定有小比例的忽悠上市圈钱公司,但是这个和市值大小没有关系,不管什么行业、领域、哪里都有坏人。比如沪深300指数权重股中国石油,17年前上市开盘价48块,之后一路下跌,中间最低跌到3块,最近1年涨了不少,也就回到10块钱左右,也就是17年前开盘价的五分之一,同样的案例还有中国石化等等,但我们也不能以偏概全得出结论中字头上市都是圈钱坑人的吧。投资本质是剔除坏的发现好的,中小市值股票数量众多,覆盖行业广泛,自然从出现“坏人”的绝对数量上自然会更多,但同样也是因为数量足够多,覆盖各种新兴行业,同时受到大资金关注小,因此蕴含的超额收益机会也更多。投资的本质不就是像挖矿一样的去伪存真吗?

同样也有很多人张口必言中小市值估值“贵”。事实真的是这样的吗?

答案是影响上市公司估值高低最主要因素是行业属性,和市值大小关系不大。(5000多家上市公司中尾部小几百支微盘股除外,那些是主观老游资搞杀猪盘炒作的,主流投资机构不管是主观还是量化选股上一般都是把这些直接剔除选股池的)

比如沪深300指数权重股市值接近2万亿的“工商银行”估值PE是5倍多,同样中证1000指数的成分股市值不到100亿的“江阴银行”估值PE也是5倍,并没用说市值小就比工商银行获得更高的估值倍数。

比如沪深300指数成分股市值1300多亿的“金山办公”属于信息技术行业,PE是100倍左右,同属信息技术行业也是沪深300指数成分股市值1000亿的“科大讯飞”PE是800倍,并没有说是大市值就是低PE倍数。

沪深300指数整体平均PE低,中证1000、中证2000整体平均PE高,主要是因为不同大小市值宽基指数行业分布差异比较大,沪深300指数传统金融、能源、基建等低估值行业占比高,中证1000、中证2000中高端制造业、信息技术等相对高估值PE行业占比高,同时叠加了成分股数量众多,PE估值分布方差较大。因为受到大机构资金关注度少,单纯同行业同类公司估值水平对比中证1000指数的成分股估值PE大部分时候反而比沪深300指数还要低。

(5000多家上市公司中尾部小几百支微盘股除外,那些是主观老游资利用情绪搞杀猪盘炒作的,主流投资机构不管是主观选股还是量化选股,一般都是把这些直接剔除选股池的)

那为什么大部分主观基金经理喜欢买大市值呢。因为比如对于一家300亿管理规模的基金公司而言,建满仓zhi只需要买10家左右的超大市值公司就可以了,每支票也不会触达持股5%的举牌线,但如果是买小市值,就需要去买超过100家公司,因为对于很多小市值公司,买3个亿就直接触达到5%持股举牌线了。这样就需要消耗更多的时间、人力、物力去尽调研究,毕竟买大市值公司是从几十家“明牌”大白马公司里选个几家就能把仓位打满,但是要是买中小市值公司,要从几千家上市公司里选择上百家公司。人性倾向选择做容易的事情,十几个人,管个几百亿规模,平时讲讲“时间的玫瑰”的故事,买买“明牌”大市值白马,没行情的时候收几个亿管理费,有指数大行情的时候,赚个小几十亿业绩报酬,多么好的生意,何必去费心费力去在中小市值里“挖矿”呢。也正是这样的原因,我们看到很多主动管理的股票基金长期回报率基本都是贴近沪深300指数的回报率,牛市怎么涨上去,熊市怎么跌回来。近3年沪深300指数从高位跌40%,普遍主观选股基金也跌40%-50%也正是这样原因。

对于目前我们国内很多腰斩的主观基金与其每天鼓吹国家拉沪深300指数来拯救自己。与其在“明牌”的大白马上耗着等指数大行情,不如好好学学彼得林奇的勤劳,做好市值下沉的研究,A股5000多家上市公司,市场十分情绪化,中小市值里有大量冷门、低估值高赔率的标的等待挖掘,不要被一小撮“坏学生”蒙蔽了双眼,而失去了整片森林。国内的资本市场环境是不适合简单学巴菲特的,巴菲特的方法论基础是低估值安全边际,保障了不亏钱的底线,但是更重要的还有“套利”和“控制”。股票不涨巴菲特可以把流动股全部买完,变成自己控股的公司,控股之后CEO不按自己的思路经营公司,可以直接换一个听话的CEO把股价搞上去。但是在国内基金经理是没有啥社会地位的,你敢这么干,随时要被抓。所以对于国内大部分主观基金经理而已,彼得林奇的路才是正确的方向,再结合巴菲特低估值安全边际理论则更优。