FOF是基毛哥一直看好的品种,但是发展到今天这个窘境也是始料未及。

背后原因其实很简单,概括起来就是许多FOF基金经理们又菜又爱玩。

就比如说今天要聊的大成养老2040(FOF)这只基金。

1、为何看不上徐彦和刘旭?

据iFind数据显示,大成养老2040(FOF)虽然成立不到5年,但更换了4位基金经理,陈志伟管理仅68天不做评价,其余3位相对业绩和绝对业绩均排在倒数位置。

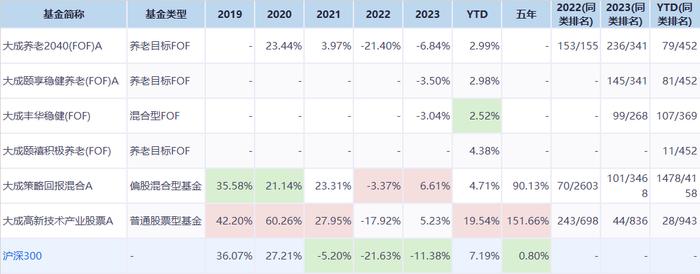

笔者一直觉得大成基金的FOF比较好管理,毕竟坐拥徐彦和刘旭这两位长期业绩稳定的基金经理,抱住大腿就可以了。

但不知道为何,大成基金的FOF基金经理们对于徐彦和刘旭并没有给予特别的“重视”,两人的产品几乎很少成为前5大重仓基金。

除了徐彦和刘旭之外,大成基金中生代领军人物韩创的代表产品被配置的时间也并不算长。

非常尴尬的是,大成基金目前仅存4只FOF,配置以债券基金为主,但是它们每个自然年度的业绩都大幅度跑输了徐彦和刘旭的代表产品。

考虑到当前的市场环境和资产配置,徐彦和刘旭实现这样的盈利不容易,大成的FOF基金实现这样的亏损幅度更不容易。

2、热衷短线操作?

大成养老2040(FOF)业绩不佳的另一个原因可能与基金经理痴迷于短线操作有关。

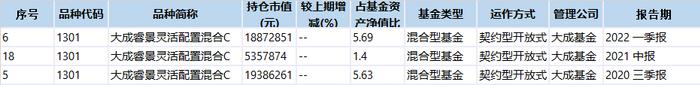

从今年一季度的前十大重仓基金名字可以看到,C份额居多。

大家知道,从费率的角度来说,如果想长期投资那么选择A份额更加划算,如果想短线操作则选择C份额更加划算。

另外,大成养老2040(FOF)成立5年以来,前10大重仓基金竟出现过90只基金,其中有48只基金只重仓持有1个季度,20只基金重仓持有2个,这样的更换频率很难可以称之为长期投资。

但是频繁地交易并未给FOF产品带来什么正收益。

例如在今年1季度,日本股市表现强势,大成养老2040(FOF)重仓配置摩根日本精选股票(QDII)C,但从净值走势来看大概率买在了阶段性的高点。

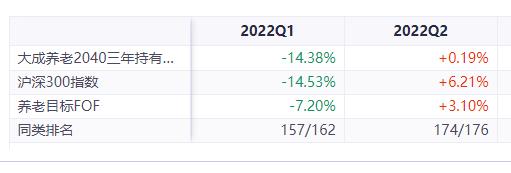

类似的操作还有很多,例如2022年1季度重仓抄底光伏ETF。

不幸的是,这次买在了主跌浪上,随后在2022年2季度不得不割肉离场。

2022年,大成养老2040(FOF)全年亏损22%,第一季度亏损14%,第二季度大幅跑输沪深300指数以及同类产品,这笔操作大概“贡献”不少。

总而言之,爱玩可以 ,但又菜又爱玩,这就有点说不过去了。

大成基金FOF败局已定?

截至一季度末,大成基金仅存4只FOF,规模只有1.35亿元,几乎每一只都面临着清盘风险。

在去年6月份,大成基金就清盘过一只FOF基金,“大成兴享平衡养老目标三年持有期混合型发起式基金中基金(FOF)”。

这只产品由于业绩不佳,规模一直在0.4亿元-0.5亿元的区间徘徊,直到清算前夕也只是达到了0.53亿元的规模,远远不能达到发起式基金三年目标规定的2亿元规模。

基金经理方面,大成基金FOF基金经理则只剩下陈志伟一位。

客观来说,4只FOF产品在陈志伟的管理下业绩有一些好转,但是留给陈志伟的时间已经不多了。