从境外经验看ESG信息披露的发展趋势及影响

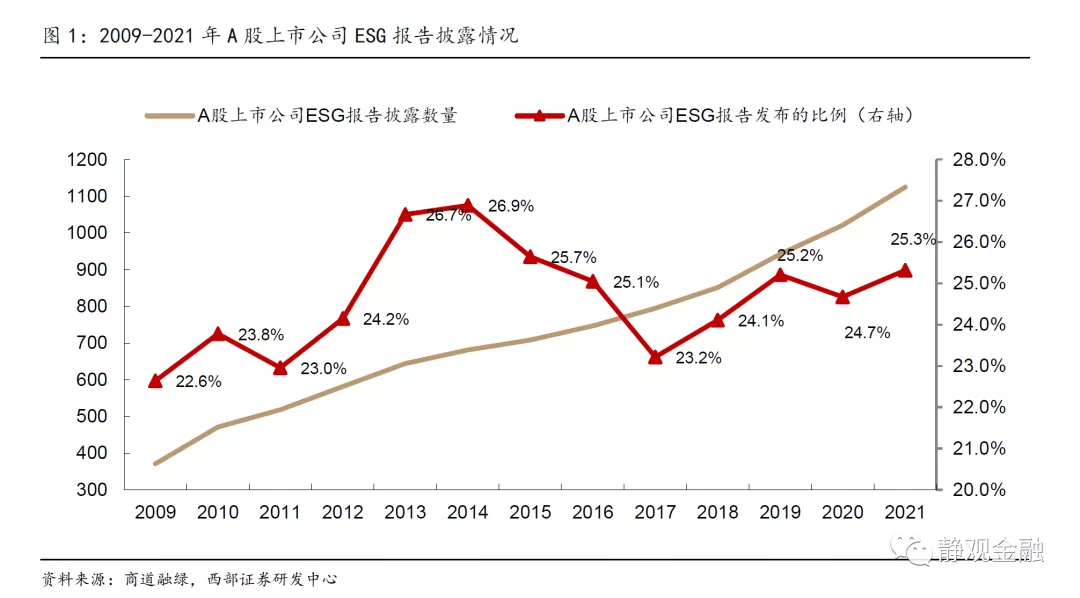

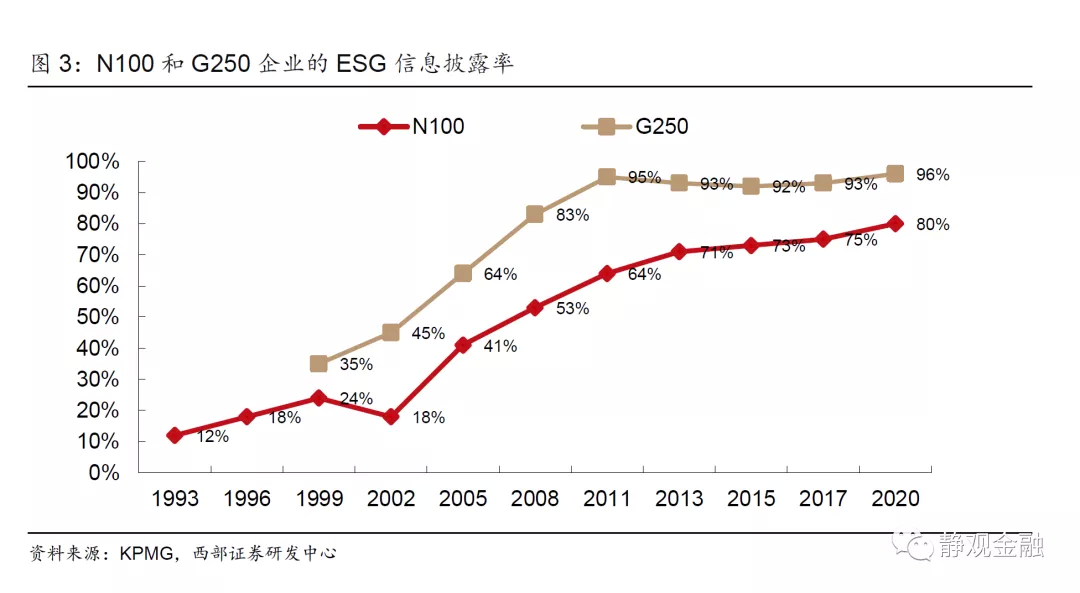

2010年以来A股公司发布ESG报告的比例呈波动态势,未有显著提升。2010年有23.8%的A股企业披露了ESG报告,2021年仅升至25.3%;沪深300公司披露率增速高于A股平均。全球企业ESG披露率在本世纪初快速上升,近十年增速放缓;相比之下我国ESG信披起步晚、提升空间较大。

欧盟:2014年修订《非财务报告指令》要求员工数超过500人的大型企业必须披露ESG信息,成员国应于2016年12月前开始遵守,由此欧盟国家ESG信息披露开始快速发展。2021年4月欧盟通过一项提案,扩大发布报告的对象范围至所有的大型企业和上市公司。

美国:2010年SEC发布《关于气候变化相关问题的披露指导意见》,美国上市公司环境信息披露开始发展。2021年6月众议院通过《ESG信息披露简化法案》;如若法案能最终落地,将大幅提高ESG信披要求。

中国香港:2012年8月联交所发布首版《环境、社会及管治报告指引》,2015年12月修订版引入“不遵守就解释”条文,港股上市公司ESG信披在2016财年实现跃升。现行版本为强制披露规定+“不遵守就解释”。

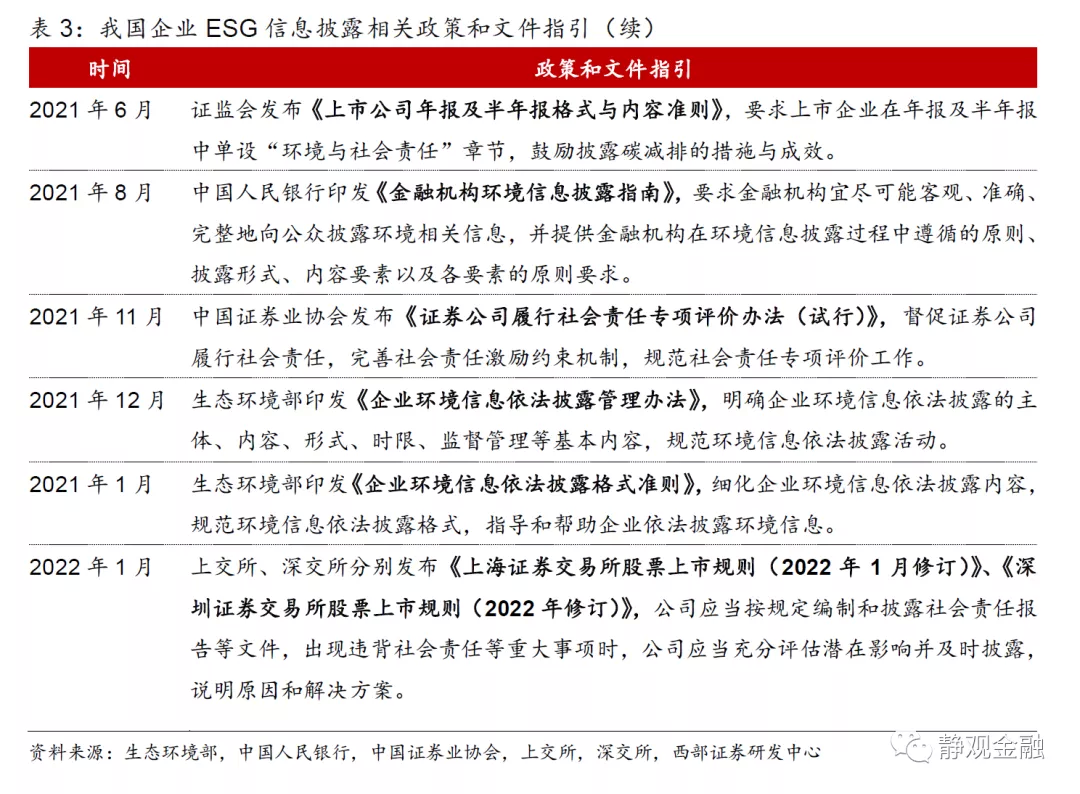

“双碳”目标提出后,我国企业ESG信息披露法规加速出台,但主要遵循自愿原则,监督力度较为宽松。2021年12月生态环境部发布《企业环境信息依法披露管理办法》,明确了企业环境信息依法披露的主体、内容、形式、时限和监督管理,规范环境信息依法披露活动。2022年2月8日起,《企业环境信息依法披露管理办法》及《企业环境信息依法披露格式准则》正式施行,或将开启企业ESG信息披露的新时期。

当前我国大多数规定为“自愿”披露性质,强制性披露的内容较少,对照欧盟提出的ESG信披体系七大支柱,我国ESG信息披露体系仍有完善空间。2022年起我国企业ESG信息披露法规趋严,企业ESG信息的透明度、标准化、可比性逐步增强,有助于提升ESG投资策略的实用性和有效性,推动ESG投资理念发展,促进ESG资管规模扩张。

2022年2月8日起,生态环境部印发的《企业环境信息依法披露管理办法》及《企业环境信息依法披露格式准则》正式施行,有望开启企业ESG信息披露新时代。本文梳理欧盟、美国、中国香港地区的ESG信息披露要求,从境外经验展望ESG信息披露的发展趋势及影响。

A股公司发布ESG报告的比例在最近10年呈波动,未有显著提升;沪深300成分股表现较好。根据商道融绿统计的A股ESG信息披露情况,2021年有25.3%的A股上市公司发布了2020年度ESG报告。2009年至2021年,A股市场披露ESG报告的份数保持增长,2021年有1125家公司发布了2020年度ESG报告,比前一年增加104份;但是A股公司发布ESG报告的比例在最近10年呈波动态势,未有显著提升,最高曾在2014年达到26.89%,最低在2017年降至23.22%,2021年回升至25.32%。

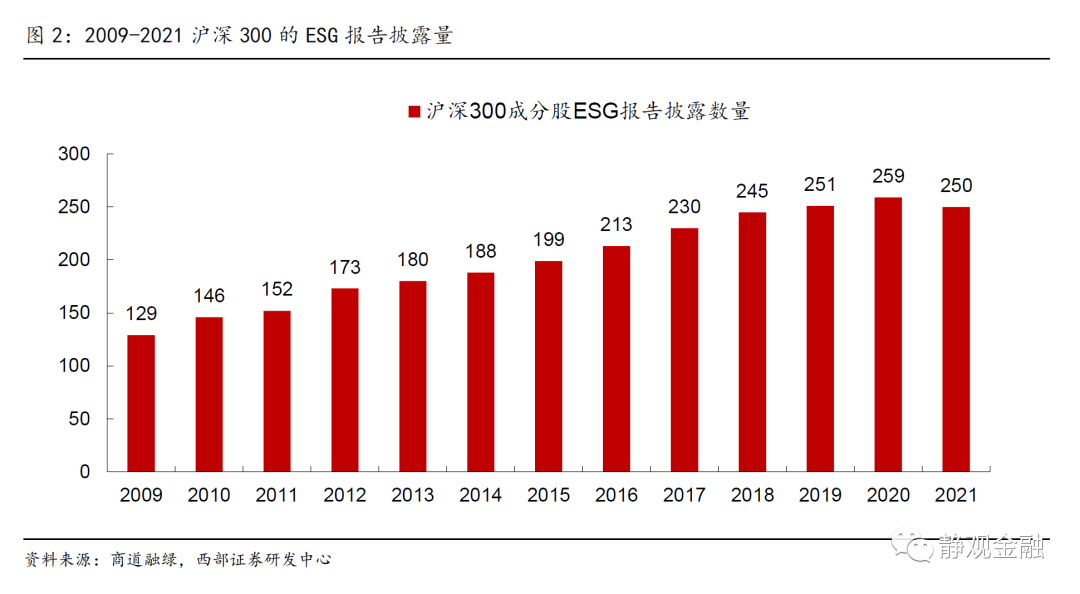

沪深300成分股的ESG报告披露率远高于A股平均水平,且增长较快。2009年共有129家企业发布了ESG报告,占比43%;2021年共有250家企业发布了2020年度ESG报告,披露率上升至83.3%,但较前一年的86.3%小幅下滑。

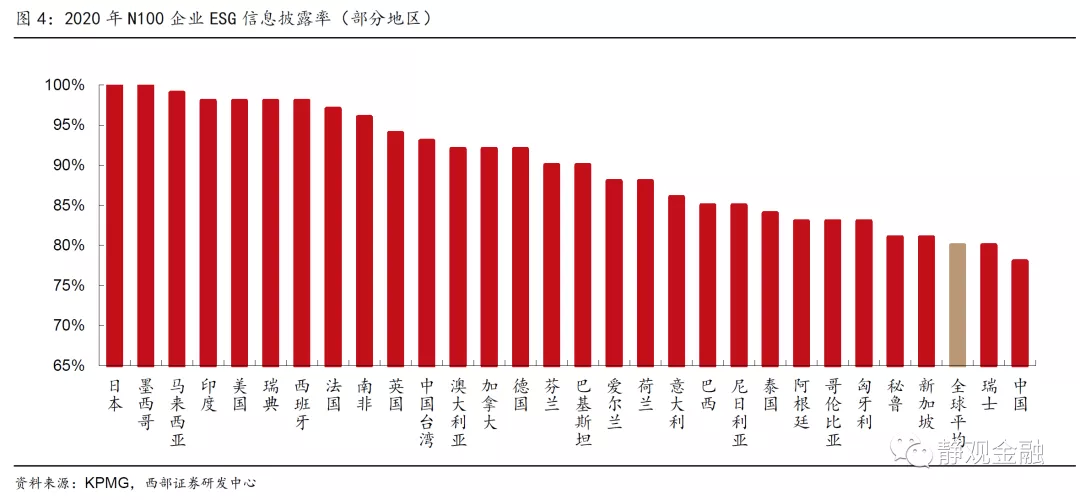

从全球范围来看,企业ESG披露率在本世纪初开始快速上升,最近十年增速放缓。相比之下我国ESG信息披露起步偏晚、提升空间较大。根据毕马威统计,在52个国家或地区中分别选出营收排名前100个公司作为N100(即样本总数 = 5200),2002-2013年N100公司可持续发展信息披露率从18%快速上升至71%,此后增速放缓。若选取《财富》全球500强中排名前250的公司作为G250,1999年有35%的G250公司披露了ESG信息,2011年G250的披露率升至95%,此后进入平台期,即全球范围内规模最大的一批公司(G250)基本在2011年之前开始了ESG信息披露,规模稍小的公司至今披露率仍在上升。相比之下,我国ESG信息披露起步偏晚。2020年全球N100企业ESG信息披露率达到80%,我国N100企业的披露率略低于全球平均水平为78%,较日本、美国、英国、以及德法等欧盟国家仍有较大提升空间。

欧盟:2014年10月修订《非财务报告指令》要求员工数超过500人的大型企业必须披露ESG信息,成员国应于2016年12月前开始遵守,由此欧盟国家ESG信披开始快速发展。2021年4月欧盟委员会通过一项提案,将应当发布报告的对象范围扩大至所有的大型企业和上市公司(包括上市SMEs)。

美国:2010年2月美国证券交易委员会(SEC)发布《关于气候变化相关问题的披露指导意见》,美国上市公司环境信息披露开始发展;但是强制披露的内容较为有限。2021年6月众议院通过《2021年ESG信息披露简化法案》并提交至参议院;如若法案最终能落地,将大幅提高对上市公司ESG信息披露的要求。

中国香港:2012年8月联交所发布首版《环境、社会及管治报告指引》,2015年12月修订版引入“不遵守就解释”条文,港股上市公司在2016财年实现跃升。现行版本为强制披露规定+“不遵守就解释”条文。

(一)欧盟

首先,在企业ESG信息披露方面,2014年10月欧盟修订《非财务报告指令》(Non-FinancialReporting Directive),要求员工数超过500人的大型企业的非财信息披露内容需覆盖ESG信息,可以在年报中披露也可以单独成报告,成员国应于2016年12月前开始遵守指令内容。指令要求,这些大型企业的非财报表应就环境事项详细说明企业经营对环境的现有影响和可预见影响,酌情说明可再生和/或不可再生能源的使用、温室气体排放、水资源使用、空气污染等环境信息。2017年欧盟配套发布《非财务报告指南》(Guidelines on non-financial reporting),作为非约束性文件,为企业发布非财报告提供帮助和参考。

由此,2017年欧盟企业对关键ESG信息的披露率在全球领先。根据Corporate knights统计的各国主要交易所上市公司对七大关键ESG指标(能源、温室气体排放、水资源、废物、员工离职率、工伤率、员工薪酬)的披露率,西班牙、葡萄牙、法国、意大利、荷兰、德国在2017年分别达到77.7%、73.8%、68.6%、66.3%、64.9%、54.6%,明显高于同时期的美国、日韩等地区;年均复合增速(2013-2017 CAGR)分别为2.3%、3.7%、2.2%、10.7%、6.6%、5.9%。

2021年4月,欧盟委员会通过了一项关于企业可持续发展报告的提案,对此前《指令》进行修改,将应当发布报告的对象范围从原先的500人以上大型企业扩大至所有的大型企业和上市公司(包括上市中小企业SMEs;微型上市公司除外),这将会使覆盖范围从大约11700家公司扩大到近50000家公司。提案要求成员国相应修改相关条例使其确保适用于2023年财年。该提案一旦实施,大型企业和上市公司需要在2024年发布2023财年的ESG报告,欧盟国家的企业ESG信息披露程度或进一步提升。

2020年6月,欧盟委员会发布最终版本《可持续金融分类法》(Sustainable Finance Taxonomy Regulation),于2020年7月生效。《分类法》提供有关“可持续”的明确定义,建立一套可持续经济活动的共同语言和分类系统,从而严防洗绿行为,引导投资流向真正“可持续”的地方。

欧盟对ESG资产管理、ESG金融产品的信息披露也提出要求。2017年5月,欧盟修订《股东权指令》,要求资产管理公司应向机构投资者披露其被投资公司的ESG信息。2019年11月,欧盟发布《金融服务业可持续性相关披露条例》,要求具有环境或社会特征的金融产品应当披露如何与可持续性特征保持一致性,并公布将可持续性风险纳入其投资决策过程的政策信息。

(二)美国

2010年2月8日,美国证券交易委员会(SEC)发布《关于气候变化相关问题的披露指导意见》,开启了美国上市公司环境信息披露快速增长的新时代。《指导意见》明确要求注册人:(1)披露公司遵守环境法所产生的成本项目,适当披露遵守与环境保护有关的联邦、州和地方规定可能对公司资本支出、收益、竞争地位产生的重大影响;(2)披露相关环境诉讼及对公司业务、财务状况等方面的影响。

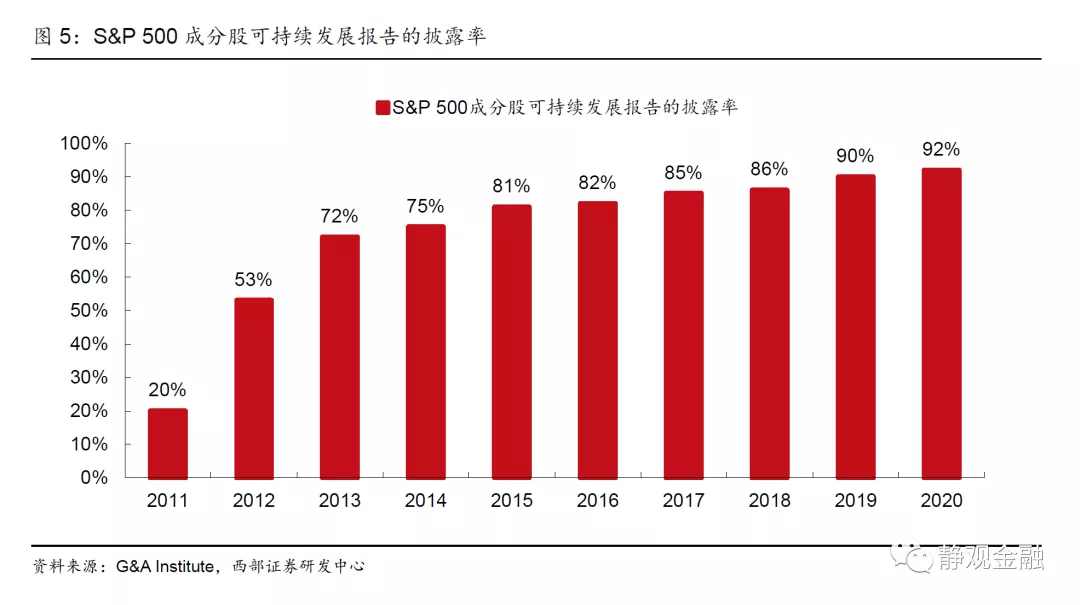

2010-2015年,标普500成分股中发布ESG报告的公司数占比快速增长。如图5,根据Governance &Accountability Institute(G&A)统计数据,标普500成分股中仅有20%的公司发布了2011年的可持续发展报告,至2015年快速上升至81%。披露率在突破80%之后增速放缓。标普500中发布2020年可持续发展报告的比例为92%。SEC要求强制披露的内容为公司遵守环境法规会产生的重大影响,以及公司的环境诉讼;对于其他的ESG信息仍未有强制要求。2021年3月,SEC宣布在执法部门成立一个气候和ESG特别工作组,将进一步加强对ESG和气候变化的关注,制定主动行动以识别与环境和ESG相关的不当行为,解决威胁投资者和市场的信息披露缺口。

2021年6月美国众议院通过《2021年ESG信息披露简化法案》,并提交至参议院。如若法案最终能落地,将大幅提升对上市公司ESG信息披露的监管要求。该法案强制要求证券发行人每年向股东披露ESG指标与发行人长期业务战略之间的联系、以及发行人用来确定ESG指标对其长期业务战略的影响的过程。同时法案对美国证券交易委员会也提出要求:(1)SEC应当发布ESG指标的明确定义;(2)SEC须要求所有上市公司披露ESG指标。

证券交易所则积极制定ESG报告指南,为公司编制报告提供帮助和指引。2019年5月纳斯达克交易所发布《ESG报告指南2.0》,该指南涵盖业界广泛采用的最新ESG报告方法,不强制要求其上市公司遵循,为自愿参与,目的是为上市公司提供参考,帮助其掌握不断发展变化的ESG数据披露标准。《指南2.0》列出了ESG指标的披露清单,如表2所示,环境、社会和公司治理分别包含十项指标;并针对每项指标给出了衡量原因、衡量方式、披露原因、披露形式、联系框架、披露率、注释和参考。

纽约证券交易所在2021年5月也发布了其ESG指南:可持续发展报告的最佳实践。该指南详细介绍了公司准备ESG报告的八个关键步骤、ESG指标、国际上广泛使用的ESG报告框架和标准、ESG评级方法等信息,从而帮助公司进行ESG披露。纽交所表示“能够准确有效地与利益相关者沟通企业是如何应对ESG风险和机遇的,对于发行人来说至关重要。我们很高兴将该指南正式纳入纽交所为上市公司提供的广泛工具和资源,以支持它们实现ESG报告目标。”

除了对企业的要求外,美国对养老基金的ESG信息披露也制定了要求。2015年10月美国参议院通过《第185号参议院法案》,又称“动力煤公司公开剥离法”。该法案禁止加州公务员退休系统和加州教师退休系统的董事会对规定的电煤公司进行新的投资。法案要求加州的两大退休基金,公务员退休基金(CalPERS)和教师退休基金(CalSTRS),在2017年7月1日前清算对煤电的投资,与动力煤公司进行建设性合作以确定这些公司是否正在转变其商业模式,以适应清洁能源发电。

2018年9月,美国参议院通过《第964号参议院法案》,进一步提升此前《185号参议院法案》中对两大退休基金CalPERS和CalSTRS的气候变化风险的管控及相关信息披露要求。在2020年1月1日之前及此后的每三年,董事会须公开报告其公开市场投资组合中与气候相关的金融风险,包括基金与《巴黎协定》、加州气候政策目标的一致性等。

(三)中国香港

2012年8月,中国香港联交所发布了首版《环境、社会及管治报告指引》,遵循“自愿原则”,鼓励上市公司每年披露工作场所质量、环境保护、运营实践、社区参与的相关信息。此后《环境、社会及管治报告指引》经过多次修改,2015年12月引入“不遵守就解释”条文,更改为“不遵守就解释”+自愿披露;2019年12月加入强制披露规定。

现行版本的《环境、社会及管治报告指引》,要求上市公司每年刊发其环境、社会及管治报告,可以登载于年报或自成一份独立报告;ESG披露责任涵盖两个层次:强制披露规定、“不遵守就解释”条文。

“强制披露规定”主要包括:(1)董事会对ESG事宜的监管、管理方针及策略,董事会如何按照相关目标检讨进度;(2)描述或解释在编备报告时如何应用“重要性”、“量化”、“一致性”的汇报原则。(3)解释ESG报告的汇报范围,描述挑选哪些实体或业务纳入报告的过程。“不遵守就解释”条文分为“环境”和“社会”两大主要范畴,其下又分为12个层面,每个层面载有一般披露内容和关键绩效指标。“环境”范畴包含排放物、资源使用、环境及天然资源、气候变化4个层面;“社会”范畴包含雇佣、健康与安全、发展及培训、劳工准则、供应链管理”、产品责任、反贪污、社区投资8个层面。

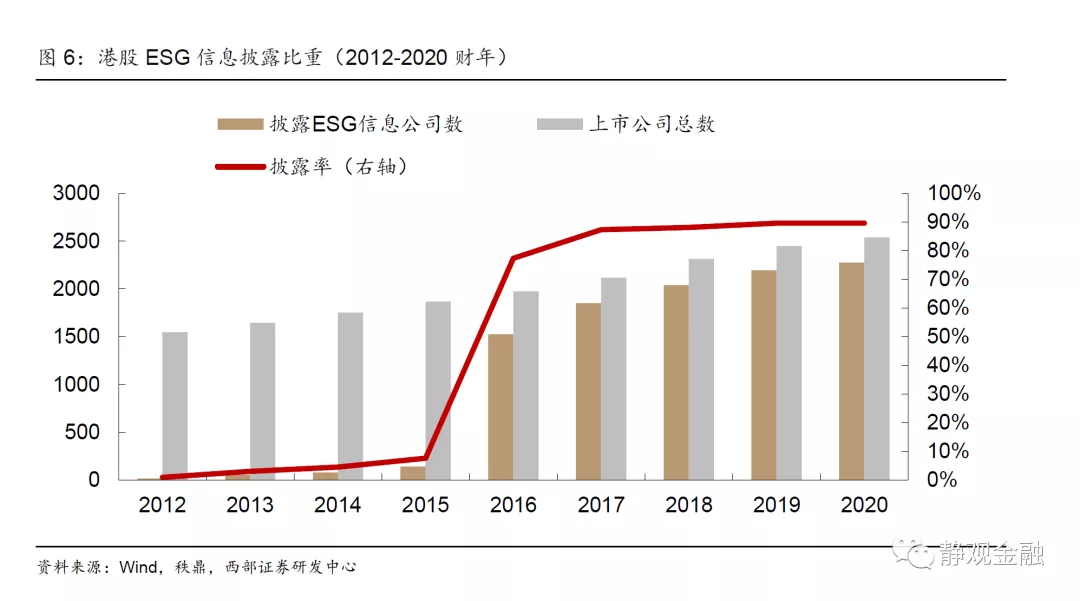

从ESG信息披露率来看,港股上市公司在2016财年实现跃升。2012年中国香港联交所发布的首版《环境、社会及管治报告指引》仅为自愿原则,2013年港股共计发布1643份年报,而披露ESG信息的公司仅50家,占比3%,其中17家单独发布ESG报告、33家随年报披露。2015年版本中增添“不遵守就解释”条文,2016财年港股ESG信息披露率因而实现标志性跃升。2015年仅141家公司披露ESG信息,占港股总数1866的7.6%;2016年共1526家公司披露ESG信息,占港股总数1973的77.3%。

另外,中国香港证券及期货事务监察委员会(即香港证监会,简称SFC)对ESG基金的信息披露作出了要求。2021年6月中国香港证监会发布《致证监会认可单位信托及互惠基金的管理公司的通函——ESG基金》,要求ESG基金在发行文件中披露基金的ESG重点、ESG指标清单、ESG投资策略、ESG标准的审议过程、参考基准、与基金ESG重点和ESG投资策略相关的风险和局限等内容。2021年8月20日中国香港证监会发布《致持牌法团的通函——基金经理对气候相关风险的管理及披露》,提出相关基金经理应遵守的“基本规定”和“进阶标准”。大型基金经理有12个月过渡期去遵守基本规定及15个月的过渡期去遵守进阶标准;其他基金经理有15个月的过渡期去遵守基本规定。

(一)“双碳”目标下,我国ESG信息披露法规加速制定

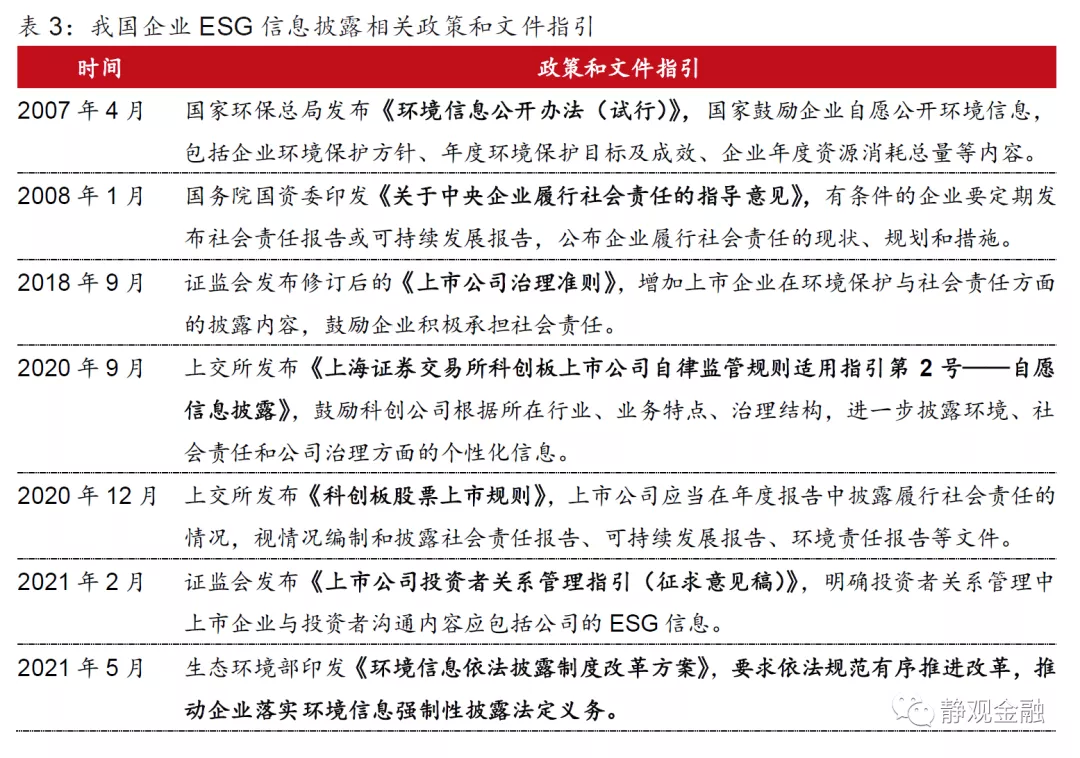

2021年,在“双碳”目标推动下,我国对企业ESG信息披露的法规制定密集出台。最早在2007年4月,国家环保总局发布《环境信息公开办法(试行)》,鼓励企业自愿公开环境信息;此后对于企业环境信息披露的规范较为空缺。2020年12月上交所发布《科创板股票上市规则》,公司应在年报中披露履行社会责任的情况,视情况编制和披露社会责任报告、可持续发展报告、环境责任报告;2021年5月,生态环境部印发《环境信息依法披露制度改革方案》,提出依法规范有序推进改革,推动企业落实环境信息强制性披露法定义务;6月证监会发布《上市公司年报及半年报格式与内容准则》,要求在年报及半年报中单设“环境与社会责任”章节,鼓励披露碳减排的措施与成效;8月人民银行印发《金融机构环境信息披露指南》,要求金融机构宜尽可能客观、准确、完整地向公众披露环境相关信息。2021年我国ESG信息披露的法规定显著加速,但至此仍主要遵循自愿原则,监督力度较为宽松。

(二)2022年,ESG强制信息披露或将开启新时期

2022年,我国有望开启企业ESG信息强制披露的新时代。2021年12月11日生态环境部发布《企业环境信息依法披露管理办法》,自2022年2月8日其施行。《管理办法》明确了企业环境信息依法披露的主体、内容、形式、时限、监督管理等基本内容,规范环境信息依法披露活动。重点排污单位、实施强制性清洁生产审核的企业、因生态环境违法行为被追究刑事责任或依法处罚的企业等被强制要求披露环境信息。《管理办法》第二十八条规定:“企业违反本办法规定,不披露环境信息,或者披露的环境信息不真实、不准确的,由设区的市级以上生态环境主管部门责令改正,通报批评,并可以处一万元以上十万元以下的罚款。”

2022年1月4日,生态环境部印发《企业环境信息依法披露格式准则》,同于2022年2月8日起施行,细化披露内容并规范披露格式。由此,我国环境信息强制性披露有望在2022年迎来里程碑式发展,推动企业加速ESG建设。

(一)完善ESG信息披露体系,明确信息披露责任

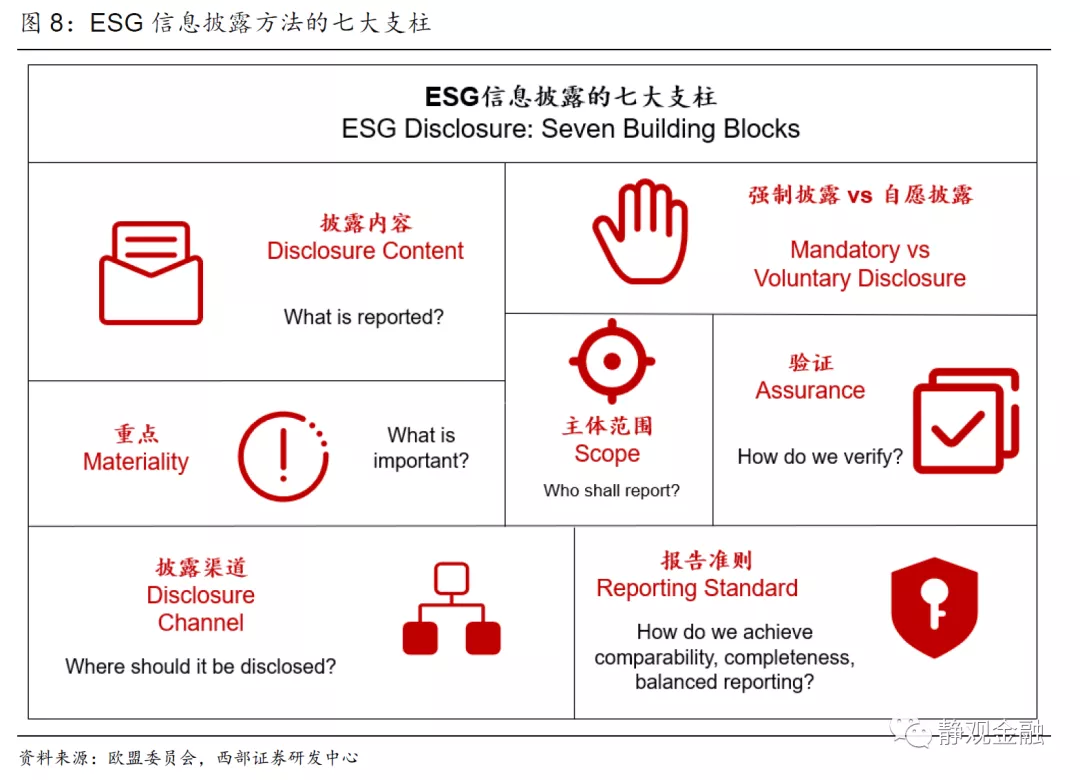

欧盟委员会2021年11月的报告提出,ESG信息披露体系包含七大支柱。(1)披露内容:应当披露什么信息?(2)披露性质:强制性还是自愿披露?(3)重要性:哪些ESG事项是重点?(4)主体范围:哪些实体、产品、服务应当披露ESG信息?(5)验证:如何对公司披露信息进行验证?(6)披露渠道:信息在何处披露?包含在年报里或是单独发布报告?(7)报告标准:如何实现ESG信息的可比性?

对照七大支柱,当前我国大多数规定为“自愿”披露性质,强制性披露的内容较少。2022年2月8日起施行的《企业环境信息依法披露管理办法》规定依法强制披露主体为重点排污单位、实施强制性清洁生产审核的企业、以及部分具有生态环境违法行为且受到处罚的发行人,并明确如果不遵守规定将受到处罚。除此以外,我国企业ESG信批规定大多遵循自愿性原则,即便不披露也没有严重后果,因而2010-2020年我国企业ESG信息披露率提升缓慢(如前文图1)。对比中国香港地区,《环境、社会及管治报告指引》已经列入港交所《主板上市规则》及《GEM上市规则》的附录。我国对金融机构、相关基金的ESG信息披露没有强制性规定;人民银行2021年8月印发的《金融机构环境信息披露指南》仅为指导性文件,距强制仍有一定距离。

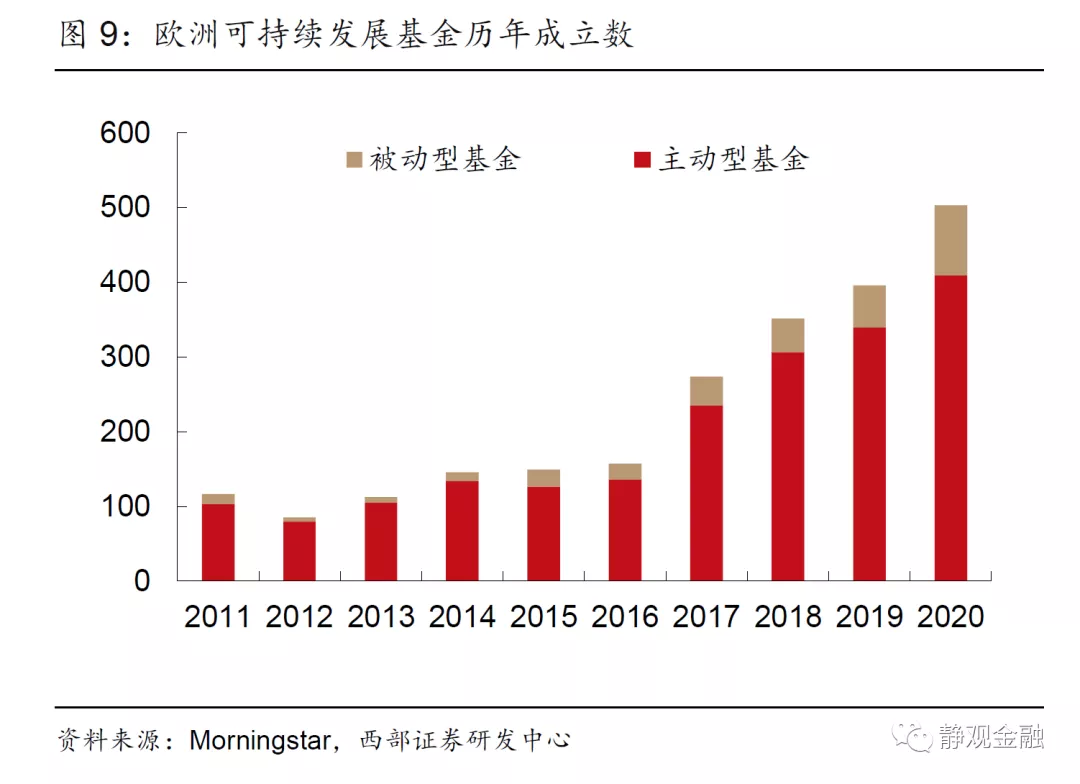

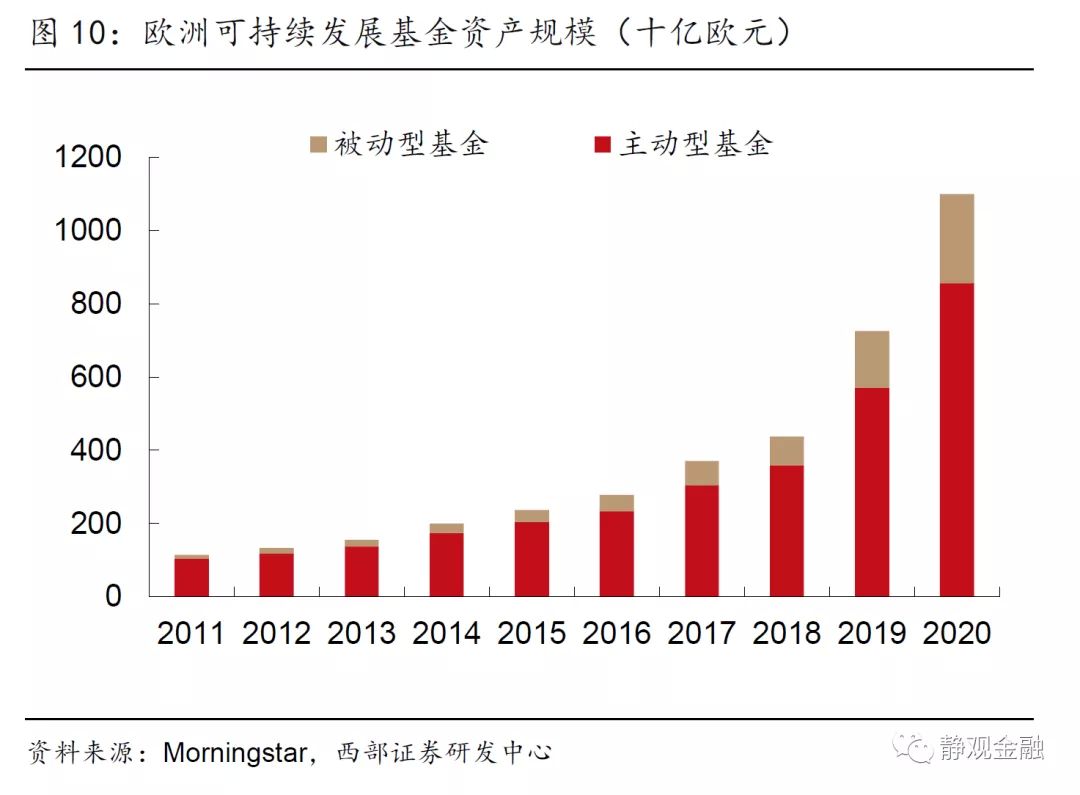

(二)信披制度趋严,ESG投资应用有望迎来发展

2022年我国企业ESG信息披露法规趋严,有望大幅推动ESG投资理念发展。前文介绍道,欧盟在2014年10月修订的《非财务报告指令》要求成员国不晚于2016年12月开始遵守其内容,使得欧盟企业ESG信息披露取得快速发展。根据欧盟经验,企业ESG信披加强或将显著提升ESG资管规模。根据Morningstar统计,欧洲地区可持续基金成立数量在2017年实现跃升(如图9),从2017年开始进入快速发展通道。

“双碳”目标推出后,我国企业ESG信息披露相关法规加速制定,尤其在2022年随着《企业环境信息依法披露管理办法》的施行或将开启强制性披露的新时代。企业ESG信息的透明度、标准化、可比性逐步增强,有助于提升ESG投资策略的实用性和有效性,促进ESG资管规模扩张。

风险提示:ESG相关政策发展不及预期;对ESG法规理解不到位。

(智通财经)