“国内降准的空间不断减小,需要审慎运用,珍惜这一政策空间。”伍超明称。

靴子落地了!

11月25日,为保持流动性合理充裕,促进综合融资成本稳中有降,落实稳经济一揽子政策措施,巩固经济回稳向上基础,中国人民银行决定于2022年12月5日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。

本次下调后,金融机构加权平均存款准备金率约为7.8%。此次降准共计释放长期资金约5000亿元。

事实上,早在11月22日召开的国务院常务会议,关于“适时适度运用降准等货币政策工具”的表述引发市场广泛关注。

就本次降准的原因,11月23日,光大银行金融市场部宏观研究员周茂华对时代财经指出,目前国内需求处于复苏阶段,全球需求前景趋缓,国内宏观经济仍面临下行压力,其中,月度宏观经济数据波动较大,反映经济复苏基础不够牢固。

在周茂华看来,金融有必要加大实体经济支持力度,巩固经济复苏基础,促进经济加快恢复正常。

周茂华称,本次降准将增强银行信贷扩张能力,保持流动性合理充裕,稳定市场预期。“中小微企业、基建项目、房地产等服务业行业融资获得更大支持,有助于提振市场信心。此外,降准加大实体经济支持力度,推动经济积极加快回稳向上,基本面稳定对汇率构成强有力支撑。”周茂华解释道。

有必要加大金融对实体经济的支持力度

“考虑到11月以来疫情继续呈多点散发之势,冲击再度加大,而降息仍会受到下一段物价可能升温,以及美联储加息进程仍未终结的掣肘,那么,降准就成为更具可行性的货币政策选项。”民生银行首席经济学家温彬以及宏观研究中心主任王静文对时代财经指出。

温彬称,从当前经济运行情况来看,受疫情反复、外需回落以及地产低迷等影响,经济虽然继续保持恢复态势,但基础并不稳固,10月主要指标大多出现下滑。其中,金融方面,社融存量同比增速回落至10.3%,为5月以来的最低水平,宽信用需要进一步加力,确实有必要加大金融对实体经济的支持力度。

对央行在当前时间节点降准,财信证券首席经济学家伍超明11月25日对时代财经表示,央行主要有三大考虑:

首先,近期经济恢复放缓压力明显增加,巩固四季度经济向好态势需要政策加力。受国内疫情新发多发、外需放缓压力加大、消费和地产等需求不足制约增强等多重因素的叠加影响,10月份国内经济主要供需指标均已放缓,11月份部分地区疫情多点散发将导致四季度稳增长压力加大。

其次,在于缓解短期流动性压力。12月份国内中期借贷便利(MLF)到期量仍有5000亿元,目前1年期同业存单利率仍低于1年期MLF利率较多,加之实体有效需求偏弱,商业银行续做MLF动力有所不足,8-9月份和11月份MLF均缩量续作,这会导致基础货币减少,进而影响到信用扩张,需要降准适度对冲这一压力。

在伍超明看来,降低社会融资成本、改善预期、提振需求是央行降准的第三层考虑。“降准释放的资金,属于长期限、低成本资金,有利于降低商业银行资金成本,提高银行放贷的意愿,也有助于通过让利,进一步推动降低社会融资成本,改善市场预期、提振实体有效融资需求。”伍超明指出。

保持流动性合理充裕

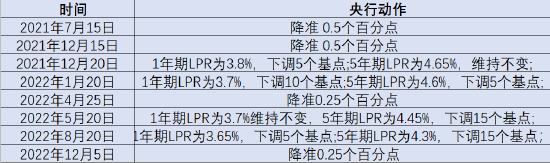

本次降准0.25个百分点,与今年4月25日的降准幅度一样,但弱于去年的降准力度。据悉,去年7月15日、12月15日,央行分别降准0.5个百分点。

自2021年以来,央行降准与降息分别4次。时代财经制图

对此,伍超明称,一是,本次国常会提出“适时适度运用降准等货币政策工具”,其中“适度”意味着本次降准幅度不会太大;二是,本次降准前我国金融机构平均存款准备金率为8.1%(本次降准后为7.8%),无论与发达经济体还是与其他发展中经济体相比均已不高,国内降准的空间不断减小,需要审慎运用,珍惜这一政策空间。

温彬和王静文还留意到,在不久前的金融街论坛上,央行行长易纲指出,2018年以来,我们累计实施了降准13次,平均法定存款准备金率从15%降到了大约8%,共释放了长期流动性约10.8万亿元。

王静文对时代财经指出,最近三次降准,法定存准率5%的机构不再纳入,因此一定程度上5%可以视为目前法定存准率的底线。

“通过降准释放长期限、低成本资金,降低银行负债成本,提升信用扩张能力。12月有5000亿元的MLF到期,叠加年底流动性需求上升,通过适度降准释放流动性,保持流动性合理。”就降准带来的影响,周茂华指出,近期市场波动加剧,央行通过降准释放长期限流动性,释放稳增长政策加码,有助于稳定市场对流动性合理充裕预期。另外,年底降准也做好跨周期调节政策的具体体现。

对于股市,周茂华称,市场流动性保持合理充裕,加之股市估值整体低洼,利好市场风险偏好。至于债市方面,随着近期市场情绪逐步恢复平稳,对债市整体利好,“由于国内经济尚未偏离复苏轨道,基本面不支持债市利率大幅下行。”

楼市方面,易居研究院智库中心研究总监严跃进对时代财经表示,降准后商业银行投放信贷的能力势必增强,有助于促进银行信贷政策更加宽松,尤其是在全国六大行支持房地产的大背景下,此次降准对于房地产领域的影响明显较大,也有助于房地产开发、个人按揭贷款等领域的信贷支持。