好企业“得罪不起”,差企业“死给你看”:“不上不下”民企遭抽贷挺“冤”

来源:半月谈

导读

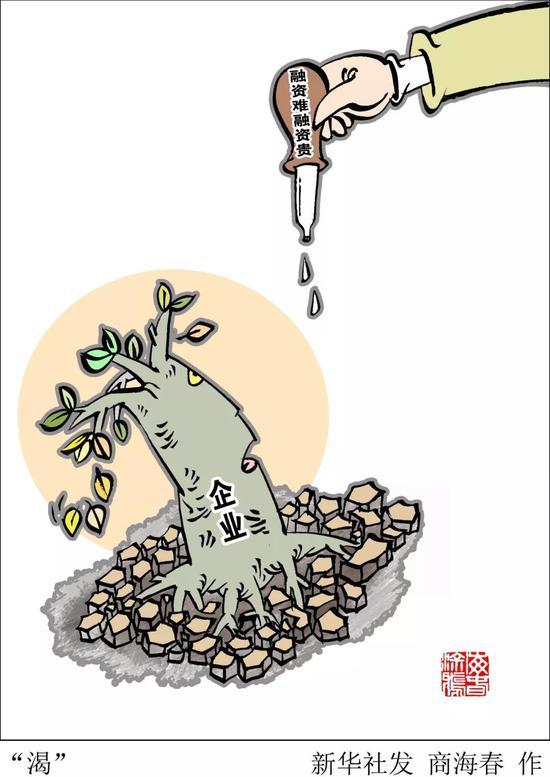

党和国家近期支持民营经济发展的一系列举措引发社会高度关注。在这些措施中,畅通民营企业融资渠道无疑是最受关注的重中之重。半月谈记者近期在部分民营企业采访发现,在融资的问题上,民企存在切肤之痛。尤其在近年降杠杆的大背景下,银行抽贷“好企业不舍得动,差企业不敢动”,致使一些本可健康发展的“中间地带”民企频遭误伤。

“中间地带”健康民企频遭抽贷

谈产销形势笑容可掬,但只要提到资金,脸色立马凝重起来——这是山东一家大型民营集团公司董事长近期受访时表情变化的常态。

他告诉半月谈记者,集团近年一直发展良好,只是由于集团为当地另一家企业的多笔贷款提供了担保,被担保企业2016年出现债务问题,致使集团尽管自身经营并无问题,仍被多家金融机构抽贷。

与去年同期相比,该集团融资规模减小约90亿元。“我现在是咬牙硬撑。”他说,如今企业资金高度紧张。“只要出现一天的逾期,所有合作银行都能找上门。”

贷款、贷款,还是贷款。被问到企业发展最大制约是什么时,不少受访民企负责人的回答异口同声。在纺织、电解铝、化工等产能相对过剩的基础性产业中,企业“喊渴”的现象尤其明显。即使一些企业经营状况良好、市场占比较高、技术处于领先水平,仍会被贷款卡住脖子。

尤其在近年降杠杆的大背景下,一些金融机构停贷不分时候,抽贷不问缘由,部分发展健康的民企负责人表示很受伤。

山东康平纳集团有限公司“筒子纱数字化自动染色成套技术与装备”项目,获得2014年度国家科技进步一等奖。半月谈记者在公司印染车间看到,现场一台台自动化设备高速运转,不需太多工作人员,也没有传统印染车间难闻的味道和如同蒸笼的环境。

公司董事长陈队范介绍,这项技术可使印染成本降低约30%,并且可节水70%、节电45%。然而,只因身在产能问题敏感的纺织行业,资金压力如影随形。陈队范说,近年来企业被银行陆续抽贷三四亿元,已对这一技术突破的后续转化形成严重制约。

一名金融机构信贷部门负责人总结降杠杆在基层的实际情况时说,最难的是明知道一些企业应该压减贷款,但没办法操作:好企业不舍得动,因为那是各家银行争抢的优质客户,得罪不起;差企业不敢动,它们真敢“死给你看”,抽贷不成形成坏账银行更难受。银行真正能抽贷的往往是“不上不下”的民营企业,因为“抽得动”还不必担心其“猝死”。他坦言:“这些企业其实挺冤的,本来‘给点阳光就能灿烂’,但抽贷之后可能就‘乌云压顶’了。”

一场跑不动的“跨栏”

部分民企负责人感慨,尽管中央花大力气引导资金流向实体企业,但实际上,即便民营企业经营形势良好、债务水平可控、产品在国内市场占比较高,想融资仍如同“跨栏”,要翻越金融机构设置的重重关卡。

第一道关卡:地域“特别关照”。

近年来,山东日照、滨州等多地都有企业破产导致银行资产受损的案例,催生“一家出事,同乡连坐”的现象。以邹平市为例,有银行分支机构负责人透露,2014年当地企业长星集团破产以来,这一区域内其他企业融资整体被收紧。尤其是新增担保贷款,很难通过审批。

“现在银行总喜欢说区域金融风险,我们这里的企业要融资,银行基本上就不研究了。”邹平一家企业负责人对此感到非常困惑,“冤有头债有主,为什么要不分好坏搞连坐呢?”

第二道关卡:行业“特别关心”。

一位民企负责人告诉半月谈记者,公司推出的新产品属于装备制造业范畴,节能、环保效果突出。但由于公司主业属于“两高”行业,银行按照“两高”行业标准严格限贷、抽贷,“只要和受限行业沾点边,就要受影响”。

除“两高”行业外,身处产能过剩行业的中小企业融资也格外困难。多家金融机构负责人向半月谈记者证实,此类行业金融机构通常只支持龙头企业、实行名单制管理。

第三道关卡:风险“特别关注”。

部分金融机构为规避风险,对企业的“风吹草动”极为敏感,往往不打招呼就限贷,甚至多家“一哄而上”抽贷,往往将一些企业的“小毛病”激化为“大问题”。

山东中部一位民企负责人回忆,公司接手一家破产企业的事宜“八字还没一撇”,就被银行抽贷18亿元。另一家食品企业负责人则更感冤枉:他肺部发现结节需要做手术,竟然也成为抽贷的“导火索”,企业10多亿元贷款被多家银行紧急抽走约4亿。在当地银监部门的紧急协调下,抽贷问题才暂时缓解。

破解融资难,实招在哪里

山东省一份官方分析报告显示,上半年全省社会融资规模增加约3937亿元,同比少增2059亿元;国有企业新增贷款占全部新增贷款的98%,民营企业新增贷款仅占2%。

近期,党中央重申民营经济贡献和地位,相关部门提出实施民营企业债券融资支持计划、有效治理附加不合理贷款条件问题等措施,带动民营企业整体融资恢复。这些措施受到了民营企业负责人的一致欢迎。

中国人民银行行长易纲在接受新华社记者采访时表示,今后在制定政策过程中,人民银行将注重实地调研,充分听取民营企业和金融机构的意见;对需稳妥实施的政策,采取先试点再推广的方式;对利于长远的规范措施,设置合理的过渡期,避免“一刀切”,便于企业适应调整。

一些民企负责人告诉半月谈记者,当前最期盼的,就是中央精神能够不折不扣地得到落实,尤其希望尽快纠正部分金融机构在降杠杆过程中“板子打偏”“好经念歪”的行为。

“一放贷就面临终身追责的风险,那只有不放贷才是最安全的。”有民企负责人认为,当前一些银行在贷款审批上过度强调责任,又缺乏贷前尽职调查等科学的防风险措施,没有“一企一策”的精确判断,单纯以地域和行业为标准“无差别打击”。监管部门应当引导金融机构建立科学的风险评价体系,纠正部分不合理规定。

全国政协经济委员会主任尚福林建议,应进一步健全完善金融机构债权人委员会机制,促进债权银行协商决策,对短期出现问题的企业能否增加支持、是否收回贷款等形成共同判断,以减少个别银行非理性抽贷、停贷行为引发市场震动,进而,形成债权人委员会支持企业渡过难关、企业股东积极保护金融债权安全、地方财税支持金融防范化解风险有机联动的格局。

半月谈记者:陈灏 袁军宝 席敏