来源:无冕财经

作者:陈涧

退赃开启,踩雷的投资者喜大普奔,“终于看到了一点希望”。但要把装进口袋里的钱吐出来,不容易。

万亿中植系坍塌后,后续处置正在加速。

在警方对中植系四大财富公司涉嫌违法犯罪立案侦查三个多月后,3月16日,据平安北京朝阳官方微信号发布情况说明,称目前已对公司高管等主要涉案犯罪嫌疑人依法采取刑事强制措施,案件侦办和追赃挽损工作正在全力进行中。

警方同时要求,涉案公司其他相关人员,主动配合警方调查取证,积极退缴违法所得,对主动退缴、认罪悔罪的,可依法从轻或减轻处罚。

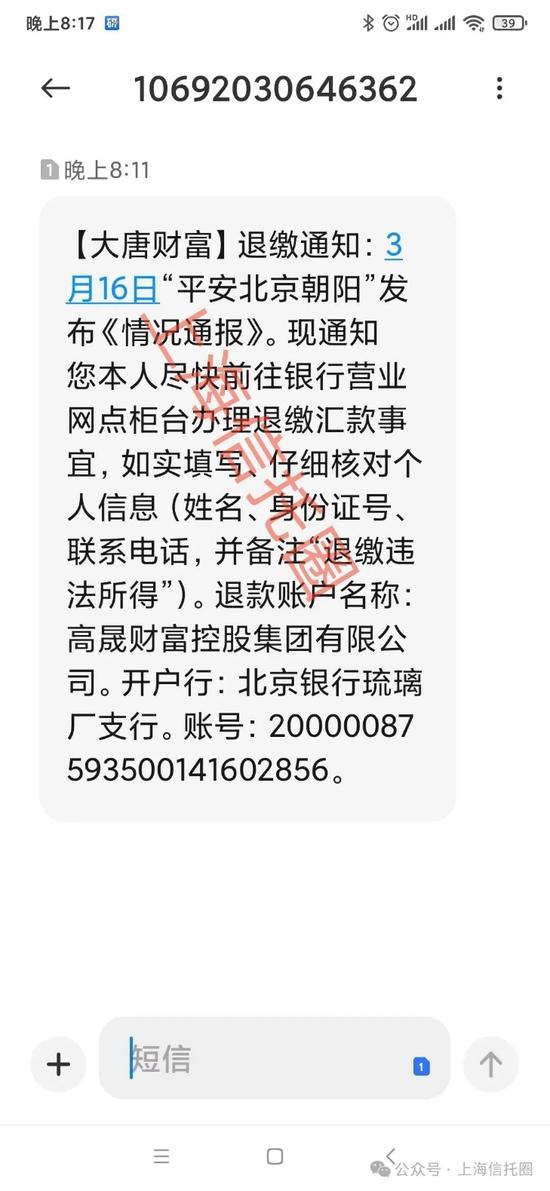

通报发出后,涉案的恒天财富、新湖财富、高晟财富、大唐财富等公司的员工,陆续收到退缴违法所得的通知短信。

据“信托圈内人”消息,有一些员工接到电话,被告知退缴金额,有人要退约560万。还有理财经理表示,其要求退缴金额为280万,但自己计算的是250万。

有恒天财富前员工在社交平台发文称,自己2018年在这家公司待了四个月,就开了一单,也收到退缴短信。此外,还有行政岗员工称收到短信。

据媒体此前报道,中植系财富公司暴雷,涉及15万高净值客户,单个客户最大投资金额超50亿。有买了中植系理财产品的投资者在网上留言,“终于看到了一点希望”。

已经破产的中植系,还能挤出多少钱来?投资者恐怕只能继续煎熬。

近亿工资的高管退得最多?

去年11月,警方通报就已表明,中植系所属财富公司涉嫌违法犯罪,但并未明确说明是何种罪名。

当时,广东广强律师事务所执业律师倪菁华发文指出,本案应该主要涉嫌非法集资的两个罪名,即非法吸收公众存款罪和集资诈骗罪。

而按最高法发布的《关于办理非法集资刑事案件适用法律若干问题的意见》,向社会公众非法吸收的资金属于违法所得。以吸收的资金向集资参与人支付的利息、分红等回报,以及向帮助吸收资金人员支付的代理费、好处费、返点费等费用,应当依法追缴。

结合此次警方通报,中植系财富公司普通员工需要退赃,也属于意料之中。

但要把装进口袋里的钱吐出来,谈何容易。

3月16日,有网友在社交平台发帖称,自己2016年-2018年在恒天财富工作,一直是初级理财顾问,总在淘汰边缘徘徊,2018年8月因连续三个月没有业绩,考核不达标离开。其表示“收到这个消息,实属诧异。”

对此,有网友在帖子下方留言表示不满,“恒天初级理财顾问每月的业绩至少200万,两年至少有4800万的业绩。2016年的提成很高,应该在1.2%以上,所以50多万的提成是有的。”

还有网友称,自己是行政岗,但因为曾经替理财顾问挂单,也收到退缴短信了,“冤死了”。

但不管怎样,引发中植系暴雷的定融产品涉嫌违规,向客户售卖获取的佣金、提成等就是不当利益。有业内分析认为,此次退缴人员都与四家财富公司的定融产品相关,时间上应该是划定相关产品正式推出的2017年及之后。

除了普通员工,四家财富公司的高管要退缴多少也引人关注。

此前有消息称,中植系财富公司暴雷前,四家财富公司的高管年薪不菲,其中,恒天财富总裁周斌为约9500万元,恒天财富董事长崔同跃约5200万元,大唐财富董事长张冠宇为约2500万元,新湖财富总裁赵厚璞为约2100万元。

据公开资料显示,周斌在金融业从业多年,加入恒天财富后,用3年时间将上海分公司从小团队发展成三百多人的核心公司,并于2014年出任恒天财富董事长。

有报道称,周斌为人低调,非常自律,每周工作50多个小时。2018年,在与吴晓波对谈时,周斌曾对自己进行定义:一生只做两份工,前一份工做了十六年,这一份工再做十六年。

在中植系四家财富公司中,恒天财富管理规模最大,截至2021年11月底,资产配置规模达1.5万亿,这也造就了周斌的天价薪酬。

说到退缴,在几家财富公司中,周斌要退缴的金额可能最大。

有分析人士称,可比照涉非法集资的盛大金禧案,该案中有一名团队负责人涉非吸总额1610万元,其被判刑四年,被判罚款20万、追缴非法收入29.96万,另外还需要退赔1610万。

投资者能松一口气吗?

去年7月29日,在恒天财富工作7年的理财师发布致歉信,称中植集团在财富端所有产品募资和兑付已经暂停,此事涉及高净值投资人约15万,其中单个客户最大金额为50多亿元,债务违约金额达到2300亿元。

致歉信引爆中植集团早已潜藏数年的致命危机。四个月后,中植集团以《致投资者的一封致歉信》彻底袒露危局,称公司总资产账面金额约2000亿元,由于债务巨大,在剔除保证金后相关负债本息规模约4200亿-4600亿元,已严重资不抵债。

很快,警方对中植系财富公司涉嫌违法犯罪发起调查。今年1月5日,法院裁定受理中植集团破产清算申请。

据了解,中植集团由解直锟1995年成立,在这位没有金融从业经验的创始人带领下,中植集团于2001年进入信托业,此后逐渐掌握一套资本腾挪的密码,一度建立起实业加金融的庞大“帝国”,曾控股数十家金融公司,持股逾50家上市公司,搅动万亿资金。

而庞大版图得以运作的核心,就是中植集团早期通过重组、收购得来的中融信托。

恒天财富、新湖财富、高晟财富、大唐财富设立后,中植系的资本运作达到顶峰状态。简单来说,就是中融信托及财富公司募集资金,再去收购上市公司资产,随后拉高股票,套现离场,周而复始。

“2020中国独立财富管理公司TOP20榜单”显示,恒天财富、新湖财富、大唐财富、高晟财富分别以11549亿、6000亿、8500亿、1000亿的累计规模,排在第2、3、4名和第11名。中融信托的资产管理规模也超过7000亿。

中植系近年来与地方金交所或伪金交所勾兑,热销定融定投产品,年化收益率达到8%-12%。据媒体报道,由于缺乏监管,募集的资金不少流向中植系自己的项目,但中植系投资的资产持续缩水,资金池枯竭,最终暴雷。

去年8月,在中植系旗下理财产品出现逾期兑付消息后,网上流出中植集团总部相关人员当月与投资者沟通的录音。

根据当时的情况说明,中植当年7月初已经请了毕马威会计事务所进行审计,主要包括财务情况、负债情况、资产情况,审计后就能得到兑付率,兑付率仍在核实中,审核预计不需要一年时间。

录音中也提到后续要进行资产处置或资产盘活,主要包括上市公司股权、房企融资项目、债权类资产、不动产和物业类资产等。

看似资产比较庞杂,但主要集中于股权和债权,真实价值早就大幅减值,能够回收的金额很低,能按半价变现就已经非常乐观。

债权类资产应该算是最大一块,据说有800亿-1300亿的贷款应收,不过不保证一定能收回来。

不动产和物业类资产,包含一些土地的使用权、三四线城市的地产。但在处理资产过程中,不能以投资时的资金评估,可能存在打折处理或有溢价的情况,评估都需要时间。

在上市公司股权这一块,据称有8家控股上市公司和13家参股上市公司。中植系去年上半年曾出售三家上市公司股权,但暴雷之后,未有股权出售消息传出,想来应该是不太好卖。

中植方面曾称,未来的偿付大概率是现金加上权益,权益包括不动产、债权、债转股的股权。

有不良资产业内人士分析,中植系资产变现困难,2000亿元的总资产就只是账面价值,而大部分又是债权和股权投资,存续时间长,资产严重减值,不仅处置难度大,能够回收的金额也较低。

因此,对中植系来说,去年所称的负债本息规模约4200亿-4600亿元,但实际债务可能高于这一组数字。

而中植系已经进入破产清算程序,根据相关流程,法院会指定破产管理人或者清算组;再要求债权人进行债权申报,对中植的债务方进行催收;待到债权人债权申报结束,再依法按先后顺序清偿。

按法律规定,债务清偿顺序先是普通职工工资、社保等,接着是有抵押、质押、动产留置的债权,然后才是普通债权。

对中植系财富公司的10多万投资人来说,从本就可能不多的资产中,最终能拿回多少本金,也只能听天由命了。

责任编辑:刘万里 SF014