从资本利得的角度上看,盈利和估值视角下高股息策略均具备正向作用逻辑。盈利角度,具备较大比例现金分红的公司盈利能力相对较强,盈利与现金流相对稳定,这类公司往往可以赚盈利增长的钱;估值角度,股息率较高的公司往往具备较低的估值,因而存在估值修复的空间,这部分价值回归收益同样是资本利得的组成部分。

二、沪市公司分红提质增效,中特估引导价值回归

近五年沪市上市公司的分红金额高于股权融资总额,且比较优势逐年拉大。近10年来,沪市公司现金分红金额呈逐年递增趋势,相比之下,沪市上市公司的融资总额(包括IPO募资和再融资)整体维持稳定态势。自2018年起,沪市公司的分红金额已高于股权融资总额,且二者的差距逐年扩大。沪市分红金额总额从2013年的6613.57亿元增至2022年的17202.97亿元,年平均增长率11.21%。除2015年同比增速-1.30%外,其余九年均实现正增长,2022年同比增速为13.84%,十年累计现金分红10.12万亿元。

三、实战型高股息策略

从产品挂钩情况看,基期在2014年以前的红利指数大多存在挂钩产品,中证红利指数挂钩产品规模最大数量最多,中证高股息精选指数、中证高股息龙头指数曾有代表性挂钩产品,后于近两年终止上市。从长期收益收益表现看,红利质量、红利成长低波、东证红利低波、红利潜力2014年至今年化收益在12%以上,收益回撤比在5以上的包括红利质量、红利成长低波、东证红利低波、红利潜力四个指数。》对比年初至今最大回撤,S&P大盘红利低波50年初至今回撤相对更小,红利质量、中证高股息精选年初至今回撤较大;近三年回撤情况方面,东证红利低波控制在15%以内,红利低波、国企红利、300红利低波、红利低波100、S&PA股红利、S8P大盘红利低波50、红利成长低波回撤控制在20%以内。

四、快速轮转和风险情绪下适用高股息策略

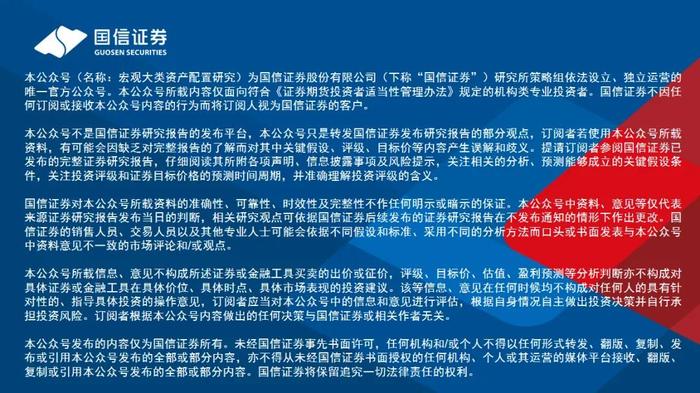

今年3月以来,A股市场表现和经济基本面背离,行业高速轮动的情况也打破了历史经验。在风险情绪成为A股市场长期拖累因素的基础上,限制A股反弹、增加投资难度的因素,一方面是市场将长期问题短期化交易,如风险情绪反馈出海外逆全球化和地缘冲突等中长变量的担忧超过短期经济数据走强的利好;另一方面是主题投资主导的行业轮动高速化,今年一个月行情轮动速度相当于过去一个年度的频率。上述两类情况在A股案例有限,且本轮超出了以往的数据背离的长度、轮转速度的高度,因此我们通过复盘2000年以来美股市场在趋势背离、高速轮转期间的原因和投资策略予以借鉴,最终发现高股息多成为市场投资主线尚不分明期间的避险策略。

五、高股息策略再审视

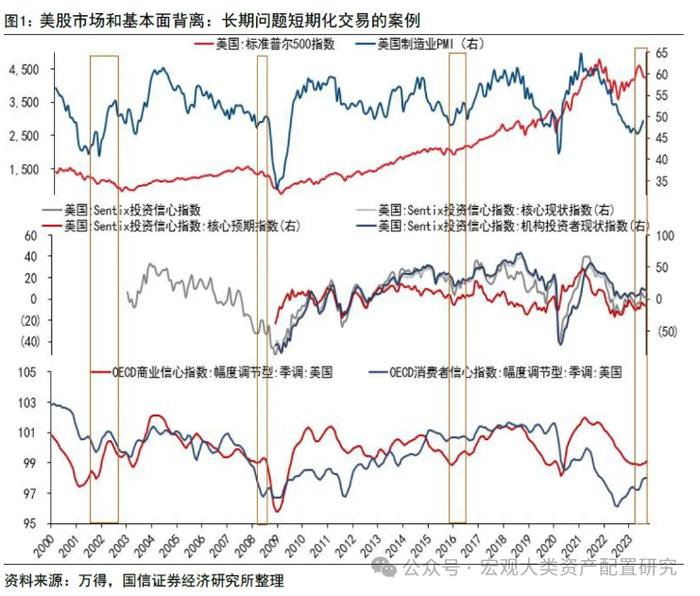

三段超额区间,全年显著跑赢。

阶段1:2-5月各高股息指数普遍跑赢。美联储降息预期证伪,经济复苏预期未能稳固,行业轮动维持高速,市场步入震荡期,红利低波类指数大幅占优。(E.g红利成长低波、标普中国大盘红利低波50、东证红利低波等)

阶段2:8-10月市场整体承压,高股息策略表现更好。市场对政策的反映钝化,长期问题短期化交易,外资持续流出。A股市场波动较大且缺乏明显主线,年内承压时段内高股息成为相对占优的避险策略。

阶段3:12月以来低估值风格显著跑赢。10月未特别国债提振市场表现,反弹期间高股息策略小幅跑输,12月以来市场再次出现回调,上历效应视角下低估值风格连续三年占优,高股息策略隐含低估值属性,12月以来再度跑赢。

全年表现:红利低波优势显著。截至12月22日,大盘、全A分别下跌5.7%、7.6%,中国大盘红利低波50、红利低波100红利成长低波分别上涨9.2%、8.01%、6.4%显著跑赢。

六、寻找优质红利资产

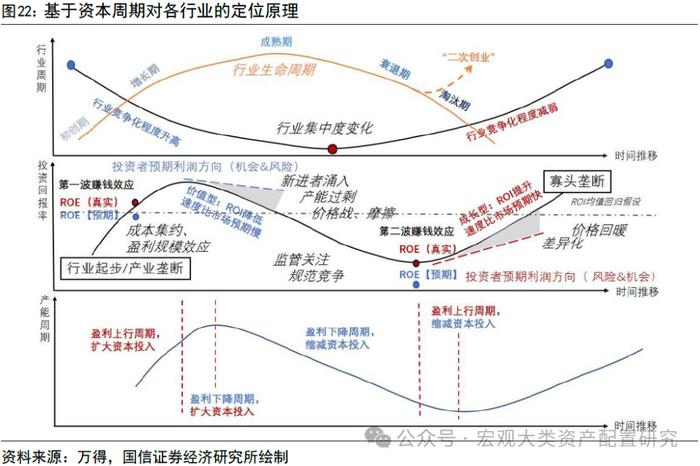

预期股息率模型下的高股息标的同样透露着产业周期规律下的分红倾向线索。在《高股息策略再审视》的报告中,我们提到高分红资产本质上是一类处于成熟期、对增速的诉求不高,同时有较强的盈利韧性的行业或企业。那么从资本周期的角度出发,处于下列两类周期的细分行业值得关注:其一是经历过出清期,后续在行业竞争化程度减弱下有望实现k型分化或垄断经营的细分赛道(电力、燃气等);其二是处于竞争转出清末期,盈利和开支均下行,现金比例抬升推动潜在分红意愿及股息率抬升的行业(普钢、纺织服饰等)。

七、从“红利”到“红利+”

从红利到“红利+”,不局限于高股息,现金牛资产或将在估值重塑过程中稳健前行。复盘红利资产长期跑赢的规律,不难发现充沛的现金流支持高分红是不可或缺的因素。从现金流量表与企业盈利的关系出发,经营性现金流占营收比更高的企业长期以来有更好的业绩表现。从估值提升的角度看,整个市场中的大多数企业处于“便宜”区间的情况下,现金流产生的能力往往影响企业后续的估值水平。我们重申在价格弹性有限,盈利修复斜率缓慢的情况下审视性价比,国央企考核体系持续迭代下重视“现金牛资产”。

八、从高景气到高成长,再到高分红逻辑

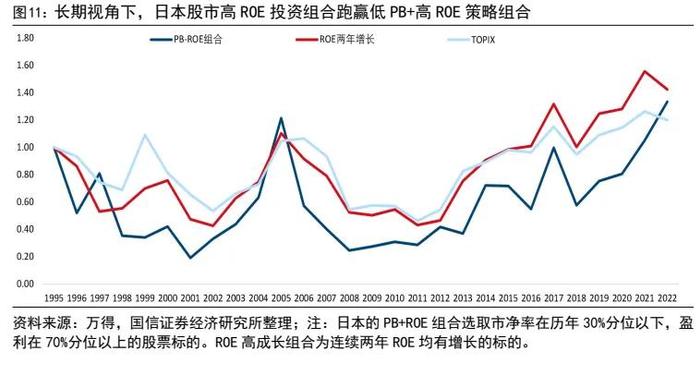

日股的经验显示,头部排名/赔率看盈利成长性,相对排名/胜率看低估和红利。并非高成长属性在价格低迷等语境下就不再奏效,日本的高成长投资策略并未跑输PB+ROE策略。以日本股市长期复盘为例,高ROE+低PB组合长期表现并没有占优,仅在2023年日股大盘价值上涨时才有明显超额、勉强追平东证所指数,而ROE高成长的组合多年来并未跑输宽基指数,且在2013年以来的日股走强中跑出了明显的超额。红利策略能做到长期的相对跑赢,但是上涨幅度最高的股票和代表性基金产品多依靠盈利和成长性,如东京电子、爱德万测试等颇具代表性的成长标的在日股中的α特征显著,只不过选择盈利成长性有一定的风险,这种成长性很多是在事后验证的,当然也为绝对收益和头部排名提供了赔率。

九、4月决断,关于红利、小微盘和一季报

十、新“国九条”发布,“红利+”先行

新“国九条”发布,A股市场步入政策呵护周期。2024年4月12日,国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见》,新“国九条”旨在推动资本市场高质量发展,长期建成与金融强国相匹配的高质量资本市场。此次意见出台是2004、2014年两个“国九条”之后资本市场的第三个“国九条”,证监会会同相关方面组织的落实安排,共同形成“1+N”的政策体系。

十一、关注龙头,红利成长可兼得

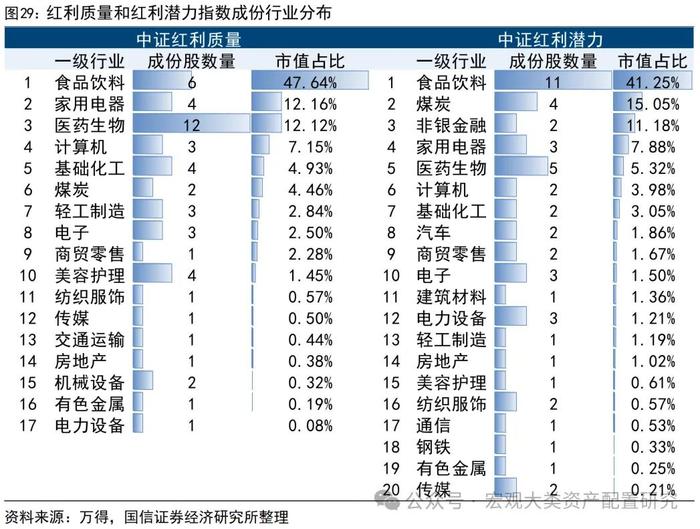

红利指数内部约有近10%科技成长权重暴露。红利质量指数成分股中市值占比最大的三个行业为食品饮料、家用电器、医药生物,但科技成长类仍占有一定权重,3只计算机成份市值占比达7.15%,3只电子成份市值占比达2.5%,TMT成份合计占比达10.14%。中证红利潜力指数的科技成长行业暴露更分散,10只计算机、汽车、电子、通信、传媒合计市值占比8.08

十二、红利仍是稳健底仓

2023年年报和2024年一季报披露以来,红利资产持续占优,仅在 6 月上旬至中下旬一度跑输,但6月18号以来再度跑赢。红利相对成长、全A调整半个月左右。在市场调整语境下红利风格调整是否结束,中期维度能否作为底仓主线,仍是投资者关注的重点,在美元有韧性,国内货币政策短期降息空间稳定,变动幅度不大,对红利策略没有太多资金定价扰动的情况下,我们就长短期维度的胜率赔率,对红利资产简单探讨。

分析师:王开SAC执业资格证书编码:S0980521030001

分析师:陈凯畅SAC执业资格证书编码:S0980523090002

【国信策略】超长债和股市联动,后续怎么看?-2024-01-28