来源:华尔街见闻

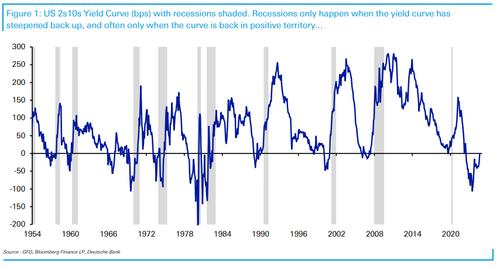

德意志银行策略师Jim Reid表示,经济衰退往往在收益率曲线从倒挂状态恢复过来时开始,事实上,过去的四次经济衰退都是如此。

历史上最长的“倒挂”终结,降息预期增强,市场对“美国经济衰退论”议论纷纷。

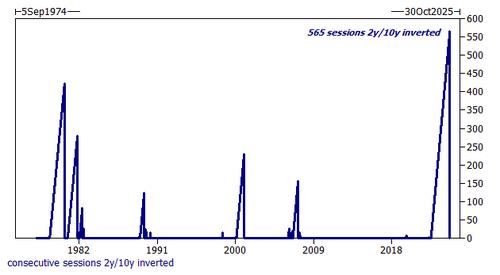

周三,2年期美国国债收益率跌至10年期国债收益率以下,结束了长达26个月的收益率曲线“倒挂”,随后在略高于“倒挂”关口的窄幅区间内波动。金融市场中,“利率敏感”的美债收益率曲线一直被视为经济衰退的前瞻指标。

“经济衰退”辩论

随着收益率曲线的重新陡峭化,分析师的观点出现了分化。一些分析师认为此现象可能预示着经济衰退即将到来。

德意志银行策略师Jim Reid表示:

“经济衰退往往在收益率曲线从倒挂状态恢复过来时开始,事实上,过去的四次经济衰退都是如此。”

但是,本轮美债收益率曲线倒挂已持续了两年多,但经济衰退仍未发生。不少分析师质疑,“收益率曲线现在作为衰退指标已经失效,而且作为市场信号已经完全没有意义“。

Capital Economics经济学家James Reilly则认为:

“尽管在过去‘倒挂’往往先于经济衰退出现...但收益率的这种变化更多地反映了投资者的担忧,而不是新的经济衰退信号。我们怀疑这次不会出现衰退情况。”

经济数据“红灯亮起”

此外,也有分析师认为,应该更多地关注经济数据,而不是曲线的形状。这些数据可能会为美国借贷成本的未来路径提供线索。

周三,美国劳工统计局公布的报告显示,美国7月JOLTS岗位空缺767.3万人,创三年来最低,同时远低于预期的810万人。裁员人数升至176万,为2023年3月以来的最高。分析普遍认为,美国劳动力市场疲软迹象明显。数据公布后,短期政府债券大幅上涨。

巴克莱全球研究主席Ajay Rajadhyaksha表示:

“从边际上看,JOLTs数据确实很重要,美联储对此非常重视。而市场也知道他们不会置之不理,与其说是收益率曲线的问题,不如说是在预期更快降息周期的情况下出现的前端反弹。”

其实,早在上个月月初的“黑色星期一”,收益率曲线就已短暂结束“倒挂”,而此前7月份低迷的非农数据,也引发了人们对即将到来的经济衰退的担忧,并促使投资者押注利率将迅速大幅下调,但这些担忧后来被一系列更强劲的经济报告所缓解。

降息信号愈发明朗

从历史上看,随着期限增加,债券收益率曲线往往向上倾斜,短期收益率通常低于长期收益率,反映了长期贷款的较高风险。当短期贷款的成本高于长期贷款时,意味着投资者预计未来几年经济向好,因此利率将会降低。

投资者对于美联储在本月晚些时候的会议上降息的预期正在增加。当前,掉期市场完全预期美联储本月晚些时候将会降息25个基点。市场预计降息50个基点的可能性为40%。他们预计到12月底降息幅度将超过1个百分点。

美联储主席鲍威尔在8月份的杰克逊霍尔经济会议上表示,美国降息的“时机已到”。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。