来源:财联社

财联社7月31日讯(记者 沈述红)7月29日,一则债基单日净值涨幅达到50.55%的消息引发了不少投资者的关注。

这只单日净值暴涨的产品为百嘉百臻利率债,而债基单日净值暴涨往往源于巨额赎回。作为一只成立于今年4月26日的产品,这只基金成立三个月出头的时间里已发生了三次巨赎,个中缘由引人深思。首次发生巨赎距离成立日仅4个交易日,此次巨赎发生后的6月底,该基金规模仅剩5000余万元。7月初,百嘉百臻利率债再度发生巨额赎回。

有行业人士指出,此类产品散户持有较少,大额赎回产生的影响有限,“不过,有些小公募的债券基金被市场上的某些资金频繁进出,其中发生的事情以及资金的性质很难说清楚,建议普通投资者审慎购买此类产品。”

成立三个月三次巨赎

从过往案例看,债基单日净值暴涨往往源于巨额赎回。但此次巨额赎回的情形稍有不同。

公开信息显示,上述单日净值暴涨的中长期纯债基金——百嘉百臻利率债成立于今年4月26日。这也意味着,新基金在成立至今仅三个月出头的时间里便发生了巨额赎回。此时,这只产品建仓期刚过。

从其成立数据看,百嘉百臻利率债募集有效认购总户数为265户,成立规模约2亿元。其中,A类份额认购规模为410元,C类份额认购规模为2亿元。由此看,该基金大概率属于单一投资者持有份额占比较高的基金。

值得一提的是,7月底发生的情形已经不是该产品成立以来首次出现巨额赎回。根据百嘉基金5月7日发布的公告,还在建仓期的百嘉百臻利率债在5月6日发生大额赎回,公司决定对基金当日的A类、C类基金份额净值保留8位小数。

从4月26日成立至5月6日发生巨赎,百嘉百臻利率债在短短4个交易日内发生了巨额赎回,随后不足两个月再度出现类似情况。7月3日,百嘉基金再次公告,百嘉百臻利率债债券基金于7月2日发生大额赎回,公司决定对基金当日的A类、C类基金份额净值保留8位小数。

短短三个月,一只基金出现三次巨额赎回,个中缘由引人深思。

背后有何玄机?

在首次出现巨额赎回后的6月底,该产品基金规模仅剩5045.67万元。彼时,百嘉百臻利率债成立以来净值略增0.09%。

6月底,该产品的债券仓位为61.50%,37.66%的资产买入了返售金融资产,基金经理在季报中称,产品尚处于建仓期,配置了少部分1年期以内的利率债,根据市场情况 灵活使用杠杆。

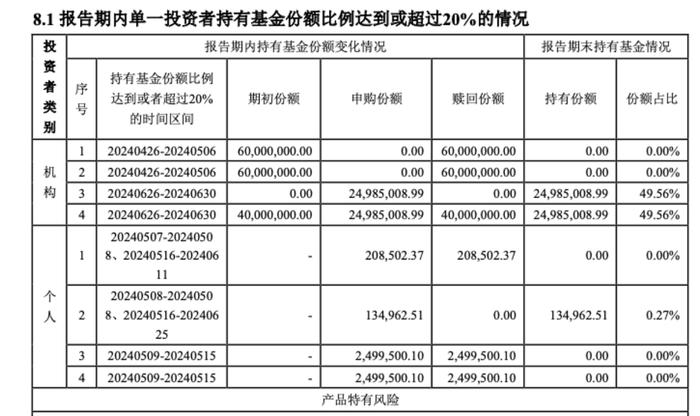

从二季报披露的数据看,百嘉百臻利率债出现了多个机构申购又全部赎回的情形。其中三个机构在二季度赎回了自家申购的所有份额;仅两位个人投资者在二季度买入一定份额。

随着7月的两次巨赎,百嘉百臻利率债的规模之迷你已可想而知。

另据公开数据,管理该产品的基金经理为李泉,与寻常基金经理的晋升渠道不同,李泉出身市场体系。他曾任金鹰基金市场部渠道经理,深圳前海聚能投资市场部总经理;随后,他才逐渐向交易、投资层面转型,先后任中科沃土基金集中交易部交易主管和百嘉基金基金经理。

华南一家大型公募基金人士指出,此类产品散户持有较少,大额赎回产生的影响有限。“不过,有些小公募的债券基金被市场上的某些资金频繁进出,其中发生的事情以及资金的性质很难说清楚,建议普通投资者审慎购买此类产品。”

资金的大额赎回,往往会导致基金份额净值波动风险、基金流动性风险等特定风险。而一旦单一投资者持有基金份额比例过多,其大额申赎所引发的基金净值和流动性风险则会相应加大。从实际情况看,偏机构定制型的产品多为债券型基金,如果持有份额比重较高的机构大额赎回,会在短时间内剧烈扰动基金净值。此时为了保证投资者之间收益公平性,公募基金在出现巨额赎回后往往会提高净值精度。