(报告出品方/作者:华泰证券,倪正洋)

新增:轨交装备景气复苏,固定投资/客运量/动车组招标均回暖

国铁集团扭亏为盈,铁路投资有望持续发力。2023 年前三季度,国铁集团实现营业总收入 9080 亿元,同比增加 1258 亿元、增长 16.1%,实现盈利 121 亿元,摆脱 2020 年至 2023 年上半年持续亏损状态。2023 年我国铁路固定资产投资累计达 7645 亿元,同比增长 7.5%, 迎来增长拐点;2024 年 1-4 月,全国铁路完成固定资产投资 1849 亿元,同比增长 10.5%, 相较 24 年 M1-M3 同比增长数据 9.86%继续上行。若全年铁路固定资产投资维持 10%同比 增长,24 年全年投资额将达 8410 亿元。铁路固定资产投资持续增长有望带动动车组招标 放量/动车组高级修放量。

加权平均单位成本下时速 350 公里高铁投资建造的单位成本为每公里 1.29 亿元,轨道建 设/通信电力/车辆的费用分别占总成本约 61%/9%/15%。据 2014 年世界银行发布的调查报 告《中国高速铁路:建设成本分析》中披露的数据,中国高铁不同线路单位造价存在差异, 时速 350 公里的线路单位成本为每公里 9400 万至 1.83 亿元,时速 250 公里的客运专线单 位成本为每公里 7000 万至 1.69 亿元。加权平均后,时速 350 公里/250 公里的项目成本为 每公里 1.29/0.87 亿元。细分项目中各要素成本来看,以高铁为例,轨道建设花费占总成本 份额约 61%,其中拆迁征地费用/土建工程/轨道分别占比 4%/48%/9%,通信、信号及信息 /电力分别占比 4% /5%,机车车辆费用占总成本约 15%,车站等建筑物占比约 2%。

高铁营运里程 23 年底已达 4.5 万公里,后续每年新建里程有望持稳。2023 年,全国铁路 投产新线 3637 公里,同比减少 11.29%,其中高铁 2776 公里,同比增加 33.33%;截至 2023 年年底,全国铁路营业里程达到 15.9 万公里,其中高铁 4.5 万公里。近年来全国铁路 及高铁新建里程总体呈逐年下降态势。2019-2023 年,全国铁路/高铁投产里程分别为 8489/5474 公里、4933/2900 公里、4208/2168 公里、4100/2082 公里和 3637/2776 公里。 国铁集团在 2024 年 1 月 9 日工作会议上称,2024 年将投产新线 1000 公里以上。按照十 四五规划方案,预计 2025 年底全国铁路营业里程将达 16.5 万公里左右,其中高速铁路 5 万公 里左右,因此我们预计 24、25 年每年新投产约 2500 公里高速铁路。

“八纵八横”主通道已建成投产约 80%,后续或重视西部地区新线建设普及。2016 年,《中 长期铁路网规划》提出构筑“八纵八横”高速铁路主通道,设计总规模约 4.5 万公里。截至 2023 年底,“八纵八横”主通道已建成投产 3.64 万公里,占比约 80%;开工在建 0.67 万 公里,占比约 15%。国铁集团称,2024 年要科学统筹建设资源,合理优化施工组织,以“十 四五”规划和 2035 年远景目标纲要确定的 102 项重大工程中的铁路项目为重点,加大出疆 入藏、沿边铁路等国家战略通道项目实施力度,积极推进沿江沿海高铁、西部陆海新通道 等重点项目建设,高质量建成投产上海至苏州至湖州高铁、杭州至义乌至温州高铁等工程, 确保完成年度投资投产任务和实物工作量。

2023 年铁路客运量快速恢复,公转铁持续推进下铁路货运总量持稳。2023 年我国铁路客 运量快速恢复,国家铁路旅客发送量完成 36.85 亿人,比上年增加 20.75 亿人,同比+128.8%; 国家铁路旅客周转量完成14717.12亿人公里,较上年增加8145.36亿人公里,增长123.9%; 24 年 M1-M3 全国铁路客运量 10.14 亿人次,同比增长 28.5%。货运量方面,2023 年国家 铁路货运总发送量完成 39.11 亿吨,比上年增加 0.08 亿吨,增长 0.2%。其中,集装箱发送 量比上年增长 7.3%。国家铁路货运总周转量完成 32638.50亿吨公里,与 2022年基本持平。 公转铁推进 7 年来,国家铁路货运量已经从 2016 年的 26.52 亿吨增加到 2023 年的 39.1 亿吨,7 年增长了 47.44%,“公转铁”增量或已饱和,近年来铁路货运量虽然都是增加态 势,但增幅整体呈现收窄态势,2017—2022 年国家铁路货运增量分别为 10.1%、9.3%、 7.8%、4.07%、4.0%和 4.7%,呈现低增长趋势。

23 年客运量恢复+铁总固定投资回升带动动车组招标回暖,24 年 350km/h 动车组首次招 标 165 组已超 23 全年。轨交装备采购与线路建设和客流量相关,疫情期间,客流量大幅受 损,使用率降低使得动车组采购大幅减少。随着 2023 年客流量回暖及铁总固定投资的提升, 国铁集团动车组招标提升。2023 年国铁集团共招标 350 公里动车组 164 组,同比+78%。 2020-2022 年,国铁集团各年仅采购 350 公里动车组 83 组、29.5 组和 92 组。2024 年动 车组招标持续复苏,5 月 10 日国铁 24 年首次动车组招标,招标时速 350 公里复兴号智能 配置动车组(8 辆编组),数量 132 组;时速 350 公里复兴号智能配置高寒动车组(8 辆编 组),数量 13 组;时速 350 公里复兴号智能配置动车组(17 辆编组),数量 20 组(10 列)。 共计 165 组,已超 23 年全年。

“一带一路”沿线国家高铁建设需求旺盛,高铁出海持续突破。国际铁路联盟(UIC)数据 显示,2040 年之前全球铁路需求约 12-15 万公里,亚洲占 52%;2020 年全球高铁建设规 划数据中,“一带一路”国家里程总计(运营+在建+规划)约 2.75 万公里。高铁扩建升级 是诸多国家发展区域经济的重要动力,在此背景下,中国实现了高速动车组出口国外“第 一单”:雅万高铁全长 142 公里,2023 年 10 月投入商业运营,是中国首个全系统/全要素/ 全产业链在海外落地的项目,其中高速动车组由中国中车旗下四方股份设计制造。此外, 匈塞铁路第三段加速推进,塞尔维亚交通部表示已与中国签署约 40 亿欧元合同,涉及道路 建设协议和购买 5 列高速列车的合同,实现中国高铁欧洲出口首单。中泰铁路也已经进入 全面推进阶段,预计将在 2026-2027 年建成。

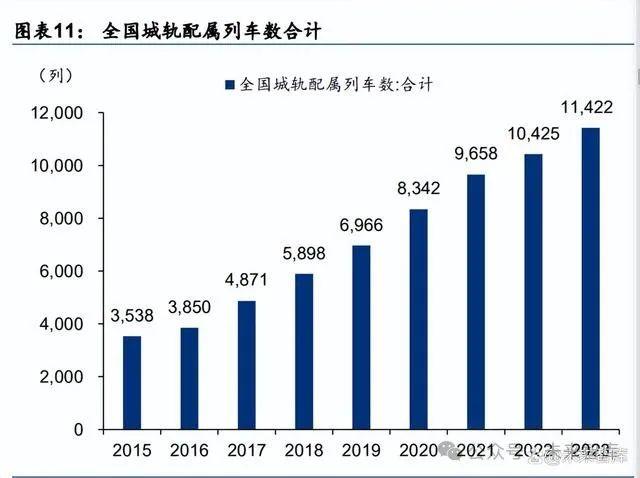

城轨方面,预计 24/25 年新建成城轨线路规模仍将保持稳定,在 25 年末达到 13000 公里。 根据中国城市轨道交通协会,2021 年/2022 年中国轨交线路分别增长 1237.1/1080.65 公里; 2023 年末,中国内地累计有 59个城市开通城市轨道交通运营线路 338 条,运营线路总长 度 11,224.54 公里;2023 年在建线路总长 5,671.65 公里,全年共完成建设投资 5,214.03 亿元;全年完成车辆购置投资共计 283.72 亿元,同比增加 12.96%;截至 2023 年底,城轨 交通线网建设规划在实施的城市共计 46 个,在实施的建设规划线路总长 6,118.62 公里; 2023 年当年,共有 5 个城市的新一轮城轨交通建设规划或建设规划调整方案获批,获批项 目中涉及新增线路长度约 550 公里,新增计划投资额约 4,500 亿元。根据中国轨道交通协 会在《城市轨道交通 2023 年度统计和分析报告》中预测,城轨交通建设进入平稳发展期, 预计未来两年新投运线路与 2023 年基本持平。“十四五”末城轨交通投运线路总规模趋近 13000 公里,对应 24-25 年每年有望达到 888 公里新增里程。

替换:动车组密集高级修,设备更新带动机车/通信信号系统增量

我国动车组五级修标准为 480 万公里或 12 年,维修或从里程修/时间修逐步变为状态修。 根据国铁集团的《铁路动车组运用维修规程》,动车组以里程周期为主,时间期为辅进行检 修。动车组维修由低到高分为五级检修,其中一、二级为日常维修,在动车所内进行;三、 四、五级为高级修,需返厂维修;检修周期分别为 120 万公里、240 万公里、480 万公里, 或 3 年、6 年、12 年。目前三级修已基本实现由铁路局动车段承担,四级修由动车段和中 车动车组造修企业共同承担,五级修由中车动车组造修企业承担。随着机车车辆技术装备 不断提高,各铁路局正在逐步向状态修过渡。状态修是根据设备的实际技术状况来确定维 修时机,可以降低列车维修成本并提高效率。

动车组高级修密集期来临。24 年 1 月,国铁集团发布动车组高级修首次招标公告,共招标 361 组,招标规模已超 23 年全年,其中五级修 207 组,占比高达 57%(而 23 年高级修一 共招标 290 组,其中五级修 108 组,占比 37%)。2010-2015 年是高速铁路的高速发展时 期,10-15 年中国铁路动车拥有量 CAGR=32%,根据动车组五级修周期为十二年或 480 万 公里计算,动车组高级修已迎来密集期。2020 年动车组高级修招标项目中第一次出现五级 修,但修程修制改革(具体包括推进动车组、机车整车高级修周期延长验证,延长动车组 维修里程)等系列举动和疫情期间车辆使用率大幅下降延缓了动车组、机车维保和更新的 需求释放。因此 2024 年后我国动车有望进入高级维修密集期。根据动车组历史新增及采购 数据,我们预计 2026 年动车组五级修可达 400 组。

铁路部门落实大规模推进设备更新政策,内燃机车更新为当前更新主线。2024 年 3 月 1 日 国务院常务审议通过《推动大规模设备更新和消费品以旧换新行动方案》,会议指出要有序 推进交通运输设备更新改造。为落实推进大规模设备更新的具体行动,国家铁路局于 2024 年 2 月 28 日表示,力争到 2027 年实现老旧内燃机车基本淘汰。根据国铁集团 2023 年统 计公报,国家铁路机车拥有量为 2.14 万台,其中内燃机车 0.73 万台,占比 34.0%;政策 的鼓励支持有望加速轨交装备更新换代的节奏。

通信信号系统生命周期一般在 10-15 年左右,预计当前有约 1.1 万公里高速铁路通信信号 系统已到或逐步进入更换期限。铁路通信系统与信号系统需要维护,其核心元器件同样需 要迭代,根据中国通号 2023 年度报告,依照相关技术规范要求结合行业惯例,高铁轨道交 通控制系统的生命周期一般在 10-15 年左右,部分室外设备系统受环境因素影响更新周期 更短。根据交通运输部数据,2023 年前我国已建成 1.1 万公里高速铁路,若按照其寿命平 均 12 年计算,25 年后 2013 年前建成的 1.1 万公里高铁的通信信号系统将逐步到达更换年 限。铁路交通控制系统(通信系统和信号系统)的需求与新增里程以及存量公里数工程升 级换代相关。根据中国通号招股说明书披露,新建高速铁路控制系统项目造价情况约为 350 万元/公里以上,新建普速铁路控制系统项目造价情况约为 150 万元/公里以上。

轨交装备产业链:车辆/通信信号系统等相关公司受益于行业复苏

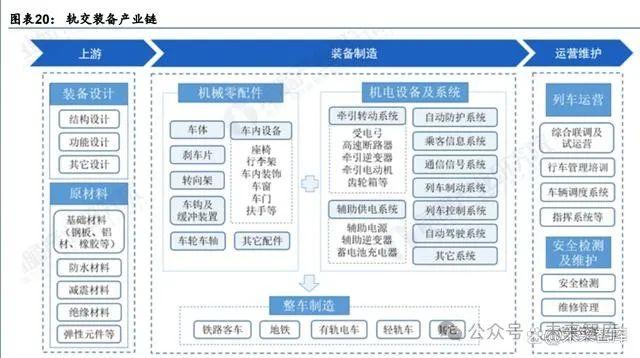

轨交装备产业链中中游装备制造为重点,核心环节包括整车制造/通信信号系统/牵引传动系 统等。轨交装备产业链上游包括设计及原材料,其中设计大致分为结构设计及功能设计, 原材料包括钢材、铝合金等基础材料及一些防水材料、减震材料、绝缘材料和弹性元件等; 中游为轨道交通装备的制造,其中机械零配件包括车体、刹车片、转向架、车钩及缓冲装 置等,转向架是轨道车辆的核心部件。机电设备及系统包括牵引转动系统、辅助供电系统、 制动系统、列车控制系统、通信信号系统等系统。轨道交通装备整车制造分为铁路客车、 地铁、有轨电车、轻轨等;下游为轨道交通装备的运营和安全检测及维护。

轨交车辆:中车整车制造复苏,车辆及部件受益于动车招标回暖/高级修

铁路车辆技术分为九大关键及十项配套技术。铁道部根据高速列车基本组成、技术难度和 我国铁路车辆的工业化水平,把铁路车辆技术分成九大关键技术和十项配套技术。九大关 键技术包括:车辆总成、车体、牵引传动系统(包括分为牵引电机、牵引变流器、牵引变 压器、牵引控制系统)、转向架(包括齿轮箱、轮对)、制动系统。十项配套技术包括:空 调系统、集便装置、车门、车窗、风挡、钩缓装置、受流装置、辅助供电系统、内装和座 椅等。 铁路资质获取难度较大、产品技术壁垒较高,从事九大关键技术的厂商竞争格局相对集中 且稳定。九大关键技术中,车辆总成、车体、牵引传动系统、转向架等核心部件绝大多数 都由中车集团下属单位提供。高铁转向架主体由中车旗下子公司四方股份和长客股份等生 产。转向架部件中,牵引系统主要由中车时代电气及永济电机供货,牵引系统核心部件 IGBT 也由时代电气实现国产化;车轴、车轮、齿轮箱等零部件外购,轮对主要由中外合资企业 智奇铁路设备有限公司与德国波鸿交通技术集团公司(BVV)供货,车轴主要厂商包括晋 西车轴、中国中车所属铜陵车辆厂和太原重工;车轮由太原重工占据约三分之一市场;制 动系统市场德国克诺尔领先。

十大配套系统车辆主机厂对外采购较多,部分零部件可自制。车身中内装部分今创集团市 场份额较高;门系统方面,根据康尼机电 2023 年年报,康尼机电城轨车辆门系统产品已连 续十多年市场占有率超过 50%,高铁车门系统产品市场占有率也连续多年远超 50%;车辆 座椅市场集中度较高,基本集中在上海坦达、上海元通和山东嘉泰三家企业;给水卫生系 统华铁股份市场份额较高,密封条海达股份市场份额较高。电气系统中难度较大的车载辅 助电源和连接器一般与牵引系统配套,目前中车时代电气可自主供货,鼎汉技术产品也通 过部分车型认证并小批量供货。

1)整车制造: 中国中车作为铁路车辆全球龙头企业,受益于动车组招标回暖及高级修来临。疫情三年抑 制铁路出行及整体投资后,2023 年铁路设备景气度逐渐复苏。中国中车作为行业龙头,充 分受益于本轮复苏周期。中国中车 2023年铁路装备业务营业收入 981.91亿元,yoy+18.05%; 24 年 3 月 4 日,中国中车发布 23 年 12 月至 24 年 3 月期间签订合同,包括 147.8 亿元动 车组高级修合同、111.7 亿元动车组销售合同、61.1 亿元城市轨道车辆销售及维保合同、6.2 亿元机车销售合同以及储能设备、风电设备、汽车零部件等合同,合计金额 348.9 亿元。 其中高级修合同金额超过 22 年 10 月至 23 年 10 月公司两次公告高级修合同金额 70.1 与 72.7 亿元的总和。

2)转向架: 转向架是决定列车运行安全可靠性和运行品质的核心部件,起到支承、牵引和制动车体等 功能。转向架位于车辆的最下部,车体与轨道之间。转向架通常包括构架、轮对轴箱、弹 簧减振装置、基础制动装置和驱动装置等,其牵引和迁导车辆沿着轨道行驶,并承受和传 递来自车体及路线的各种载荷,同时缓和其动力作用,它是保证车辆运行品质的关键部件。 转向架具体作用包括:

1)承载(传力)——承受车架及以上各部分之重量;转向架的所有部件都必须承载。 2)驱动(牵引)——保证轮轨之间必要的黏着,并将轮轨的轮周牵引力传给车架和车钩; 由驱动装置承担。 3)制动——产生必要的制动,使机车能在规定的制动距离内停车;由基础制动装置承担。 4)转向——保证机车顺利通过各种曲线;由车体与转向架间连接装置(即牵引装置)承担。 5)缓冲(平稳、减震)——缓和路线不平顺对机车的冲击,保证机车运行平稳;由一、二 系悬挂系统承担。 在经历技术引进吸收创新阶段后,中车旗下各子公司可完成多型号的动车组转向架自主创 新。四方股份和长客股份研制的标准动车组 CR400AF 和 CR400BF“复兴号”于 2017 年 1 月取得了型号合格证和制造许可证,动车组的转向架型号分别为 SWM(T)-400E1 和 CW350(D)。2018 年,主机厂在此基础上进一步统型,研制了时速 250 km 的“复兴号” 动车组 CR300AF 和 CR300BF,转向架型号分别为 SWM(T)-400E2 和 CW351(D)。

3)牵引变流系统及 IGBT

牵引变流系统为列车提供动力,时代电气、中车永济、新誉等为主要玩家。350 公里标准 动车组牵引系统由牵引变压器(2 台)、牵引变流器及冷却单元(4 台)、牵引电机(16 台) 组成,其中牵引变流器是关键器件。牵引变流系统综合列车速度、负载等信息和牵引等指 令,基于电力变换、信息交互、传动控制等技术实现能量转换,满足列车牵引与运行控制 要求,通过信息传输共享,实时跟进各子系统工作状态,对列车故障信息进行系统性诊断、 预警和记录,保障列车安全可靠运行。

时代电气铁路车辆牵引变流系统产品型谱完整,市场份额持续领先。中车时代电气是中国 中车旗下股份制企业,公司作为我国轨道交通行业具有领导地位的牵引变流系统供应商, 现有牵引变流系统产品覆盖机车、动车、城轨领域多种车型,打破国际垄断,实现了列车 核心系统的国产替代,并领跑国内市场。国内城轨牵引变流系统市场时代电气、新誉轨道 交通有限公司(与庞巴迪合资)、中车永济电机市占率较高。据 RT 轨道交通统计,2023 年 时代电气在公开招标的 6340 辆地铁牵引变流系统订单中,中标 3382 辆,占比 53.34%, 2012 年至 2023 年连续十二年在国内市场占有率稳居第一。铁路领域由于需要国家铁路 局许可,参与者仅有铁科院全资子公司北京纵横机电、中国中车旗下中车大连所,预计时 代电气市占率超过 55%。

IGBT 是轨交车辆牵引变流器及各种辅助变流器的核心器件,时代电气形成领先的 IDM 产 线。IGBT 是牵引变流系统最核心的器件之一,是控制电能传输、转换的核心芯片,也是实 现列车高速、重载的关键基础。动车组列车根据型号的不同,所需 IGBT 数量在 80-150 个 之间。在机车领域,时代电气产品已基本替代进口同类产品;在高铁和城轨地铁领域,公 司动车组和城轨地铁产品已实现部分替代进口同类产品。随着公司产品进一步研发升级, 未来有望获得国铁集团更多产品供货认证,动车组等产品的未来市占率有望进一步提升, 成长空间广阔。时代电气 IGBT 模块交付在轨交、电网领域市场份额大幅领先,占有率国 内第一。

车门系统中康尼机电高铁车门打破国外垄断,当前城轨/高铁市占率均超 50%。轨道车辆门 系统国内市场主要有四家参与者,包括康尼机电、北京博得、青岛欧特美以及 IFE-威奥(克 诺尔集团与青岛威奥轨道集团合资),其中康尼机电主要产品包括动车及干线铁路车辆门系 统、城市轨道车辆门系统、站台安全门系统、内部装饰、连接器、闸机扇门及车辆门系统 维保及配件业务。康尼机电轨道车辆门系统市场占有率多年位居全球前列,是中国中车、 阿尔斯通、CAF、STANDLER 等国际著名轨道车辆制造商战略合作伙伴和供应商。康尼机 电城轨车辆门系统产品已连续十多年市场占有率超过 50%,高铁车门系统产品市场占有率 也连续多年远超 50%,根据 SCI 报告,其轨道车辆门系统产品在全球市场占有率排名前列。

“四电”系统:通信信号系统是铁路“中枢神经”,逐步进入更新周期

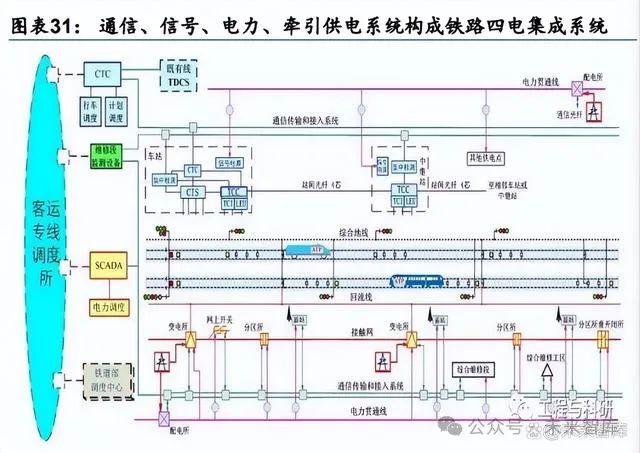

高速铁路“四电”系统是指高速铁路的通信、信号、电力、电气化 4个子系统。通信和信 号系统是铁路运行的中枢神经,信号系统主要包括列控系统、联锁系统、调度集中系统、 集中监控系统等;通信系统主要包括传输系统、数据通信系统、无线通信系统、轨道交通 综合视频监控系统、旅服系统等。电力系统指集生产、输送、分配消费电能的发电机、变 压器、电力线路、各种用电设备联系在一起组成的统一体。电气化系统也叫牵引供电系统。 作用是将地方电力系统的电源 220kV(110kV)引入铁路牵引供电系统的牵引变电所,通过牵 引变压器变压为适合铁路电力机车运行的 27.5kV 电压,向电力机车提供连续电能。牵引供 电系统主要由牵引变电所、馈电线、接触网、轨道和回流线组成。

通信信号系统是铁路“中枢神经”。轨交通信信息系统主要包括传输、数据通信、无线通信、 轨道交通综合视频监控和旅服系统等。轨交信号系统通常由列车运行自动控制系统和车辆 段信号控制系统两大部分组成,包括列控、联锁、调度集中、集中监测等系统设备;我国 信号系统的主要产品包括 CTCS-0、 CTCS-1、 CTCS-2、 CTCS-3 和 CBTC 系统。以 目前国内商用技术最为先进的中国高铁列控系统(CTCS-3)为例,该套系统适用于 300km/h 以上运行速度。在城轨领域,CBTC 系统是主流的信号控制系统。CBTC 系统是 移动闭塞方式,通过车载设备、轨旁通信设备实现列车与车站或控制中心之间的信息交换, 完成列车运行控制,具有发车间隔小、安全可靠性更高等优势,可以用于各种制式的城市 轨道交通。

铁路交通控制系统对安全性要求高,仅少数企业及国际巨头掌握相关技术资质。国内通信 信号系统厂家主要有中国通号、铁科院、和利时、交控科技等企业,国际竞争对手包括西 门子、阿尔斯通、日立、庞巴迪等工业巨头。中国通号董事长周志亮 2020 年接受第一财经 采访时表示,截至 2019 年末中国通号的高速铁路控制系统总中标里程居世界第一;按照国 内高速铁路控制系统累计中标里程统计,市占率超 60%;在城轨领域,根据 RT 轨道交通 数据,2023 年城轨信号系统共计 10 家供应商参与,市占率前四为卡斯柯、众合科技、交 控科技、中车时代电气,市占率分别为 27.88%/20.51%/15.29%/13.80%,CR4 接近 90%。

中国通号为高铁通信信号系统龙头,市占率持续领先。根据中国通号 2023 年年报,高铁弱 电系统集成领域,公司相继承揽雄忻、西成、渝黔、襄荆、西十等 11 个项目,市场占有 率超 60%。截至 2023 年末,公司的高速铁路控制系统核心产品及服务所覆盖的总中标里 程继续位居世界第一;在国内高速铁路控制系统集成项目,以及核心设备中轨道电路、调 度集中系统、计算机联锁、CTCS-3 车载自动防护系统、无线闭塞中心和列控中心等产品 方面,公司的市场占有率均持续位居行业领先地位;在国内城市轨道交通领域,公司的核 心城市轨道交通控制系统产品覆盖了我国已运营及已完成控制系统招标的 40 多个城市 170 余条线路,继续强势领跑。

思维列控为 LKJ 列控系统龙头,LKJ 系统受益于自然更新周期与老旧内燃机车改造。思维 列控在普速铁路领域主营业务为列车运行控制系统、行车安全监测系统、LKJ 安全管理及 信息化系统等整体解决方案。在高速铁路领域,公司主要从事动车组列控动态监测系统及 衍生产品的研发、集成、销售与技术支持,具体由蓝信科技负责,主要产品包括列控设备 动态监测系统(DMS 系统)、动车组司机操控信息分析系统(EOAS 系统)、高速铁路列 控数据信息化管理平台(TDIS 平台)、信号动态检测系统(TJDX)等车载设备及相关地面 配套设备设施。相关车载设备的使用寿命为 8~10 年。随着 LKJ2000 使用年限增长,各 铁路局用户投入运用的 LKJ2000 产品已进入更新周期,2022 年以来,公司 LKJ2000 及 配套产品的更新数量呈上升趋势。

交控科技为国内首家掌握自主化 CBTC 核心技术的轨交信号系统总承包商,城轨信号系统 单公里造价高于高铁线路,后续新增有望稳定,存量的替换更新有望贡献增量。交控科技 以 CBTC 技术为基础,专业从事城市轨道交通信号系统的研发、设备研制。主要产品有基 础 CBTC 系统、I-CBTC 系统、 FAO 系统等。CBTC 系统具有发车间隔小、安全可靠性 更高等优势,公司的 CBTC 信号系统解决方案由以 ATP/ATO 为核心的七个子系统组成。 根据中国证券报 2019 年 4 月 13 日报道,2019 年我国新建城轨线路所需公司信号系统每公 里造价 800 万-1200 万元;既有线路改造方案已经完成了相关车载设备的研制并具备了工 程应用的条件,每公里造价 1400 万-1800 万元。城轨通信信号系统单公里造价远超高速铁 路线路,未来新增有望保持稳定,存量替换持续贡献增量。

交大思诺为列控系统关键设备的重要研发公司。交大思诺专注于应答器系统、机车信号车 载设备和轨道电路读取器(TCR)等列控系统关键设备的自主研发,研制的产品均实现了 业界安全完整性等级中最高的安全等级 SIL4 级,广泛应用于城轨、普铁、高铁等领域。在 铁路领域,公司客户包括中国中铁、中国铁建等主要工程总承包商,中国通号、和利时等 主要列控系统集成商和各铁路局等终端用户;在城市轨道交通领域,公司客户包括交控科 技、南京恩瑞特、众合科技等主要列控系统集成商。

检修设备及铁路工务:检修设备有望随维修提升放量,道岔/扣件格局稳定

神州高铁主营轨道交通运营检修装备与数据,高级修密集期来临+里程修转为状态修有望提 升检修设备需求。根据神州高铁 2023 年年报,公司为中国全部 85 个高铁动车检修基地和 段所、60 余个机车和车辆检修基地和段所、15 个高铁焊轨基地、200 余条城市轨道交通线 路、330 余个货站、500 余条货运专用铁路、2,900 余个高铁和地铁车站等提供信号控制系 统,为包括复兴号在内的近 20,000 辆高铁、地铁车辆提供了各类车载核心装备。后续随着 轨交装备存量市场不断扩大,检修设备需求有望进一步得到拉动。此外,铁路车辆维修方 式从传统里程修转变为更加精准的状态修以降低成本并提高效率。这一需求有望推动检测 设备和技术升级,并促进相关产业发展。

道岔产品是使列车进入或越过另一条轨道的连接设备,从应用场景来看,可分为高速铁路 道岔、普速铁路道岔、重载道岔、城轨道岔产品等。铁路道岔配置密度方面,根据交通运 输部与华经产业研究院相关数据显示,2021 年我国铁路道岔配置密度约为 1.56 组/公里, 预计未来几年道岔配置密度逐年增长,2025 年达到 1.68 组/公里。道岔总铺设量及新增需 求方面,根据华经产业研究院,2021 年中国铁路道岔铺设总量达到 23.47 万株,新增道岔 需求为 1.36 万组,预计 2023-2025 年新增道岔需求每年保持在 1.5 万组左右。

中铁工业为中国道岔市场领先企业,市占率较高,新增道岔订单稳定增长。市场主要参与 者为中国中铁下属中铁工业(道岔业务由子公司中铁山桥、中铁宝桥、中铁宝桥(南京) 负责)、铁建重工、铁科轨道(铁科院控股子公司)。根据中铁工业 2023 年报,其在道岔业 务领域涵盖了高中低速、各种轨型和类型的铁路、城市轨道交通等道岔产品。根据其 22 年 年报,中铁工业目前在高速道岔(250 公里/小时以上)市场占有率 64%、普速道岔市场占 有率 46%、重载道岔市场占有率 56%、城轨交通道岔市场占有率 70%。其他参与者方面, 根据铁建重工招股说明书,根据公司整理的 2018 年至 2020 年市场招投标数据,铁建重工 高速道岔市占率为 24.67%、普速道岔市占率为 26.47%;铁科轨道在高速/普速道岔市场中 市占率分别为 4.3%/18.1%。

轨道扣件市场竞争格局相对稳定,且各家公司市占率较为平均分散。轨道扣件将钢轨与轨 下支撑结构联结在一起,阻止钢轨的纵横向移动,为轨道结构提供弹性,减轻振动,从而 确保列车的安全运行和旅客乘坐舒适度。从应用场景来看,可分为高铁扣件、重载扣件、 客货共线铁路扣件、城轨弹条等。扣件系统存在技术授权以及认证门槛,竞争格局相对稳 定。铁建重工(隆昌公司)、铁科轨道、安徽省巢湖铸造厂、福斯罗扣件系统(中国)有限 公司、晋亿实业、河北翼辰实业、中原利达取得了 CRCC 颁发的高速铁路扣件系统认证证 书。

受益于行业景气,轨交设备公司 23 年与 24Q1 业绩亮眼

轨交设备 24Q1 利润增长,合同负债/存货双双蓄力

为详细讨论轨交设备行业 2023 年度及 24 年 Q1 业绩全貌,我们选取轨交设备 15 家主要上 市公司作为样本,覆盖车辆及车身零部件/通信信号系统/公务及轨道工程机械/车辆检修装 备四个分支。轨交设备公司根据其核心产品线和服务范围分为以下四类:车辆和车身零部 件公司专注于设计/制造/供应轨道交通车辆及其关键零部件,样本包括中国中车/康尼机电/ 今创集团/时代电气/时代新材/晋西车轴;通信信号系统公司提供先进的轨道交通通信和信号 解决方案,样本包括中国通号/思维列控/交控科技/交大思诺/众合科技;公务及轨道工程机 械公司专业制造用于轨道建设/维护/检修的工程机械设备,包括中铁工业/铁科轨道/铁建重 工;车辆检修设备公司提供车辆检修所需的设备和工具,包括神州高铁。

2023 年轨交设备公司合计收入 3692.91 亿元/yoy+4.70%,合计归母净利润 227.71 亿元 /yoy+1.44%。受益于 23 年铁路客流量超预期修复以及铁路总固定资产投资提升,动车组 招标回暖,2023 年车辆及车身零部件公司实现营收 2821.01 亿元/yoy+6.82%,公务及轨道 机械工程公司实现营收 417.32 亿元/yoy+3.66%,车辆检修设备公司实现营收 25.12 亿元 /yoy+41.66%;通信信号系统公司实现营收 429.47 亿元/yoy-7.85%,或因轨交通信信号及 控制系统订单周期较长,行业仍处于结构性调整。2023 年车辆及车身零部件/通信信号系统 /公务及轨道机械工程/车辆检修设备公司归母净利润分别达到 158.50 亿元/41.21 亿元 /36.28 亿元/-8.2 亿元,同比增长 5.36%/-4.23%/-8.11%/-2.13%。 2024 年 Q1 轨交设备公司合计收入 597.79 亿元/yoy-0.87%,合计归母净利润 32.94 亿元 /yoy+9.76%,车辆及零部件设备板块表现突出。24 年 Q1 车辆及车身零部件公司合计实现 营收 421.72 亿元/yoy+2.76%,其中中国中车/康尼机电/今创集团/时代电气/时代新材/晋西 车轴分别实现同比增长-0.60%/19.42%/13.30%/27.20%/4.76%/45.31%;合计实现归母净 利 17.60 亿元/yoy+46.44%,其中国中车/康尼机电/今创集团/时代电气/时代新材/晋西车轴 分别实现同比增长 63.86%/34.05%/59.86%%/30.44%/10.73%/37.50%。车辆及车身零部件 业绩增长主因 23 年 Q4 的动车组招标订单有部分于 24 年 Q1 实现收入确认,动车组业务毛 利较高优化了收入中的产品结构。后续随国铁集团动车组招标提升,叠加动车组高级修密 集期来临,车辆及零部件设备板块有望继续受益。

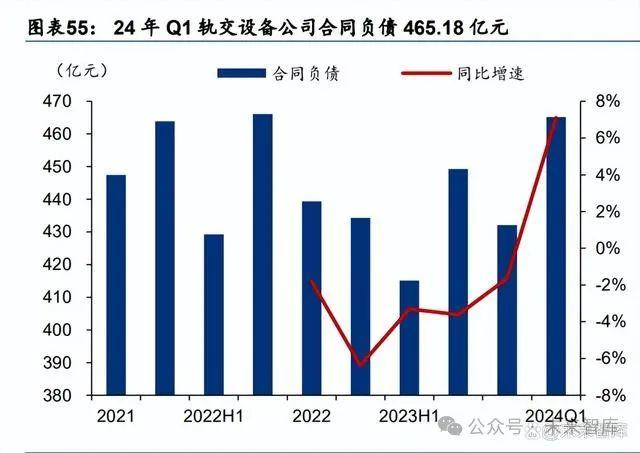

订单驱动设备公司营收,存货/合同负债双双蓄力。轨交设备公司的存货/合同负债在各季度 呈现较为明显的周期波动,同时能侧面照应公司在手订单数量和转化阶段:存货从上年 Q4 到当年 Q3 维持增长趋势,到 Q4 去库存;合同负债在 Q2 和 Q4 处于低位,Q1 和 Q3 则高 涨。环比来看,24 年 Q1,轨交设备公司存货/合同负债双双提升,达到 1239.88 亿元/465.18 亿元;同比来看,存货/合同负债分别增长 8.59%/7.11%,其中中国中车/中国通号/中铁工 业/神州高铁存货分别同比增长 9.47%/32.27%/10.74%/-15.98%,合同负债同比增长 6.60%/11.20%/8.23%/20.14%。随着轨交设备更新换代带来下游需求提升,在手订单有望 继续增长,对 24 年业绩产生积极影响。

轨交产业链出海持续推进中,2023 年整车产业链/中铁工业出口表现较好。中车 2023 年持 续推进海外业务,23 年海外地区营业收入增长 13.75%,主要受益于境外城轨工程及车辆 交付增长;2023 年中车新签订单约 2,986 亿元,其中国际业务新签订单约 584 亿元;期末 在手订单约 2,703 亿元,其中国际业务在手订单约 1,127 亿元。除整车外,在车门/车轴悬 挂减震/检修等领域各企业出海表现同样亮眼。康尼机电门系统全年新签海外市场订单 6.7 亿元创历史新高;时代电气检修和海外业务持续推进,检修收入大幅增长,在亚洲、欧洲 和美洲获得多个海外订单;时代新材 2023 年海外市场收入、新签订单均创历史新高,在车 辆悬挂减振市场,与 ALSTOM、Wabtec、CAF 等重点大客户签订多项战略协议,全球轨 道车辆减振市场份额明显提升;晋西车轴与行业领军企业西屋制动、阿尔斯通等保持长期稳定的合作关系,深入海外多个国家。铁路工务段方面,中铁工业 2023 年盾构机在海外市 场实现新签合同额 17.3 亿元,同比增长 35.7%;道岔业务在海外市场实现新签合同额 4.70 亿元,同比增长 19.37%,实现在中北美市场的重大突破。

资产规模温和增长,24 年 Q1 行业现金流下滑

2024 年 Q1 行业资本规模保持增长趋势,资产负债率稳定下降。2019 年以来,轨交设备行 业总资产温和增长,24 年 Q1 达到 8017.41 亿元/yoy+4.95%,其中中国中车/中国通号/中 铁工业/神州高铁分别增长 5.16%/1.27%/8.27%/-6.91%;2019 年以来轨交设备公司资产负 债率整体稳定下降,24 年 Q1 约 43.48%/yoy-4.04pct。资产规模增长除存货/应收账款等科 目受轨交下游行业订单拉动影响以外,还源于部分公司扩张产能,以及自建厂房/园区改造 扩张固定资产。

24 年 Q1 轨交设备公司经营活动现金流净额同比下降。24 年 Q1 轨交设备公司应收账款合计 1570.80 亿元/yoy+3.26%,其中中国中车/中国通号/中铁工业/神州高铁分别同比增长 -2.60%/-2.38%/ 21.79%/-1.58%;经营性现金流净额合计达 130.41 亿元/yoy-203.60%,其 中 中 国 中 车 / 中 国 通 号 / 中 铁 工 业 / 神 州 高 铁 分 别 同 比 增 长 -300.31%/-259.28%/-1.91%/+31.00%。轨交设备行业现金流下滑或因 24 年 Q1 下游客户 付款放缓、账期延长,回款减少所致。

期间费用率温和提升,行业盈利能力优化更胜一筹

2023 年及 2024 年 Q1 轨交设备公司整体毛利率同比提高,盈利能力持续改善。轨交设备 公 司 2023 年整体毛利率达 32.42%/yoy+0.61pct , 24 年 Q1 整体毛利率达 32.74%/yoy+0.74pct 。 细 分 子 行 业 来 看 , 2023 年 车 辆 及 车 身 零 部 件 公 司 毛 利 率 24.56%/yoy+2.23pct;通信信号系统公司毛利率 44.41%/yoy+0.51pct;公务及轨道工程机 械公司毛利率 30.85%/yoy+1.40pct;车辆检修装备公司毛利率 24.41%/yoy-10.97pct;24 年 Q1 中国中车、中国通号、中铁工业、神州高铁毛利率分别达 24.92%/yoy+3.41pct、 27.41%/yoy+4.73pct、17.89%/yoy+0.42pct、42.02%/yoy+5.26pct。毛利率改善主要系动 车组招标回暖拉动毛利较高的轨交装备业务增长。

24 年 Q1 轨交设备行业整体期间费用率略增,2023 年减值损失占比温和提升。2024 年 Q1, 轨交设备行业期间费用率整体约 20.75%,其中中国中车/中国通号/中铁工业期间费用率达 到 20.75%/15.58%/11.32%,分别同比增加 1.95pct/3.80pct/1.77pct。细分来看,中国中车 /中国通号/中铁工业管理费率达 8.72%/7.46%/4.77%,同比增加 0.76pct/1.85pct/0.53pct; 研发费用达 7.58%/5.75%/4.78% , 同 比 增 加 2.09pct/1.85pct/0.53pct ;销售费用达 4.62%/2.66%/1.95%,同比变化+0.81pct/0.42pct/-0.02pct。轨交设备行业整体期间费用率 略增。2023年轨交设备公司整体减值损失占比温和提升,合计计提减值-37.7亿元/yoy-12.08 亿元,占比总营收-1.02%/yoy-0.29pct,行业调整减值或因整体订单/收入提升带动存货/应 收账款提升,且基于信用/账龄等因素审慎调整。

2023 年轨交设备公司整体净利率约 8.83%/yoy+1.88pct,24 年 Q1 整体净利率约 5.29%/yoy+1.57pct,净利率持续提升。轨交设备公司净利率普遍上涨,车辆及车身零部件 公司和通信信号系统公司实现毛利/净利双双提升。拆分来看,轨交设备业务结构调整拉动 毛利率,虽然期间费率和减值损失占比温和上涨,但盈利能力提升相对更大,此外政府补 助/公允价值变动等其他收益也起到积极影响。24 年 Q1 中国中车/中国通号/中铁工业净利 率达 4.72%/10.89%/6.46%,同比变化+1.49pct/ +0.54pct/-0.65pct。 2023 年轨交设备行业整体 ROE 约 7.25%/yoy-0.07pct。2023 年中国中车/中国通号/中铁 工业 ROE 分别为 6.82%/3.60%/7.55%,同比变化-0.06pct/-6.07pct/-0.63pct。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)