根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

前言:

我们全面看好航运大周期投资机会,此前我们陆续发布了招商轮船、招商南油等深度,本篇报告我们则聚焦全球油运龙头公司中远海能H股,解析公司在上行周期预期将充分享受弹性。

摘要:

一、如何看待油运大周期投资机会?

1、强供给逻辑奠定大周期基石:

1)未来2~3年内新增运力不足。

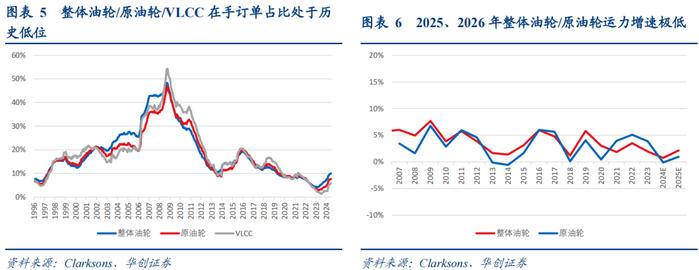

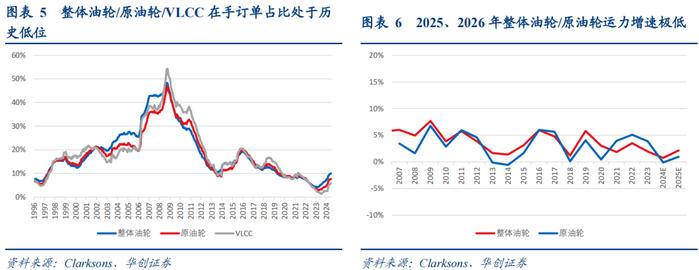

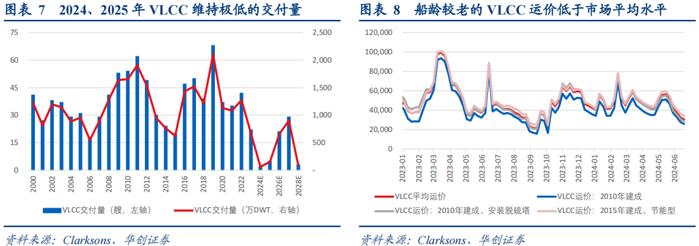

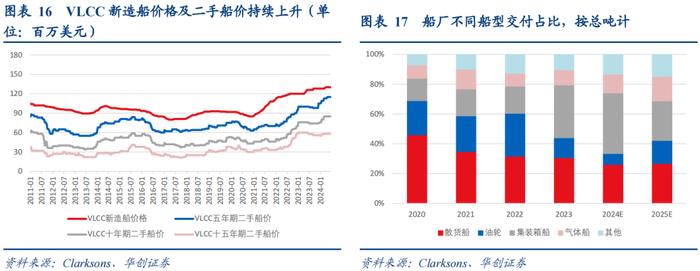

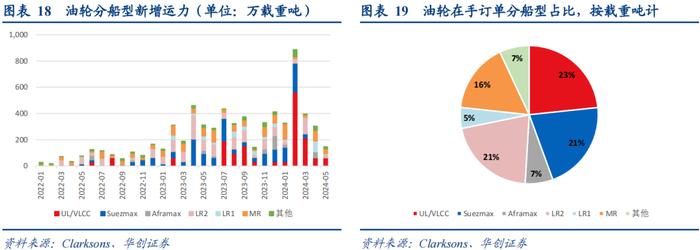

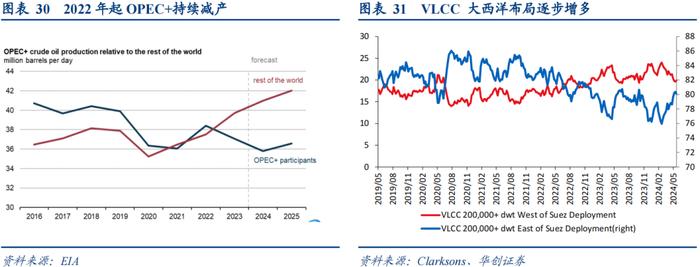

截至2024年6月,整体油轮在手订单占比为10%(原油轮为7.7%,VLCC为5.8%),仍处于近28年来较低水平;Clarksons预计2024、2025年原油轮运力增速分别为-0.1%、1.0%,远低于2010~2023年均值3.1%。

从VLCC的交付情况来看,预计2024、2025年分别为2艘、5艘;2026、2027年预计交付量上升至21艘、29艘(对应的是2023年以来的订单)。考虑到当前老旧船舶占比较高,未来可能面临拆解,因此2026年之后的新船交付并不代表实际运力的净增长。

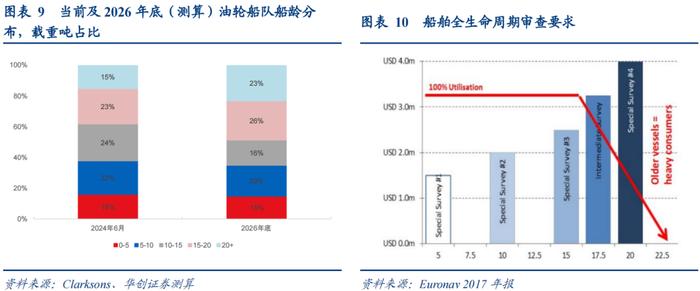

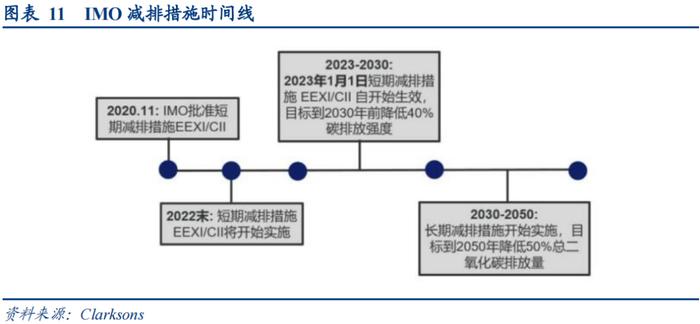

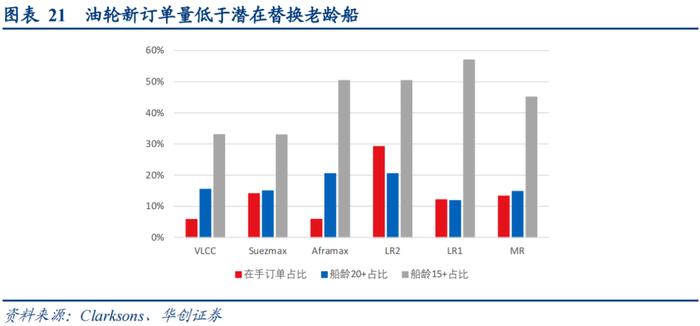

2)存量有效运力面临潜在收缩,当前油轮船队存在较为严重的老龄化问题(预计至2026年底,20岁以上的油轮占比将进一步提升至23%,15岁以上占比将接近50%);日益趋严的环保政策(如CII、EU ETS、FuelEU)将在较长时间维度内对行业有效运力造成限制,如实际周转率下降、合规成本抬升等。

3)远期供给增量尚未打开,2023年开始油轮新订单量有所增加,但在手订单占比仍处于历史较低水平,交期和收益率考量仍压制VLCC下单意愿;无需过度担忧油轮新订单的增加,油轮船队具有较为刚性的更新换代需求。

2、需求端:补库、炼能东移构成中期变量,地缘因素提供额外支撑。

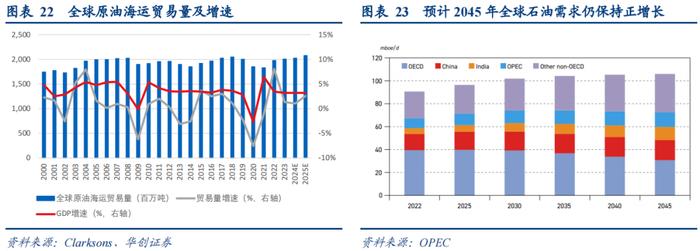

1)长期来看,OPEC等主流机构预测全球石油需求在2045年之前仍能继续增长,预计原油海运需求亦能保持相对韧性。

2)中期需求增量主要来自潜在补库需求和炼能东移提升吨海里需求。

3)短期来看,俄乌冲突改变了长期以来形成的全球原油贸易格局,叠加OPEC+维持减产政策、大西洋地区增产,使得2023年全球原油海运运距同比增长3.35%;红海冲突加剧,原先通过苏伊士运河的油轮绕行好望角,对有效运力造成消耗。

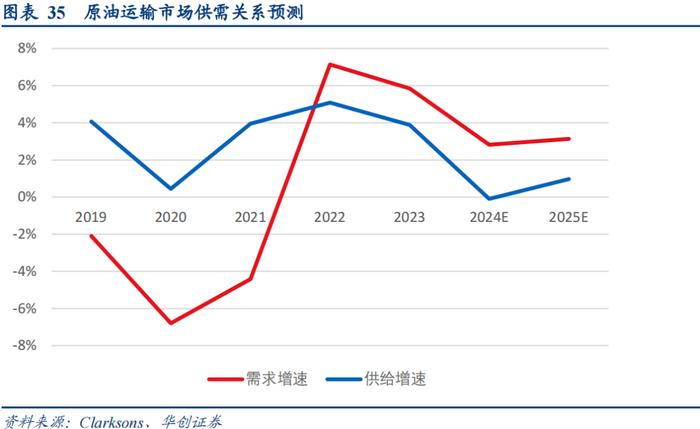

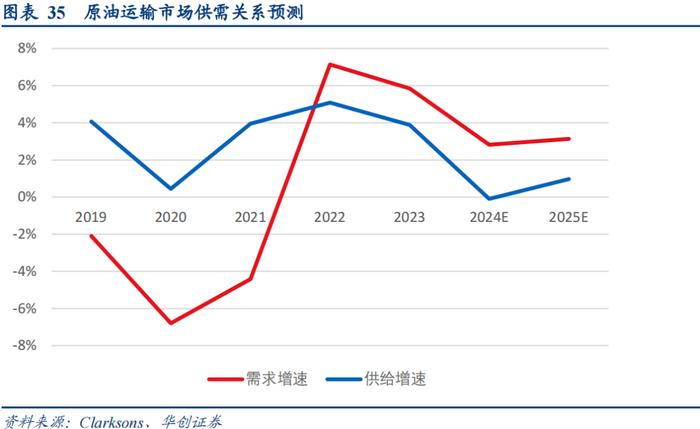

后市展望:Clarksons预测2024、2025年原油轮运力增速分别为-0.1%、1%,原油海运周转量增速分别为2.8%、3.1%,行业供需关系良好,景气度有望延续向上。

二、中远海能:全球油轮巨头,有望充分享受上行周期运价弹性。

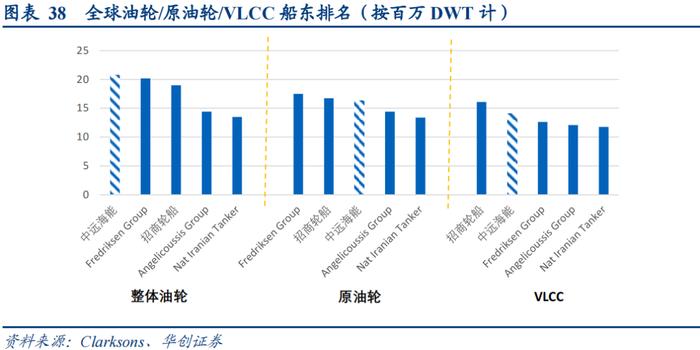

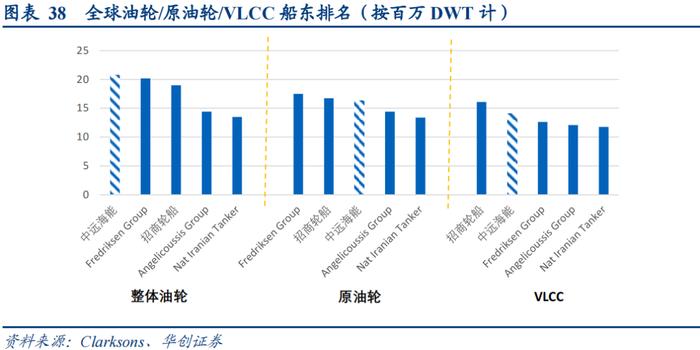

截至2024年4月末,公司拥有及控制油轮154艘,合计2243万载重吨(70%为VLCC);LNG船43艘,合计720万立方米。公司油运船队运力全球排名第一、原油轮船队运力全球排名第三、VLCC运力全球排名第二。

看点1:运力规模第一,VLCC为主、中小船型为辅,运价弹性显著。我们测算:VLCC TCE每波动1万美元/天,对应船队净利润弹性为10.2亿元。

看点2:内贸和LNG业务表现稳健,进可攻退亦可守。

1)内贸油运市场竞争格局较稳定,公司市占率高达55%以上,90%业务通过COA合同锁定。

2)LNG船舶与特定项目绑定长期租约,带来稳定收益;随着更多项目加速落地,盈利有望保持增长态势。

看点3:重视投资者回报,提升分红比例。2022、2023年公司每股分红分别为0.15、0.35元/股,对应分红比例分别为49.1%、49.8%。2023年分红对应当前H股股息率(2024/6/28)为3.8%。

三、投资建议:

1、盈利预测:我们预计公司2024~2026年归母净利润预测分别为64.1、77.1、83.5亿元,对应EPS分别为1.34、1.62、1.75元,对应H股PE分别为7、6、5倍。

2、目标价:参考15年油运景气周期高点H/A股的PB估值折价收敛至0.7左右,我们给予公司H股2024年1.4倍PB估值(当前A股PB估值约2.0倍*目标折价系数0.7),对应626亿港币市值,预期较现价29%空间,一年期目标价折合13.12港币,首次覆盖给予“推荐”评级。

风险提示:需求不及预期、老船拆解不及预期。

正文:

一、如何看待油运大周期投资机会

(一)运价回顾:2022年起,油运运价已经步入景气周期

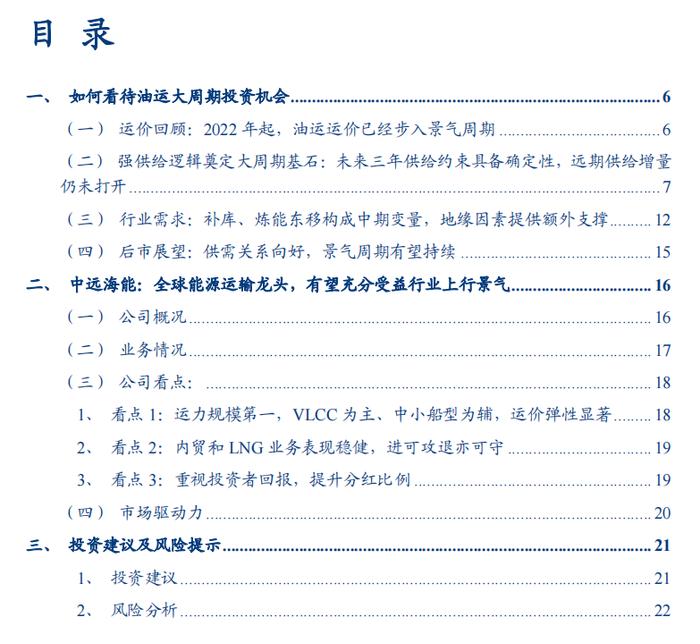

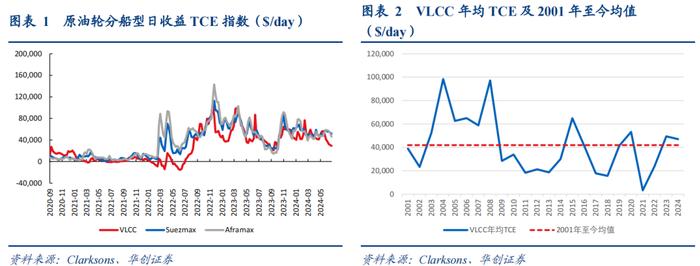

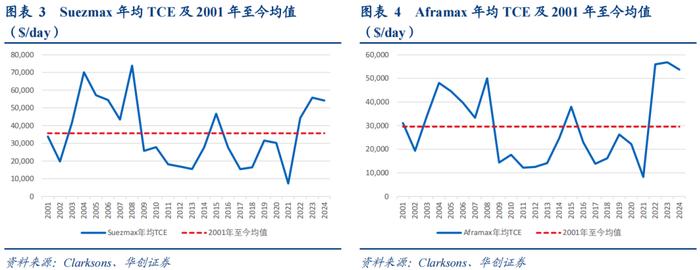

2022年俄乌冲突,催化了油运周期,贸易路径的变化带来运距拉长使得行业周期提前到来,于2022年11月达到最高峰,VLCC、Suezmax、Aframax船型运价最高分别达到10.6万、11.2万、14.3万美元/天;而后随货量变淡自高位回撤。

2023年VLCC、Suezmax、Aframax船型运价年均值分别为4.9万、5.6万、5.7万美元/天,已超过2001年至今超20年的历史均值(分别为4.2万、3.6万、3.0万美元/天,我们通常将4万美元作为VLCC市场的景气线)。其中,Q1出现“淡季不淡”特征,Q2、Q3受OPEC+减产及经济恢复相对较慢影响,运价走弱;Q4旺季运价反弹,但未及2022年同期;

2024年Q1运价表现良好,近期受淡季检修期影响运价有所回落。2024年上半年VLCC、Suezmax、Aframax船型运价均值分别为4.7万、5.4万、5.4万美元/天。

(二)强供给逻辑奠定大周期基石:未来三年供给约束具备确定性,远期供给增量仍未打开

供给端的强约束是油运景气向上的重要保证,既包括可预见的未来2~3年内新增运力不足以及船队老龄化、环保政策等因素导致存量有效运力面临潜在收缩,还包括高船价、船坞紧缺、环保技术路径不确定三重因素持续压制远期供给增量。具体来看:

1、新增运力方面:根据Clarksons,截至2024年6月,整体油轮在手订单占比为10%(原油轮为7.66%,成品油轮为15.83%),尽管较2023年水平略有上升,但仍处于近28年来较低水平;其中载重吨占比最大的VLCC船型占比仅为5.77%。

结合具体的交付节奏,Clarksons预计2024、2025年整体油轮运力增速分别为0.75%、2.14%,原油轮运力增速分别为-0.1%、0.97%;相较之下,2010~2023年油轮运力年增速均值约在3.4%,原油轮运力增速均值约为3.1%。因此,未来2~3年行业供给低增长逻辑仍具备强确定性。

从VLCC的交付情况来看,预计2024、2025年仍维持极低的交付量,分别为2艘、5艘;2026、2027年预计交付量上升至21艘、29艘(对应的是2023年以来的订单)。考虑到当前老旧船舶占比较高,未来可能面临拆解(详见下文),因此2026年之后的新船交付并不代表实际运力的净增长。

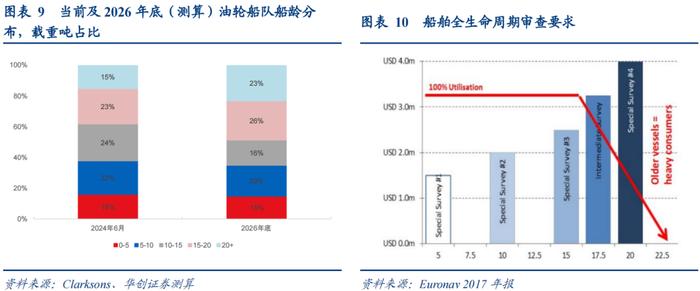

此外,老船的市场竞争力相对较弱,运价水平也与船龄年轻的船相比有一定水平的折价,例如当前VLCC的平均船龄11.9岁,14岁船龄的VLCC运价水平低于市场平均值约10%~15%。因此,船队整体船龄更年轻的公司,更容易实现超越市场平均值的运价水平,从而获得超额的利润,例如Frontline拥有全球最年轻的VLCC船队,平均船龄5.8岁、均为节能型、63%安装脱硫塔(截至2023年底),其2023年平均日租金约5.0万美元/天,远高于波交所披露的平均值2.3万美元/天。

2、存量运力主要面临船队老龄化和环保政策趋严的问题,

1) 船队老龄化:全球油轮船队中,老旧船舶占比已达到较高水平。截至2024年6月,20岁以上的油轮载重吨占比为15%,15岁以上的油轮占比为38%;预计至2026年底,20岁以上的油轮占比将进一步提升至23%,15岁以上占比将接近50%。

油轮行业对安全性要求较高,通常将15岁船龄作为分界线;15岁以上的油轮面临更严格的安全审查,且经济性明显降低,市场竞争力大幅下降。例如,部分大型油气公司或是严格要求使用15岁及以下的油轮进行运输,或是选择15岁以上的油轮时要求额外的船舶评估报告。

2)环保政策趋严:IMO于2018年提出了2030、2050年目标来降低航运业碳排放;并在2020年11月MEPC 75会议通过了IMO短期减排措施,引入现有船舶能效指数EEXI及碳排放强度指数CII,两项指标均于2023年开始生效。其中,EEXI要求现有船舶在2023年的年度检验中一次性满足所要求值(EEDI 2/3 阶段标准),并获得国际能效证书(IEE证书),否则将被迫退出运营;CII要求5000总吨以上的船舶每年评估其CII值,与按温室气体减排目标指定的CII规定值相比较,给予A-E的评级,评级D和E的船舶需要提交能效改进措施。目前来看EEXI的影响已经落地,CII由于每年都进行评级且评级标准逐年提高,增量影响仍在持续当中。Clarksons数据显示,全球油轮船队中约有29%在2023年CII评级为D或E;CII评级A-C和D-E的油轮在船速表现已出现分化,进而影响行业的有效供给。

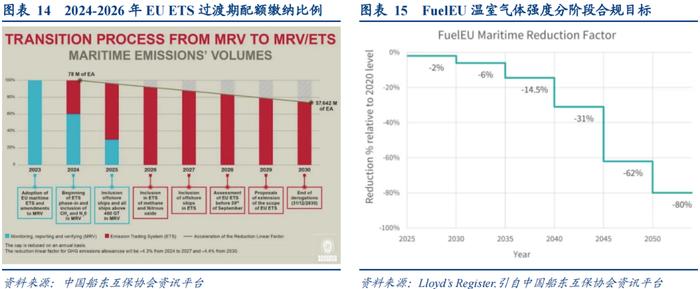

除了全球性的长期减碳目标与短期减排措施,欧盟制定了更为严苛的区域性脱碳政策法规,即EU ETS(欧盟碳排放交易体系)和FuelEU Maritime。其中,EU ETS于2024年开始实施,要求在欧洲区域内航行的船舶购买与其排放量相对应的碳配额;FuelEU Maritime于2025年开始实施,从技术层面直接对船舶的温室气体排放进行限定,未达标将面临罚款。

综上所述,当前油轮船队存在较为严重的老龄化问题,且短期内无法通过更新替换的方式来解决;日益趋严的环保政策将在较长时间维度内对行业有效运力造成限制,如船舶航速下降/实际运力周转率下降、合规成本抬升等。

尽管油运市场的高景气度以及制裁影响下的灰色市场,在一定程度上推迟了老旧船舶退出市场的时间。但是我们认为,继续保留老旧运力是船东在短期缺乏新运力补充的不得已选择;当有新船陆续交付时,无论是出于经济性还是安全性的考量,船东都有动力去处置船队中的老旧运力。同时随着欧美对俄制裁的继续深化,可能加速老旧船舶拆解。

3、远期运力方面:2023年开始油轮新订单量有所增加,整体油轮在手订单占比从2023年2月的4.09%提升至2024年6月的10%,主要是因为2022年行业供需扭转后,船东经营情况大幅改善。但是当前新订单的绝对量及在手订单占比仍处于历史同期低位,尚未形成大规模的订单潮;制约船东下单意愿的因素包括新造船价格高企、船厂产能被集装箱船订单占据、新燃料技术路线存在不确定性、长期油运需求可能下滑等。

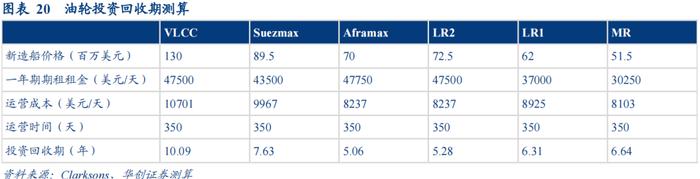

从在手订单的结构来看,细分船型分化明显;VLCC船型占比仅23%(其船队规模占比约40%),中小船型占比更高,Suezmax、LR2、MR船型占比分别为21%、21%、16%。VLCC订单相对更少主要是大型船坞数量较少、建造周期较长、投资回收期更长。

我们认为市场无需过度担忧油轮新订单的增加,正如前文所述,油轮船队老龄化加剧的情况下具有较为刚性的更新换代需求,进一步补充新运力或才能加速老旧船舶的退出;只要在手订单占比仍处于合理区间,油运供给逻辑仍然明确。

(三)行业需求:补库、炼能东移构成中期变量,地缘因素提供额外支撑

油运行业需求端也可以围绕长中短期三个层次来进行刻画,即长期原油海运需求保持相对韧性、炼厂产能东移+潜在补库空间构成中期变量、地缘因素导致的贸易格局重构和效率减损为短期额外支撑。

长期看:原油海运需求源于原油消费需求,与宏观经济有较强的相关性。除了2008年金融危机、2020年新冠疫情之外,全球原油海运贸易量保持相对稳定;2000~2010年全球原油海运贸易量年均增速在5%左右,2010年之后年均增速下移至3%左右。尽管碳达峰、碳中和背景下,全球能源结构未来面临转型,但是OPEC等主流机构预测全球石油需求在2045年之前仍能继续增长(增速下降),预计原油海运需求亦能保持相对韧性。

中期看:

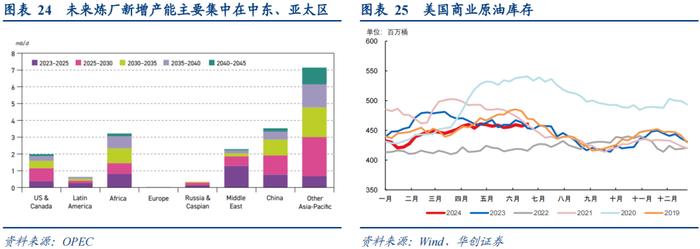

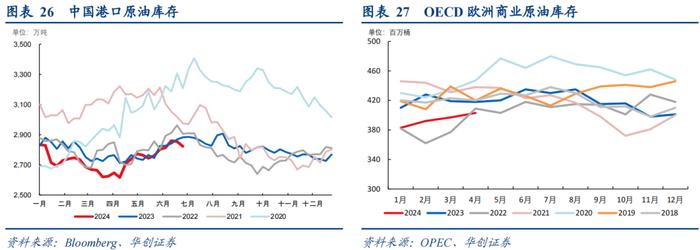

1)运距方面,未来炼厂新增产能主要集中在中东、亚太区,炼能东移导致长距离航线逐步增加,或成为长期趋势。

2)运量方面,2021年以来全球原油持续去库,目前库存水平处于近6年低位;若未来库存回补有望为油运需求端带来相应增量,但仍需要等待一定的触发条件(如低油价)。

短期看:

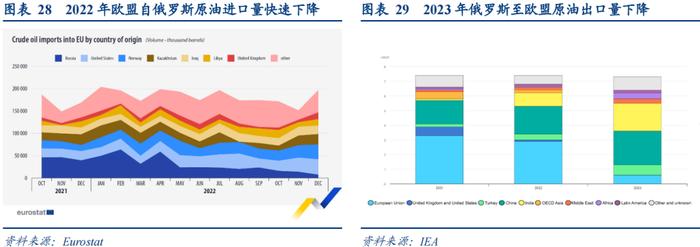

1)俄乌冲突:2022年的俄乌冲突改变了长期以来形成的全球原油贸易格局,也为油运需求端贡献相应增量。

传统的原油贸易格局主要基于原油资源在地理空间的分布,以及最优的综合进口成本及效率而形成的,即以中东、俄罗斯、美国、西非和中南美洲为主要出口地,以欧洲、中国、印度、美国、日本为主要进口国。2022年俄乌冲突后,政治因素取代成本、效率成为原油贸易的重要考量,使得欧洲的原油进口从俄罗斯转向美国、西非、拉美、中东等地,俄罗斯的原油出口从欧洲转向中国、印度、土耳其等地。原油运输路线的重构带来平均运距拉长,推动了吨海里需求增长。

此外,原油供给层面,OPEC+维持减产政策、大西洋地区增产(如美国、巴西和圭亚那等),也使得大西洋区域贸易的活跃度提升、跨洋长航线增加,进而拉升了整体油轮运输距离;上述两大因素作用下,2023年全球原油海运运距同比增长3.35%。

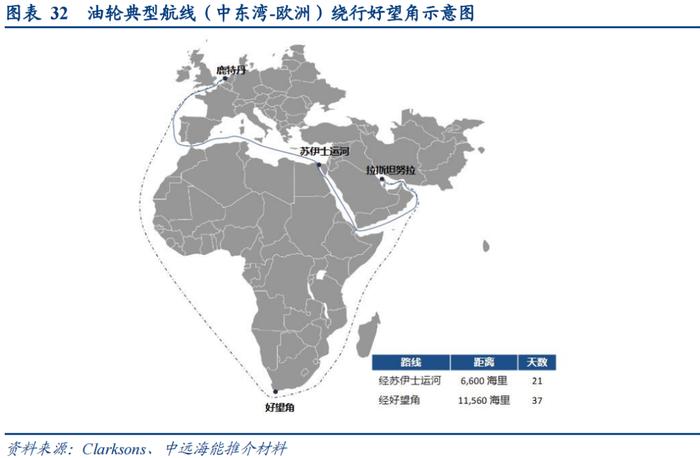

2)红海冲突:2023年底的红海冲突也对油运市场产生了一定影响,一部分原先通过苏伊士运河的油轮绕行好望角,导致运输距离拉长、航行时间增加,对有效运力造成消耗。

以油轮典型航线(中东湾-欧洲)测算,若绕行好望角将使得运距由6060海里提升至11560海里,同比提升91%,航行时间将由21天增加至37天(拉长约16天)。

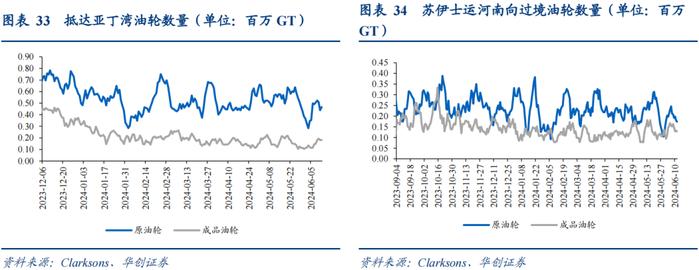

截至2024年6月12日,抵达亚丁湾的原油轮、成品油轮(按总吨计,7日移动平均值,下同)较2023年12月1日分别下降39%、51%;苏伊士运河的南向过境的原油轮、成品油轮较2023年12月1日分别变动-28.2%、+1.1%。

(四)后市展望:供需关系向好,景气周期有望持续

综合供需两端的情况,未来两年供给增速预计维持低位,地缘因素扰动为需求端提供额外支撑。Clarksons预测2024、2025年原油轮运力增速分别为-0.1%、1.0%,其中VLCC运力增速分别为-0.3%、0.3%;2024、2025年原油海运周转量增速分别为2.8%、3.1%,行业供需关系良好,景气度有望延续向上。

二、中远海能:全球能源运输龙头,有望充分受益行业上行景气

(一)公司概况

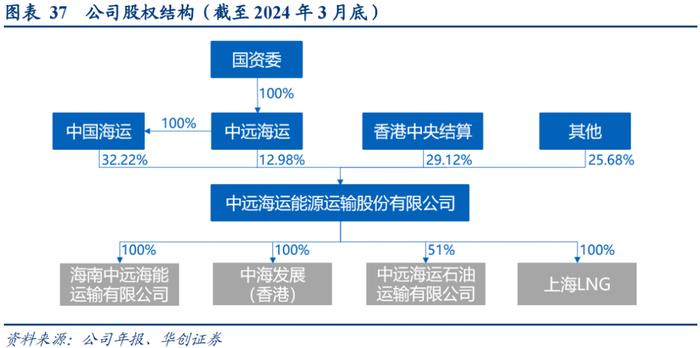

中远海能是中远海运集团旗下专业从事油品、液化天然气(LNG)等能源运输的上市公司,截至2024年3月末,中远海运集团合计持有公司45.2%的股权。

截至2024年4月末,公司拥有及控制油轮154艘,合计2243万载重吨;LNG船43艘,合计720万立方米。

公司油轮船队约70%的运力(载重吨)都为VLCC船型,共计51艘;其余为Suezmax、Aframax/LR2、Panamax/LR1、Handymax及以下的中小船型,参与外贸原油、外贸成品油、内贸原油、内贸成品油的运力比重(仅中小船型)分别为7%、10%、10%、2%。

公司持有6艘新建油轮订单,其中包括3艘绿色甲醇双燃料Aframax、2艘甲醇ready型Panamax和1艘甲醇ready型MR,预计于2026年Q4及2027年Q4交付;公司还有42艘LNG船待交付,合计750万立方米。

从整体行业来看,公司油运船队运力全球排名第一,份额占比约3%;原油轮船队运力全球排名第三,份额占比约3.5%;VLCC运力全球排名第二,份额占比约5%。

(二)业务情况

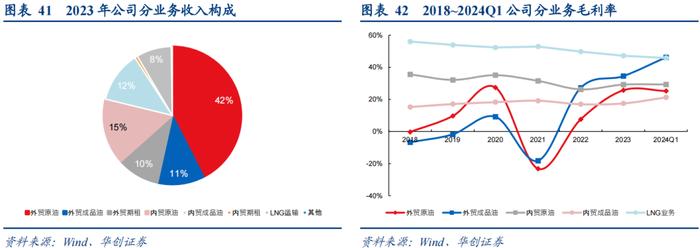

公司的三大主要业务板块为外贸油运、内贸油运及LNG运输,其中内/外贸油运业务分别包含内/外贸原油、成品油及船舶租赁业务。

2023年公司实现营收221亿元,油运业务占比达91%,其中外贸原油业务占比42%,是公司最主要的收入来源;外贸成品油、外贸船舶租赁、内贸原油、内贸成品油业务收入占比分别为11%、10%、15、12%。从毛利率表现来看,外贸油运业务毛利率波动幅度较大,而内贸油运业务毛利率相对较为稳定。

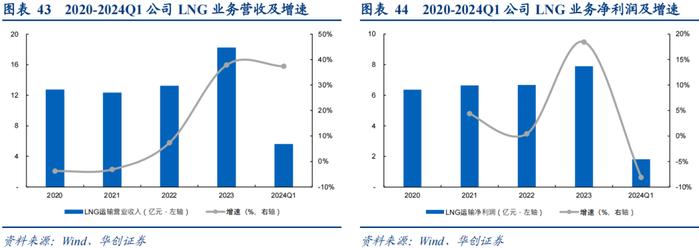

LNG业务方面,公司全资子公司的上海LNG和持有50%股权的CLNG(另外50%股权由招商轮船持有),是中国目前仅有的两家大型LNG运输公司。公司的LNG船舶均与特定项目绑定长期租约,不受LNG即期运价波动影响,给公司带来稳定收益。

(三)公司看点:

1、看点1:运力规模第一,VLCC为主、中小船型为辅,运价弹性显著

我们以公司官网披露的船舶规模进行测算,假设年运营天数为330天,美元汇率为7.1,所得税税率15%(仅针对内贸船),VLCC、Suezmax、Aframax、Panamax/MR/LR1/LR2平均保本TCE水平分别为2.6、2.0、1.8、1.3万美元/天,经测算可得:

VLCC TCE 每波动1万美元/天,对应公司VLCC船队净利润弹性为10.2亿元;

若VLCC TCE均值达到5万美元,相应船队将贡献净利润24.2亿元;

若VLCC TCE均值达到10万美元,相应船队将贡献净利润75.0亿元。

中小外贸船型日收益TCE 每波动1万美元/天,对应船队净利润弹性为7.2亿元;

若中小船型日收益TCE均值达到5万美元,相应船队将贡献净利润24.6亿元;

若中小船型日收益TCE均值达到10万美元,相应船队将贡献净利润60.8亿元。

2、看点2:内贸和LNG业务表现稳健,进可攻退亦可守

1)内贸油运市场竞争格局较稳定,公司市占率高达55%以上,且90%业务通过COA合同锁定,可获得稳定收益平抑公司经营业绩波动。

2)公司LNG船舶与特定项目绑定长期租约,给公司带来稳定收益;随着更多项目加速落地,公司LNG业务盈利有望保持增长态势。

3、看点3:重视投资者回报,提升分红比例

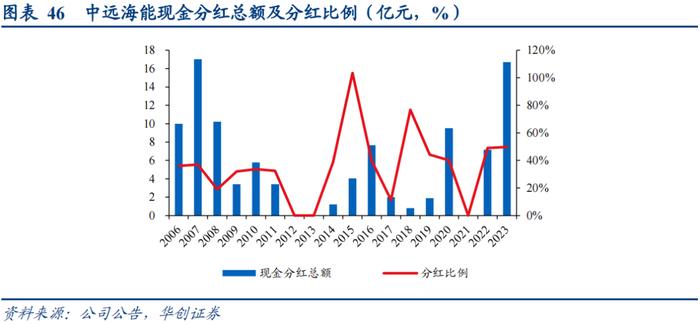

2022年公司经营好转后,连续两年保持了较高的分红比例,2022、2023年公司每股分红分别为0.15、0.35元/股,对应分红比例分别为49.1%、49.8%。2023年分红对应当前H股股息率(2024/6/28)为3.8%。

(四)市场驱动力

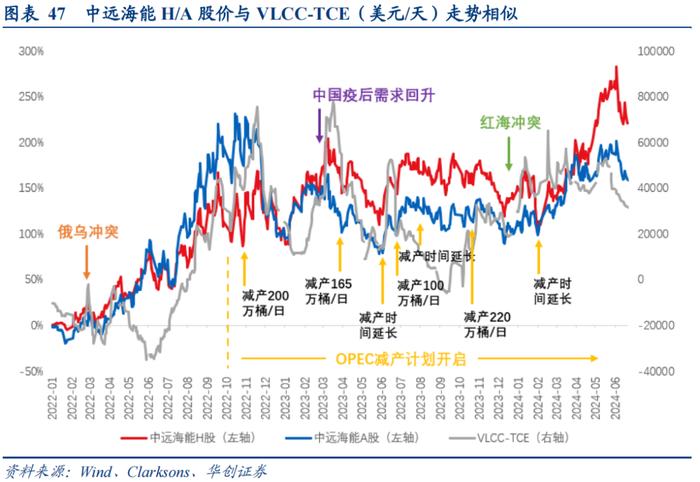

复盘2022年以来中远海能的股价走势,与VLCC-TCE运价走势保持了较高的相似度,运价最高点往往对应股价高点。

具体来看,2022年俄乌冲突构成股价和运价上涨的核心驱动力,VLCC-TCE最高达到约7.5万美元/天,公司A股/H股的累计涨幅最高分别达到228%、169%。

2023年一季度中国需求回升催化股价、运价上涨,后续受OPEC持续减产影响股价、运价均走弱。

2024年股价交易红海局势影响下油轮资产的风险资产溢价属性。

三、投资建议及