来源丨时代投研

作者丨陆海

编辑丨李乾韬

时隔一年多,永杰新材料股份有限公司(下称“永杰新材”)终于回复首轮问询,IPO进程又向前迈了一步。

上交所官网显示,2023年3月,永杰新材IPO获受理,同月上交所向其发出首轮问询,而直至今年5月,永杰新材才作出回复。

时代商学院发现,时隔一年多,永杰新材自身的业绩出现下滑。另外,该公司的货币资金持续无法覆盖短期借款,因此需要募资共计8亿元用于还贷及补流。

值得注意的是,国泰君安资产管理股份有限公司(简称“国泰君安投资”)董事及上海国悦君安股权投资基金管理有限公司(简称“国悦君安”)董事长王顺龙、国悦君安副总经理及合规风控部负责人张英曾先后任永杰新材的监事;而天眼查APP显示,永杰新材股东之一长兴国悦君安新兴产业投资合伙企业(有限合伙)的受益所有人亦为王顺龙。

今年5月14日,据上海市静安区纪委监委消息,王顺龙涉嫌严重职务违法,目前正接受上海市静安区监察委员会监察调查。随着王顺龙被查,永杰新材IPO之路是否会变得更加艰难?

5月30日、5月31日、6月17日,就公司盈利能力、偿债能力、先分红后募资还贷补流等问题,时代商学院向永杰新材发函致电询问。截至发稿,该公司仍未作出回复。

供货宁德时代等巨头

招股书显示,永杰新材专业从事铝板带箔的研发、生产与销售,产品主要包括铝板带和铝箔两大类,主要应用于锂电池、车辆轻量化、新型建材和电子电器等下游产品或领域。按产品形态分类,铝板带是永杰新材最主要的产品。2019—2022年上半年(下称“报告期”),铝板带在永杰新材主营业务收入中的占比分别为92.51%、93.31%、91.98%、91.39%。

作为深耕铝板带箔20余年的企业,永杰新材具有良好的客户基础。

招股书显示,2022年上半年,永杰新材的前五大客户分别为科达利(002850.SZ)、中建材国际贸易有限公司(下称“中建材”)、震裕科技(300953.SZ)、蔚蓝锂芯(002245.SZ)及深圳市比亚迪供应链管理有限公司。

其中,永杰新材与大型央企中建材合作已达15年,与上市公司蔚蓝锂芯、丽岛新材(603937.SH)等合作已10年之久。

随着新能源锂电池市场需求扩大,永杰新材的主营产品铝板带箔产品还进入宁德时代(300750)、比亚迪(002594.SZ)等全球前十大动力锂电池制造商的供应链体系。

作为众多大企业的供应商,永杰新材的市占率较高。招股书显示,根据中国有色金属加工工业协会出具的证明,永杰新材是2020—2021年“锂离子动力电池结构件用铝合金板带”产品市场占有率国内第一的企业。

2023年营收和净利润双降

虽然有众多锂电巨头“撑腰”,2023年永杰新材的营收和净利润仍双双下降。

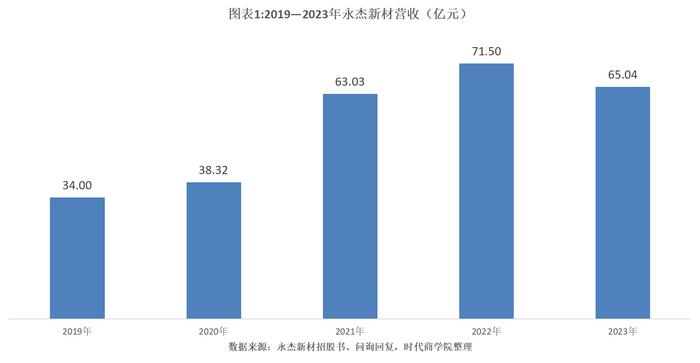

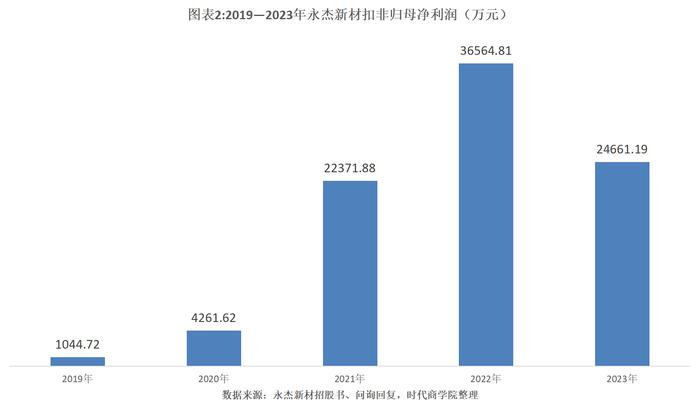

招股书及问询回复显示,2019—2022年,永杰新材的营收分别34.00亿元、38.32亿元、63.03亿元、71.50亿元,扣非归母净利润分别为1044.72万元、4261.62万元、2.24亿元、3.66亿元。由此计算,2020—2022年,永杰新材的营收同比增速分别为12.70%、64.48%、13.44%,扣非归母净利润同比增速分别为307.92%、424.96%、63.44%。

不过,营收和净利润高速增长的趋势未能延续到2023年。

问询回复显示,2023年永杰新材的营收和扣非归母净利润分别为65.04亿元、2.47亿元,同比增速分别为-9.04%、-32.55%,双双出现下滑。

永杰新材表示,2023年其销量相对稳定,但是受市场铝锭价格下降和加工费下调的影响,该公司的收入和利润有所减少。

事实上,2023年永杰新材销量为32.07万吨,同比增长1.33%。不过,受2023年初下游锂电池行业普遍采用去库存及2023年锂电池行业采取谨慎库存策略影响,永杰新材在锂电池领域的销量出现同比11.66%的降幅;另外,受到新能源车“以价换量”、锂电池电芯价格下降等因素影响,其在锂电池领域产品加工费也存在一定的同比下降。

不过,时代商学院发现,2023年永杰新材的同行可比公司扣非归母净利润增速均值并未大幅下降。

永杰新材将明泰铝业(601677.SH)、鼎盛新材(603876.SH)、华峰铝业(601702.SH)、常铝股份(002160.SZ)列为可比公司。Wind数据显示,2023年,上述可比公司营收同比增速均值为-1.63%,扣非归母净利润同比增速均值为13.86%,不降反升。

货币资金无法覆盖短期借款

需注意的是,永杰新材账面上有着巨额的短期借款。

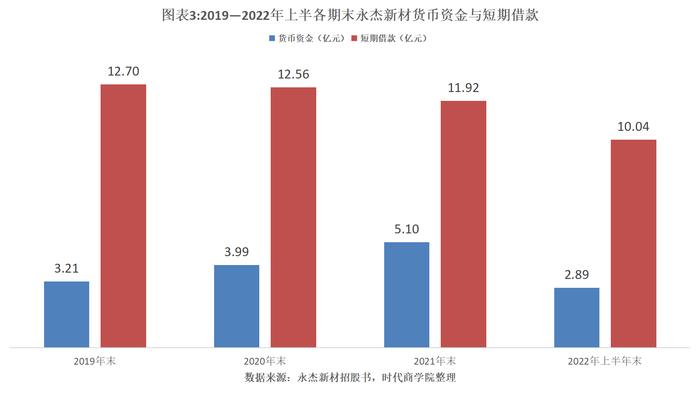

招股书显示。报告期各期末,永杰新材的短期借款分别为12.70亿元、12.56亿元、11.92亿元、10.04亿元,占总负债的比例分别为68.08%、59.20%、59.02%、63.23%。同期末,永杰新材的货币资金分别为3.21亿元、3.99亿元、5.10亿元、2.89亿元,均无法覆盖短期借款。

从资产负债率上看,报告期内永杰新材的资产负债率有所下降,但仍高于同行。报告期各期末,永杰新材的资产负债率分别为92.21%、90.48%、71.48%、61.45%,同行可比公司资产负债率均值分别为56.30%、50.15%、53.23%、54.55%,均低于该公司。

另外,其流动性指标也拉响警报。报告期各期末,永杰新材的流动比率分别为0.63倍、0.71倍、1.09倍、1.28倍,速动比率分别为0.38倍、0.42倍、0.63倍、0.62倍,均低于理论安全值(流动比率为2倍,速动比率为1倍)。

跟同行相比,永杰新材的流动性指标也明显较低。Wind数据显示,报告期各期末,同行可比公司流动比率均值分别为1.47倍、1.83倍、1.54倍、1.53倍,速动比率均值分别为1.02倍、1.20倍、0.98倍、0.98倍。

永杰新材的短期偿债能力也遭到上交所的质疑,上交所要求其充分解释公司短期偿债能力的风险。

对此,永杰新材回复称,截至2023年12月31日,公司可动用的银行存款为29043.87万元。2023年公司经营现金流净额为60173.16万元。公司货币资金充足,现金流量情况良好。不过,该公司也承认,目前,公司资产负债率仍相对较高,财务费用负担较重,若未来公司经营出现重大不利变化,公司将面临一定的短期偿债风险。

值得一提的是,在公司短期偿债能力存疑的情况下,2022年上半年,永杰新材却进行现金分红,金额达3835.52万元,占当期净利润的16.78%。

而在此次IPO中,永杰新材拟募资20.89亿元,其中5亿元用于偿还银行贷款,3亿元用于补充营运资金,用于还贷及补流的金额共计8亿元,占拟募资额的38.30%。

(全文2097字)

免责声明:本报告仅供时代商学院客户使用。本公司不因接收人收到本报告而视其为客户。本报告基于本公司认为可靠的、已公开的信息编制,但本公司对该等信息的准确性及完整性不作任何保证。本报告所载的意见、评估及预测仅反映报告发布当日的观点和判断。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本公司力求报告内容客观、公正,但本报告所载的观点、结论和建议仅供参考,不构成所述证券的买卖出价或征价。该等观点、建议并未考虑到个别投资者的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。对依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。本公司及作者在自身所知情的范围内,与本报告所指的证券或投资标的不存在法律禁止的利害关系。在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,也可能为之提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。本报告版权仅为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“时代商学院”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权利。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。