财联社5月22日讯(编辑 潇湘)在过去几个月,全球金融市场最为令人印象深刻的行情,或许莫过于商品市场上你方唱罢我登场的“元素周期表”行情了。

期货市场交易员的投机热潮,已将铜和黄金等金属价格推至了历史最高位,因大量基金经理要么正押注这些金属将面临供应短缺,要么则试图借此对冲通胀风险。

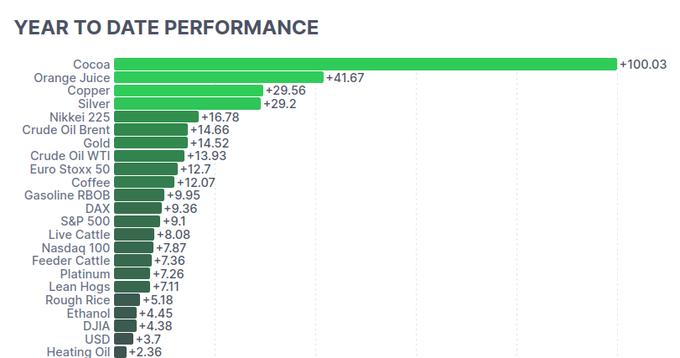

行情数据显示,自三月初以来,铜价已累计上涨了逾30%,本周LME期铜更是突破了每吨11000美元,创下历史新高。这一波涨势也带动了从铝到锌等其他工业金属的价格上涨。

与此同时,投资者的抢购也助推黄金突破了之前的历史高位纪录,达到了每盎司2450美元。白银也随之上涨,十年来首次升逾每盎司30美元。

摩根大通基本金属和贵金属战略主管Greg Shearer表示,无论是程序化交易员、专业大宗商品投资者还是宏观基金,目前都在大举涌入金属市场。

值得一提的是,在历史上,金属价格的走势经常会违背交易员的预期。去年,强劲的需求曾帮助推动金属库存降至历史低点,但价格却下跌了。而今年则反过来,尽管供应正在改善,但价格却大涨……

同时,大宗商品在全球市场所占的份额近年来其实一直在缩小。根据业内的数据,在过去的12个月里,大宗商品在全球市场所占的份额已从2009年的8.8%下降到2%,因为股票和债券在全球市场上的份额一直遥遥领先。

因而,对于眼下大宗商品尤其是金属市场“反常”的红火景象,伦敦大宗商品投资管理公司KLI Asset Management首席投资官Ricardo Leiman表示,“从基本面来看,市场似乎正对上述一切都视而不见。”

未平仓合约激增

不少分析师表示,当前金属市场的异动是由未平仓合约的激增推动的。

根据摩根大通的分析,上周基本金属和贵金属市场的未平仓合约分别达到了创纪录的2270亿美元和2150亿美元。

分析师表示,这些未平仓合约大多都来自于机构投资者试图从金属价格波动中获利,而非生产者或消费者在购买或出售商品时进行对冲套保。涌入金属市场的资金不仅来自于动量驱动的程序化交易,还来自于增加对实物资产配置的宏观对冲基金和专业商品对冲基金。

数据显示,截至5月中旬,COMEX和LME的基本金属净多头头寸规模已到达了260万吨,较三月初的55.6万吨大幅上升,超过了2020年底时的前高。

铜作为去碳过程中最关键的金属,引领了这一轮价格的上涨。而在铜价上涨背后,以纽约市场为中心的逼空浪潮无疑显得尤为汹涌。

Shearer表示,“对铜而言,供应紧缩加上潜在的(人工智能)需求提升,以及我们对全球需求正处于拐点的更多信心,再加上通胀对冲,已经形成了一股强大的力量。这让很多基金表示‘现在是购买铜的好时机’。”

其他基本金属——如锌、铝和铅也跟随铜价集体大幅上涨,自四月初以来已普遍上涨了15%-28%不等。

配置多元化的选择

商品投资机构Frontier Commodities的合伙人Aline Carnizelo表示,投资者正希望通过转向投资金属来实现收益多元化,而不再像之前那样仅仅在股市上依赖于大型科技股。

她表示,对冲基金眼下投资商品的好处无疑有不少,包括可以获得去碳化、去全球化的标的;对冲通胀和地缘政治风险以及弥补对新供应(尤其是能源供应)的投资不足。

根据晨星的数据,包括谷物、矿产、金属、棉花和可可在内的一篮子大宗商品基金的资金流入量,在过去几个月一直在上升,4月份增加了一倍多达到了19亿英镑。

在基本面上,尽管白银库存迅速增加,但全球制造业终于转好的迹象也助长了人们对银的兴趣——白银在太阳能电池板中有广泛应用。

矿业巨头必和必拓以340亿英镑收购竞争对手英美资源集团,试图获取其在拉丁美洲梦寐以求的铜矿的消息,也向投资者发出了抢购“铜博士”的进一步信号。

Leiman表示,“必和必拓的收购唤醒了很多人,让他们意识到收购一家公司要比建造一座新矿便宜得多。这促使由算法驱动的趋势跟踪基金和一些宏观人士大举做多。资金流动发生了巨大变化。”

根据美国银行的基金经理调查,5月份在受访的基金经理中,有13%的基金经理正在超配大宗商品,这一比例为去年4月以来最多。调查显示,在过去三个月中,基金经理们对大宗商品的配置增幅是2020年8月以来最大的。

一些顶级的对冲基金正在增加其商品交易团队的规模,试图充分利用这一资产类别的波动性。家族办公室BlueCrest Capital就计划在年底前将其交易团队——包括商品交易团队扩大10%。

虽然大宗商品传统上是基于其当前的供需情况进行交易,但Carnizelo表示,市场中投机性投资者角色的增加,意味着该领域正开始转而基于未来可能发生的情况进行交易。

她表示,“大宗商品的表现开始有点像股票了。”