来源:紫金天风期货研究所

核心观点:Brt80-90 区间震荡 宏观方面稍有利空,但尚未转势,欧洲中国持续释放宏观利多信号,前期交易的再通胀逻辑需要本周的CPI数据加以验证;盘面关注点依旧在于微观,库存累积+现货疲软;地缘尚未明显缓和的信号来临之前,短期来看80左右仍有支撑。

近期主要变量来看,美国5月4日当周首次申请失业救济人数23.1万人,为2021年以来的第三大单周增幅,这也是五一期间劳动力市场不及预期的另一个印证;欧洲4月综合PMI终值小幅上修至51.7,服务业PMI终值从3月的51.5上升至53.3,呈继续修复态势,欧洲央行的会议纪要也进一步强化的降息预期。中国方面持续对楼市松绑,除一线城市以外多地基本放开了限购措施。地缘方面,溢价持续回落,但战争局势仍在持续,和谈信号频出但是缺乏实质性的推动。

基本面方面,季节性的累库或已到了高位,美国方面库欣累库明显,成品油方面美国、新加坡均处于中性区间,ARA库存已经累至中性偏高位置,分项来看主要受柴油、石脑油积压所致。成品油裂解价差方面,当下节点正处于汽油旺季即将验证的时期,汽油表需来看仍处低位,汽油裂解价差有边际转弱的倾向,旺季能否如期兑现也是未来一个月内需要关注的一个重要的微观指标。另外,临近6月1日JMMC会议,OPEC的一致性也会成为市场关注的一个焦点,伊拉克方面先表态不会同意减产措施,而后又表态坚持OPEC方面的任何决定,这一反差背后也隐含着OPEC内部的部分分歧。考虑到伊拉克赤字率的上升和财政平衡油价的不断上移,至少高油价是目前伊拉克和其他OPEC成员国的一致诉求。

欧佩克减产:偏多 哈萨克斯坦和伊拉克承诺补偿减产,OPEC方面虽然执行率一般,但口头仍有挺价意愿。

宏观:中性 美国劳动力市场和PMI市场转弱;欧元区4月综合PMI上修至51.7,服务业加速恢复;中国4月财新服务业PMI 52.5,连续16个月扩张。

SPR:中性 高油价背景下,美国叫停8-9月的SPR每月300万桶日的补充计划。

地缘:中性 巴以和谈有所进展,地缘溢价回吐,但阶段性冲突仍在,关注进一步的动态。

现货和下游需求:偏空 北海现货升贴水转弱;全球原油库存处于高位区间,汽油旺季兑现前夕表需持续下移,美亚成品油居于中性,欧洲成品油受柴油、石脑油影响有所积压。

页岩油:中性 上周产量持平依旧为1310万桶日,钻机数下降-3台至496台,依旧维持偏低水平,中长期对产量的提振作用有限。

关注本周CPI数据指引

再通胀继续交易的可能?

-

上周五欧央行会议纪要显示,参与者普遍认为在对抗通胀方面已取得进一步进展。在此背景下,市场预计6月降息的概率大幅提升。本周市场重点关注4月通胀终值,如维持2.4%不变,对于整体通胀已确认下行趋势,后期欧元区先行降息或已成事实。

-

而反观美国,其去通胀路径则没有欧洲那么乐观,本周的4月CPI数据将决定美国一季度通胀的意外抬头能否持续,就目前市场的预期而言,周三公布的CPI同比3.4%,核心CPI同比3.6%,较上月同比均下调0.1个百分点,整体通胀粘性仍在,因此近期美联储官员也多次鹰派发声。

-

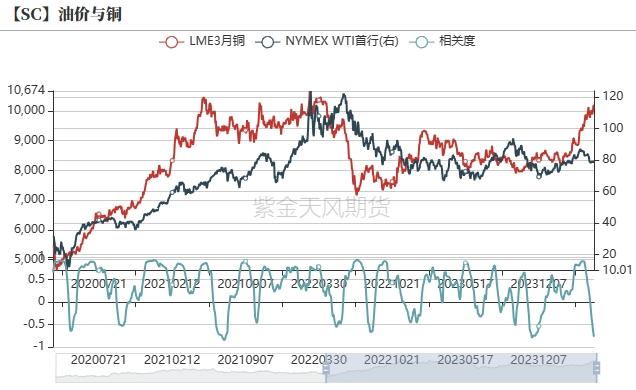

就相关的大类资产而言,从抗通胀的角度来看,油价和黄金、铜已经有些许分化的情况,当前原油较其他资产可能更具性价比,需要注意再通胀继续交易的可能。

数据来源:紫金天风期货研究所

库存积压,现货走弱

伊拉克表态前后不一,OPEC分歧又起?

-

伊拉克方面表态不一,伊拉克石油部长在上周六暗示,伊拉克不会同意延续减产措施。而到周日的时候话术反转,表态延长减产是欧佩克的事情,该国将坚持该组织的任何决定。作为欧佩克第二大产油国,上半年伊拉克未能全面执行现有的减产计划,但是伊拉克在五一期间已经表态对其未减产的部分进行补偿减产。当下节点伊拉克石油部长又如此表态,也引发了市场对OPEC方面的关注。

-

究其原因这里推测有两点,一方面可能为伊拉克方面在试探OPEC其他成员国意向有望争取更多产量份额;其二是临近6月1日JMMC会议前夕,释放OPEC相关的信号也可以诱导市场的关注方向。考虑到伊拉克逐年上升的财政平衡油价,目前OPEC各成员国对高油价的诉求还是较为一致的。

数据来源:紫金天风期货研究所

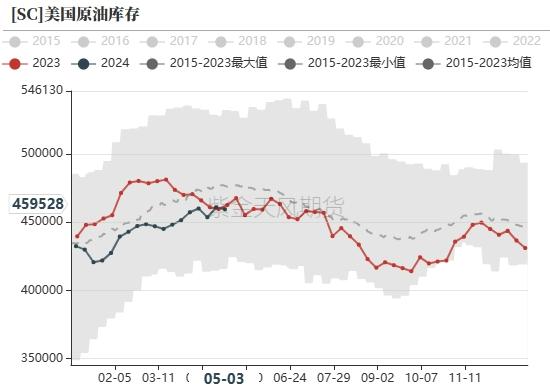

美亚库存均处年内高位

-

库存结构来看,当前仍处于年内库存高位,全球水上+岸罐库存的累库速度约为100万桶日左右,与五年期累库速度持平或稍高,分项来看主要积压于商业库内。

-

分区域来看,亚洲方面的累库主要是受到前期的集中到港因素所致。另外叠加当下为欧亚区域炼厂检修的高峰,主要区域的库存多处于年内高位。Q2末期或Q3季度或可开启去库通道。

数据来源:紫金天风期货研究所

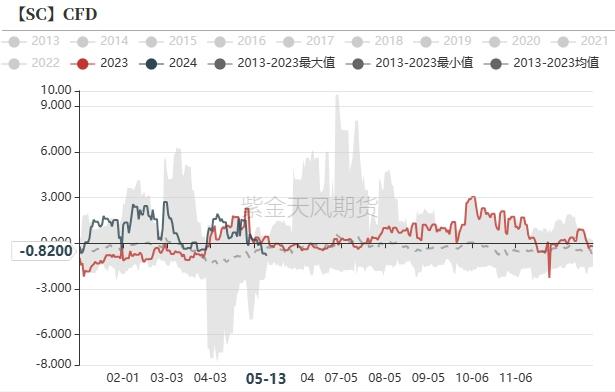

美国汽油表需不振,北海现货表现偏弱

-

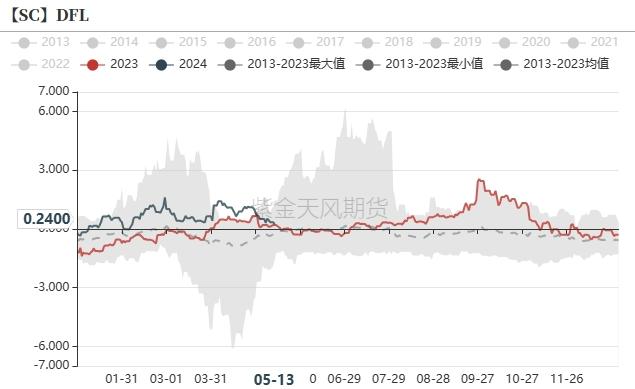

现货方面,CFD和DFL价格同步转弱,截至5月13日,CFD和DFL分别收于-8.2美元/桶和0.24美元/桶。

-

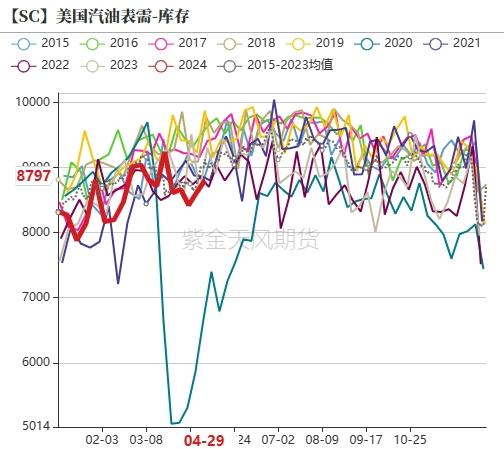

就表需而言,美国当下的表需已经跌至除2020年以外历史同期较低水平,当下正值即将检验汽油旺季需求的节点,需进一步观察汽油表需的持续性。

数据来源:紫金天风期货研究所

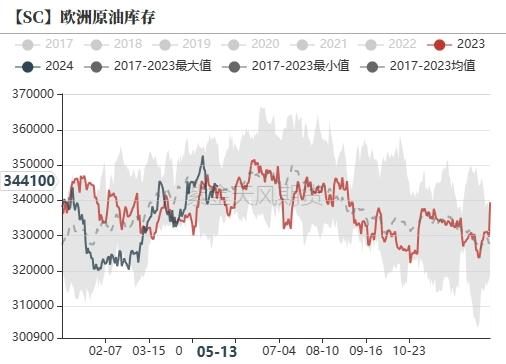

欧洲成品油库存淤积也最为严重

-

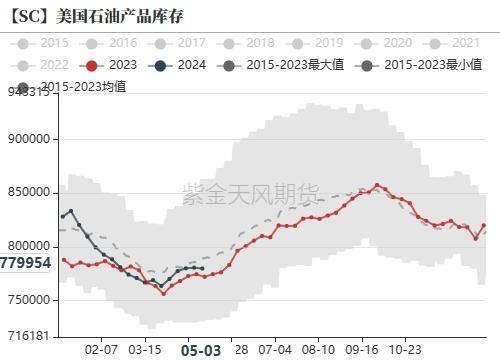

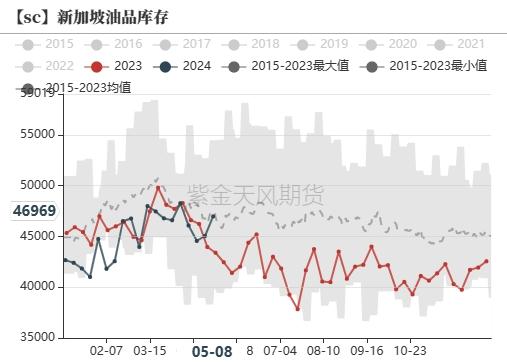

分区域来看,美国成品油库存目前处于库存中性水平,新加坡的油品库存也回归五年期中性,反观ARA区域的成品油库存则有淤积的情况出现。

-

分油种来看,ARA区域的成品油淤积主要来源于柴油和石脑油。当下节点临近汽油旺季,美国汽油库存已经边际有所累库,需警惕后期旺季期间需求被证伪的可能。

数据来源:紫金天风期货研究所

价差&持仓

各区域月差有所回调

-

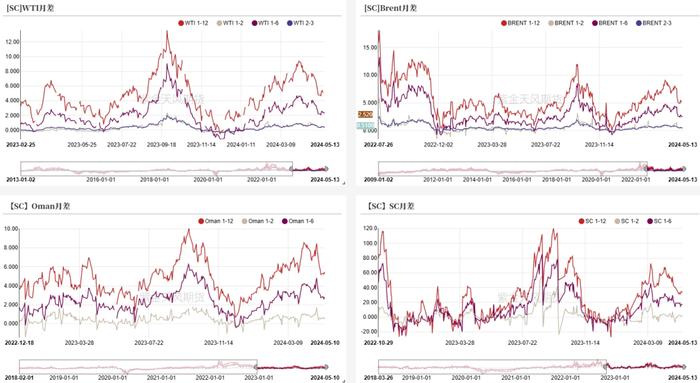

截至5月15日,WTI近次月价差收于0.42美元/桶,1-6价差为2.5美元/桶;Brent近次月为0.42美元/桶,1-6价差收于2.4美元/桶;SC近次月价差收于1.7元/桶。

数据来源:紫金天风期货研究所

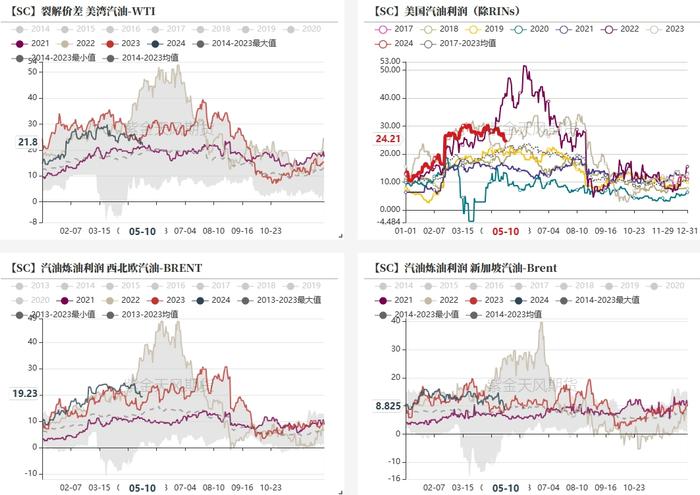

汽油裂解价差有所转弱

数据来源:紫金天风期货研究所

柴油裂差维持低位

数据来源:紫金天风期货研究所

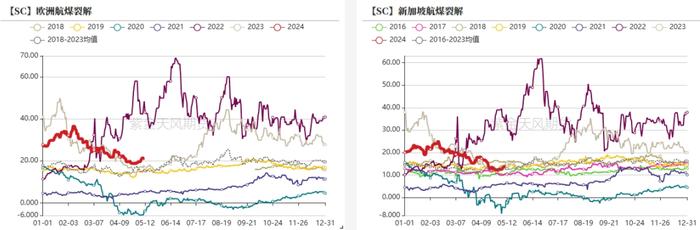

航煤裂差有企稳倾向

数据来源:紫金天风期货研究所

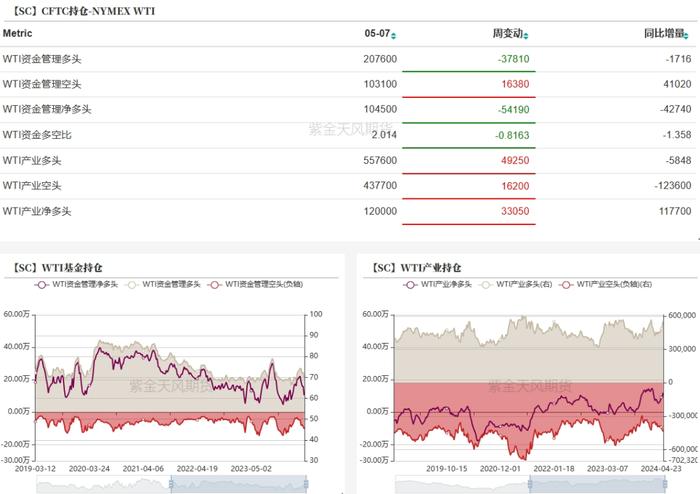

WTI基金净多减少

-

5月7日当周,WTI资金多头减少37810手,空头增加16380手,净多减少54190手。

数据来源:紫金天风期货研究所

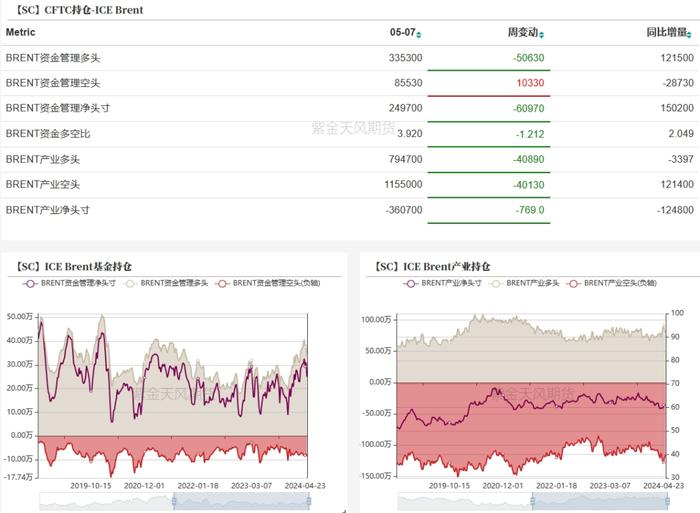

Brent基金净多减少

-

5月7日当周,Brent资金多头减少50630手,空头增加10330手,净多减少60970手。

数据来源:紫金天风期货研究所

肖兰兰

从业资格证号:F3042977

交易咨询证号:Z0013951

联系方式:xiaolanlan@zjtfqh.com

王谦

从业资格证号:F03123709

交易咨询证号:Z0019934

研究联系方式:wangqian@zjtfqh.com

责任编辑:戴明 SF006