财联社4月16日讯(编辑 胡家荣)尽管今天港股整体有所回落,但是石油与煤炭板块的部分个股仍延续涨势。对此华泰证券指出,港股高股息资产当前或较A股红利资产更具“性价比”。

首先来看一下为何高息股再度受市场追捧?

国务院在上周发布的《关于加强监管防范风险推动资本市场高质量发展的若干意见》,作为资本市场第三个“国九条”,具有重要的背景和意义。

在这次发布的“国九条”中,特别强调了对上市公司现金分红的监管,对于那些多年未进行分红或分红比例较低的公司,将采取限制大股东减持和实施风险警示的措施。这一政策旨在增强上市公司分红的稳定性、持续性和可预测性,鼓励企业实施多次分红、预分红以及在重要节日前进行分红,从而更好地回报投资者。

受以上消息提振,煤炭、重型基建、石油、电信等高息股板块走强。加之部分机构指出,随着新“国九条”的出台,特别是对上市公司市值管理和分红要求的再次强调,结合央企市值管理政策的全面推进,预计未来央企的考核方案将逐步实施。

为何港股高股息资产的表现占优?

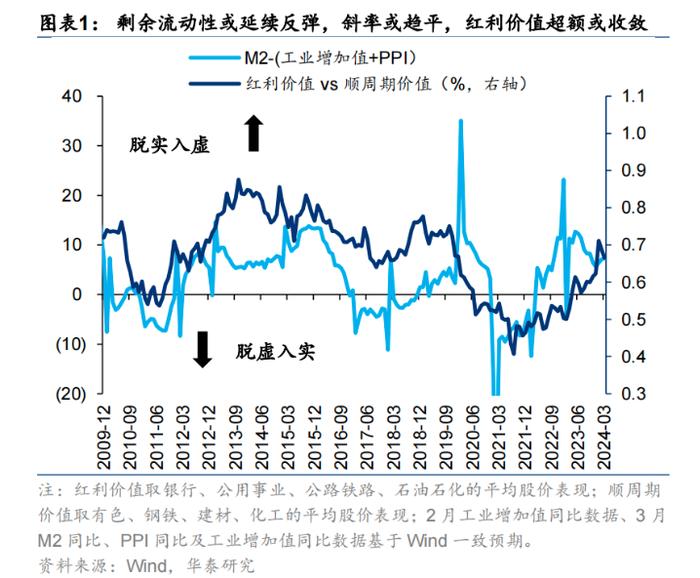

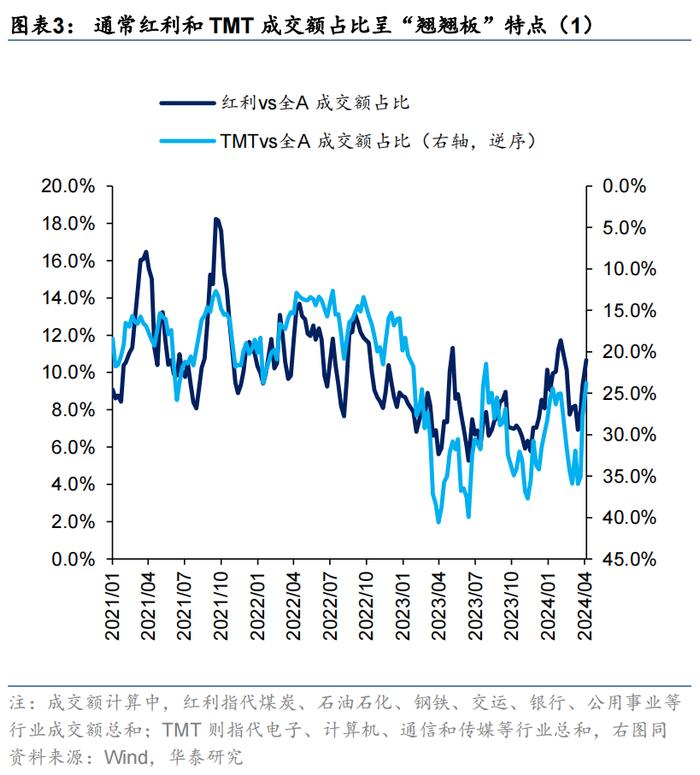

华泰证券指出,A股主线切换的核心线索(财政脉冲兑现、海外流动性拐点)的观察窗口均在年中之后,二季度剩余流动性或高位震荡,对应A股年初以来红利和TMT双策略强势的行情或将持续。

而其中,倘若A股风险偏好不振,则对应红利资产或将占优。考虑日历效应,由于财报季已至、且当前资金面或已进入平台期、市场或关注政策定力,四月风险偏好或震荡波动,近期红利资产或具备较高的配置价值。

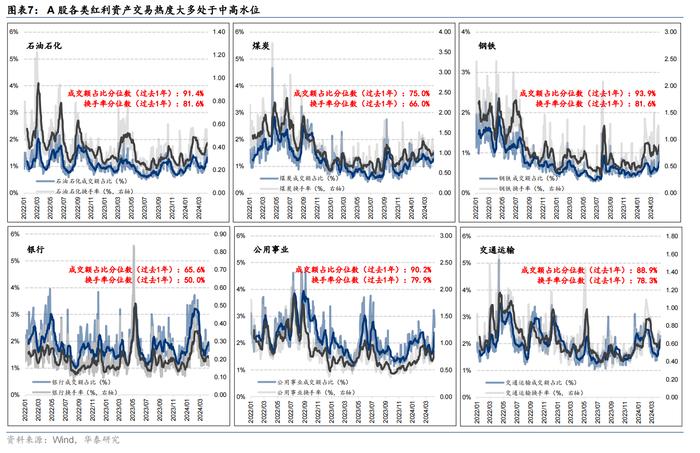

然而当前A股传统红利资产的交易热度或皆至中高水位。以成交额占比和换手率的滚动一年分位数来衡量中短期相关资产的交易拥挤度,当前六大红利行业的相关数据读数皆不低于50%,其中石油、钢铁和公用事业的成交额占比分位数已高于90%,显示短期交易或处于过度拥挤状态。

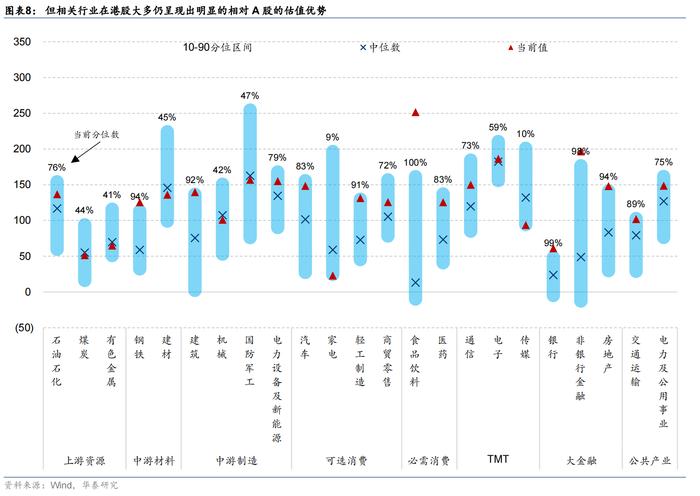

与此同时,相关行业在港股大多仍呈现出明显的相对A股的估值优势。观察AH溢价,分行业来看,当前港股中大金融、交运等行业AH溢价分位数(2010年以来)仍处于89%及以上水位、石油石化AH溢价分位数有74%,港股红利资产标的较A股呈现出明显的“性价比”。

哪些是恒生高股息板块?

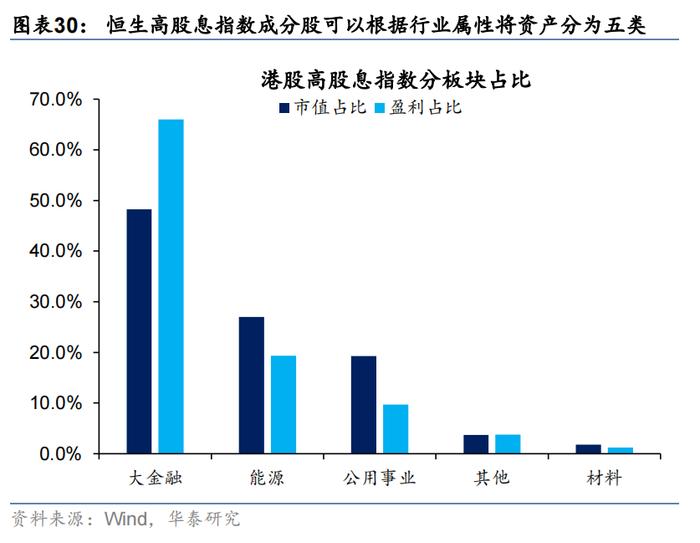

华泰证券以总市值(截至2024/4/12)和归属普通股东净利润(截至2023年年报)占比为基准对资产进行分类。地域结构来看,港股本地股市值占比约为4.9%、1.9%,大陆资产占据绝对优势。行业分类来看,可以根据行业属性将资产分为五类,其中具备显著独立特点的大类行业包括:大金融、能源、公用事业和材料。

公用事业类防御性配置的价值会远大于进攻性配置

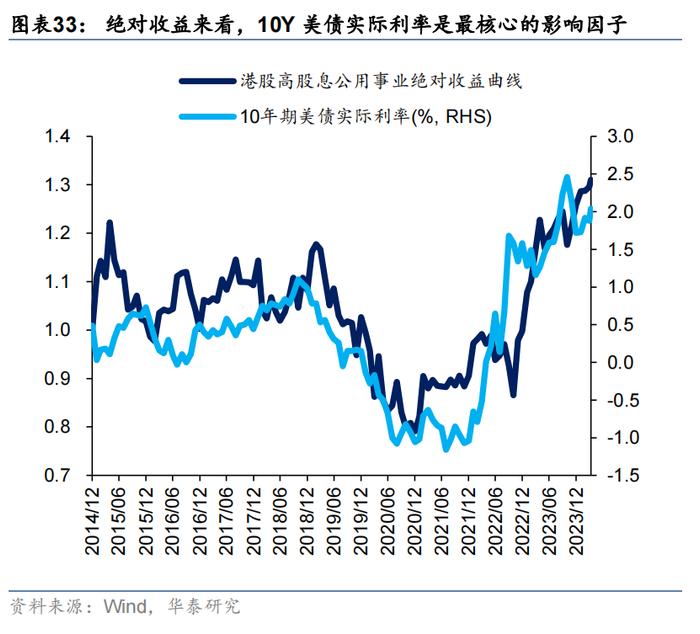

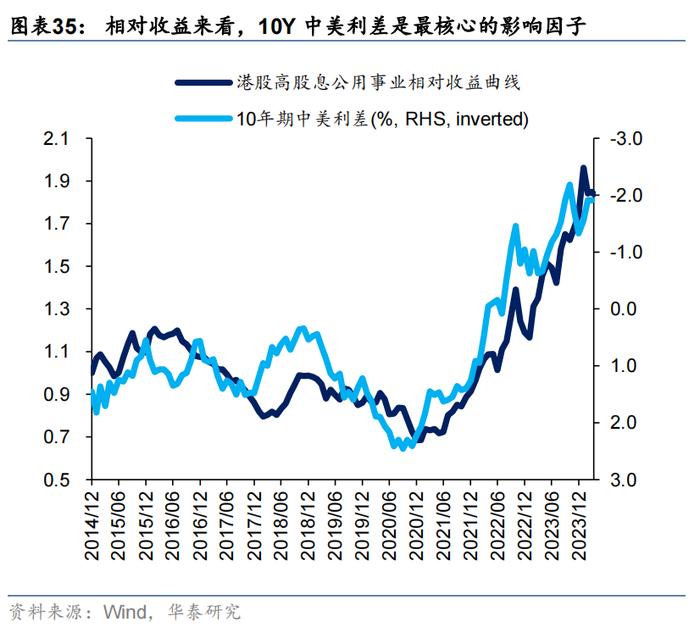

以公用事业为例,华泰证券指出,高股息资产绝对收益曲线和相对收益曲线形状较类似,但相对收益曲线弹性明显高于绝对收益曲线。10年美债实际利率是公用事业类港股高股息资产绝对收益最核心的影响因子。

10年美债实际利率可视作全球视角下长期资金的实际价格指标,而公用事业类股票通常具有稳定的经营性现金流和分红特性(且其现金流或具备抗通胀的特点),这使得它们在某种程度上类似于“类现金”资产。当实际利率上行时,公用事业股票作为“类现金”资产,受益于现金本身的价值提升,从而得到较好的市场表现。10年中美利差对相对收益的优秀刻画则说明公用事业资产的”防御性“。

大金融较少出现绝对和相对收益共振,但港房股具备较强周期性

以大金融为例,华泰证券指出,绝对收益视角,大金融板块ERP(利用10年美债利率计算)构建双因子模型,总体而言国内的流动性和分子端指标是解释大金融板块ERP的主要因子。而相对收益上大金融与公用事业类似、与10年中美利差的高相关性体现出其防御性。

历史上较低的绝对收益弹性意味着大金融仍以防御性配置为主。不过,高股息资产中港房股的标签与其余资产不一致,其相对收益展现出了与中国经济周期和水泥价格较高的相关性,呈现出明显的周期性。同时,港房股相对收益和其他流动性等因素并不对相对收益构成较高解释力度,不具备较好的避险防御属性——和10年中美利差相关性基本为0。

能源类港股高股息资产或可用于“进攻性”配置

华泰证券指出,能源类港股高股息资产具备其他商品类权益资产和高股息资产的共性——绝对收益挂钩商品价格、相对收益与10年中美利差高相关体现防御性。

但能源类资产也体现出极大自身特点:绝对收益曲线与10年中美利差的高度相关且弹性不差,“防御性”的因子可用作“进攻性”配置的理由;恒生AH溢价与相对收益曲线相关性较高,结合考虑其“防御性”也可用作“进攻性”配置,在恒生AH溢价较高(港股较A股更便宜)的时候,南向资金会考虑购买性价比更高的港股能源类标的。

此外,油价在相对收益中归因中的解释力度不是很高,或许和恒生指数成分占比结构有一定的关系。