本文来自方正证券研究所于2023年11月23日发布的报告《新乳业(002946):聚焦低温,提质增效》,欲了解具体内容,请阅读报告原文

分析师:王泽华 S1220523060002

本文摘要

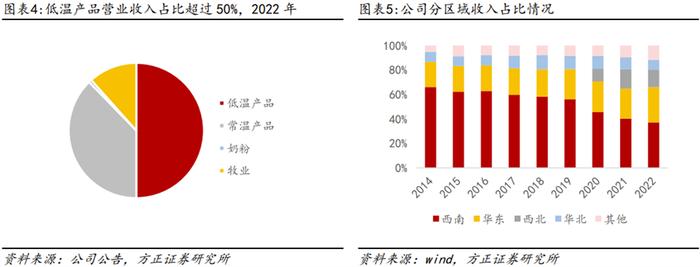

背靠农业集团,并购发展乳业,迈入百亿阵营。2001年新希望农业通过并购重组开始涉足乳制品行业,并于2006年成立了新希望乳业控股,来专门运营乳业。经过三轮并购与持续的管理发展,目前公司形成了以西南、华东、西北为主的区域布局,并保持对华北、华南的持续探索,2022年收入迈入百亿阵营。从经营的品类上看,立足低温趋势与区域乳企优势,公司坚持新鲜战略,重点发展低温鲜奶和低温特色酸奶,2022年低温品类收入贡献超过50%。

低温鲜奶百花齐放,区域乳企具备竞争优势。低温鲜奶采用巴氏杀菌,相较常温奶,保留了丰富的乳铁蛋白、免疫球蛋白等营养物质,目前头部乳企和区域乳企都加码低温鲜奶,增加资源投入,共同推动消费者教育。从市场规模和发展前景角度看,低温鲜奶是乳制品里增速最快的细分品类,2022年市场规模为391亿元,过去5年复合增速为9.4%,远高于液奶其他品类。从竞争格局来看,不同于常温奶的双寡头垄断,低温奶市场里区域乳企占据重要地位,根据欧睿数据,2022年我国低温奶前五大公司分别为光明/蒙牛/新乳业/三元/卫岗,市场占有率分别为21%/12.7%/9.3%/8.7%/5.6%。低温奶是短保产品,产地销是更优的商业模式,区域乳企在本地奶源、工厂、渠道、消费者心智占领等方面皆具优势。

公司低温运作经验成熟,盈利能力提升可期。1)从战略规划上看,公司始终坚持鲜战略,经历了1.0、2.0、鲜立方战略的迭代,2023年发布的新五年规划中对鲜奶、新品、D2C渠道的发展有了更加明确的目标。2)从产品端看,在低温鲜奶方面,极致的24小时大单品是公司高品质鲜奶的基本盘,朝日唯品以突出的品牌调性占据高端市场一席之地;在低温酸奶方面,公司以产品创新为策略,聚焦低温特色酸奶。3)从渠道端看,低温鲜奶的消费者沟通频次高,D2C渠道能够提供更有效率的消费体验,且区域乳企在该渠道具备优势,未来5年公司将D2C业务作为渠道增长的第一引擎,推动2027年D2C业务规模占比达到30%。4)从供应链端看,公司具备奶源和冷链物流禀赋,配套本地工厂,保障产地销模式的高效运营。

盈利预测与投资评级:我们预计公司2023-25年可实现归母净利润4.83/6.27/7.94亿元,同比分别增长34%/30%/27%,当前股价对应2023-25年PE分别为23x/18x/14x,高于可比公司平均水平。我们认为公司将低温业务作为核心发展方向,作为区域乳企,经过多年的品类培育、渠道积累与数字化沉淀,在低温品类上已经具备成熟的打法体系,进入发展快车道。此外,公司五年规划明确净利率提升的目标与路径,释放利润弹性的确定性较强,因此,我们认为可以给予公司适当的估值溢价,维持“推荐”评级。

风险提示:低温奶消费渗透率提升不及预期、行业竞争加剧、原材料价格大幅波动、食品安全事件

内容目录

1 公司简介:背靠农业集团,并购发展乳业,迈入百亿阵营

1.1 背靠农业集团,通过并购发展乳业,实现规模的快速扩张

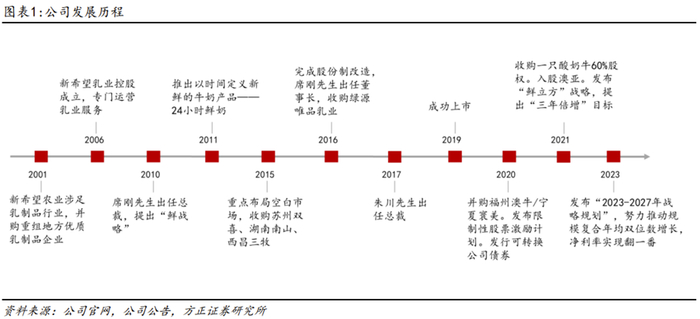

2001年新希望农业通过并购重组开始涉足乳制品行业,并于2006年成立了新希望乳业控股,来专门运营乳业。2016年公司完成股份制改革,2019年成功上市。在发展过程中,公司经历了三轮外延并购,分别为2001-2003年间、2015-2016年间、2019-2021年间,通过三轮并购公司完成了西南、华东、华北、西北重点区域的布局,以及乳业、牧业和门店业务的布局。2022年公司实现营业收入100亿元,迈入百亿阵营,并在2023年提出新的五年规划,提出“做大做强核心业务,提升企业价值,五年实现净利率倍增”的战略目标。

1.2 股权结构、管理团队稳定,激励机制长效

从股权结构上看,公司为民营企业,LiuChang女士和刘永好先生为公司实控人和一致行动人,二人合计持有公司80.2%股份,持股占比高,股权结构稳定。

从管理团队上看,公司管理人员稳定,在公司深耕多年,并获得了股权激励。公司现任董事长席刚先生于2004年加入公司,2010年出任总裁,其提出的“鲜战略”是公司一直以来坚持的战略方向,2016年出任公司董事长。现任总经理朱川先生于2006年加入公司体系,历任公司销售总监、子公司总经理等职务,2017年出任公司总经理。董秘、总经理助理郑世锋先生2012年加入公司,财务负责人褚雅楠女士2013年加入新希望集团,是公司自主培养的年轻管理人员。2020年公司推出限制性股票激励计划,激励对象包括董事长、总裁、副总裁、董秘、财务总监以及36名其他核心员工,2021/2022年公司业绩分别达成100%/80%系数目标。

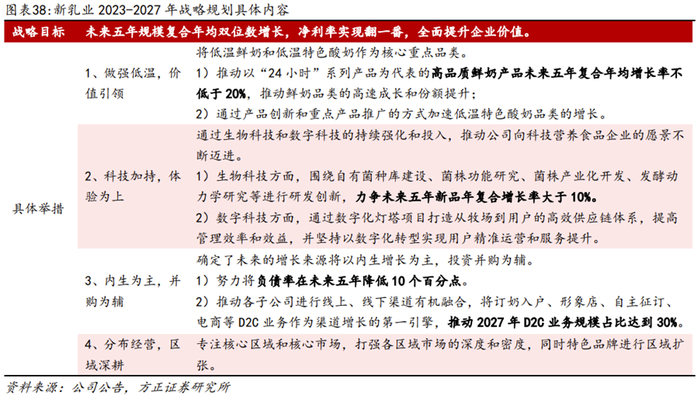

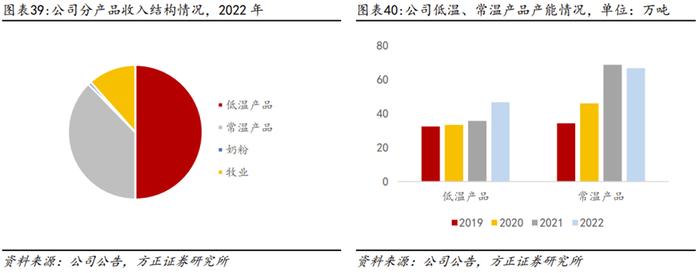

1.3 围绕“鲜战略”重点发展低温品类,各区域齐头并进

从业务结构上看,公司业务主要包括乳制品和奶牛养殖,2022年分别实现收入87.76/11.59亿元,在营收中占比分别为88%/12%;乳制品中以低温为核心,2022年低温在营收中占比超过50%,其中低温鲜奶同比双位数增长,全国市占率超过10%;低温酸奶在行业整体下行的环境下逆势突破增长。公司战略笃定,自2010年提出“鲜战略”以来,持续重点发展低温业务,在2023-2027五年战略规划中,继续坚持将低温鲜奶和低温特色酸奶作为核心重点品类,并明确推动“24小时”系列产品为代表的高品质鲜奶产品未来5年复合增速不低于20%。

从区域结构上看,公司立足西南,走向全国,区域发展呈现逐渐均衡的态势。公司第一轮、第二轮并购以西南、华东区域乳企为主,2020年并购夏进,区域拓展至西北。2022年公司西南/华东/西北区域分别实现收入37.24/28.82/14.38亿元,占比营收比例分别为37%/29%/14%,毛利率分别为28%/23%/24%,大本营西南地区盈利水平更高。

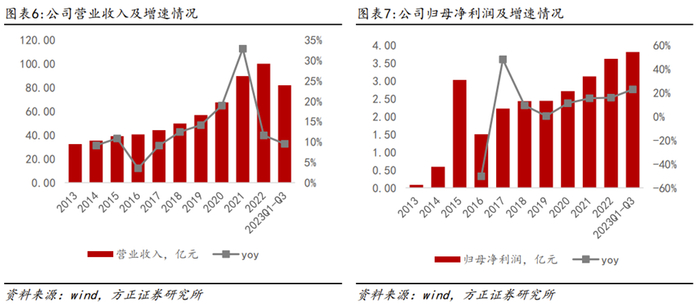

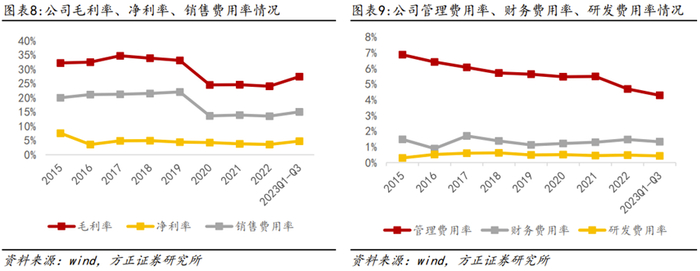

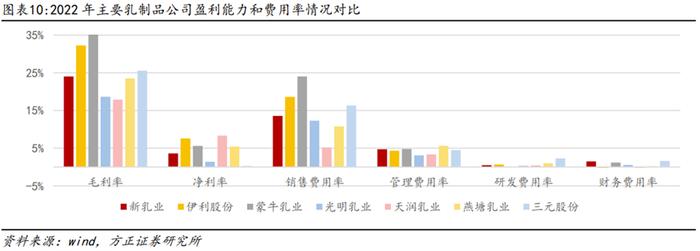

1.4 2022年迈入百亿乳企阵营,提升盈利能力目标明确

2022年公司实现营业收入100亿元,迈入百亿乳企阵营,过去5年收入复合增速为18%;实现归母净利润3.62亿元,过去5年复合增速为10%,低于收入增速。2023年,乳制品行业呈现需求弱复苏的态势,23Q1-Q3公司实现营业收入81.94亿元,同比增长9.55%,营收增速表现优于行业平均水平,实现归母净利润3.81亿元,同比增长22.78%。从盈利能力上看,2022年公司净利率为3.62%,处于相对较低的水平,23Q1-Q3净利率已达到4.78%,同比显著提升。根据公司2023-2027年战略规划,战略目标“五年实现净利率倍增”,拆解实现路径,我们认为,从业务结构上看,随着低温核心品类的做大做强,毛利率有望提升;从费用端看,当前公司管理费用率和财务费用率处于行业较高水平,五年规划中明确提出“提高管理效率”和“降低负债率”,在数字化赋能与负债率逐渐降低的背景下,公司管理费用率与财务费用率有望压缩。

2 通过并购快速做大规模,形成低温业务的区域优势

2.1 并购与管理双轮驱动,低温思路逐渐明确

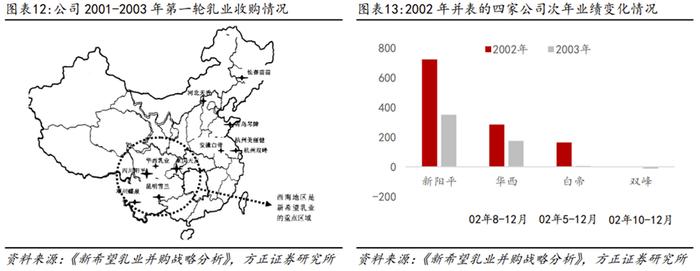

第一轮并购(2001-2003年):快速并购十余家乳企,切入乳业

新希望集团有意拓展业务板块,2001年10月接触到阳平乳业,乳业板块的成长性、利润率远高于饲料板块,仅经过两周谈判,公司就做出了收购决策。在此后的5个月时间里,公司经过反复论证,确立了乳业并购战略,即在省会/中心城市通过并购、重组等手段控股净资产收益率不低于10%的第一/第二地方品牌。在2002年4月到2003年4月之间,新希望农业股份有限公司投资超4亿元在全国范围内进行强势并购,通过收购、兼并、改组、合作等方式控股或参股了12家地方乳企,初步构建了以西南、华东为重点区域的乳品产业群。截至2003年3月,新希望乳业事业群总资产达到13亿元,乳制品年加工能力35万吨,自有奶源年收奶量达到25万吨。

2003年3月新希望停止了并购行动,通过第一轮并购,其快速切入乳业,但细究并购的时间线与标的,过程略显仓促。从标的企业上看,质地参差不齐,在总资产、销量、销售额上有较大差距;从投后管理上看,1)人员融合不及预期,外部高薪聘请的管理人员、下属乳企的原管理团队、新希望内部调任人员,三方未能有效融合;2)下属乳企协同不及预期,存在品牌冲突、区域重叠等问题,比如四川是新阳平、华西、天友三个品牌的重点市场,三个品牌分别属于三个子公司,独立进行销售投放,造成相互竞争。3)产品策略不够坚定,公司原本战略是大力发展并购公司的鲜奶,同时借助新希望的品牌打造高端常温奶,但在发展过程中对鲜奶市场有所放松,大部分精力放在常温奶上,忽视了区域乳企在低温业务上的优势,反而陷入常温业务的全国性激烈竞争中。

第二轮并购(2015-2016年):理性选择优质标的,夯实并扩张区域板块。2010年公司提出了“鲜战略”,着重发展低温乳制品,通过重点布局、辐射周边的发展方式,通过优势区域布局开拓市场业务。在2015-2016年,公司进行了第二轮并购,这一轮共收购了昆明海子、湖南南山、苏州双喜和朝日乳业等。第二轮并购标的数相较于前一轮要少,整合效果有明显提升,其中南山在并购后短短三年就迅速实现扭亏为盈。公司的第二轮乳业并购考虑更加成熟,通过与苏州双喜合作布局长三角,通过与南山合作进入华南的桥头堡,同时在西南地区持续布局。

第三轮并购(2019-2021年):布局奶源、优质乳企,拓展业务模式

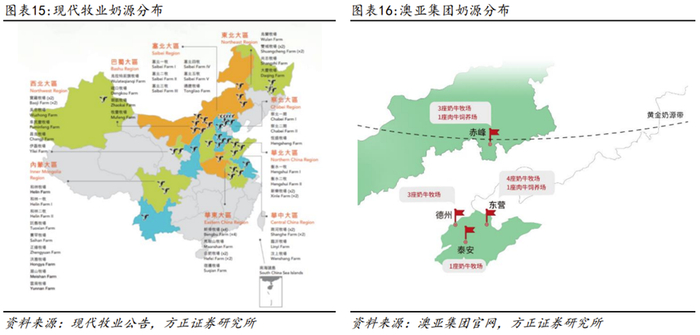

1)锁定优质奶源:出于稳定奶源供应,满足业务规模扩大的战略目的,公司分别于2019年/2021年对现代牧业和澳亚集团进行了股权投资,二者均为公司合作大型奶源基地,2022年二者提供的原料奶占公司总需求的20%。

2)拓展区域板块:2020年公司通过并购方式新增“夏进”、“澳牛”两个品牌,进一步拓展区域市场,其中夏进所属寰美乳业,位于中国优质奶源带宁夏地区,经营区域主要为宁夏、陕西、甘肃等西北地区。夏进“零”磨合完成并购,2021年(并表后第一个完整会计年度)实现收入/净利润同比增长18%/超过20%,2022年夏进收入利润持续增长,且净利率提升了0.9pct至8.3%。

3)延伸商业模式:2021年公司完成“一只酸奶牛”项目收购,进入现制乳饮赛道。“一只酸奶牛”成立于2015年,品牌总部位于山城重庆,目前下设重庆、四川、陕西、河南、广东、云南、贵州7家子公司,门店分布于全国22个省区,全国门店超过1000家,主要产品包括经典·酸奶紫米露系列、牛油果酸奶紫米露、酸奶昔系列以及生椰酸奶紫米露等。

2.2 双品牌运营并购标的,总部赋能提升效率

经过三轮并购与持续的管理发展,目前公司形成了以西南、华东、西北为主的区域布局,并保持对华北、华南的持续探索。目前公司有16家乳制品加工厂,分布于四川、云南、浙江、山东、宁夏、甘肃等地,形成了立足西南、辐射全国的产能布局;公司有13个标准牧场,大部分距离加工厂150公里以内。公司采用双品牌的策略运营并购乳企,以“新希望”为核心品牌,同时保留子品牌,各子品牌在核心品牌下独立运营,既能够有效打造主品牌的全国影响力,又能留存并增强本地消费者的情怀与粘性。

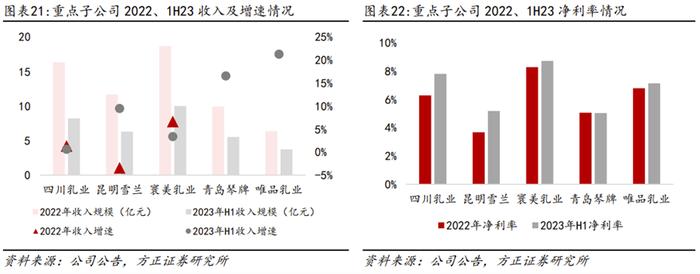

目前公司规模较大的子公司有四川乳业/昆明雪兰/寰美乳业/青岛琴牌/唯品乳业,2022年收入分别达到16.35/11.72/18.70/9.94/6.37亿元;部分子公司已经达到较高的净利率水平,且在持续提升,有望将优秀管理经验复制到其他子公司上。

3 低温品类渗透率有望提升,公司运营能力逐渐显露

3.1 从行业的角度,低温鲜奶百花齐放,区域乳企具备竞争优势

3.1.1 从市场规模和发展前景角度看,低温鲜奶是乳制品里目前增速最快的细分品类

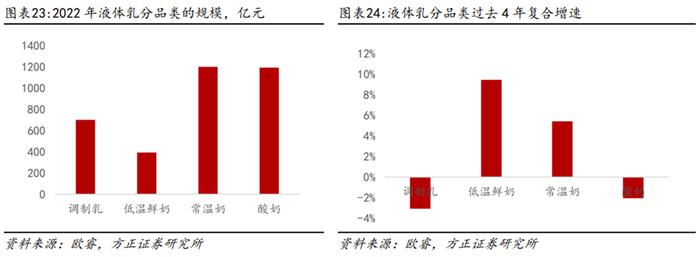

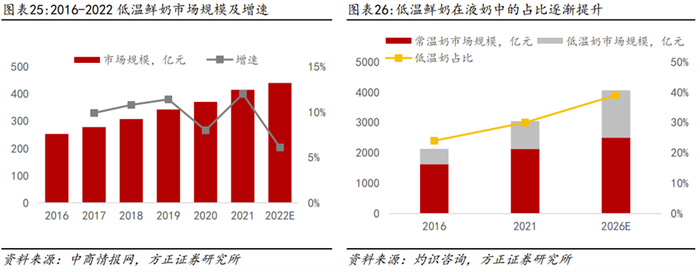

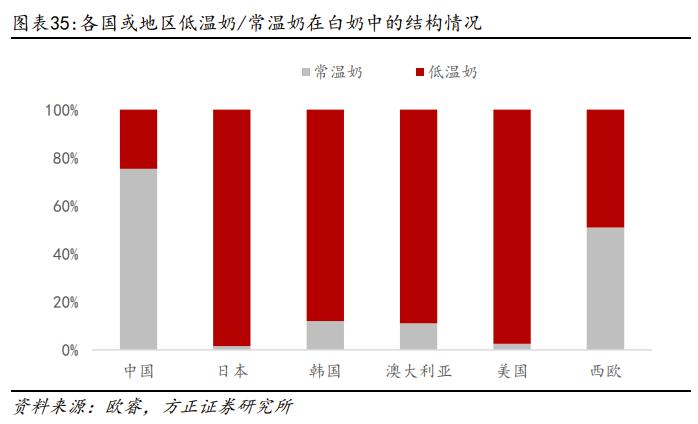

液体乳可以分为调制乳/低温鲜奶/常温奶/酸奶四个细分品类,根据欧睿数据,2022年市场规模分别达到721/391/1142/1233亿元,2018-2022年复合增速分别为-3.1%/9.4%/5.4%/-2.1%。低温鲜奶在液体乳各品类中增速领先,市场规模快速增长,渗透率持续提升,特别是2021年达到36.3%,同比提升6.8pct。对比国外低温鲜奶达到90%以上的占比,中国低温鲜奶渗透率还有很大的提升空间。根据灼识咨询预测,到2026年,我国低温鲜奶市场规模有望达到1566亿元,在液态奶中的占比达到39%,2021-2026年规模复合增速达到11.27%。

低温奶的营养价值更高,满足消费者对优质蛋白的追求。低温鲜奶与常温奶的主要区别是由杀菌方式不同所导致的。低温鲜奶通常采用巴氏杀菌法,即在72-85℃的温度下加热15秒左右。相比常温奶的超高温杀菌处理,低温的巴氏杀菌法不仅保留了牛奶的新鲜程度和醇香口感,还保留了几乎全部的乳铁蛋白/免疫球蛋白/维生素等活性成分,在“新鲜”感受、营养成分等方面具备明显优势,符合现代年轻消费者的健康需求。例如光明“致优全鲜乳”标注“免疫球”蛋白220mg/L、乳铁蛋白50mg/L、乳过氧化物酶≥2000U/L。

头部乳企和区域乳企都加码低温鲜奶,增加资源投入,共同推动消费者教育。不少乳企把注意力集中到“鲜”特点的打造上,通过将营养元素与含量标注在包装和宣传页面,或在品牌名称上凸显“鲜”的概念,向消费者宣传低温奶的功能作用。例如光明乳业最先在2019年开始在产品包装上标注免疫球蛋白、乳铁蛋白和乳过氧化物酶三项活性指标含量,以“不是所有牛奶都含免疫球蛋白”为口号,试图开启富含免疫球蛋白高端鲜奶的新时代。另外疫情期间,张文宏等专家明确建议通过喝牛奶以补充免疫球蛋白等营养物质。企业的宣传教育加之疫情的反复,让低温奶的营养功能逐渐被消费者熟知重视。

冷链物流的发展助力低温奶渗透率的提升。低温奶的保质期短,运输和销售非常依赖冷链,受到明显的区域范围限制。随着冷链物流及数字化的高速发展,以冷库、冷藏车、零售终端商用冷柜等为基础的冷链物流呈现蓬勃发展之势,不断降低低温奶的区域性限制。2021我国冷库容量达7498万吨,同比增长12.5%,冷柜零售额123亿元,同比增长11.2%。零售终端商用冷柜的普及,为低温奶的迅速布局提供了重要支撑,增加了低温奶与消费者的接触机会,扩大了终端销售渠道。

3.1.2 从竞争格局来看,短保产品对供应链要求高,区域乳企具备优势

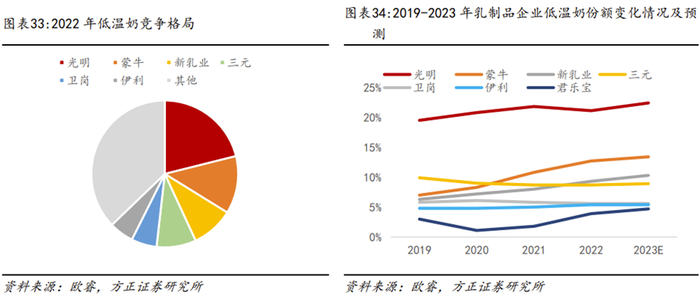

不同于常温奶的双寡头垄断,低温奶市场里区域乳企占据一席之地,且市场份额呈现提升的态势。当前,低温奶市场集中度不断提升,形成以光明、新乳业为代表的区域龙头乳业、以蒙牛、伊利为代表的全国性乳业、中小乳企和具有特色的新兴品牌——三类市场主体竞争的格局。根据欧睿数据,2022年我国低温奶前五大公司分别为光明/蒙牛/新乳业/三元/卫岗,市场占有率分别为21%/12.7%/9.3%/8.7%/5.6%。其中,光明、蒙牛、新乳业市场份额呈现明显的持续提升态势。

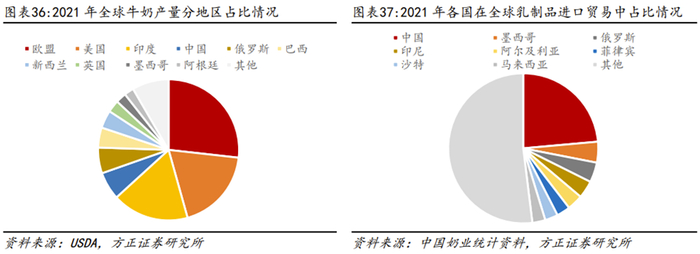

低温奶是短保产品,产地销是更优的商业模式,区域乳企在本地奶源、工厂、渠道、消费者心智占领等方面皆具优势。当前低温奶在我国液奶消费结构中占比仅25%,而这一比例在日本、韩国、美国等地均超过90%,我们发现这些国家一方面是有生冷食品的饮食习惯,另一方要么具备丰富的奶源,要么具备成熟的冷链系统。目前我国奶源自给率仅为70%,是全球最大的乳制品进口国,且国内奶源分布不均衡,呈现“北多南少”的特征,产量前三的省份均位于北方,合计占比达到45%。加之我国冷链系统有待进一步发展,因此无法复刻常温奶的全国化路径。区域乳企在当地具备一定原奶资源,且产地销模式下运输路径中干线少,运输效率高、费用低。此外,深耕本地的区域乳企通常具备一定的送奶入户资源,消费者粘性高。

3.2 从公司的角度,规模与运作经验兼具,盈利能力提升可期

3.2.1 从公司战略规划上看,始终坚持鲜战略,最新五年规划明确盈利能力提升路径

“鲜”是公司一直以来坚持的核心发展方向,根据业务发展阶段,公司围绕“鲜”的核心价值观持续升级战略,经历了鲜战略1.0、鲜战略2.0,到鲜立方战略,2023年发布的新五年规划中目标更加明确,特别是对鲜奶、新品、D2C渠道的有了更加明确的目标。从品类上看,公司将低温鲜奶和低温特色酸奶作为核心重点品类,推动以“24小时”系列产品为代表的高品质鲜奶产品未来五年复合年均增长率不低于20%,推动鲜奶品类的高速成长和份额提升;通过产品创新和重点产品推广的方式加速低温特色酸奶品类的增长。从渠道上看,公司推动各子公司进行线上、线下渠道有机融合,将订奶入户、形象店、自主征订、电商等D2C业务作为渠道增长的第一引擎,推动2027年D2C业务规模占比达到30%。

3.2.2 产品端:聚焦低温鲜奶和低温特色酸奶,大单品做到极致,新品矩阵持续丰富

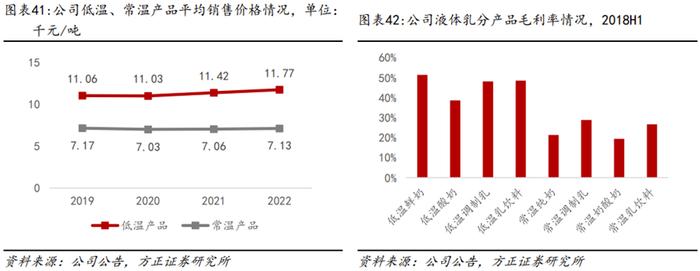

公司产品结构以低温为主,低温业务盈利能力显著高于常温。公司主要经营低温、常温液体乳,有部分配套的牧业收入,此外有少量的奶粉业务。从结构上看,2022年低温产品在营业收入中占比超过50%,常温产品占比不足40%,公司坚定新鲜战略,在新的5年战略中,将低温鲜奶和特色低温酸奶作为重点品类,预计低温在营收中占比将持续提升。从产能配套上看,2022年,随着蝶泉牧业二期及永昌牧业一期等扩建投产,公司低温产能规模明显扩大,淘汰了部分常温落后产线,常温产品产能有所降低。从销售吨价上看,低温产品销售均价约为常温产品的1.65倍,且近年来公司低温产品吨价呈现提升的趋势,我们推测主要系产品结构的优化,趋势有望延续。从盈利能力上看,低温产品毛利率普遍高于常温产品,其中低温鲜奶毛利率最高,是公司核心发展品类。

根据公司的战略规划,未来五年在产品上以低温鲜奶和低温特色酸奶为重点,在鲜战略下,低温产品收入占比有望持续提升,带动公司盈利能力持续提升。

1)低温鲜奶:极致的24小时大单品是公司高品质鲜奶的基本盘,朝日唯品以突出的品牌调性占据高端市场一席之地。

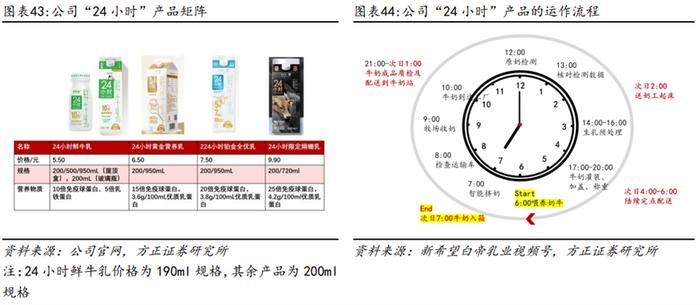

24小时作为公司鲜奶基本盘不断向高端延伸,特点鲜明。2011年公司首次推出“24小时”鲜牛乳,是全国首款以时间定义新鲜的高端鲜奶品牌,该系列产品从牧场到货架只用1天时间,并且只在上市当天售卖。公司将24小时作为鲜奶大单品打造,通过技术优化持续丰富牛奶中保留下的营养物质,先后推出“24小时鲜牛乳”、“24小时黄金营养乳”、“24小时铂金全优乳”、“24小时限定娟姗乳”,免疫球蛋白、优质乳蛋白含量持续提升,其中免疫球蛋白含量达到普通鲜奶的10-25倍。

朝日唯品独立运营,品牌调性高,B端、C端双轮驱动。2017年公司收购了朝日唯品,其以“循环农作”为品牌理念,专注做高端低温产品,主要产品系列包括“有机牛乳”、“牧场酪乳”等。

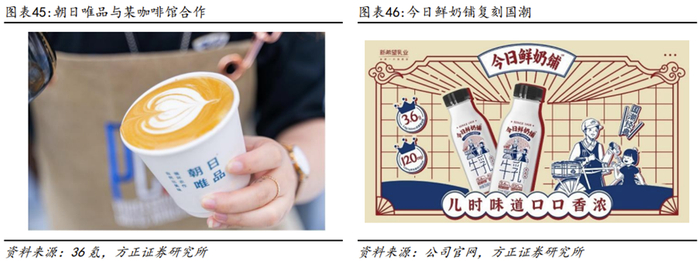

朝日唯品的发展是从B端向C端破圈,其牛奶因打泡拉花效果好且口感柔和,很快在精品咖啡馆里打开了市场,从2020年开始,朝日唯品就是PCA专业咖啡拉花大赛的官方指定牛奶,也与Manner、M Stand、口袋咖啡等品牌有着深度合作。咖啡吧台上可以看见牛奶包装,叠加精品咖啡馆的消费人群注重品质、消费力较强,该渠道对朝日唯品的品牌积累和传播起到事半功倍的效果。

2022年3月上海疫情期间,唯品快速响应保供,率先开展保供团购,帮助市民缓解了物资供应的痛点,同时收获了规模的扩大和口碑的积累。目前,朝日唯品在C端渠道的布局也逐渐成熟,线下进入Ole’、盒马、山姆、Costco、麦德龙等,以及叮咚买菜、朴朴等生鲜平台,线上重点布局天猫、京东等平台。

此外,在鲜奶品类上公司持续创新,敏锐捕捉消费趋势,2021年推出了“今日鲜奶铺”的国潮牛乳,2022年“今日鲜奶铺”产品同比增长超过 200%,2022年“双十一”期间,最高位列抖音“鲜奶爆款榜”第一名、天猫低温鲜奶榜第二名,2023年前三季度“今日鲜奶铺”产品实现高双位数增长。

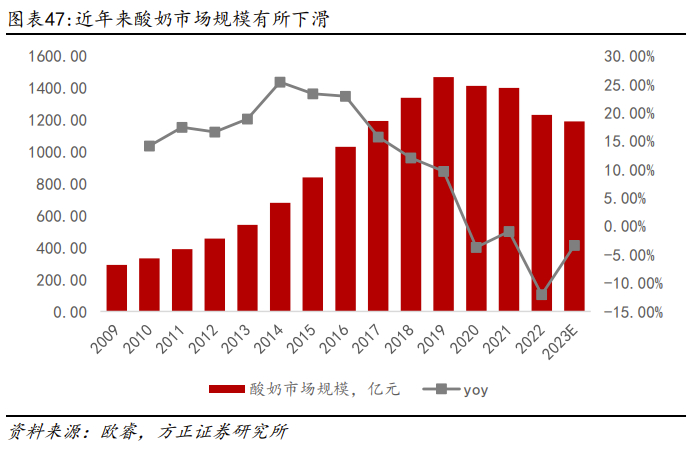

2)低温酸奶:酸奶行业承压,公司以产品创新为策略,聚焦低温特色酸奶。相对于鲜奶补充蛋白质等营养物质的功能性,酸奶消费属性更偏重娱乐休闲,在疫情期间我国酸奶市场规模出现了明显的下滑,根据欧睿数据,2020-2022年期间我国酸奶终端零售数据连续三年下降,分别下降4%/1%/12%,到2022年市场规模回落至1233亿元。公司在酸奶领域延续低温策略,此外,聚焦特色酸奶,产品定位相对高端,目前酸奶矩阵主要包括“活润晶球”益生菌酸奶、“初心”零糖酸奶、“酸奶生‘汽’了”气泡酸奶等。此外,公司针对休闲场景,还推出了“味蕾游记系列”新鲜凝酪产品。

3.2.3 渠道端:重点发展D2C,发挥区域乳企在低温渠道上的优势

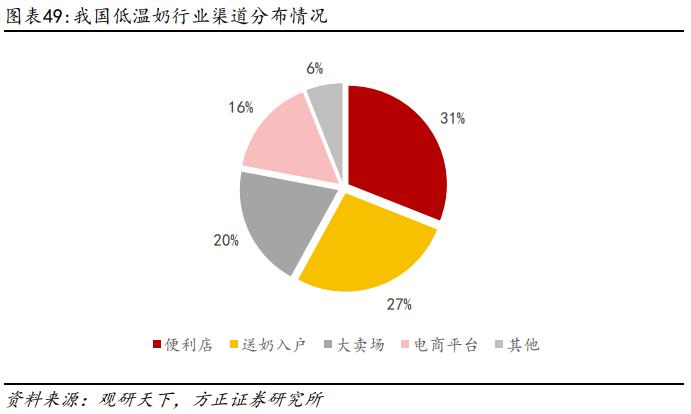

低温鲜奶的消费者沟通频次高,D2C渠道能够提供更有效率的消费体验。低温鲜奶是短保产品,相较于常温奶会整箱购买、囤货,低温鲜奶的消费更加高频,随买随喝。因此,提升消费者的购买体验非常重要。根据观研天下数据,便利店、送奶入户、电商是低温奶的重要渠道,占比分别为31%、27%、16%。特别是送奶入户,该渠道能够建立较高的消费者粘性,但前期搭建需要较高的固定支出,运营过程中有较高的人工成本,因此具备本地资源的区域性乳企有优势。

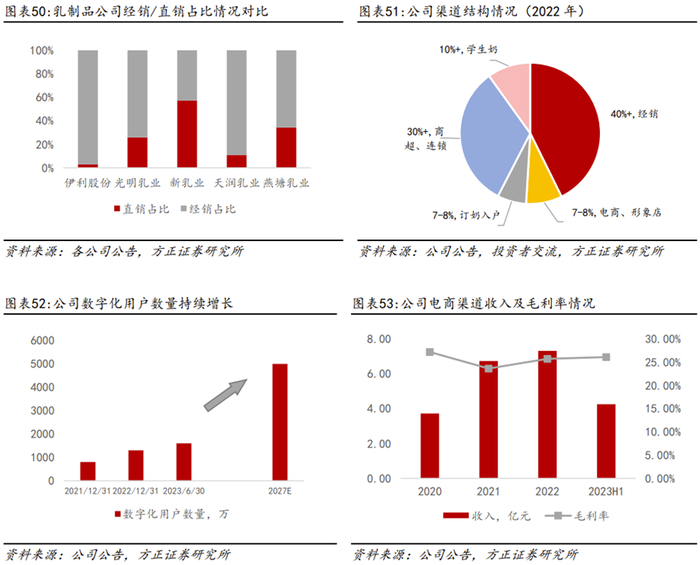

公司直销渠道占比高,重点发展D2C渠道强化消费者粘性。和其他乳业公司相比,公司在渠道上侧重直销,2022年直销/经销渠道在液奶销售收入中占比分别为57%/43%。公司直销客户主要包括商超和连锁、教育局和学校(学生奶)、电商和直营门店、以及订奶入户。根据公司新的5年规划,在渠道规划上,将重点发展D2C渠道,直接触达消费者,包括订奶入户、电商、形象店和自主征订等。目前订奶入户在整体收入中占比7%-8%,电商+形象店占比7%-8%,D2C渠道合计占比在15%,未来5年公司将D2C业务作为渠道增长的第一引擎,推动2027年D2C业务规模占比达到30%。

3.2.4 供应链:奶源与冷链物流配套,保障产地销模式的高效运营

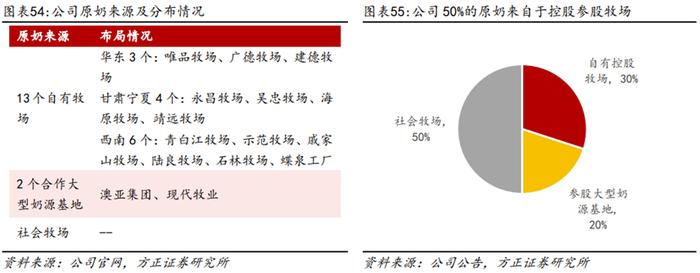

奶源自给率处于相对合理水平,牧场围绕工厂分布。从奶源结构上看,公司原料奶来源于自有牧场、合作大型奶源基地和规模化养殖合作社,2022年三个渠道的占比分别为30%/20%/50%,通过控股、参股牧场获得的稳定奶源占总需求量的50%。1)自有牧场方面,公司在全国范围共有13个规模化标准化牧场,主要分布在西南、华东、甘宁地区,大部分自有牧场距离加工厂150公里以内,保证奶源新鲜度与供应效率。此外,公司持续推进数字化牧场建设,实现了牛只状态高效、精细化管理。2)大型奶源基地方面,公司分别持有现代牧业和澳亚集团部分股权,参股目的是稳定奶源供应。

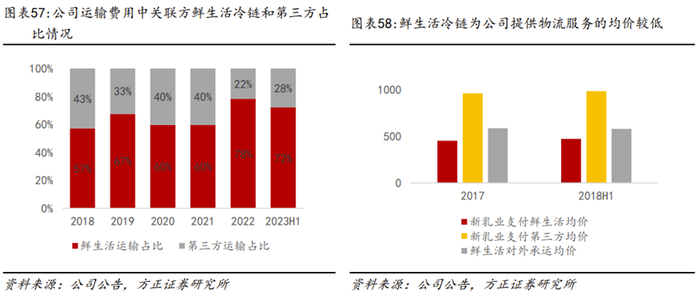

鲜生活冷链是公司重要的运输合作方,受益于区域的匹配与城市乳企产地销的模式,公司运输配送环节效率高、费用低。

鲜生活冷链是新希望集团在2016年成立的专门从事冷链物流运输服务的公司,总部位于四川成都,目前在全国布局了100多家交付服务中心,拥有18万+可调配车辆,运配线路达到14700+,覆盖全国31个省、2800个区县,2022年收入已达到100亿,在国内冷链物流运输领域具备强竞争力。

2018-2021年期间,公司接受的鲜生活冷链运输服务占公司全部运输费用的60%左右,2022、2023H1这一比例有所提升,已经超过70%。公司运输服务供应商包括鲜生活冷链和第三方物流,其中鲜生活冷链为公司提供从成品仓到直营奶站、商超和部分连锁店的运输服务;第三方物流提供到小型便利店、学校等网点多且单店销量较小渠道的产品运输。

从运输服务价格上看,鲜生活为公司提供的物流服务显著低于第三方物流的价格,主要原因是公司是城市乳企,在主要销售范围都有子公司进行本地化生产销售,干线运输少、距离短、单次集中运输量大,且直营奶站、商超、卖场等分布较为集中,因此鲜生活配送效率更高,均价更低。

4 盈利预测与投资评级

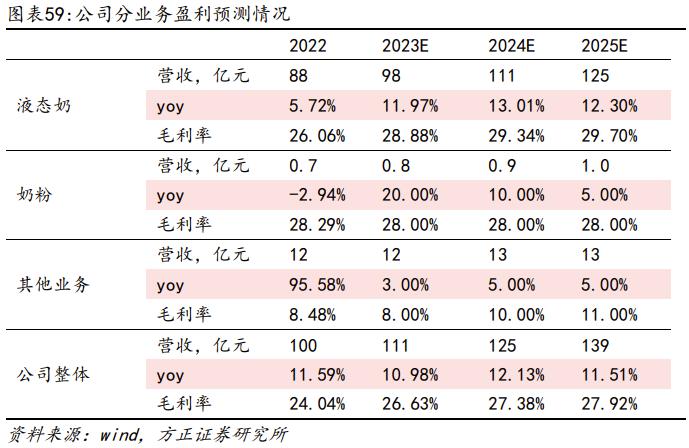

根据公司2023-2027年战略规划,未来五年努力推动规模复合年双位数增长,净利率实现翻一番。我们预计公司2023-25年可实现收入111.06/124.52/138.86亿元,同比分别增长11%/12%/12%;实现净利率4.36%/5.05%/5.73%,同比分别提升0.74pct/0.69pct/0.68pct。

分业务看,1)液奶方面,公司将低温鲜奶和低温特色酸奶作为核心重点品类,未来五年推动高品质鲜奶复合增速不低于20%,加速低温特色酸奶增长。在大单品的持续渗透与新品持续丰富下,我们预计2023-25年低温鲜奶收入增速分别达到17/22%/20%,低温酸奶收入增速分别达到8%/9%/9%,常温奶收入增速分别达到12%/11%/10%,液奶品类整体收入增速达到12%/13%/12%。

2)奶粉业务在公司收入中占比较小,预计2023-25年收入增速分别为20%/10%/5%;其他业务为供应链贸易,预计2023-25年收入增速分别为3%/5%/5%。

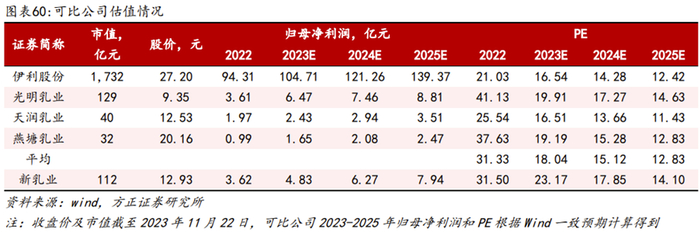

我们预计公司2023-25年可实现归母净利润4.83/6.27/7.94亿元,同比分别增长34%/30%/27%,当前股价对应2023-25年PE分别为23x/18x/14x。我们选取同样以液奶为核心业务的龙头乳企伊利股份,以及区域乳企光明乳业、天润乳业、燕塘乳业作为可比公司,当前新乳业估值水平高于可比公司平均水平。我们认为公司将低温业务作为核心发展方向,作为区域乳企,经过多年的品类培育、渠道积累与数字化沉淀,在低温品类上已经具备成熟的打法体系,进入发展快车道。此外,公司五年规划明确净利率提升的目标与路径,释放利润弹性的确定性较强,因此,我们认为可以给予公司适当的估值溢价,维持“推荐”评级。

5 风险提示

1、低温奶消费渗透率提升不及预期

2、行业竞争加剧

3、原材料价格大幅波动

4、食品安全事件