每经记者 孙磊 每经编辑 裴健如

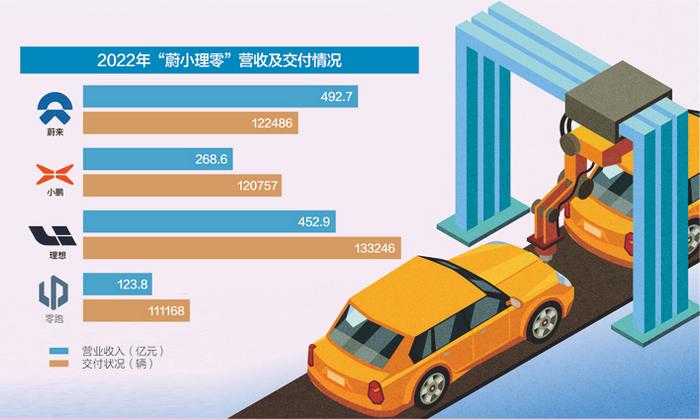

3月21日,零跑汽车公布了2022财年第四季度及全年未经审计的财务数据。至此,“蔚小理零”(蔚来、小鹏汽车、理想汽车、零跑汽车)2022年“成绩单”均已“出炉”。从结果看,四家造车新势力都呈现营收增长态势。

财报数据显示,2022年,蔚来营收为492.7亿元,同比增长36.3%;小鹏汽车营收为268.6亿元,同比增长27.9%;理想汽车营收为452.9亿元,同比增长67.7%;零跑汽车营收为123.8亿元,同比增长295.4%。

从全年数据来看,四家造车新势力目前仍未实现“自我造血”,均处于亏损状态,但表现不一。例如,理想汽车继2020年和2021年第四季度后,在2022年第四季度再次实现盈利,而蔚来、小鹏汽车和零跑汽车至今仍未实现盈利。

综合所有财务数据来看,上述四家造车新势力在2022年的表现出现分化,其中理想汽车的财务状况相对健康,盈利能力最强。

数据来源:公司财报 视觉中国图 杨靖制图

理想汽车多项数据领跑

从全年总营收来看,蔚来以全年收入492.67亿元的成绩处于领先位置,但其交付量并非最高。根据上述四家造车新势力公布的交付数据,蔚来、小鹏汽车、理想汽车、零跑汽车在2022年分别交付约12.3万辆、12.1万辆、13.3万辆和11.1万辆新车。

尽管上述四家造车新势力的年交付量均取得增长,但均未完成此前制定的销量目标。其中,在2022年上半年还取得交付量冠军的小鹏汽车在当年下半年“哑火”,出现了多个月交付量未过万辆的情况;零跑汽车同样在2022年下半年IPO后出现了销量的波动。

事实上,这四家企业2022年都处在产品更新和平台迭代的交棒关键期——蔚来进入NT2.0时代;小鹏汽车则是在向上发力,推出小鹏G9;理想汽车则是接连推出理想L9、理想L8以接棒理想ONE;零跑汽车则是推出了零跑C01。

值得注意的是,理想汽车不仅在交付量方面占优,也在被视为直接体现一家公司行业竞争力的毛利率方面领衔。结合毛利率来看,蔚来、小鹏汽车、理想汽车、零跑汽车2022年的毛利率分别为10.4%、11.5%、19.4%和-15.4%。

车辆毛利率方面,蔚来是四家中下滑最严重的,毛利率从2021年的18.9%下滑至2022年的13.7%。理想汽车的毛利率为四者中最高,达到了19.1%,尽管比2021年的20.6%下滑1.5个百分点,但接近理想汽车CEO李想认为毛利率20%的健康标准,而小鹏汽车、零跑汽车的毛利率则分别为9.4%和-15.4%。

对于毛利率大幅下滑的原因,蔚来方面认为,磷酸锂价格攀升,锂矿供应商及电池厂商为保证自身利润,将成本上涨压力转移至下游主机厂,以及新老车型换代,售价较低的“775”系列(ES7、ET7、ET5)取代“866”车型(ES8、ES6、EC6)成为销量主力,是其毛利率下滑的主要原因。

观察毛利率变化情况可以看出,蔚来2022年车辆毛利率高于整体毛利率,但其他三家企业则是整体毛利率略高于车辆毛利率或持平。这也意味着,其他三家企业车辆销售之外的业务能适度为企业输血,而蔚来车辆销售利润尚需承担其他的业务支出。

研发投入方面,蔚来是四家企业中“最舍得花钱”的车企。2022年全年,蔚来研发费用为108.4亿元,同比增长136.0%,占蔚来全年总营收的22%,小鹏汽车、理想汽车、零跑汽车研发费用分别为68亿元、52亿元、14亿元,一向“吝啬”的理想汽车也在2022年放开脚步,研发投入同比翻倍。

从净利润来看,蔚来、小鹏汽车、理想汽车、零跑汽车2022年分别亏损144.4亿元、91.4亿元、20.3亿元和51.1亿元,比2021年均大幅提高。扣除股权激励费用,蔚来、小鹏汽车、零跑汽车经调整净亏损(非公认会计准则)达121亿元、84亿元、45亿元,理想汽车则实现2082万元的盈利。

麦肯锡全球董事合伙人方寅亮认为:“过去投资人看企业长板和未来潜力,现在盯公司短板及盈利能力,盈利能力成为最高考量维度。”

从2022年的股价变动来看,蔚来、小鹏汽车、理想汽车美股股价一年下滑了69.22%、80.25和36.45%。零跑汽车在港股IPO后,股价下跌了5.33%

左手降成本,右手规模化

“如果看不到盈利前景,创始人讲再多的故事都无济于事。”安永博智隆战略咨询合作人章一超认为,当前资本市场已经回归理性,即使是已经成功上市的新势力企业,今后规划与布局都要比过往更为谨慎,力求将每笔钱花在刀刃上。

对此,蔚来方面给出的回应是:“去年团队扩张较快,增加了新项目。今年的重点是提高人效,而非减员或关停项目,追求同样的人力带来更多的产出。对于研发和固定资产的投资,我们会看时间和投资的优先级。整体重点关注产出量、产出质量和资源优先级。”

何小鹏在2022年财报电话会上谈到成本问题时表示,小鹏汽车从今年到明年将实现自动驾驶超50%的成本下降,减少不创造客户价值的研发成本,并在电芯上实现平台化生产,使整车硬件(含动力系统)实现约25%的成本下降。

“成本降低25%不代表小鹏有多厉害,是代表过去小鹏成本控制不够好。”何小鹏表示,面对激烈的行业竞争,非常重要的是要有超强的成本控制能力。在未来的5年甚至10年里面严格控制好成本,做到市场上的第一规模,才有可能真正存活。

和蔚来、小鹏汽车相比,理想汽车向来以严苛的成本控制出名,甚至有“抠厂”之称。理想汽车目前的三款产品(L7、L8、L9)在外观上高度趋同,内饰和内部配置方面也高度接近,而这样大单品的产品思路也让其在生产成本上更具优势。

零跑汽车董事长朱江明曾告诉《每日经济新闻》记者,零跑汽车是以成本定价,而不是以品牌定价。“因此,零跑不会追求很高的毛利,而是会通过规模扩大、自建产业链、技术创新等手段来降低成本。”朱江明说。

事实上,对于上述四家造车新势力而言,成本等方面的控制仅是一方面,要实现边际收益最大化,其需要快速提高销量,只有实现规模化,才能更有效摊分支出成本,提升收益实现自我造血。“没有一个基础的硬件规模和基础的软件规模,(车企)根本没有办法在中国市场活下去。”何小鹏说。

根据规划,蔚来2023年销量目标将在去年基础上实现翻倍,全年销量目标或超过24.5万辆;今年理想汽车将挑战30万~50万元价格区间全部豪华SUV市场20%的市场份额,约30万辆;小鹏汽车则在内部信中给出了交付近20万辆的指引;零跑汽车的目标则是比去年销量翻一倍,在22万辆左右。

但需要注意的是,开年以来,已有近80个汽车品牌以不同方式展开降价,各地方促汽车消费的声音亦此起彼伏,“价格战”对终端市场的影响已逐渐显现。这无疑也为以上述四家企业为代表的造车新势力带来压力。

不过,华泰证券发布研究报告称,“蔚小理”短期销量、毛利率或承压,但持续降本增效,并以智能化和产品矩阵打造差异化优势,同时通过出海战略谋求第二增长曲线是其长期布局良方。