“股神”巴菲特再次出手,加仓西方石油!

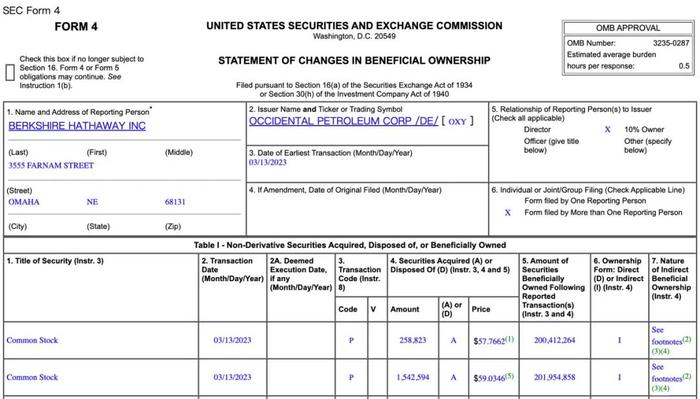

据美国证券交易委员会披露的监管文件,3月13日至3月15日,巴菲特再次“扫货”西方石油,旗下伯克希尔·哈撒韦公司(下称“伯克希尔”)以4.67亿美元增持了约790万股西方石油股票。就在今年3月3日至3月7日,巴菲特刚刚以3.55亿美元增持西方石油约580万股股票。

在巴菲特今年两度加仓后,伯克希尔对西方石油的总持股比例已增加至23.1%。有分析认为,伯克希尔的最终目标可能是收购西方石油的多数股权。

巴菲特连续“扫货”西方石油

据披露的监管文件显示,3月13日至3月15日,巴菲特旗下伯克希尔又增持了约790万股西方石油股票,每股价格在56.66美元至61.29美元之间,共斥资4.67亿美元。至此,伯克希尔对西方石油的总持股比例增加至23.1%。

这是今年以来巴菲特第二次加仓西方石油。早在今年3月3日至3月7日,巴菲特合计增持西方石油约580万股股票,交易价格在每股59美元至62美元之间,总金额达3.55亿美元。

回顾巴菲特的加仓历程,其对西方石油的青睐由来已久。2019年,巴菲特首次投资西方石油,全年共买入1893万股,但在2020年全部卖出。自2022年一季度起,巴菲特连续三个季度大手笔买入西方石油股票,使其对西方石油的持股增至20.9%,一举成为西方石油的单一最大股东。

去年8月,伯克希尔还获得了美国联邦能源监管委员会的许可,可以购买至多50%的西方石油股份。此外,伯克希尔还拥有西方石油10万股优先股,以及8385.88万股购买普通股的认股权证。有分析认为,伯克希尔的最终目标可能是收购西方石油的多数股权。

伯克希尔最新持仓数据显示,截至2022年底,西方石油是巴菲特的第七大重仓股,期末持股总市值达到122.42亿美元,占总仓位比例为4.09%。

为何选择西方石油?

公开资料显示,西方石油是一家国际石油和天然气勘探和生产公司,主要业务包括油气勘探开发、化工业务以及天然气运输等,是目前全球最大的页岩油生产商之一。

从股价表现来看,去年全年,西方石油股价涨超119%,为伯克希尔带来了不菲收益。不过从去年11月起,受国际油价回落影响,西方石油股价一路震荡走低,目前其股价已跌破60美元/股关口。巴菲特在此时连续加仓,或是想要逢低布局。

财报显示,西方石油去年业绩强劲。2022年,公司总营收为370.95亿美元,上年同期为263.14亿美元;净利润为125.04亿美元,上年同期为15.22亿美元;摊薄后每股收益12.4美元。

巴菲特此前表示,他在阅读了西方石油公司第四季度财报会议的记录后,决定买入该公司股份。巴菲特认为,西方石油公司的首席执行官Vicki Hollub在以正确的方式管理公司。他还提及了西方石油公司的运营进展、债务偿还、股息上涨以及专注于产生长期、可持续的自由现金流等多方面吸引他的地方。

从2022年以来,伯克希尔加大了对能源股的投资。数据显示,在伯克希尔的持仓中,能源股占总市值的比例已经从2021年底的1%猛增至2022年底的13.88%。

巴菲特的老搭档芒格在Daily Journal年度股东大会上表达了对能源行业的看好:“伯克希尔加仓西方石油和埃克森美孚这两家公司,相当于拥有二叠纪盆地的石油和天然气资源。看好长期持有这两家公司的前景。”

恐慌情绪释放

致国际油价暴跌

华安期货能化高级分析师安然表示,在近期国际油价大跌的背景下,巴菲特选择加仓西方石油,表示了对油价的看好。

本周,国际油价收获“三连跌”。WTI原油自2021年12月20日以来首次跌破70美元/桶,周内累计跌幅超10%;布伦特油下破80美元/桶关口,累计跌超9%。

“原油作为风险资产,此轮油价暴跌更多是情绪性的释放。”中州期货能化总监王吉帅称,在经历了小规模银行——硅谷银行倒闭后,瑞士信贷的事件让市场担忧,2008年的次贷危机或将重演。

“造成油价暴跌的另一个原因,是4月美油期权即将到期。”安然表示,在国际油市流动性不断流失的背景下,末日期权(距离到期日15天以内的期权)受到投资者追捧,在到期日前市场容易发生极端行情。

展望后市,安然表示,国际油市供需矛盾并未激化,裂解利润和期限结构均表现良好,油价大跌没有供需面支撑,短期内或将超跌反弹。“在华尔街银行纷纷放出自救消息后,国际油价已经有了明显企稳。”

(文章来源:上海证券报)

责任编辑:石秀珍 SF183