总估值达8584亿!中国50家最强半导体独角兽诞生!六成落户一线城市,背后暗藏投资新赛道……

来源:新财富(ID:newfortune)

作者:程华秋子

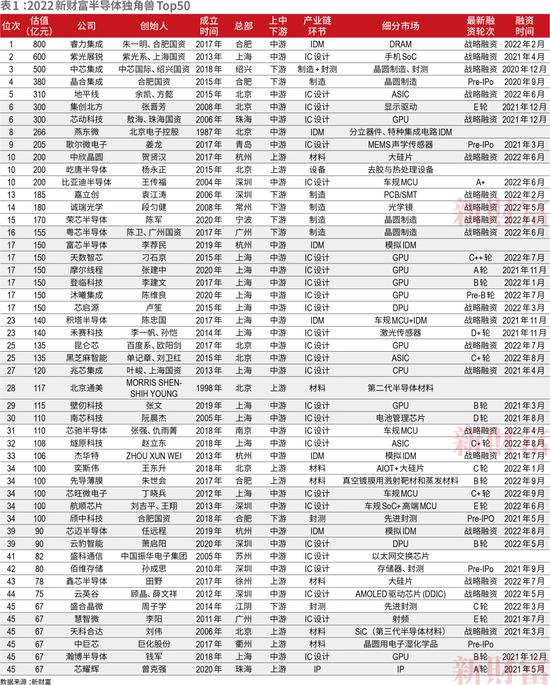

据新财富统计,截至2022年11月,国内已涌现出50家半导体独角兽,产业链上中下游分别贡献9、33、8家,总估值高达8584亿元。睿力集成、紫光展锐、中芯集成分列前三,估值分别高达800亿、600亿、500亿元。

50家独角兽中,芯片设计公司共25家,占据半壁江山。其中,GPU、车规MCU等领域分别诞生了8家、5家独角兽,成为最热赛道。但在CPU、GPU、基带芯片等核心领域,中美依然存在较大差距。

由于本土晶圆制造产能扩张,上游的材料、设备及EDA软件端成为增长最为确定性的赛道,涌现出了大批独角兽,它们的市场渗透率虽然很低,但新势力已全面铺开,如挺进12英寸硅片生产、探索第三代半导体材料的研发等。制造封测领域则既涌现了晶合集成等代工独角兽,也出现了封测新秀。

不利的外围环境中,长江存储已让人切实感受到国产替代如若成功将爆发的行业空间。但眼下,中国芯片独角兽仍需潜心解决高估值下的产业突破和盈利困境,并应对好正在到来的并购浪潮。

芯片是中国第一大进口商品,2021年中国进口芯片规模超过6000亿片,进口额近4400亿美元,比石油的两倍还多。2025年,中国计划实现70%的芯片自给率,而目前还不到30%。

广袤的市场替代空间,叠加贸易冲突带来的进口限制,2019年后,中国芯片被“卡脖子”成为亟待解决的难题之一,这推动了整个产业猛然加速。

经过3年的爆发式成长,二级市场涌现了大批明星芯片公司,一级市场也孵化出一批新生力量。新财富以最新一轮融后估值为主要依据,同时参照胡润独角兽榜单、公开报道、相关上市类股东公告中披露的投资信息、同行可比上市公司估值、招股书等方式筛选,目前国内已有50家半导体独角兽脱颖而出(表1)。

当下,受地缘政治、疫情、下游需求波动等各种因素的影响,半导体市场暗流涌动。这些半导体独角兽的估值、技术突破、市场地位又如何呢?

01

50家独角兽估值近9000亿元,六成落户一线城市

新财富的统计显示,50家半导体独角兽中,一线城市贡献了31家,占据62%。其中,上海有14家,几乎占到了1/3,北京有9家,深圳有6家,广州有2家。二线城市中,比较突出的是杭州和合肥,杭州拥有4家半导体独角兽,而合肥的4家独角兽中包含两大龙头——睿力集成和晶合集成,估值分别达到800亿元和380亿元,分列第一和第四位。珠海也孵化了2家独角兽,潜力突显。

50家半导体独角兽的总估值达到8584亿元,其中,500亿元及以上的有3家,分别是睿力集成和紫光展锐、中芯集成。估值集中在100亿-400亿元的独角兽多达35家,是中坚力量。

从创业背景看,这些独角兽大致可以分为三类。

一类已深耕行业10多年,比如张晋芳创立的集创北方、敖海创立的芯动科技等。2019年之后,本土公司有了更多市场机会,它们也获得了更大的发展,目前冲击科创板IPO的半导体独角兽大多是这类公司。

另一类在2019年后的半导体创业热潮中入局。其创始人大多有半导体大厂的产业背景,比如,摩尔线程创始人张建中,来自显卡巨头英伟达(NVDA.NSDQ);瀚博半导体创始人钱军,曾任超威半导体(AMD.NSDQ)高管;荣芯半导体创始人陈军,早年就职于中芯国际(688981)的研发部门,之后曾任职美国AOS万代半导体、存储大厂SanDisk等。这批“后发”的创业者,不仅面临海外巨头的竞争,也面临着第一批创业者的“内卷”压力。

第三类则孵化自大型企业,典型代表为华为海思、百度系的昆仑芯科技、比亚迪半导体、歌尔微电子。它们多是母公司基于业务协同而设立,如海思业务主要涉及手机芯片,比亚迪半导体主攻车规级芯片。目前,歌尔微电子正在冲刺IPO,比亚迪半导体则于2022年11月终止了IPO。

值得一提的是,在芯片独角兽的孵化中,地方国资、社会资本、国家集成电路产业投资基金(简称“大基金”)三者合力的趋势明显。作为攻关“卡脖子”技术的关键领域,芯片企业近年成为各地政府的座上宾,在资本市场亦备受推崇。

长江存储、睿力集成、紫光展锐、粤芯半导体、芯动科技,分别是产业资本与武汉、合肥、上海、广州、珠海地方国资共同搭建的项目。其中,长江存储、紫光展锐的背后都是紫光集团。而有地方国资加持的独角兽往往发展更稳健、估值更高,并出现了一批细分市场龙头,如睿力集成、紫光展锐、芯动科技估值分别达到800亿、650亿、300亿元。

大基金的成立也明显提振了这一行业的创业生态,国内独角兽中,睿力集成、天科合达、富芯半导体等都获得了大基金注资。从创办时间的维度看,在大基金2014年成立之前创办的独角兽有19家,而2015年后则达到31家,仅2017年成立的独角兽便高达10家。

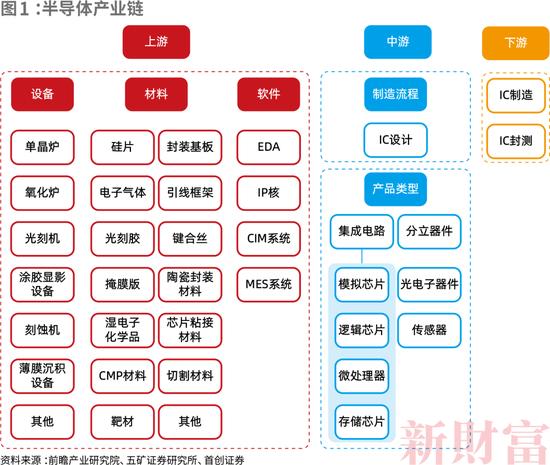

50家独角兽分布在半导体产业链的各个环节,从上游的设备、材料,中游的IC(集成电路)设计,到下游的晶圆制造、封测,但多半集中在中游环节(图1)。

从发展路径看,中国芯片产业总体延续了用市场换技术的思路。由于设计端离市场最近,因此率先爆发创业潮。50家独角兽中,中游的芯片设计公司共25家,超过一半容量。

处于下游的制造则是另一大风口,这一环节产生了4家晶圆制造独角兽——中芯集成、晶合集成、粤芯半导体、荣芯半导体。

值得一提的,此次还涌现了6家IDM(垂直整合制造)模式的芯片独角兽,分别是燕东微(IDM及Foundry模式)、富芯半导体(模拟芯片IDM)、杰华特(模拟芯片IDM)、芯迈半导体(模拟芯片IDM)、睿力集成(长鑫存储母公司)、积塔半导体(车规芯片及IDM)。

我们且从产业链的不同环节,透视国内半导体独角兽的地位。

02

上游:9家独角兽,

增长最为确定

处于半导体产业链上游的材料及设备行业,市场盘子相对稳定,近年,在内地晶圆制造需求爆发、产能大扩张的前提下,相关国内公司的业绩增速和技术突破均较为亮眼。而依托于整个产业链生态的EDA环节,顺着国产化风潮,也开始进入良性发展轨道,国产渗透率可望逐步提升。

-

材料:新势力挺进12英寸硅片

半导体材料属于电子级材料,其工艺制备对材料的精度、纯度等都有更为严格的要求。芯片能否成功流片,材料的选取及合理使用尤为关键。

半导体材料主要包含硅片、电子气体、光掩模、光刻胶配套化学品、抛光材料、光刻胶、湿法化学品与溅射靶材等。据国际半导体产业协会(SEMI)统计,2020年全球晶圆制造材料市场总额达349亿美元,其中,硅片和硅基材料的销售额约为128亿美元,占比达到36.64%。在摩尔定律影响下,硅片正不断向大尺寸方向发展,12英寸和8英寸的大硅片合计占比接近90%。

但中国内地企业主要生产6英寸及以下的硅片,仅有沪硅产业(688126)、TCL中环(002129)、有研硅(688432)等少数几家具有8英寸硅片产能,12英寸大硅片高度依赖进口。目前,这批头部上市企业均在大尺寸硅晶圆市场加紧布局扩产。

而大硅片的潜在生力军也正在崛起,中欣晶圆、奕斯伟、鑫芯半导体3家独角兽便是如此。其中,中欣晶圆正在冲刺科创板。

中欣晶圆以销售小直径硅片起家,2016年开始从事8英寸硅片制造并实现量产,其2021年这部分营收占比提高至26%。2019年12月,中欣晶圆12英寸抛光片下线,2022年上半年,该部分营收比重已快速提升至30.91%。2020-2021年,中欣晶圆营收分别为4.25亿元、8.23亿元,同比增速从9.98%跃升至93.66%,但尚未实现盈利。

成立于2019年的奕斯伟也是大硅片新势力,其目前拥有一座50万片/月产能的12英寸硅片工厂,并于2020年7月投产,为多家海内外晶圆厂提供抛光片和外延片。此外,其于2022年6月开工扩产西安项目。值得一提的是,奕斯伟董事长王东升为京东方创始人,被誉为“中国半导体显示产业之父”。2019年6月,王东升卸任京东方董事长,加盟奕斯伟出任董事长。

鑫芯半导体成立于2017年,致力于12英寸大硅片研发与制造业务,其规划产能为60万片/月,一期10万片/月产能已于2020年10月投产,2021年实现营收8400万元。2022年7月,TCL科技(000100)以17.9亿元认购鑫芯半导体23.08%股权,成为其第二大股东。

按照代际划分,半导体材料已经迭代到第三代。

第二代半导体材料主要是以砷化镓(GaAs)、磷化铟(InSb)为代表的化合物材料,广泛应用于卫星通讯、移动通讯、光通信和GPS导航等领域。第三代材料主要以碳化硅(SiC)、氮化镓(GaN)、氧化锌(ZnO)、金刚石、氮化铝(AlN)为代表的宽禁带材料,主要应用于半导体照明、电力电子器件、激光器和探测器等。独角兽中,北京通美和天科合达分别是第二代和第三代半导体材料厂商。

北京通美成立于1998年,其生产的磷化铟衬底、砷化镓衬底、锗衬底产品可用于生产射频器件、光模块、LED、太空太阳能电池等。2022年第一季度,其营业收入为2.53亿元,同比增长三成;净利润为2037万元,同比增长近五成。

天科合达成立于2006年,为碳化硅晶片供应商,技术依托于中科院物理所,目前估值接近67亿元。相比于传统的硅基材料,碳化硅更适应高温、高压、高频率和大功率环境。以电动汽车为例,采用碳化硅芯片,将使电驱装置的体积缩小为1/5,行驶损耗降低60%以上,相同电池容量下里程数显著提高。碳化硅材料还是5G芯片最理想的衬底,堪称5G基站的心脏。

天科合达在导电型碳化硅晶片方面占据了国内90%以上的市场,除了获得大基金、深创投、哈勃投资、中科创星、中金资本等PE的投资,还获得了宁德时代(300750)、比亚迪(002594)等新能源车企的战略投资。2020年10月,天科合达主动撤回科创板发行申请文件,终止IPO。

-

设备:产能扩张,进入黄金发展期

中国是全球最大的半导体设备市场,随着下游晶圆厂扩产,国内半导体设备厂商迎来了发展黄金期。

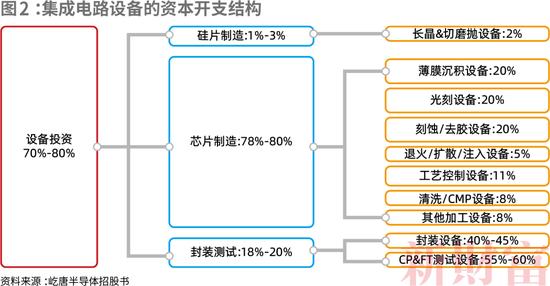

集成电路制造设备通常可分为前道工艺设备(芯片制造)和后道工艺设备(芯片封装测试)两大类。其中,前者主要包括六大工艺步骤,分别为:热处理、光刻、刻蚀、离子注入、薄膜沉积、机械抛光,所对应的设备主要包括快速热处理(RTP)/氧化/扩散设备、光刻设备、刻蚀/去胶设备、离子注入设备、薄膜沉积设备、机械抛光设备等。后道封装测试工序和相应设备包括减薄、划片、测试、分选等。

其中,刻蚀/去胶、薄膜沉积、光刻为半导体制造的三大核心工艺,相应资本开支占比均达到20%(图2)。屹唐半导体在去胶与热处理等设备市场处于领先地位。

屹唐半导体成立于2015年,产品主要用于晶圆制造等步骤。其干法去胶设备和快速热处理设备可用于90纳米到5纳米逻辑芯片、10纳米系列DRAM芯片、32层到128层3D闪存芯片制造;干法刻蚀设备主要可用于65纳米到5纳米逻辑芯片、10纳米系列DRAM芯片、32层到128层3D闪存芯片制造。其客户包括台积电、三星电子、海力士、格罗方德、中芯国际、长江存储等晶圆厂。

2021年6月,屹唐半导体提交招股书,拟募资30亿元,迄今仍未上市。2020年其营收为23亿元,净利润为0.2亿元,目前估值达200亿元。

-

芯片IP与EDA:倒逼出的国产化机会

设备和材料处于制造环节的上游,IP核(知识产权核)和EDA(Electronic Design Automation,电子设计自动化)则处于芯片设计环节的上游。

简单地说,芯片设计是通过选取符合要求并实现相关功能的IP,运用EDA工具,将程式码转换成实际的电路图。EDA是芯片设计工具和辅助性软件,IP是芯片设计的“原材料”。

IP核,则指已验证的、可以重复使用的集成电路设计模块。现在主流的芯片架构,如CPU中的Arm架构、X86架构,都是基于IP核设计的。IP核的出现,缩短了芯片上市时间、降低了芯片的开发成本,推动了半导体产业的分工不断细化,使得芯片设计和代工能够从IDM模式中切分出来,成为独立行业。

二级市场的芯片IP代表为芯原股份(688521),其主营业务为包括芯片设计、芯片量产在内的一站式芯片定制服务,2021年营收达到21.39亿元,净利润达到1300万元。目前其市值达到250亿元,市盈率高达368倍。

芯片IP独角兽芯耀辉于2020年6月在珠海成立,其创始人曾克强曾任新思科技中国区副总经理,新思科技是美国EDA及IP巨头。2021年,芯耀辉连续融资3轮,金额超过10亿元,奠定了其在芯片IP领域头部企业的地位。其背后资本除了高榕资本、经纬中国、兰璞创投、红杉中国、高瓴创投、松禾资本、云晖资本、国策投资等知名PE,还包括澳门大学发展基金会、澳门科技大学基金会及珠三角国资大横琴集团。

EDA软件本质上是芯片全产业链的实时协作平台,设计、仿真、制造、测试、封装等各阶段都要在EDA平台进行验证。因此,EDA企业的发展难点在生态,即需要和IC设计、晶圆厂深度协同,去兼容、适配贴片机等一系列设备。如今,外围环境的各种限制,无疑会倒逼内地代工厂如中芯国际等使用国内EDA公司的服务,这正好给了本土EDA产业逆势向上的机遇。

目前,全球EDA软件三大龙头Cadence(楷登电子)、Synopsys(新思科技)和Siemens EDA(西门子EDA)属于第一梯队,国内上市的华大九天(301269)、概伦电子(688206)分别属于第二、第三梯队。2022年7月29日,华大九天正式登陆创业板,开盘后大涨130%,市值一度超过400亿元,市盈率高达522倍。此外,EDA软件与晶圆级电性测试设备供应商广立微(301095)于2022年8月5日在创业板挂牌,芯愿景等EDA软件公司也已提交了上市申请。

第三梯队除了概伦电子,还涌现了合见工软、芯华章等潜在独角兽(表2)。

成立于2020年5月的合见工软,由知名投资人潘建岳孵化。1967年出生的潘建岳,本硕均毕业于清华大学,曾担任新思科技中国区总裁和亚太区总裁。2011年,他与清华校友武平、李峰创建了武岳峰资本,核心投资领域覆盖集成电路、移动互联网、节能环保、生物医药等。

2022年6月,合见工软宣布完成超11亿元的Pre-A轮融资,短短一年时间已经累计获得了超过30亿元的融资,其股东方明星云集,包括国家大基金二期、红杉、尚颀资本、IDG资本、国科投资、中国汽车芯片联盟、斐翔资本等。

成立于2020年3月的芯华章同样受到资本追捧,其成立第一年就完成了四轮融资,投资方包括高瓴创投、五源资本、中芯聚源、松禾资本等一众知名机构;2021年,其又吸引了红杉宽带数字产业基金、云锋基金、经纬创投、高榕资本、成为资本等。2022年1月,芯华章拿到了国开制造业转型升级基金领投的数亿元Pre-B+轮融资。据悉,其正开启新一轮融资。

除了EDA,在半导体产业链配套的MES(Manufacturing Execution System,制造执行系统)、CIM(Computer Integrated Manufacturing,计算机集成制造)两大工业软件领域,潜在独角兽也开始发力。

在整个CIM系统中,MES是核心系统,控制和管理芯片制造的全过程。目前,世界上绝大多数的半导体制造企业都采用IBM和应用材料公司(Applied Materials)的MES软件。在12英寸晶圆制造过程中,每一片晶圆要在几百台设备间流转,经过近1000道工序,其复杂程度可想而知。

上扬软件成立于2001年,是国内首批专门为半导体、光伏、LED等行业提供MES、CIM等软件的供应商。2019年,上扬软件推出的新产品myCIM 4.0填补了12英寸半导体MES系统国产化的空白,使其成为国内率先拥有自主知识产权的半导体全自动化CIM方案的公司。

上扬软件董事长兼CEO吕凌志,为北京航空航天大学制造工程学士及硕士、南京航空航天大学制造工程博士,曾参与国家863 CIMS计划的应用推广,之后在新加坡国立大学做访问研究,研究CIM系统的建模设计,1999年回国后创立上扬软件。

坚守了20余年,上扬软件于2021年10月在C+轮获得了大基金二期的领投,这是大基金首投MES/CIM企业,其他投资机构还包括深创投、哈勃资本等。2022年10月,上扬软件完成数亿元D轮融资,持续推动半导体12英寸产线CIM研发。

03

中游:33家独角兽,

芯片设计与IDM占主导

中游环节的半导体产品,可以划分为集成电路、分立器件、光电子与传感器四大类。可以看到,国内中游领域的半导体独角兽,产品以集成电路(即芯片)占主导,共产生了高达31家独角兽(25家芯片设计+6家芯片IDM),传感器领域只有禾赛科技(激光传感器)、歌尔微电子(MEMS声学传感器)。

芯片又可以细分为模拟芯片、逻辑芯片(即数字芯片)、微处理器、存储芯片四大类。这一领域的25家芯片设计独角兽,包括GPU领域的8家,车载MCU领域5家,ASIC领域3家,DPU、显示驱动领域2家,CPU、手机SoC、以太网交换芯片、电源管理芯片、存储器领域各1家。

-

逻辑芯片:跟随者角色,国内创业主流

逻辑芯片堪称处于人类科技的顶峰,其指包含逻辑关系、实现运算与逻辑判断功能的集成电路,CPU(中央处理器)、GPU(图形处理器)、SoC(系统级芯片)、ASIC(专用处理器)与FGPA(现场可编程门阵列)等都属此列。

逻辑芯片的底层架构(如X86、ARM及大量IP专利)、芯片设计、EDA工具(芯片设计仿真软件)、操作系统(如安卓、iOS、Windows)全部被美国攥在手里,如英特尔、英伟达长期占据CPU、GPU市场的统治权;高通、英特尔拥有无出其右的芯片设计能力;EDA软件主要由楷登电子、新思科技和西门子EDA三家垄断,它们占据全球七成以上市场份额;而智能手机SoC芯片中,联发科、高通、苹果占据八成以上的市场。

短期来看,中国在逻辑芯片领域更多是跟随者的角色,一旦生态受阻,突围较为困难。

这一领域的本土代表是海思半导体。其成立于2004年10月,前身是创立于1991年的华为ASIC设计中心。2019年5月,美国将华为列入管制“实体清单”,蛰伏了15年的华为海思被推上前台,成为华为手机的重要支撑。如华为海思发布的麒麟9000 5G SoC芯片,最高集成了超过150亿个晶体管。但在2020年9月后,麒麟芯片所属的5nm和7nm工艺无法由台积电代工生产,使得搭载该芯片的MATE 40手机成为绝版。

CPU领域,兆芯集成一枝独秀

目前,CPU领域的独角兽仅有兆芯集成一家,其估值达到115亿元。兆芯集成成立于2013年,主要做桌面CPU,其X86技术主要收购自曾与AMD、英特尔三分主板芯片天下的威盛。

CPU领域,国内有一家巨无霸——海光信息(688041)。其背靠中科院系,成立于2014年,2022年8月登陆科创板,上市首日大涨67%,市值达到1396亿元,比一级市场给予的900亿元估值上浮了55%。

海光信息之所以脱颖而出,也是因为收购了核心技术。2016年,海光信息与AMD达成合作,并获得了X86处理器设计核心技术,通过模仿、吸收,自研出了Zen架构。基于此,海光信息启动海光一号CPU产品设计,并于2018年4月实现量产。截至目前,海光一号、海光二号均已实现商业化应用,海光三号已经完成实验室验证,海光四号处于研发阶段。

GPU领域独角兽扎堆,进入产品面世临界点

近年,凭借GPU领域的布局,英伟达一举占领人工智能赛道,市值也顺利超越CPU霸主英特尔。在龙头示范效应下,GPU也是目前中国涌现独角兽最多的芯片设计细分领域,在50强中拿下8席,分别是芯动科技、天数智芯、摩尔线程、登临科技、沐曦集成、昆仑芯、壁仞科技、瀚博半导体。

这批独角兽大多成立于2017年之后,且估值增长迅速。成立不到3年的沐曦集成和摩尔线程,估值双双达到150亿元。

2022年7月,沐曦集成完成了10亿元Pre-B轮融资,由上海混沌投资集团、央视融媒体产业投资基金联合领投,投资方还包括上海国盛资本、中鑫资本、中国互联网投资基金等。这也是沐曦集成2020年9月成立之来的第五轮融资,目前其累计融资超过20亿元。

摩尔线程成立于2020年6月,在2021年11月吸纳A轮20亿元融资后,估值近150亿元,已经接近成立7年、融资轮次到C++轮的天数智芯。

快速融资的背后,是这批新生GPU企业超出寻常的研发速度。壁仞科技的第一款产品在2020年3月立项,19个月后交付流片,又5个月后点亮。2022年1月,沐曦集成首款采用7nm工艺的异构GPU产品已正式流片,第二款旗舰GPU芯片也进入研发收尾阶段,计划于2024年全面量产。

摩尔线程的速度也颇为惊人,其在2022年3月末正式发布第一代产品,这距离研发启动只有14个月,是正常节奏的2倍。2022年11月,摩尔线程推出了基于其自研MUSA架构的多功能GPU芯片MT-春晓,以及国潮显卡MTT S80、面向服务器的MTT S3000加速卡。

和CPU独角兽的底层技术来自外部授权一样,不少GPU公司之所以能高效研发,主要也是先采购大量IP,再做整体架构和完整设计,可以节省工作量、缩短开发时间。IP供应商包括Imagination和芯原股份(688521),后者目前市值240亿元。

目前,本土GPU公司大多已来到产品面市的临界点。这是淘汰赛的第一关。

一款GPU从设计到量产,要经历设计、验证、流片(交给台积电等代工厂小规模试产)、回片后的功能和性能测试(如数据通路没问题,被称为点亮)、送往客户处测试、根据反馈进行软硬件调优、获取订单并交付工厂大规模生产的流程。

而这批创业公司受到争议的地方在于,它们对外宣称的“交付流片”、“研制成功”、“成功点亮”等环节,都只是量产前的必经环节,并不代表产业化已经成功。

孵化自百度的昆仑芯更有产业落地优势。其主要研发服务于人工智能的GPU,CEO为百度首席芯片架构师欧阳剑。该芯片为深度学习、机器学习算法的云端和边缘端计算而设计,广泛应用于计算机视觉、自然语言处理等场景,早在2011年,百度便基于FPGA研发AI加速器,2021年百度昆仑芯2实现了发布及量产。

与前几年的热闹相比,眼下,GPU独角兽的融资热度似乎有所下降。2021年底就宣布启动新一轮融资的壁仞科技、摩尔线程迟迟未官宣新的消息。目前,8家GPU独角兽除了芯动科技、天数智芯外,其他基本都停留于B轮融资,摩尔线程仅完成了A轮融资。

GPU属于典型的“入门容易毕业难”的行业。综合来看,国内GPU厂商虽然取得了一系列进展,在特殊领域可以自给自足,但在中高端及个人消费领域,还与英伟达和AMD有着不小的差距。

自动驾驶、大数据、机器学习等需求推动了AI芯片的爆发式增长。当前主流的AI芯片架构主要分为GPU、FPGA、ASIC三类。其中,ASIC属于为特定场景定制的芯片。

ASIC芯片可在相对低的能耗下,提升数据处理速度,其性能和量产成本均显著优于GPU和FPGA。不过ASIC也有缺点,即研发成本高,可复制性一般,因此,只有用量足够大时才能够分摊前期投入,降低成本。随着自动驾驶功能广泛应用,相关ASIC芯片的需求快速上升。

独角兽中,地平线、黑芝麻智能、燧原科技都属于ASIC芯片商,其中,地平线估值已高达310亿元,最近其获得大众13亿美元的投资。

目前国内已经上市的ASIC芯片厂商代表为寒武纪(688256),其开发出了终端、边缘端、云端系列AI芯片,上市后市值一度冲击至千亿元,目前已缩水至不足300亿元。

DPU赛道热度上升

独角兽中还出现了2家DPU(数据处理器,Data Processing Unit)独角兽,分别是芯启源、云豹智能。

2020年,英伟达创始人黄仁勋将DPU定位为“第三颗主力芯片”,与CPU、GPU并列称为“未来计算三大支柱”。同年,英伟达以69亿美元的对价收购以色列网络芯片公司Mellanox Technologies,并推出BlueField-2 DPU,拉开DPU产业的帷幕。此后,英特尔、Marvell、Xilinx、AMD均以收购或自研方式切入DPU赛道。

DPU的红火,与时代需求有关。数字经济背景下,云计算、智能驾驶、元宇宙等产业不断发展,下游应用场景多样化带来数据激增,不断催生多元算力需求。据IDC统计,全球算力需求平均每3.5个月翻一倍。随着核心网、汇聚网数据量朝着100G、200G发展,接入网也达到50G、100G,CPU已无法提供足够的算力来处理数据包,而这正好是DPU擅长解决的问题。

DPU由SmartNIC(智能网卡)进化而来,具备强大网络处理能力,并可将存储、安全和虚拟化等工作负载从CPU卸载到自己身上,从而释放CPU算力,实现数据中心降本提效。在技术路线方面,DPU有ASIC、FPGA和SoC三种技术路径,其中,SoC方案因具备可编程、高灵活性等特征,成为当前的主流发展方向。

目前,国内DPU新兴玩家包括北中网芯(左江科技控股子公司)、芯启源、中科驭数、云豹智能、星云智联等。其中,芯启源、云豹智能均晋级独角兽行列。

芯启源成立于2015年,目前经历了五轮融资,估值达到150亿元。2022年5月1日,芯启源首次对外公布“SmartNICs第四代架构”。这是基于DPU芯片的新一代智能网卡,采用NP-SoC模式进行芯片设计、多线程的处理模式,可以ASIC固化芯片的数据处理能力。

DPU投资热的象征性信号,是连续三次获得腾讯投资的云豹智能,成立不到两年,估值达到了90亿元。云豹智能专注于云计算和数据中心数据处理器芯片,由原RMI公司(后被Netlogic/博通并购)联合创始人萧启阳博士创立,核心团队来自博通、英特尔、阿里巴巴、海思和ARM等。

-

模拟芯片:5G推动射频前端国产化

与高冷的逻辑芯片相比,模拟芯片、存储芯片实现国产替代的空间更广阔。

模拟芯片是处理模拟信号的,主要包括电源管理芯片、信号链芯片、射频芯片等。其终端应用范围广,不易受单一产业景气度的变动影响,而且对先进制程的要求没那么高。尽管如此,目前中国模拟芯片的自给率仍只有12%。

本次唯一入选的模拟芯片独角兽为慧智微,目前估值 67亿元。

慧智微成立于2011年,是一家为智能手机、物联网等领域提供射频前端的芯片设计公司,其客户包括三星、OPPO、vivo、荣耀等智能手机品牌。此外,慧智微还进入闻泰科技(600745)、华勤技术等一线ODM厂商和移远通信(603236)、广和通(300638)等头部无线通信模组厂商的供应链。

2021年,慧智微营收达到5.14亿元,最近三年年均复合增长率为192%,但其尚未盈利,该年净亏3.18亿元。目前,慧智微正在冲刺科创板,计划募资15亿元,但面对下游消费电子需求下滑,其业绩存在一定的不确定性。

-

存储芯片:长江存储有望率先,实现大规模国产替代

存储芯片用来储存信息和数据,广泛应用于内存、U盘、固态存储硬盘等领域,主要包括DRAM(动态随机存取存储器)、NAND Flash及Nor Flash(闪存芯片)三种产品。在这一领域,三星、SK海力士和美光占据绝对地位,中国也已孵化了长江存储、长鑫存储两大独角兽,其各自专注于DRAM和NAND Flash领域,已具备了一定的国产替代能力。

长江存储成立于2016年7月,总部位于武汉,专注于3D NAND闪存设计制造一体化业务。除嵌入式存储芯片,长江存储还提供商用级、企业级与消费级固态硬盘和系统解决方案,其产品广泛应用于移动通信、消费数码、计算机、服务器及数据中心等场景。

NAND闪存应用于智能手机、电脑、服务器等电子设备。2020年,长江存储的NAND闪存就已经开始量产,目前其生产的128层NAND芯片良率不断提升,已有望打入下游顶级厂商的供应链。此前曾有媒体披露,苹果计划在2022年推出的部分机型中开始使用长江存储芯片,因为它们比主要竞争对手的芯片便宜至少20%。但在遭遇新一轮出口管制之后,2022年10月有媒体报道,苹果已暂停这一计划。

即使遭遇阵痛,但随着存储芯片大规模量产及客户导入,长江存储将逐渐有能力撼动本土市场,未来甚至有机会参与全球NAND市占率洗牌。

长鑫存储则是中国第一家实现量产的DRAM芯片设计制造一体化企业,目前其产品有DDR4内存芯片、LPDDR4X内存芯片、DDR4内存模组。长鑫晶圆项目由合肥国资和兆易创新(603986)合作投资,由长鑫存储负责具体运作,是中国大陆唯一拥有完整技术、工艺和生产运营团队的DRAM项目。长鑫存储作为国内DRAM存储器龙头,目前估值800亿元。据中信证券预计,其产能将从2021年初4万片/月扩张至2022-2023年12.5万片/月。

-

车规MCU:产能短缺,多方争霸

MCU(Microcontroller Unit,微控制器或单片机)是指把CPU的频率与规格做适当缩减,并将内存(Memory)、计数器(Timer)、USB和多种接口集成在一片芯片上,形成芯片级的计算机,从而实现终端控制的功能。其具有性能高、功耗低、可编程、灵活度高等优点。

汽车智能化、电动化、网联化、共享化的“四化”进程不断加速,对各类芯片需求量均有不同程度地提高。缺芯是近两年困扰全球汽车业发展的难题,车规级MCU更是重灾区,这也与消费级芯片的过剩砍单形成了冰火两重天。

芯片市场之所以两极分化,一方面在于车规级芯片比消费级芯片的参数要求更严苛,安全系数要求更高,验证周期更长,从设计到量产时间更久。以车规级MCU为例,芯片设计需要18-24月之久,此后还要进行12-18个月的车规级认证系统开发以及24-36个月的车型导入和测试验证。另一方面,代工厂更倾向于把一颗芯片连续生产无数次,实现最大化规模效益。所以,存储芯片、CPU、手机SoC芯片、手表芯片这种大宗单一消费类芯片是晶圆代工厂的最爱。而汽车行业的出货量相比要低许多,假如某种车型年产量10万台,而它恰巧需要用到一种特殊的芯片,对应到代工厂的产能只有几百片晶圆,因此,后者缺少生产积极性。

制造难度大,并且单片订单量又不太大,上游囤货少,导致了汽车业缺芯严重。这一背景下,本土厂商纷纷涌入车规级MCU的新赛道,目前国内的车规MCU独角兽多达5家,分别为积塔半导体、比亚迪半导体、芯驰半导体、芯旺微电子、航顺芯片。

其中,积塔半导体和比亚迪半导体都来自巨头孵化。

成立于2004年的比亚迪半导体是国内车规级功率半导体龙头,尽管目前终止上市,但依然被市场视为未来的“车芯第一股”。比亚迪直接持有其72.3%股权,为其控股股东,王传福为其实际控制人。深圳市红杉瀚辰股权投资合伙企业(有限合伙)、先进制造产业投资基金(有限合伙)分别为其第二、三大股东,各自持股2.94%、2.45%。2018-2020年,比亚迪半导体归母净利润均约为0.3亿元。2021年,其营收高达31.7亿元,其中约六成来自比亚迪,而归母净利润则达到4亿元,劲增10余倍。

积塔半导体则是华大半导体的子公司,为上海本土的主流IDM企业,其生产的芯片广泛服务于汽车电子、工业控制,乃至轨道交通、智能电网等高端应用市场。华大半导体是中国电子信息产业集团(CEC)旗下专业的集成电路子集团。2022年11月,积塔半导体宣布完成80亿元的战略融资,由华大半导体领投,多家机构参投,如上汽集团(600104)旗下尚欣资本出资5亿元参与。

芯旺微电子成立于2012年,主要生产汽车级、工业级MCU及DSP(数字信号处理器)芯片,并基于自主KungFu处理器架构进行研发设计。据悉,KungFu MCU目前累计出货超数亿颗。

航顺芯片2013年成立于深圳,2019年量产中国第一颗车规级MCU。其实施“车规SoC+高端MCU超市双战略”,以迎上汽车芯片的国产自主化浪潮。目前航顺芯片已经融资6轮,背后股东包括顺为资本、深创投、汇顶科技、中航科工等,其2022年6月的E轮融资由央企中国电子科技集团旗下的中电基金战略投资。航顺芯片已量产数/模混合8英寸130nm至12英寸40nm七种工艺平台,百余款工业/商业/车规级、通用/专用/定制化32位MCU。

目前,这些车规MCU独角兽的产品皆顺利面世。例如,2022年4月,芯驰科技正式发布高端MCU E3系列芯片;同月,比亚迪半导体宣布推出车规级8位MCU系列芯片,客户端应用开发项目已全面启动。但它们的产品要实现大规模量产配套,获得市场认可,仍有挑战。

-

传感器:激光雷达、MEMS领域涌现独角兽

禾赛科技主要耕耘于激光雷达领域。这一赛道于2014-2015年伴随自动驾驶兴起而起步,2016年后开始加速发展。目前,禾赛科技的车规级激光雷达产品已逐渐成熟并实现量产。2021年8月13日,其发布了长距混合固态激光雷达AT128,这也是市场上唯一同时满足远距(200m@10%)和超高点频(153万/秒,单回波)的车规级前装量产激光雷达。

2021年1月,禾赛科技向科创板递交招股书,计划募资20亿元。如果IPO成功,其将成为A股“激光雷达第一股”。上交所于当年2月3日开始对其进行首轮问询。但仅一个月后,其便撤回材料。禾赛科技在招股书中表示,其亏损主要原因是研发支出金额较高,且2020年受到新冠疫情的影响,部分客户的采购需求出现临时性放缓。未来一段时间,其或存在持续亏损的风险。

歌尔微电子是歌尔股份(002241)旗下唯一从事MEMS(Micro-Electro-Mechanical System,微机电系统)器件及微系统模组研发生产的企业,业务为向客户提供“芯片+器件+模组”的产品方案,目前估值205亿元,已成功过会。

由于MEMS器件的高技术门槛,全球MEMS龙头厂商排名过去十多年基本没有太大变化。2022年全球前五厂商分别是博世、博通、Qorvo、意法半导体、高通。博世和博通作为业内龙头,业绩和成长性都非常出色。

在MEMS领域,我国80%的产品依赖国外,高端产品几乎全靠进口补给。国内MEMS厂商整体规模不大,除歌尔微电子与瑞声科技(02018.HK)年营收在1亿美元以上,美新半导体、美泰科技、芯奥微等本土MEMS厂商年营收均在6000万美元以下,规模较小。

04

下游:8家独角兽,

晶圆制造仍只能发力成熟制程

晶圆制造一直是国内半导体产业链上的薄弱环节,本次贡献了4家独角兽,虽然都是成熟制程,但显示在发力追赶。而国内最为成熟的封测环节也贡献了2个独角兽,开始切入3D封装、Chiplet等为代表的先进封装领域。此外还有2家独角兽从事光学镜、PCB制造。

-

晶圆制造:4家独角兽,国资主导

目前,晶圆制造领域已孵化出了中芯集成、晶合集成、粤芯半导体、荣芯半导体4家独角兽。

中芯集成是国内少数提供车规级芯片的晶圆代工企业之一,其拥有国内规模最大、技术最先进的MEMS晶圆代工厂,总部位于绍兴。目前,中芯集成第一大股东为绍兴市越城区集成电路产业基金合伙企业(有限合伙),第二大股东为中芯国际。目前,中芯集成科创板IPO过会,拟募资125亿元。

晶合集成是继中芯国际、华虹集团后,芯片代工业崛起的新势力,目前估值380亿元,总部位于合肥。其已实现150nm至90nm制程节点的12英寸晶圆代工量产,正在进行55nm制程节点的12英寸晶圆代工平台的客户产品验证。2020年,其12英寸晶圆代工产能达约26.62万片,代工的芯片主要应用于液晶面板、手机、消费电子等领域。

粤芯半导体是广东省目前唯一进入量产的12英寸芯片生产平台,瞄准工业级、车规级芯片,估值达到170亿元。2022年8月8日,其三期项目启动,计划投资162.5亿元,新建4万片/月的12英寸芯片产能。该项目主要应用于电力电子、服务器/5G基站及汽车电子模拟芯片、MCU芯片及图像传感器等多种产品。

晶合集成、粤芯半导体与其他头部公司的差距,主要在产能、技术和产品结构方面。目前,台积电(TSM.NYSE)制程节点达到5nm,甚至已在研制3nm的先进制程,在高端市场处于垄断地位;而联华电子(UMC.NYSE)、中芯国际的制程节点达到14nm。晶合集成和粤芯半导体则主要还在成熟制程。

一直以来,资本偏爱投资IC设计企业,因为资金门槛低、回报率高、回收投资快;而晶圆厂建设产线是重资产模式,因此大多依赖地方政府支持,比如晶合集成、粤芯半导体分别由合肥国资、广州国资控股。而荣芯半导体作为民营半导体制造企业的横空出世,侧面映证了这一波芯片投资的热度。

2021年8月7日,仅成立4个月的荣芯半导体以16.66亿元成功拿下了德淮半导体的整体资产,包括办公楼、62套设备及多台车辆等,不包括芯片成品和芯片原材料。德淮半导体成立于2016年,计划建设年产24万片12英寸CIS(即CMOS图像传感器)晶圆厂,但因资金链断裂,2020年年初停工。

荣芯半导体注册资本为2.32亿元,由民和资本创始合伙人韩冰担任董事长,并获得来自冯源资本、红杉资本、美团、民和资本、元禾璞华等机构的战略投资,其中持股近26%的青岛民蕊投资中心(有限合伙)背后有青岛国资支持。

值得一提的是,荣芯半导体股东有浓厚清华系色彩,如元禾璞华合伙人及展讯通信联合创始人陈大同,冯源资本LP、韦尔股份董事长虞仁荣,以及荣芯董事、清控银杏联席董事长、韦尔旗下北京豪威的法定代表人吕大龙,还有美团创始人王兴全都是清华校友。

据悉,2022年8月,荣芯半导体一期投资87亿元的项目已经正式启动产线。此外,其正在宁波规划建设8万片12英寸晶圆生产线和3万片晶圆级封测项目,预计总投资达229亿元。

-

封测:本土较为领先

半导体产业链中,封测也是中国内地和国际水平最为接近的板块,已上市的长电科技(600584)、通富微电(002156)、华天科技(002185)市场份额分列全球第三、五、六位,中国台湾的日月光及美国的安靠则分别占据了榜一、榜二的位置。国内封测领域也产生了2家独角兽。原名奕斯伟封测的颀中科技,实控人为合肥国资,2021年营收高达13.2亿元,实现净利润3.1亿元,主要客户包括联咏科技(03034.TWSE)、奇景光电(HYMX.NSDQ)、集创北方、格科微(688728)、豪威科技、奕斯伟以及矽力杰、杰华特、南芯科技等。目前,其已顺利通过科创板IPO申请,拟募资20亿元。

后摩尔时代,以3D封装、Chiplet等为代表的先进封装成为行业新的增长动能。

盛合晶微原名中芯长电半导体有限公司,由中芯国际与长电科技于2014年11月合资设立,其在2016年即开始提供与28纳米及14纳米智能手机AP芯片配套的高密度凸块加工和测试服务,是内地首家提供高端DRAM芯片和12英寸电源管理芯片凸块加工服务的企业。

2022年8月1日,盛合晶微宣布实现大尺寸芯片晶圆级全RDL(ReDistribution Layer,重布线层)无基板封装量产,在国内率先成功以晶圆级扇出封装代替传统的基板封装。

05

周期下行,

半导体独角兽进入淘汰整合期

2022年以来,半导体新股频繁破发,芯片龙头估值也在退烧,一个原因或在于可上市的项目供应渐趋充裕。根据新财富统计,截至2022年3月,A股半导体公司已达到100家,其中最近3年上市的比例合计达到46%(2021年13家、2020年24家、2019年9家)。而如今的半导体独角兽作为上市预备营,数量也已经攀升至50家。

对于这批独角兽而言,其在资本市场的估值起伏,既取决于技术攻坚进程、市场成长空间,也要应对资本偏好的变化。成长为独角兽,当然是一个关键节点,但由此出发,有的公司能迎风而上,也有的会被市场淘汰。国产替代的长期趋势并不会改变,但这是一个需要长期技术沉淀与洗牌的过程。

全球半导体产业链很长,分工很彻底,而且,这是一个赢家通吃的市场,它由设计与生产环节的规模效应、软硬件相互迭代带来的生态壁垒构筑。过去几十年,美国半导体公司曾经出现几轮明显的并购和整合,目前剩下来的都是巨头。

半导体同样也是周期性行业,目前国内正处在需求萎缩、产能过剩的时期,而本土厂商主要聚集在中低端,护城河不高,激烈的竞争后,市场或进入淘汰整合期,不少公司会倒闭或被收购。

眼下,半导体行业一二级市场的并购整合已拉开帷幕。

2022年3月28日,电表芯片厂商上海贝岭(600171)发布公告称,拟以3.6亿元收购矽塔科技100%股权,此举将进一步加速其向工控、汽车电子应用领域的转型升级。

2022年5月22日,韦尔股份(603501)宣布,拟以不超过40亿元增持北京君正(300223)股权。此前,它们均是通过收购做大做强,韦尔股份收购了豪威科技,在CIS领域构建了领先地位;此外还收购了思比科以及Synaptics的TDDI(触控与显示驱动集成)业务。北京君正在收购了芯成半导体后,成为国内汽车电子领域的佼佼者。二者形成战略联盟后,有望在车载CIS、模拟芯片等细分领域实现协同。

2022年6月6日,功率半导体器件厂商扬杰科技(300373)通过公开摘牌方式以2.95亿元收购湖南楚微半导体40%股权。后者是一家晶圆制造厂,成立于2019年6月,隶属于中电科四十八所,目前已建设一条8英寸0.25μm~0.13μm集成电路成套装备验证工艺线,月产能达1万片。

此外,一级市场的并购也在同步进行。

2022年9月,国内EDA厂商芯华章宣布,对瞬曜电子完成收购。并购后,芯华章将瞬曜电子超大规模软件仿真技术融入自身的智V验证平台,同时,瞬曜电子创始人傅勇加入芯华章,出任首席技术官。

从国内现有的半导体独角兽来看,其优势在于已通过一级市场获得不少融资,拥有较高估值,具备抵御风浪的能力;但劣势在于集中于中低端激烈竞争,且普遍市占率较低,盈利规模偏小,甚至还在亏损。在此形势下,其面临或上市、或被收购、或通过并购走向强强联合的选择。而最终,它们能否和二级的半导体上市公司一起,有力地承接起国产替代的任务,推动国产芯片在2025年达到70%的市占率,将决定其自身的命运,同时也关乎中国新能源汽车、大数据、AI、机器人等高新产业能否安全、自主、可控地发展。

责任编辑:刘万里 SF014