硅碳负极性能优异,产业化脚步开始临近。硅碳负极具有能量密度高,放电平台合适等优点,是较具潜力的下一代负极材料之一。过去几年受制于产品售价较高及配套产业链不成熟等原因,硅碳负极产业化进展不及预期。但2021年以来,特斯拉,宁德时代等企业相继开始量产使用硅碳负极的动力电池产品,部分负极企业也开始投资建设硅碳负极产线,我们判断2022年有望成为硅碳负极产业化元年。

动力及消费电池催化,硅碳负极需求量有望高增。我们预计2025年全球硅碳负极需求量有望达到20万吨,较2020年约万吨的需求将有明显提升。我们认为硅碳负极需求增长的主要驱动力在于硅碳负极在消费/动力电池中渗透率的提升。考虑到消费用硅碳负极技术较成熟,我们预计2025年渗透率有望达50%,对应约7万吨硅碳负极需求;而对于动力用硅碳负极,受益于产业链配套逐步完善,我们预计2025年硅碳负极在圆柱动力电池/方形动力电池中渗透率有望达到35%/20%,对应约13万吨硅碳负极需求。

硅碳负极需求增长,配套材料有望同步受益。随着硅碳负极需求量增长,我们认为与之配套使用的纳米硅粉,补锂剂,硅碳负极粘结剂,碳纳米管导电剂,新型电解液添加剂等产品需求同样将得到显著催化。我们判断到2025年,硅碳负极需求增长有望带动纳米硅粉/补锂剂/碳纳米管导电剂需求达到2万/2万/32万吨。

硅碳负极产能投放不及预期,技术路线变革风险,新能源汽车渗透率不及预期。

硅基负极:高比容量的下一代负极材料

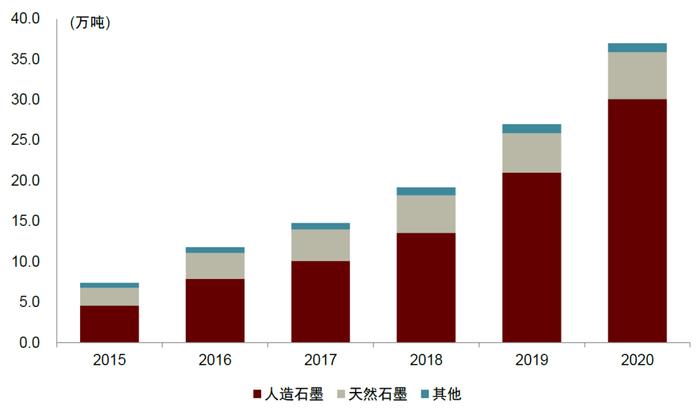

锂电负极主要分为三类,石墨类负极最为常用:锂电池负极材料主要包括1)碳材料,主要包括天然石墨,人造石墨及无定形碳等。2)含碳化合物,主要包括B-C-N系化合物及C-Si-O系化合物(即硅基材料)3)非碳材料,主要包括金属氧化物,锂-过渡金属氧化物如钛酸锂、锂合金等。由于具有成本及循环稳定性等多种优势,石墨类负极是目前最为常用的锂电池负极材料,据高工锂电统计,2020年中国锂电负极出货量达37万吨,其中天然石墨及人造石墨出货量合计达35.9万吨,占比超过97%。

图表1:锂电池负极出货量

资料来源:高工锂电,中金公司研究部

石墨类负极性能提升空间已较为有限:负极作为锂离子电池的重要组成部分,使用高容量的负极材料可以有效提升全电池能量密度。经过数十年发展,目前最常用的石墨材料实际比容量已经可以达到360-365 mAh/g,十分接近理论比容量(372mAh/g),继续改善石墨负极性能对锂离子电池性能提升十分有限。

硅基负极是较具应用前景的下一代锂电负极材料:硅基负极具有能量密度高,原料分部广泛,放电平台合适等优点,被认为是较具前途的下一代锂离子电池负极材料。其中硅基负极主要包括两类,1)单质硅负极,其理论比容量高达4,200 mAh/g,超过石墨负极的10倍。2)氧化亚硅负极,其理论比容量达2,600mAh/g,同样远高于石墨负极。

图表2:主流锂电池负极性能对比

资料来源:中国知网,中金公司研究部

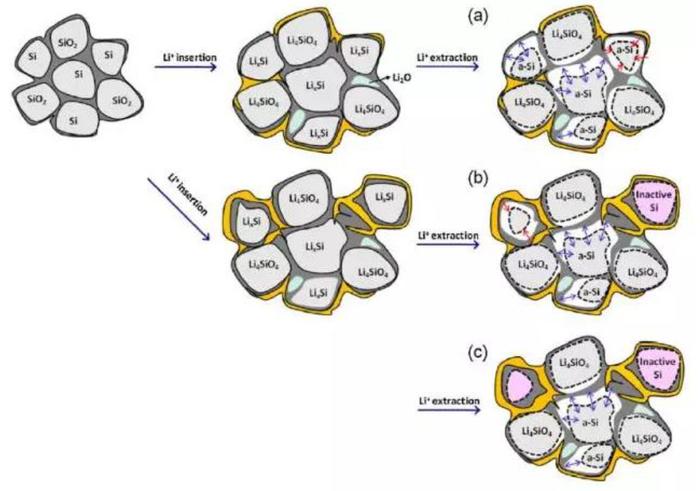

硅基材料在实际应用中存一定问题:虽然单质硅材料拥有较高的比容量,但是仍存在一些问题1)循环稳定性弱:硅充放电过程中体积膨胀收缩变化达320%(石墨仅12%),会产生较大的机械应力,多次循环后硅颗粒会发生断裂和粉化,造成负极失效;2)导电性不佳:硅与导电剂及负极粘结剂的接触较差,导致电极整体导电性不佳;3)首次循环库伦效率低:锂离子电池充电过程中,有机电解液会在负极表面分解,形成SEI(固体电解质相界面)膜,不可逆的消耗锂离子电池中来自正极的锂离子,降低了锂离子电池容量和能量密度,硅材料的首次充电不可逆循环损耗最高达到30%(石墨为5-10%)。

图表3:硅负极失效机理

资料来源:美国化学会,中金公司研究部

硅基负极改性技术多元,部分技术已开始产业化

硅基负极改性方法多元,部分技术已开始产业化。为解决硅基负极所面临的膨胀及失效等问题,科研人员开发了多种硅基负极改性方式,主要包括1)硅氧化,2)纳米化,3)复合化,4)多孔化,5)合金化,6)预锂化。其中复合化,硅氧负极,纳米化技术的产业化技术较为成熟,预锂化也初步开始了产业化,这些改性方法也可同时使用以提升硅基负极的整体性能。

硅氧化(氧化亚硅)

相较于单质硅颗粒,氧化亚硅(SiOx)在锂嵌入过程中发生的体积膨胀较小,因此相对纯硅负极,其循环稳定性有较为明显改善,但是氧化亚硅负极在充放电过程中会生产Li2O等非活性物质,导致SiOx材料首次效率较低(约70%)。

氧化亚硅负极产业化进展较快:由于循环稳定性较好,加之容量也明显由于传统石墨负极,目前各大负极材料厂商对氧化亚硅负极均有所布局。信越化学(日本),大洲(韩国),杉杉股份(中国)及贝特瑞(中国)等企业目前均有可以量产出货的硅氧负极产品,在电动工具等领域已经得到了部分应用。

纳米化

通过降低硅基材料粒径至纳米级别,也可以改善硅基材料在充放电过程中发生的体积变化。纳米级硅材料拥有较小的颗粒尺寸和更多的空隙,更容易缓冲硅在脱嵌锂离子过程中产生的应力和形变。此外,纳米颗粒可以缩短锂离子扩散距离,增长硅材料储锂能力,常见的硅纳米结构主要包括0D,1D和2D材料。

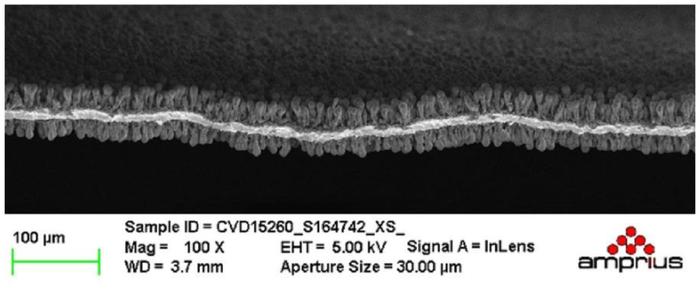

1D硅纳米线负极产业化相对迅速:目前1D硅纳米线负极的产业化进展较为迅速,以斯坦福大学崔屹教授课题组技术为基础的美国安普瑞斯(Amprius)公司通过CVD(化学气相沉积)方式制备的含硅量100%的硅纳米线负极材料,已经在部分消费类电池产品得到应用。这种硅纳米线负极结构解决了硅负极膨胀及失效等问题,也有效降低了负极的厚度,提升了系统整体能量密度。虽然硅纳米线负极具有诸多优势,但生产成本较高,材料均一性不好等缺陷也一定程度上限制了其大规模应用。

图表4:安普瑞斯硅纳米线负极结构图片

资料来源:安普瑞斯官网,中金公司研究部

复合化

减小硅颗粒尺寸能够一定程度上抑制硅颗粒体积膨胀,避免硅颗粒开裂或者粉化,但是无法彻底解决充放电过程中SEI膜的持续生长和电解液的连续消耗。此外,单纯使用纳米级硅颗粒也不能提升硅基负极的导电性。因此,通过复合其他材料来制备硅基复合材料,不但可以改善硅基材料的导电性,还可以作为缓冲层来承受硅在充放电过程中发生的体积效应。

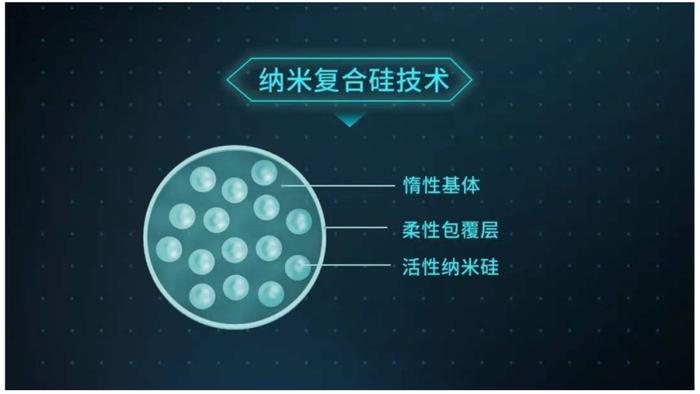

硅碳复合材料产业化进展较快:目前多种类型的材料与硅制得复合材料负极的研究均有报道。在这些复合材料之中,硅碳复合材料(硅碳负极)由于具有稳定性好,体积变化小和导电性优异等优点,是产业化进展最为迅速的制备方法。广汽集团发布的海绵硅负极,特斯拉于2021年收购的SiILion公司持有的硅负极专利实质上均为硅与碳材料复合形成的复合结构。

图表5:广汽集团纳米复合硅技术示意图

资料来源:广汽集团官网,中金公司研究部

多孔化

除减小硅颗粒尺寸外,设计具有空隙空间的多孔硅也是有效减缓体积膨胀的方法。多孔硅中的空隙空间能有效减轻锂在硅颗粒中嵌入和脱出时引发的体积效应,此外,空隙还可以加快电解液的浸润性,提高锂离子在活性材料中的传输和扩散效率,提升材料的导电性能。

目前制备多孔硅负极的方法主要是模板法,一般以SiO2为模板,金属颗粒为催化剂,反应后再通过氢氟酸(HF)刻蚀,得到多孔状硅负极。以浙江大学报道的多孔硅合成方法为例,其将SiO2与Mg粉混合,通过惰性气体焙烧,酸洗等方法制备得到了具有3D大孔结构的硅负极材料,循环800次后仍具有超过1000mAh/g的容量。

合金化

由于金属具有较为优秀的导电性,因此将硅与金属进行复合,可以明显改善硅材料本身较差的导电能力。此外,某些金属自身也可以和锂发生可逆的合金化反应,可以为电极材料提供一部分容量,[1]也有文献报道也可以使用一些不活泼的金属与硅复合,生产一些不具有电化学活性的合金相,抑制硅基材料在充放电过程中的体积膨胀。

合金化负极产业化进展较慢:合金化硅负极产业化进展较快的企业主要为庄信万丰(2019年庄信万丰并购了3M全部硅合金负极专利)及索尼,3M公司开发的Si-Fe-M(M=Ti,Al等)硅合金负极拥有首次充放电容量超过1500mAh/g,也拥有较好的循环稳定性。但硅合金负极仍面临成本较高,加工工艺复杂等问题,导致近年来硅合金负极产业化进展较慢。此外,2021年11月庄信万丰宣布计划出售全部或部分电池材料业务,我们认为这或将进一步减缓合金化硅负极的商业化进程。

预锂化

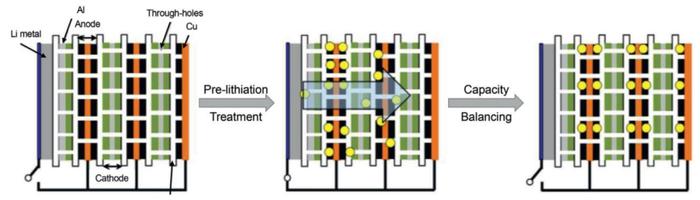

预锂化技术是改善硅负极首次效率低的重要途经:在首次充电过程中,有机电解液会在硅基负极表面还原分解,形成固体电解质相界面(SEI)膜,造成来自正极的锂离子被不可逆消耗,导致首次循环库仑效率(ICE)偏低,进而降低了锂离子电池的容量。为保障硅基负极性能,需要对在首次循环中损失的锂离子进行补充。预锂化技术主要包括电化学预锂化和在正负极材料中添加预锂化添加剂(补锂剂)两种形式,其中添加补锂剂的方法已相对成熟:

1) 电化学预锂化:电化学预锂化即将未进行预锂化的正负极被组装成为全电池,而后将锂金属片与负极集流体接触开始预锂化,并通过内部电路将锂离子传输至正极实现正极预锂化。电化学方法的预锂化程度可通过外加电压的方式实现精密调控,但是反应时间较长,锂金属片保存条件要求较高,一定程度上限制了其工业化应用。

图表6:电化学预锂化示意图

资料来源:Advanced Science,中金公司研究部

2) 补锂添加剂:在电极材料制浆过程中加入补锂剂或将补锂剂直接涂在制备好的电极极片上也可以实现预锂化,该方法不需要改变现有电池生产工艺,是较为具有工业化前景的补锂方法。

►负极补锂:负极补锂主要使用金属锂,硅化锂等,其中金属锂粉最为常用。利如Livent(原FMC Lithium)公司推出的SLMP(Stabilized Lithium Metal Powder)通过在锂粉中掺杂0.5%-2.5%碳酸锂,使其可以在干燥环境中保持性质稳定并大幅提升负极容量,是已经实现商业化使用的负极补锂添加剂。但直接使用锂仍存在生产成本高,生产工艺复杂,存在部分安全隐患等缺陷,我们认为其大规模工业化使用仍会受一定限制。

►正极补锂添加剂:相较负极补锂需使用储存及生产难度较高的金属锂,正极补锂难度相对较低,这是因为正极补锂只需要在正极浆料制备过程中加入少量具有高不可逆容量的含锂化合物材料,在充电过程中,锂离子将从高容量材料中脱出,补充首次充放电过程中产生的不可逆损失,根据化合物种类不同,可以分为Li2O等为代表的二元含锂化合物,Li6FeO4等为代表的三元含锂化合物及Li2DHBN等为代表的有机含锂化合物。由于正极补锂剂具有较高安全性,且成本具有相对优势,我们认为其具有较高的工业应用价值。目前深圳研一生产的富锂镍酸锂(Li2NiO2,LNO)材料已经开始量产出货,在高镍三元电池中添加3%左右的LNO补锂剂可以提升正极能量密度4%左右。

硅碳负极:硅基负极产业化解决之道

硅碳复合(硅碳负极):产业化进展最快的硅基负极改性方法

硅碳复合(硅碳负极)是最为常用的改性方法:如前文所述,由于碳材料具有稳定性好,体积变化小和导电性优异等优点,目前产业化进展最快的硅基负极生产方法为将碳材料引入硅/氧化亚硅中形成硅碳复合结构负极(硅碳负极)。硅碳负极不仅可以有效提升锂离子电池负极的比容量,还可以有效改善电极的导电性能,此外,碳材料也可以作为缓冲硅在充放电过程中发生的体积变化,保持电极结构的完整性。

硅碳负极比容量低于纯硅材料,但仍可明显提升全电池能量密度:为解决硅负极的膨胀问题,目前商业化硅碳负极中掺硅量大都在10%以下,比容量在400-700mAh/g之间,虽然硅碳负极比容量低于单质硅/氧化亚硅材料,但仍可明显提升全电池能量密度。以软包电池为例,在正极材料使用NCM811的情况下,相较使用360mAh/g的石墨负极,使用比容量450/550/800 mAh/g的硅碳负极材料,全电池能量密度可以自280Wh/kg提升至295/310/330 Wh/kg。

图表7:主流负极厂商硅碳负极性能对比

资料来源:各公司官网,中金公司研究部

硅碳负极制备工艺:嵌入法为主流

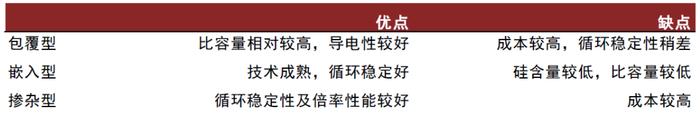

硅碳负极主要分为3种类型,嵌入型工艺较为成熟:按硅和碳的复合方式划分,硅碳负极主要分为三种,即包覆型、嵌入型、复合型。由于嵌入型硅碳材料生产工艺和石墨负极工艺较为类似,是最先实现商业化的硅碳负极,但是嵌入型硅碳负极也存在一定缺点,例如硅含量相对较低,能量密度提升幅度较石墨负极不甚明显。

图表8:硅碳负极改性方法对比

资料来源:中国知网,中金公司研究部

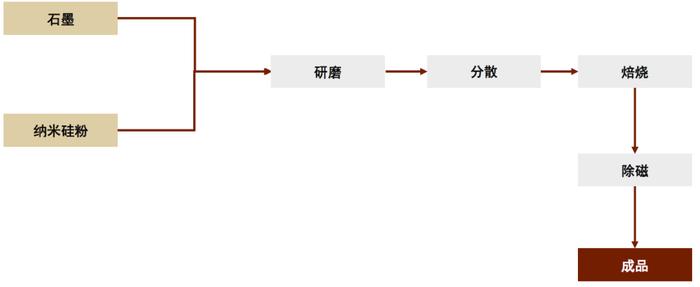

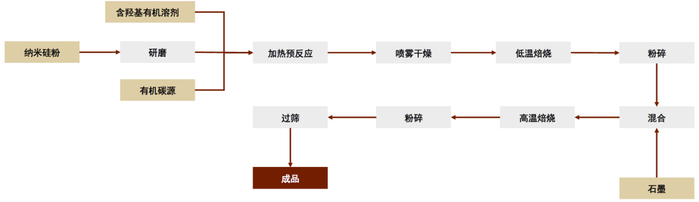

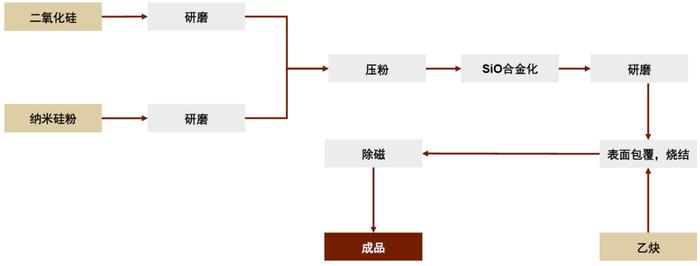

除硅粉纳米化外,硅碳负极生产工艺与石墨负极较为类似:主流的硅碳负极的生产工艺主要包括硅粉纳米化,碳材料复合,包覆,烧结,除磁等步骤,除硅粉纳米化外,和石墨负极生产过程较为类似。

图表9:嵌入型硅碳负极生产流程

资料来源:中国知网,中金公司研究部

图表10:包覆型硅碳负极生产流程

资料来源:中国知网,中金公司研究部

图表11:包覆型氧化亚硅负极生产流程

资料来源:国轩高科公告,中金公司研究部

硅碳负极核心难点:纳米硅粉制备

硅碳负极生产工艺核心难点在于纳米硅粉:目前硅碳负极生产工艺中,碳材料复合和烧结等步骤技术已较为成熟。考虑到纳米硅具有较高的表面能,极易团聚形成微米级颗粒,导致硅碳负极循环稳定性及首次效率下滑,我们认为硅碳负极生产的核心难点在于纳米硅粉的制备。

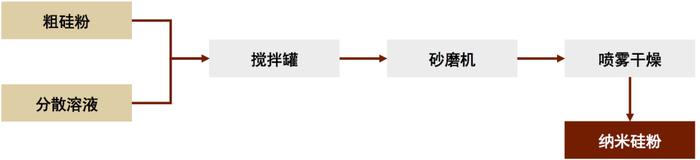

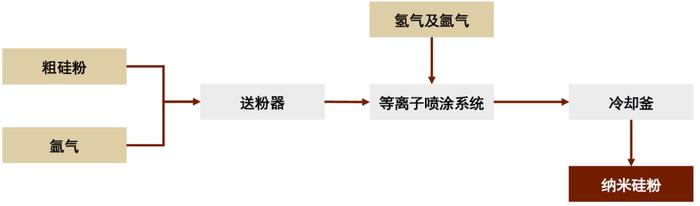

纳米硅粉工艺路线较多,研磨法为国内主流:目前纳米硅粉的制备方法主要有三种,为机械研磨法,化学气相沉积(CVD)法和等离子蒸发冷凝法。由于国内对纳米硅粉研制起步较晚,制作水平相对落后,主要以研磨法为主。美国,日本等国家的企业对纳米硅粉的研究起步较早,日本帝人,美国杜邦等企业均可以用等离子蒸发冷凝法进行纳米硅粉的制备,目前国内等离子体法进展较快的企业为博迁新材,目前已经处于中试阶段。

图表12:研磨法纳米硅粉生产流程

资料来源:中国知网,中金公司研究部

图表13:等离子蒸发冷凝法纳米硅粉生产流程

资料来源:中国知网,中金公司研究部

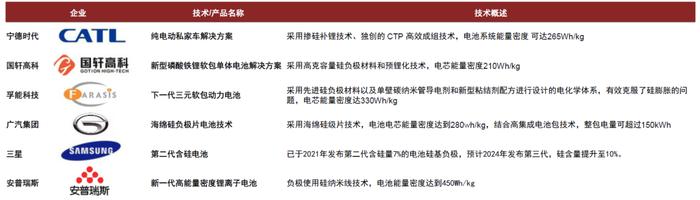

硅碳负极有望进入快速放量期

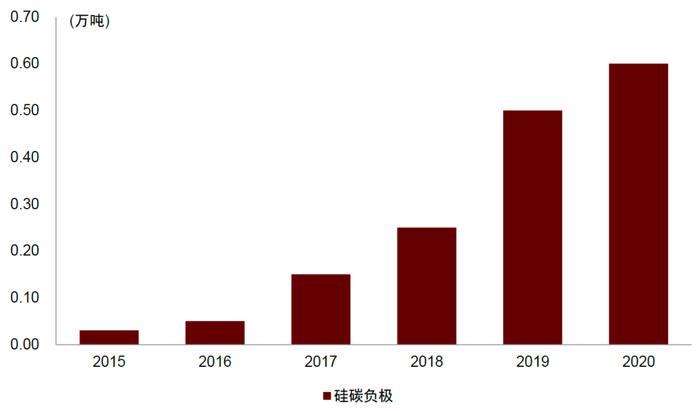

早在20世纪90年代,索尼,松下等海外企业就开始对硅碳负极进行研究及产业化,但受制于产品价格、首次效率、循环稳定性等原因,硅碳负极应用场景仍受到一定限制。目前已经商业化的硅碳负极主要应用于消费电子、电动工具等对成本敏感度相对不高的领域,在动力电池领域渗透率相对较低。据GGII统计,2020年中国硅碳负极出货量仅0.6万吨,占锂电池负极材料总体比例2%。但2021年以来,我们观察到部分限制硅碳负极在动力电池中应用的因素已经出现明显改观。此外,我们也观察到特斯拉发布的4680电池,国轩高科发布的210Wh/kg LFP电芯,广汽集团发布的海绵硅电池包,宁德时代提供的265kWh/kg NCM三元电池解决方案均使用了硅碳负极技术,我们认为这些产品的推出也预示着硅碳负极的产业化条件逐步成熟,我们认为2022起动力电池用硅碳负极需求或出现明显提升。

图表14:2015-2020年中国硅碳负极出货量

资料来源:高工锂电,中金公司研究部

图表15:多家电池生产企业已发布含硅负极动力电池产品

注:统计时间截至2022.2.25

资料来源:万得资讯,彭博资讯,公司公告,中金公司研究部

限制因素逐步改善,看好后续硅碳负极需求增长

展望未来,我们判断限制硅碳负极在动力电池及消费电池领域使用的因素的多个供需因素有望于2022年起持续改善,带动硅碳负极市场容量快速扩大。

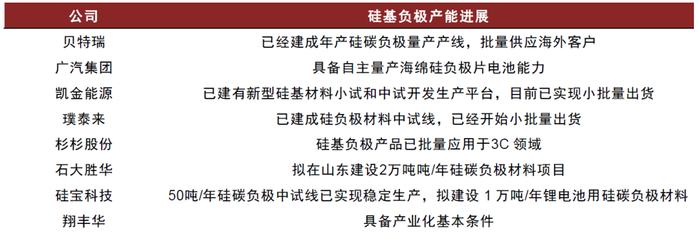

供应端:量产计划开始落地,产品性价比逐步显现

►量产计划开始逐步落地:由于硅碳负极生产工艺控制较石墨负极更为复杂,过去能够进行量产出货的企业仍相对较少,国内企业中,除贝特瑞有硅碳负极量产出货外,其余企业仍以研发和中试线为主。但2021年来,硅宝科技,石大胜华等企业均公布了硅碳负极规模化扩产计划,我们判断这有望进一步带动供给端放量。海外企业中,据高工锂电报道,美国Group 14公司已于2021年发布了“SCC55”系列硅碳负极产品,年产量可达120吨。

图表16:中国已具有硅碳负极产能企业梳理

注:统计时间截至2022.2.25

资料来源:各公司公告,中金公司研究部

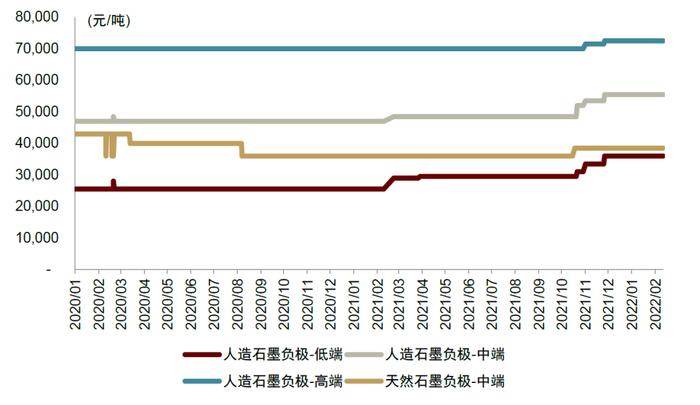

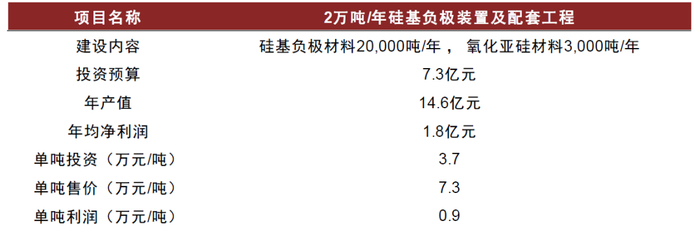

►产品性价比有望开始显现:据高工锂电统计,目前硅碳负极材料价格超过12万元/吨,远高于石墨负极材料,性价比优势并不明显。但从石大胜华公布的2万吨/年硅基负极项目可行性研究报告来看,其硅基负极成品销售价格预计为7.3万元/吨,与目前市场上销售的高端石墨负极材料价格(约7.0万元/吨)差距已经较小,逐步开始显现相对石墨负极的性价比。此外,据我们测算,在12万元/吨的价格下,硅碳负极毛利率或已经超过50%,实质上也有相当的空间向下游让利以提升硅碳负极的渗透率

图表17:2020年至今中国石墨负极价格

注:统计时间截至2022.2.25

资料来源:万得资讯,彭博资讯,公司公告,中金公司研究部

图表18:石大胜华可行性分析报告中硅基负极销售价格约7.3万元/吨

注:统计时间截至2022.2.25

资料来源:公司公告,中金公司研究部

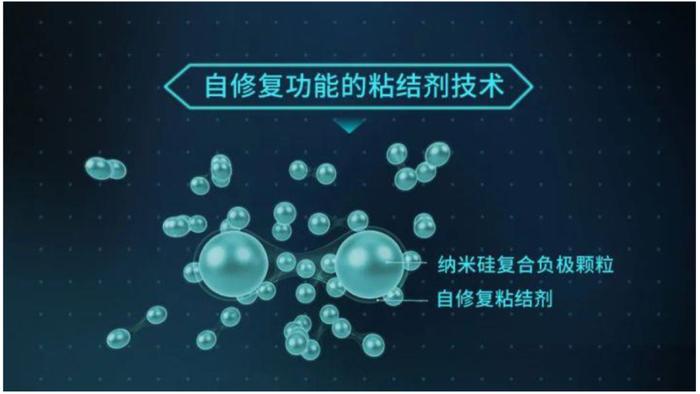

►配套产业链逐步成熟:硅碳负极的产业化也需要成熟的配套产业链助力,由于硅碳负极与石墨负极在物理化学性质上仍有一定差异,需要使用预锂化技术提升首次效率,所使用的负极粘结剂,导电剂,电解液等配套产品也有一定调整。过去硅碳负极配套产业链尚未成熟,也是硅碳负极需求难以放量的重要原因。受益于技术进步,近年来硅碳负极配套使用的粘结剂及电解液技术进一步成熟,已开始具备产业化条件。例如深圳研一推出的S-ONE系列粘结剂通过调控高分子结构,合成出主体具有超高分子量直链,端基具有适当支化和锚定基的负极粘结剂,可以有效抑制硅材料膨胀。此外,我们认为预锂化,粘结剂,电解液等材料的技术成熟有望进一步解决方形电池中硅碳负极的膨胀问题,有望进一步提升硅碳负极在方形及软包电池中的渗透率。

需求端:4680圆柱电池量产在即,有望催化硅碳负极需求增长

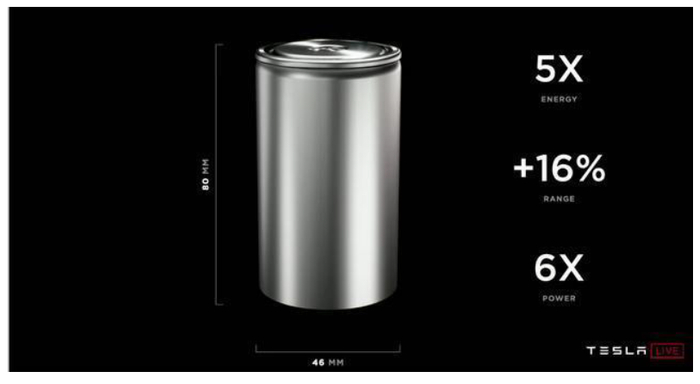

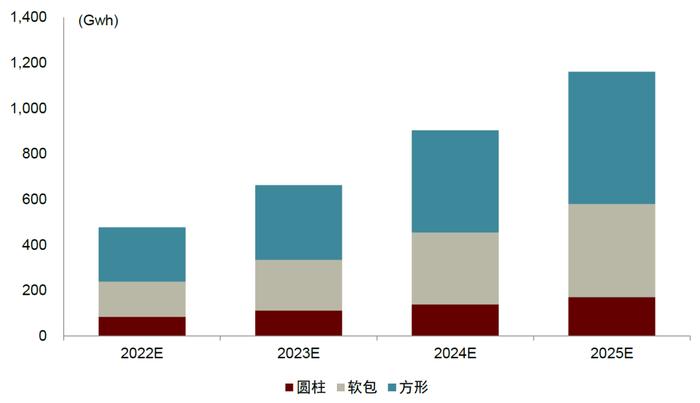

►4680电池量产在即,圆柱动力电池需求有望回暖:由于方形和软包电池结构件抑制硅碳负极材料充放电过程中产生的膨胀效果较差,过去硅碳负极应用集中于圆柱电池中。由于圆柱电芯存在生产一致性差等缺点,2017-2019年其在动力电池领域渗透率逐年降低,但2020年受益于特斯拉Model 3热销,圆柱电池市占率有所反弹。向前看,特斯拉于2020年推出的4680大圆柱电池于2022年开始逐步投产,多家电池生产企业也纷纷开始布局大圆柱动力电池,我们认为4680圆柱动力电池的量产有望进一步催化带动硅碳负极需求提升,据SNE Research预测,2025年全球动力电池需求有望达到1161GWh,CAGR达44%,其中圆柱动力电池需求有望达到171GWh,2021-2025年CAGR达35%。

图表19:4680圆柱电池示意图

资料来源:特斯拉,中金公司研究部

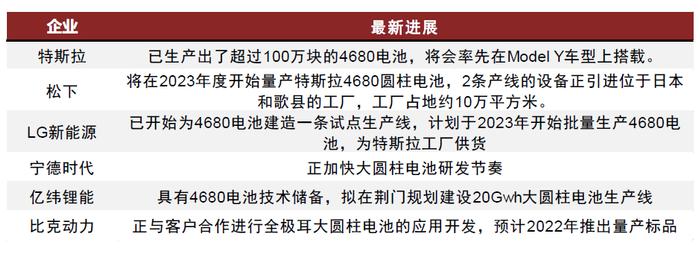

图表20:布局4680电池企业梳理

注:统计时间截至2022.2.25

资料来源:高工锂电,中金公司研究部

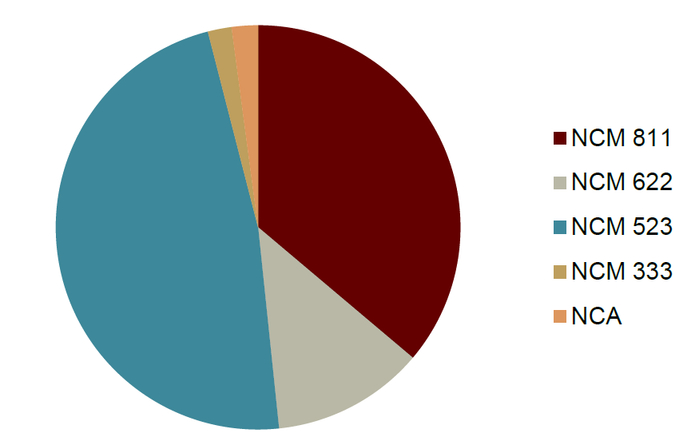

►高镍三元在动力电池渗透率有望持续提升:由于硅碳负极能量密度较高,一般需与高镍三元正极搭配使用。虽然高镍三元正极具有能量密度高,含钴量低等优点,但是仍存生产成本较高,安全性较差等缺点。由于新能源汽车补贴退潮,高能量密度带来的政策补贴优势有所削弱,下游汽车企业开始选择在能量密度及性价比间进行权衡,导致2017-2020年高镍三元电池渗透率相对较低。2021年以来,受益于欧美新能源市场需求释放及海外车企对高镍产品的青睐,带动高镍正极材料出货量快速提升,据鑫椤资讯统计,2021年全年中国高镍材料(811及NCA)产量达15.2万吨,同比增长222.4%,市占率达38.3%。向前看,随着高镍三元材料规模化产能的逐步落地,我们判断高镍三元材料渗透率有望继续提升。

图表21:2021年中国高镍三元正极市占率已达38%

资料来源:鑫椤资讯,中金公司研究部

图表22:2020年中国圆柱动力电池市占率有所反弹

资料来源:高工锂电,中金公司研究部

图表23:2022-2025年动力电池出货量有望显著增长

资料来源:SNE Research,中金公司研究部

2025年全球硅碳负极需求有望达20万吨

2025年全球硅碳负极需求有望达到20万吨:我们基于硅碳负极在消费类电池及动力电池渗透率情况对2025年硅碳负极需求进行测算。对于消费类电池,由于技术成熟度已相对较高,我们预计2025年硅碳负极在消费类电池中渗透率将达50%;对于动力电池,受益于产业链配套逐步完善,我们预计硅碳负极在圆柱动力电池/方形动力电池中渗透率有望稳步提升,2025年硅碳负极在圆柱动力电池/方形动力电池中渗透率达到35%/20%。基于以上假设,我们测算2025年全球动力电池用硅碳负极需求量有望达到20万吨,较2020年约万吨的体量或将有明显提升。

图表24:2025年全球电池用硅碳负极出货量预测

资料来源:SNE Research,中金公司研究部

硅碳负极竞争格局或与石墨负极形成差异

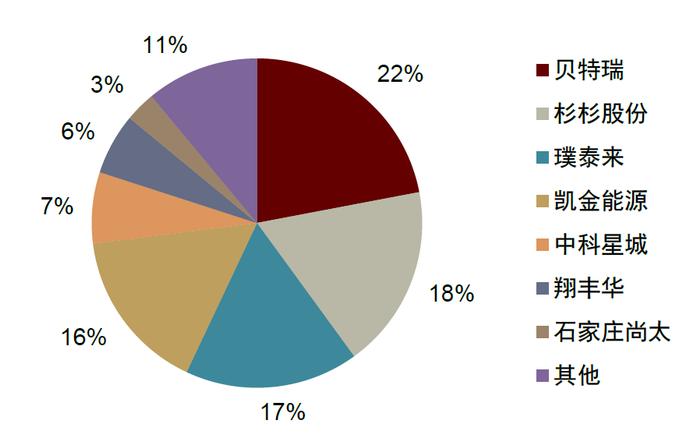

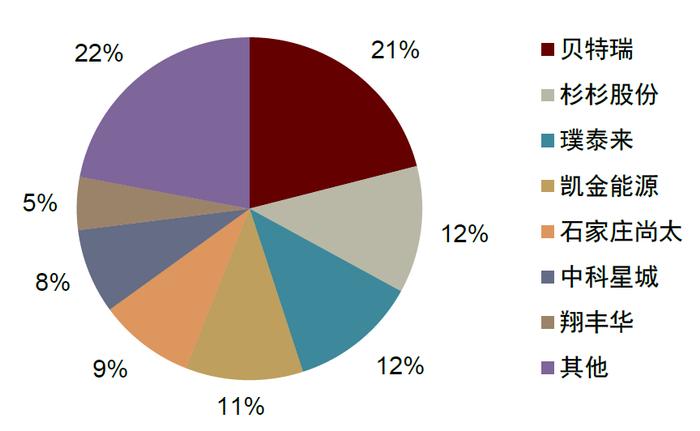

石墨负极竞争格局相对分散,已基本形成了“四大三小”的格局:由于不同客户对倍率、容量等参数要求不尽相同,导致负极产品相对较多,竞争格局较为分散。据高工锂电统计,目前中国石墨负极已经基本形成了四大三小的格局,贝特瑞,杉杉股份,璞泰来,凯金能源出货量稳居前四,市占率差距相对较小。从CR5的数据来看,2021年负极材料CR5为65%,较2019年约80%有所下滑。

图表25:2019年中国石墨负极竞争格局

资料来源:高工锂电,中金公司研究部

图表26:2021年中国石墨负极竞争格局

资料来源:高工锂电,中金公司研究部

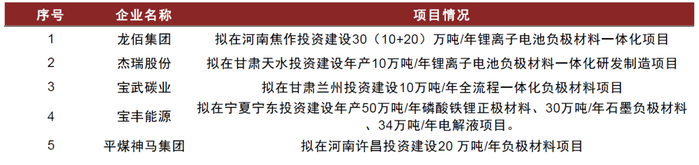

部分企业开始跨界布局石墨负极:2020年以来,大量企业看到新能源电池行业的发展良机,纷纷布局新能源材料,跨界入局。由于石墨负极生产工艺相对成熟,进入壁垒主要在于能耗指标,因此吸引了部分化工,煤炭,冶金行业企业布局。我们认为这些企业扩建的负极产能若正式投产,或对石墨负极行业的现有竞争格局形成一定冲击。

图表27:部分跨界布局石墨负极企业梳理

注:统计时间截至2022.2.25

资料来源:各公司公告,中金公司研究部

硅碳负极未来竞争格局或相对有序:目前跨界布局硅碳负极的企业仍相对较少,考虑到目前硅碳负极较高的量产难度,加之需要和客户使用的电解液,正极,粘结剂等进行产业链配套,客户粘性或将更高,因此我们预计,相较石墨负极,硅碳负极或将继续保持相对较高的进入壁垒,未来竞争格局或相对有序。

硅碳负极需求增长,配套材料有望同步受益

我们认为硅碳负极需求的快速增长,除对硅碳负极生产企业形成利好外,有望同步带动其配套材料需求提升。在配套材料中,我们认为纳米硅粉、补锂剂、硅碳负极粘结剂、碳纳米管导电剂,新型锂电池电解液添加剂的需求催化最为显著。

1. 纳米硅粉

2025年纳米硅粉需求有望达2万吨。如前文所述,硅碳负极生产的核心难点在于纳米级硅粉的制备和均匀分散,我们认为部分硅碳负极企业或无法完全解决纳米级硅粉生产的技术问题,将直接外采纳米级硅粉进行硅碳负极生产,硅碳负极重要原料纳米级硅粉的需求将有望得到显著催化,纳米硅粉生产企业有望直接受益。按2025年硅碳负极需求20万吨,掺硅量10%估算,我们预计纳米硅粉量需求有望达到2万吨。

2. 正极补锂剂

2025年正极补锂剂需求有望达2万吨。如前文所述,由于硅碳负极存在首次效率低的问题,硅碳负极渗透率提升有望同步带动补锂剂需求增长。我们预计生产工艺成熟,技术难度相对较低的正极补锂剂渗透率有望提升。按补锂剂添加量占正极质量5%估算,我们预计196Gwh使用硅碳负极电池有望带来约2万吨的补锂剂需求。

3. 新型负极粘结剂

新型硅碳负极用粘结剂需求有望放量。目前常用的石墨负极粘结剂一般以水作溶剂,使用CMC(羧甲基纤维素)作为分散剂和增稠剂,丁苯橡胶(SBR)或类似高分子胶乳为粘结剂。CMC-SBR体系直接用于硅碳负极中存在与材料颗粒表面粘附性不强,表面包覆不均匀等缺点,无法完全发挥硅碳负极的性能优势。学术研究认为将海藻酸钠,聚丙烯酸(PAA)等新型粘结剂应用于硅碳负极,有望展现出较好的循环稳定性和电化学性能。若硅碳负极产业化正式开启,我们预计海藻酸钠、聚丙烯酸等新型硅碳负极粘结剂或开启对现有CMC+SBR体系的逐步替代,按负极粘结剂使用量为硅碳负极质量1%计算,我们预计新型硅碳负极粘结剂需求有望达到2000吨。

图表28:广汽集团海绵硅负极采用了新型粘结剂

资料来源:广汽集团官网,中金公司研究部

4. 碳纳米管导电剂

目前锂电池导电剂仍以常规导电剂(碳黑+导电石墨)为主,据高工锂电统计,2020年中国锂电池常规导电剂市场占有率超过50%。由于硅碳负极导电性弱于石墨负极,常规导电剂无法完全满足硅碳负极性能要求,而以碳纳米管为代表的新型导电剂拥有更为优异的导电性能,也可以部分缓解硅材料在充放电过程中的结构坍塌,是更为适配硅碳负极的导电剂材料。随着硅碳负极材料的逐步放量,我们判断碳纳米管导电剂渗透率有望稳步提升,据高工锂电预测,2025年中国碳纳米管导电浆料出货量有望达到32万吨,市占率有望突破60%。

图表29:2025年中国CNT导电浆料出货量有望达32万吨

资料来源:高工锂电,中金公司研究部

5. 新型电解液添加剂

相较石墨负极,硅碳负极表面的固体电解质钝化膜(SEI膜)较为不稳定,为改善硅碳负极的循环寿命,其电解液体系中往往需要加入较石墨负极电解液中更多的成膜添加剂,目前的通常方法为在硅碳负极用电解液中加入更多的成膜添加剂FEC和VC。但FEC和VC加入量过多会造成电池高温性能下降,不可逆容量损失提升等问题。从电解液生产企业公布的专利来看,电解液生产企业通过在电解液体系中新加入硼酸酯、硫酸酯化合物来提升硅碳负极锂离子电池的整体性能。我们认为若硅碳负极应用正式铺开,新型电解液添加剂需求有望得到正向催化。

硅碳负极产能投放不及预期:硅碳负极应用铺开基于低成本硅碳负极产能的顺利投放,若产能投放进度不及预期,则可能导致硅碳负极市场需求无法达到我们预期。

技术路线变革风险:近年来电极材料技术变革更新速度较快,锂金属负极,磷负极等材料也有所报道,若这些电极材料技术逐步成熟并实现商业化应用,可能造成硅碳负极市场需求不及我们的预期。

新能源汽车渗透率不及预期:硅碳负极需求主要依赖新能源汽车动力电池催化,若新能源汽车渗透率不及预期,可能导致硅碳负极市场增长不及我们的预期。

[1] 锂离子电池用Si-Fe复合电极材料的制备及其性能[J]. 杨娟,唐晶晶,娄世菊,邹幽兰,周向阳. 中南大学学报(自然科学版). 2011(04)

本文摘自:2022年3月3日已经发布的《新能源材料系列:硅碳负极产业化脚步临近》

吴 頔 SAC 执业证书编号:S0080519040001 SFC CE Ref:BPK521

贾雄伟 SAC 执业证书编号:S0080518090004 SFC CE Ref:BRF843

夏斯亭 SAC 执业证书编号:S0080120070146

裘孝锋 SAC 执证证书编号:S0080521010004 SFC CE Ref:BRE717