文 / 七公

出品 / 节点财经

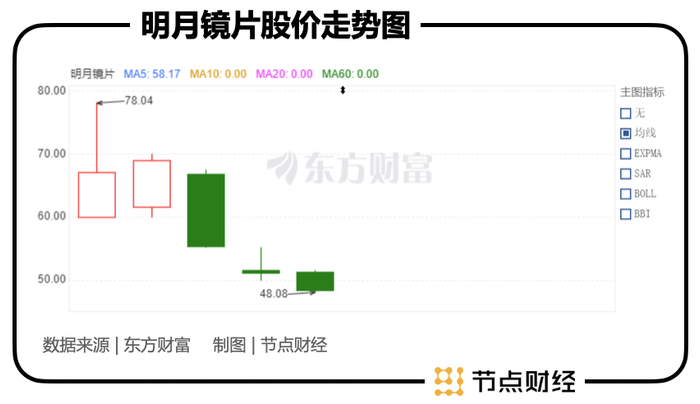

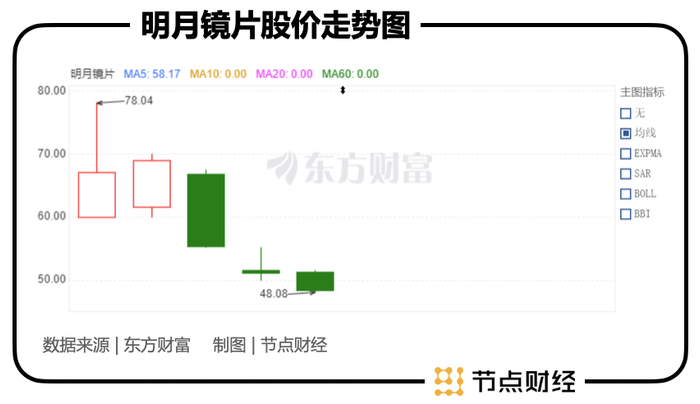

12月16日,明月镜片(301101.SZ)登陆深交所创业板。

作为注册制背景下,A股市场唯一一家专注镜片生产的企业,头顶“国产品牌镜片第一股”、“镜片第一股”光环,明月镜片开盘大涨30%,触发临时停牌。

截至当日收盘,该股报价67.09元/股,较IPO发行价上涨149.31%,市盈率直接翻至103.20倍。

相比同日在港交所主板挂牌的康耐特光学(02276.HK),其上市首日盘中一度破发,最终收报4.55港元/股,较IPO发行价微涨2.02%,二者真实演绎了一回“同行不同命”。

同样都是靠眼镜片片“谋生”,明月镜片为何就能成为“幸福的人”?

透过赛道、成长力、品牌力、研发力等几个基础维度,我们来洞悉明月镜片的价值,以及公司是否存在估值预期太高,或者对未来的业绩预期拉的太满?

/ 01 /

大行业,小企业

全球有26亿近视人口,7亿在中国。

这不是危言耸听。WHO的研究报告显示,中国已经成为世界第一近视大国。

更令人担忧的是青少年——国家卫健委、教育部的调查结果显示,2020年全国儿童青少年总体近视率为52.7%,两个孩子里面至少有一个是“小眼镜”,并且这种现象发生的年龄段越来越往下移,个别幼儿园的小朋友已经戴上了眼镜。

巨大的用户基本盘、低龄化的趋势,催生了一个蕴含财富密码的市场。

根据全球调研机构 Euromonitor International的数据,2014年-2018年,我国眼镜产品市场规模从644.89 亿元增长至833.28亿元,年均复合增长率为6.62%,远高于同期全球增速水平2.65%。

预计2023年我国眼镜产品市场规模将突破 1,000 亿元,达到1,004.67 亿元,2018-2023 年年均复合增长率为3.81%。

相比同日在港交所主板挂牌的康耐特光学(02276.HK),其上市首日盘中一度破发,最终收报4.55港元/股,较IPO发行价微涨2.02%,二者真实演绎了一回“同行不同命”。

同样都是靠眼镜片片“谋生”,明月镜片为何就能成为“幸福的人”?

透过赛道、成长力、品牌力、研发力等几个基础维度,我们来洞悉明月镜片的价值,以及公司是否存在估值预期太高,或者对未来的业绩预期拉的太满?

/ 01 /

大行业,小企业

全球有26亿近视人口,7亿在中国。

这不是危言耸听。WHO的研究报告显示,中国已经成为世界第一近视大国。

更令人担忧的是青少年——国家卫健委、教育部的调查结果显示,2020年全国儿童青少年总体近视率为52.7%,两个孩子里面至少有一个是“小眼镜”,并且这种现象发生的年龄段越来越往下移,个别幼儿园的小朋友已经戴上了眼镜。

巨大的用户基本盘、低龄化的趋势,催生了一个蕴含财富密码的市场。

根据全球调研机构 Euromonitor International的数据,2014年-2018年,我国眼镜产品市场规模从644.89 亿元增长至833.28亿元,年均复合增长率为6.62%,远高于同期全球增速水平2.65%。

预计2023年我国眼镜产品市场规模将突破 1,000 亿元,达到1,004.67 亿元,2018-2023 年年均复合增长率为3.81%。

总的来说,这是一个大赛道。但从企业的生命周期来看,随着人们对自身健康的重视和眼科医疗手段的进步,这又是一个步入成熟期,并逐渐向衰退期过渡的赛道,未来可能会沿着缓步慢行甚至萎缩下降的轨迹前行,虽然全部过程会非常漫长。

这其中,因为进入门槛低,竞争自由充分,行业整体呈现出“大赛道、小企业”的状态。

在中国,有超过4000家眼镜企业生产了全球一半以上的镜片,仅明月镜片的发迹地江苏丹阳市一地,就盘踞着1000多家镜片企业。

尽管产能足够大,但中国的镜片企业体量普遍较小,加上缺乏技术实力和品牌知名度,与外资巨头仍存在较大差距。

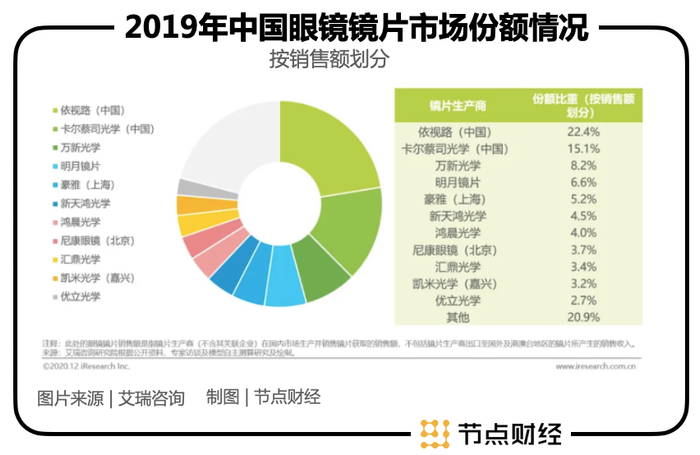

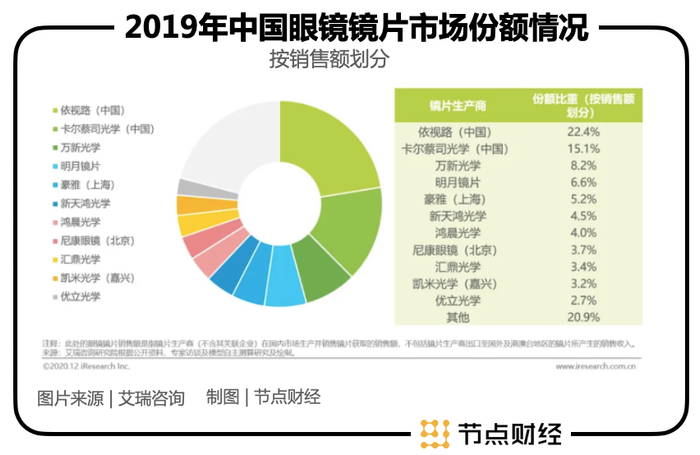

据艾瑞咨询数据,以销售额计,2019年国内镜片市场,法国依视路以20%+的市场份额稳居首位;德国卡尔蔡司紧随其后,市场份额为15.1%;万新光学(有依视路入股)及明月镜片是国产镜片中较为突出的生产厂商,销售额占比分别为8.2%、6.6%,位列第三、四位。

以销量计,本土镜片厂商则以聚沙成塔的力量辗轧国际厂商。2019 年国内镜片市场,万新光学销量占比13.35%,博得鳌头;明月镜片销量占比达11.7%,排行老二。鸿晨光学、优立光学与汇鼎光学分列三至五位,份额分别为10.3%、7.9%及7.3%。

对比销售额和销售量不难看出,国内镜片企业的“抗打”主要体现在低价走量上,难以在价值链顶层攫取利润,而行业格局过于分散,产品同质化严重,又让市场处于“内卷化”状态,竞争十分吃力。

即便贵为龙头,以明月镜片目前的市占率也存在稍不留神便被打下“擂台”的风险。

其次,眼镜本身是一种功能性产品,需要才戴,不需要则可以不戴,这和吃饭穿衣不一样,由此镜片行业具有低频消费特征。约2%的消费者更换镜片的周期在3年以上,近一半消费者在1-2年。

换言之,这是一个在某种程度上需要用“年”来衡量的商业模式。

站在资本市场的角度,成熟期、格局分散、低频消费,对应着景气度欠佳(成长“天花板”渐近)、规模效应低、商品周转慢等说辞,不算是个好赛道。

不过,犹如硬币的两面,一个被外资巨头把持的场子,反而给国产替代留足了地盘;一个虾兵蟹将满场跑的“鱼塘”,也往往容易滋生“大鱼吃小鱼”的机会。

/ 02 /

真暴利OR假暴利?

从相对宏观的赛道回归到微观的企业个体,我们需要注意到眼镜一个被众人诟病的“优点”:暴利。

到底有多“暴利”? 业内有句话流传已久,“20元的出厂价,200元卖给你是讲人情,300元卖给你是讲交情,400元卖给你是讲行情。”

具体到明月镜片身上,以1.71防蓝光非球面超硬树脂片为例,2020年公司在此产品上的毛利率为69.68%,经销商为29.42%,零售商为84.21%,距离终端消费者越近的销售环节提价绝对金额越高。

以销量计,本土镜片厂商则以聚沙成塔的力量辗轧国际厂商。2019 年国内镜片市场,万新光学销量占比13.35%,博得鳌头;明月镜片销量占比达11.7%,排行老二。鸿晨光学、优立光学与汇鼎光学分列三至五位,份额分别为10.3%、7.9%及7.3%。

对比销售额和销售量不难看出,国内镜片企业的“抗打”主要体现在低价走量上,难以在价值链顶层攫取利润,而行业格局过于分散,产品同质化严重,又让市场处于“内卷化”状态,竞争十分吃力。

即便贵为龙头,以明月镜片目前的市占率也存在稍不留神便被打下“擂台”的风险。

其次,眼镜本身是一种功能性产品,需要才戴,不需要则可以不戴,这和吃饭穿衣不一样,由此镜片行业具有低频消费特征。约2%的消费者更换镜片的周期在3年以上,近一半消费者在1-2年。

换言之,这是一个在某种程度上需要用“年”来衡量的商业模式。

站在资本市场的角度,成熟期、格局分散、低频消费,对应着景气度欠佳(成长“天花板”渐近)、规模效应低、商品周转慢等说辞,不算是个好赛道。

不过,犹如硬币的两面,一个被外资巨头把持的场子,反而给国产替代留足了地盘;一个虾兵蟹将满场跑的“鱼塘”,也往往容易滋生“大鱼吃小鱼”的机会。

/ 02 /

真暴利OR假暴利?

从相对宏观的赛道回归到微观的企业个体,我们需要注意到眼镜一个被众人诟病的“优点”:暴利。

到底有多“暴利”? 业内有句话流传已久,“20元的出厂价,200元卖给你是讲人情,300元卖给你是讲交情,400元卖给你是讲行情。”

具体到明月镜片身上,以1.71防蓝光非球面超硬树脂片为例,2020年公司在此产品上的毛利率为69.68%,经销商为29.42%,零售商为84.21%,距离终端消费者越近的销售环节提价绝对金额越高。

也就是说,一副售价好几百的镜片,是经过了被生产商、经销商、零售商的层层加价。

体现在综合盈利能力上,2018年-2020年,明月镜片销售毛利率分别为44.34%、50.88%、54.95%,而康耐特光学为30.6%、33.0% 和34.9%。相比之下,明月镜片明显更赚钱。

究其原因,明月镜片与康耐特光学的企业定位不同,前者主打自有品牌产品,后者以OEM/ODM为主。

一般来说,毛利率作为权衡一个企业红利本领的指标之一,可以直观揭示出产品利润空间的大小,并间接反映出其在资本市场的价值。利润率高的企业,自然会享受到更高的估值。

然而高毛利率却不意味着高净利润。2018-2020年,明月镜片归母净利润分别为3284.66万元、6984.60万元、7000.49万元,对应净利率8.21%、14.58%、15.11%,康耐特光学则为9.14%、10.48%、11.64%,二者相差不大。

那么,明月镜片赚的钱都去哪里了?归根到底,在于眼镜消费的低频劣势,需要大量的广告宣传和业务推广去刺激市场的购买欲望,当然也有打造品牌的诉求。

招股书显示,2018年-2020年,公司销售费用分别为0.77亿元、1.04亿元和1.13亿元,占当期营业收入的比例为15.08%、18.80%和20.87%,占比不断上升,成为削弱净润率的最大“元凶”,也远高于康耐特光学的7.36%、7.11%和6.14%。

都说业绩是股价的支撑,透过基本面聊估值,从上市首日的表现来看,A股能给予明月镜片百倍市盈率,港股的康耐特光学却只有区区12倍。原因何在?

在节点财经看来,这一方面来自不同市场的估值偏好。A股尤其推崇行业里可能是独家或者有代表性的标的,而新股仍然是市场上的稀缺产品,流通股本少,情绪化主导下很容易造势;港股则不然,成熟市场+估值洼地+上市注册制,价值判断完全交给市场,本着理性分析和长线思维会尽可能追求一个合理的水平。

另一方面,毛利率之外,明月镜片侧重于夯实“明月”品牌属性,这恰恰是当下国产镜片企业最缺失的,尤其当行业处于下行阶段,品牌力带来的“锚定效应”甚至能撬动企业的长期成长。

举个例子,白酒市场容量在6年前就逼近饱和,但并不妨碍茅台业绩的增长,市占率的提升;鞋服行业常常被比喻为“日薄西山”,但耐克、阿迪的“二人转”还是玩的很欢乐。

或者我们可以这么理解,当“明月”品牌的镜片登台,市场有期待是正常的。

/ 03 /

明月镜片的估值挑战

如前文所述,基于对国产首家镜片品牌的期待,市场对明月镜片如“众星捧月”厚爱,但期待终归还需要持续的业绩来兑现。

资本市场有一句高度浓缩的话语,“股市本来就是以利润为基础,以市盈率为标尺的杠杆游戏。”

一言以蔽之,利润才是估值的锚点。

那么,明月镜片有哪些能拔高利润的路径呢?

节点财经认为,首先便是品牌。虽然明月镜片的知名度比康耐特光学,以及一些大小杂牌要高,但很难和依视路、卡尔蔡司同日而语。说好听点,可能也就剩性价比高这点了。

而依视路、卡尔蔡司之所以能占据金字塔顶端的位置,说到底,在于以强大的技术能力为基石而形成的品牌“护城河”效应,进而赚到了行业格局的钱。

比如安琪酵母,国内市场一家独大,市占率超过50%,无论是产品提价还是生产线扩张、支付结算,都是强势一方。赚钱的“抓手”太多,这种标的算是长在了资本市场的审美上。

诚然,明月镜片通过近20年深耕也取得了不少成绩,不仅自主研发出1.71系列、PMC超亮、KR超韧、KR树脂等镜片材料,还解决了困扰行业多年的世界性难题——“折射率与阿贝数之困”。

但在更精细化、技术挑战更大的上游,受限于原料供应状况、生产研发水平以及生产工艺中部分环节的环保要求,公司尚无法直接生产折射率1.67及以上的树脂单体,主要靠向韩国KOC及其关联方三井中国、丹阳KOC采购。

显然,这部分利润被外资收割了,也是明月镜片急需攻关的卡点。

如果能引技术之水浇灌品牌,不断扩大影响力,使产品和消费者认知均从中端游向高端,明月镜片的利润攫取能力将大大增强。

另外,渠道拓展。

目前明月镜片采用直销、经销等多渠道相结合的模式,深耕线下终端门店市场,随着信息化时代互联网因素与消费服务需求的交错互联,新零售赋能传统眼镜行业的力度在加大。

明月镜片已经意识到这一变化,公司亦在天猫、京东、小米有品等平台开设线上自营旗舰店。2018年-2020年,其线上收入从426.26万元增长到4,573.71 万元,增速较快。2021年上半年为2,496.51 万元。

但从占比来看,于各个报告期(2018年-2021年上半年)线上收入占主营业务收入的比例均未超过10%,尚存在较大的提升空间。

众所周知,投资是对未来预期的贴现,明月镜片究竟需要多快的奔跑速度才能“HOLD”住百倍的市盈率,这可能会成为近期市场博弈的焦点。

值得一提的是,在上市首两日录涨后,于12月20日-22日,明月镜片连续收跌,总回撤幅度达32.82%。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。