自“三条红线”债务限制政策出台以来,房企在改善财务结构方面取得了一定的成效,尤其不达标项目多、债务增长受限的房企改善动力更强。本文通过数据分析发现,房企主要通过降低拿地力度、加快销售回款及加快竣工结转等方式改善相应监管指标。目前,房企剔除预收款后的资产负债率改善较慢。结合地产周期来看,未来房企很可能继续降低拿地力度,而竣工力度回升有望延续到2022年上半年,短期内房地产投资仍有一定的韧性。

“三条红线” 房企债务限制 房地产投资

2020年8月20日,住房和城乡建设部、中国人民银行联合召开重点房地产企业座谈会,研究进一步落实房地产长效机制,形成了重点房地产企业资金监测和融资管理规则,被市场总结为“三线四档两观察”。

“三线四档两观察”的主要内容

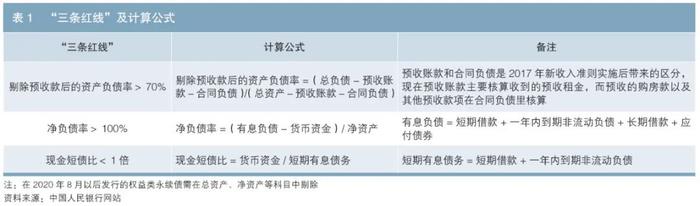

“三线”即“三条红线”,是指为约束房企的过度负债行为,监管层对房企的三项财务指标进行限制,具体包括:一是剔除预收款后的资产负债率不得超过70%;二是净负债率不得超过100%;三是现金短债比不得小于1倍。

“四档”是指根据“三条红线”的达标情况,将房企划入不同档次,并对其有息负债增速设置相应的界限。具体来讲,房企如果全部三项不达标则归为“红档”,未来不得新增有息负债(以2019年6月为上限);如果两项不达标则归为“橙档”,未来有息负债规模年增速不得超过5%;如果一项不达标则归为“黄档”,未来有息负债规模年增速不得超过10%;“三条红线”均达标则归为“绿档”,未来有息负债规模年增速不得超过15%。

“两观察”是指对于近一年拿地销售比超过40%或过去三年经营活动现金流净额连续为负的房企,需提供最近半年购地资金来源情况说明和后续购地缴款资金安排。

整体来看,在“三条红线”中,前两条要求房企保证一定的长期偿债能力,最后一条要求房企保证一定的流动性。按照监管要求,从2021年1月1日起房企正式进入降杠杆测试期,到2023年底所有房企实现达标。

上市房企达标变化情况

参照房地产数据公司克而瑞发布的2021年1—6月中国房地产企业1TOP200销售榜单,笔者从中选取在内地和香港上市的房企,剔除财务、经营数据不全及股市特别处理(ST)房企后,得到74家房企作为分析样本,以考察“三条红线”政策下房企的达标情况。“三条红线”对应指标的计算方法如表1所示。

(一)总体情况

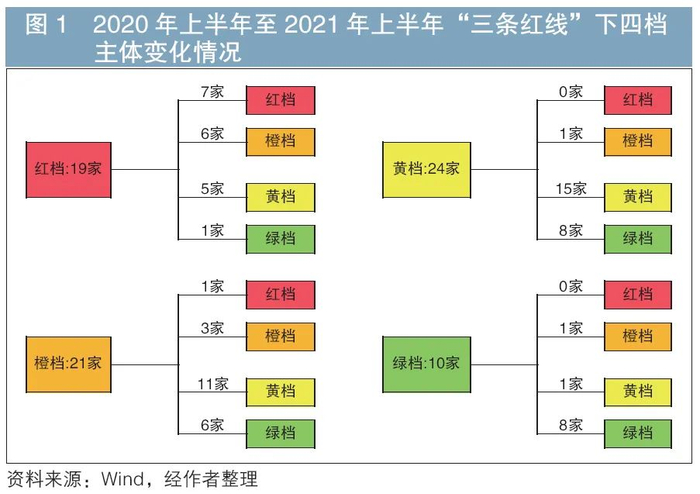

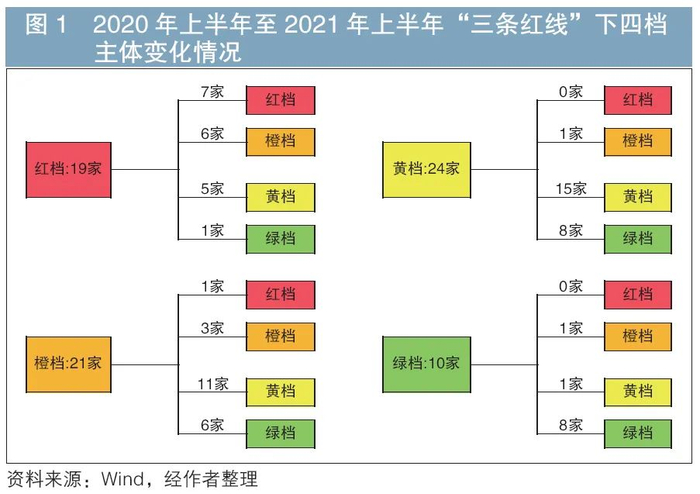

在统计的74家样本房企中,2021年上半年有37家房企较2020年上半年实现降档,占比为50%;“踩中”第一、第二、第三条红线的房企分别有47家、19家和12家;“三条红线”全部达标(绿档)、一项“踩线”(黄档)、两项“踩线”(橙档)、全部“踩线”(红档)的房企分别有23家、32家、11家和8家。

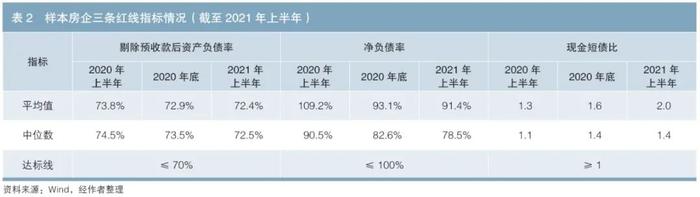

从具体指标来看,74家房企剔除预收款后资产负债率的平均值为72.4%,中位数为72.5%;净负债率的平均值为91.4%,中位数为78.5%;现金短债比的平均值为2.0倍,中位数为1.4倍。相比2020年上半年,净负债率和现金短债比均有明显改善,且行业中位数与均值都达到监管要求。剔除预收款后的资产负债率也有所改善,但力度相对较小(见表2)。

(二)具体分析

1.“踩线”较多的房企降档动力较强

在74家样本房企中,2020年上半年红档19家房企中有12家实现降档,橙档21家房企中有17家实现降档,黄档24家房企中有8家实现降档。另外,橙档、黄档和绿档中分别有1家、1家和2家房企升档(见图1)。

在37家降档房企中,有12家剔除预收款后的资产负债率好转,16家净负债率好转,22家现金短债比好转。这主要是由于现金短债比仅涉及货币资金和短期有息负债,其改善难度相对较低。

2.债务增长受限的房企降档动力更强

将房企2020年上半年有息负债增速与其所处档位债务增速上限相比较,发现有47家房企的有息负债增速超过所处档位限制,其中有44家房企在2021年上半年实现降档或降速,比例超过93%;另外27家房企的有息负债增速不超过所处档位债务增速上限,其中有17家房企在2021年上半年实现降档或降速,比例约为63%。由此可见,自“三条红线”政策出台以来,债务增长受限房企降档的意愿和动力更强,非受限房企也会因考虑未来持续经营而采取相应措施。

房企实现降档的举措

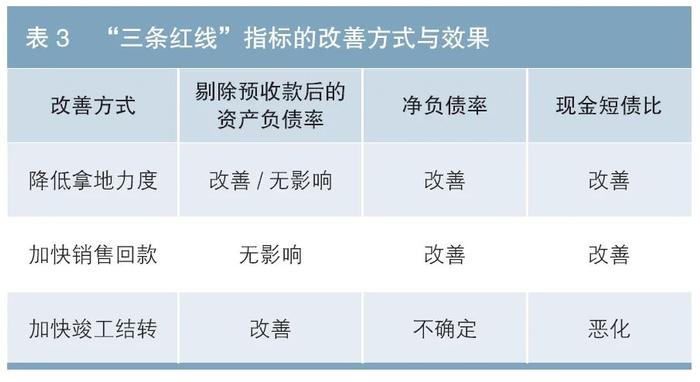

房地产项目开发通常包括拿地、开工、预售、竣工等环节,整个流程通常需要2~4年。在这个过程中,房企可考虑通过降低拿地力度(拿地金额/销售金额)、加快销售回款以及加快竣工结转等方式来改善“三条红线”指标,为日后发展争取更大空间(见表3)。

2.债务增长受限的房企降档动力更强

将房企2020年上半年有息负债增速与其所处档位债务增速上限相比较,发现有47家房企的有息负债增速超过所处档位限制,其中有44家房企在2021年上半年实现降档或降速,比例超过93%;另外27家房企的有息负债增速不超过所处档位债务增速上限,其中有17家房企在2021年上半年实现降档或降速,比例约为63%。由此可见,自“三条红线”政策出台以来,债务增长受限房企降档的意愿和动力更强,非受限房企也会因考虑未来持续经营而采取相应措施。

房企实现降档的举措

房地产项目开发通常包括拿地、开工、预售、竣工等环节,整个流程通常需要2~4年。在这个过程中,房企可考虑通过降低拿地力度(拿地金额/销售金额)、加快销售回款以及加快竣工结转等方式来改善“三条红线”指标,为日后发展争取更大空间(见表3)。

(一)降低拿地力度

如果房企仅通过自有资金拿地,拿地只是现金向存货的转化,那么减少拿地并不能改变剔除预收款后的资产负债率,但会改善净负债率和现金短债比;如果房企通过有息负债(或有息负债+自有资金)拿地2,那么减少拿地会降低当期因支付拿地款而产生的有息负债,使得三项指标均得到改善。

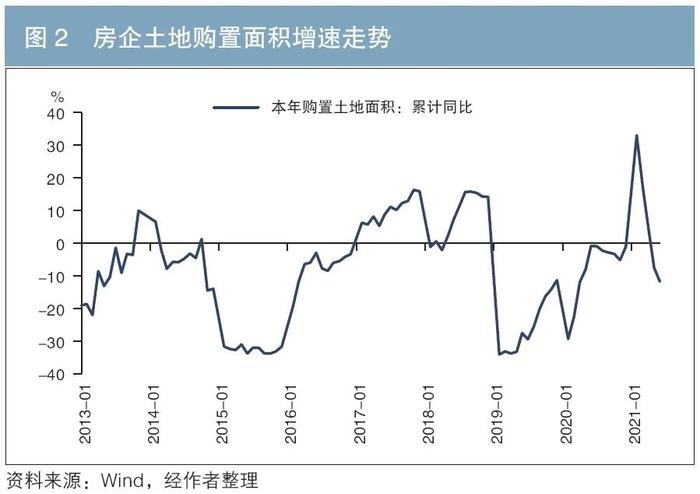

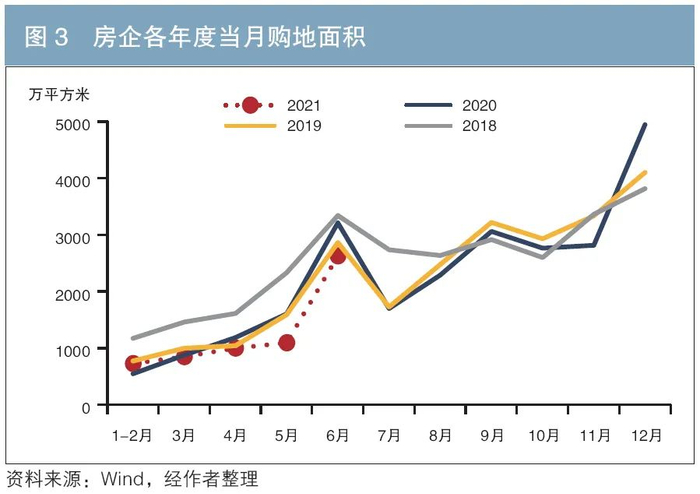

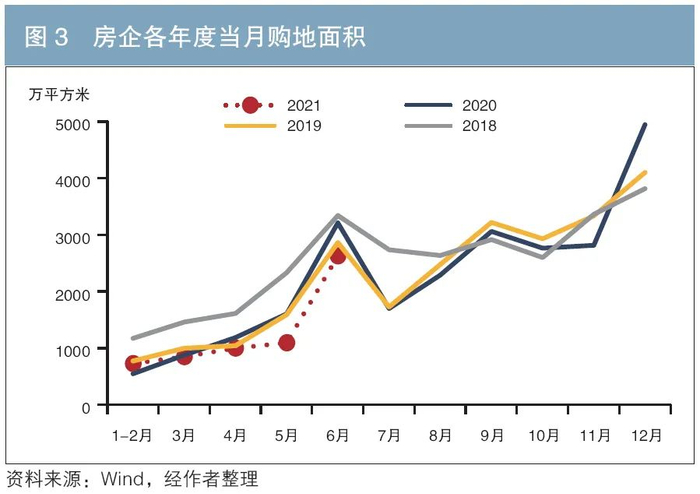

2021年上半年,房企土地购置面积累计同比增速为-11.8%,自年初以来持续下滑(见图2);当月购地面积不及往年同期水平,显示出房企拿地力度正逐步减弱(见图3)。

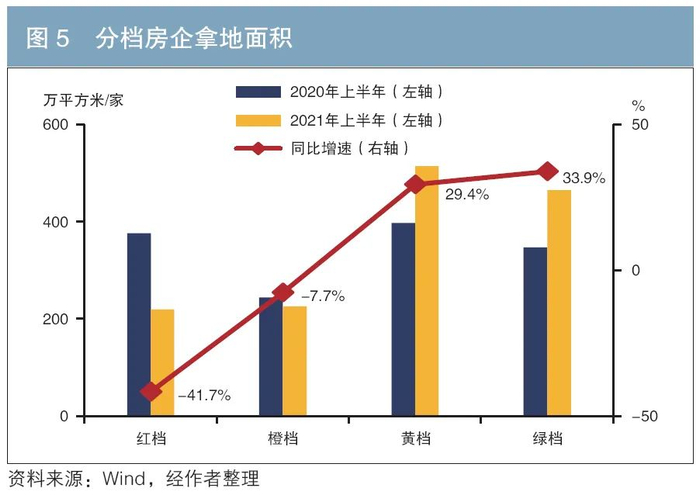

以2020年上半年数据为基础,将样本房企分档来看,黄、绿两档房企拿地力度仍维持在较高水平,拿地面积快速回升,而红、橙两档房企拿地力度减弱(见图4),拿地面积显著收缩(见图5)。整体来看,红、橙、黄、绿四档房企中分别有53%、62%、30%和20%的房企在2021年上半年拿地面积减少。可见,处于黄、绿两档的房企依靠其稳健的经营风格,依旧可以逆周期补充土地储备。

以2020年上半年数据为基础,将样本房企分档来看,黄、绿两档房企拿地力度仍维持在较高水平,拿地面积快速回升,而红、橙两档房企拿地力度减弱(见图4),拿地面积显著收缩(见图5)。整体来看,红、橙、黄、绿四档房企中分别有53%、62%、30%和20%的房企在2021年上半年拿地面积减少。可见,处于黄、绿两档的房企依靠其稳健的经营风格,依旧可以逆周期补充土地储备。

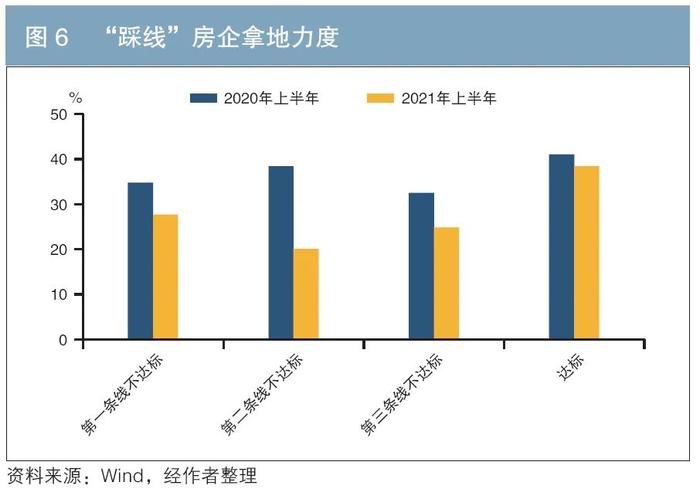

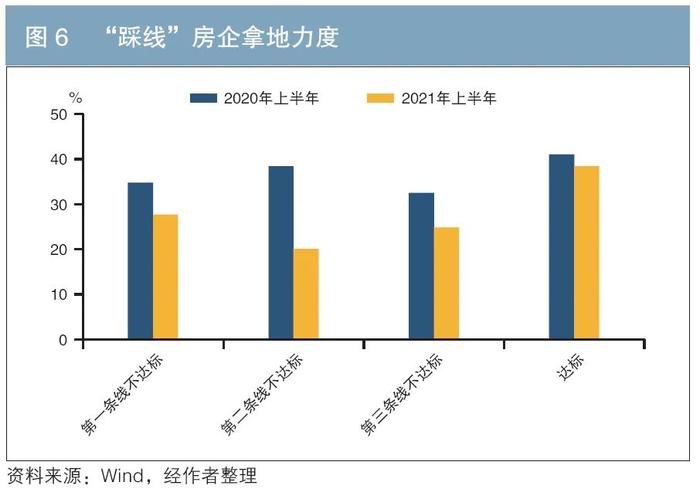

将样本房企按2020年上半年“踩线”情况分类来看,“踩中”第二条线(净负债率)和第三条线(现金短债比)的房企,其拿地力度和拿地面积均出现明显下滑(见图6、图7),“踩中”第一条线(剔除预收款后的资产负债率)的房企的拿地力度和规模下滑幅度相对较小。可见,“踩线”房企正努力通过减少拿地来改善自身指标。而达标房企依然在积极拿地,不断增强自身可持续经营能力。

(二)加快销售回款

在市场需求相对稳定的情况下,房企可以通过加快推盘销售以增加账面资金(资产端)及预收账款(负债端),使净负债率和现金短债比得到改善,但剔除预收款后的资产负债率则维持不变。

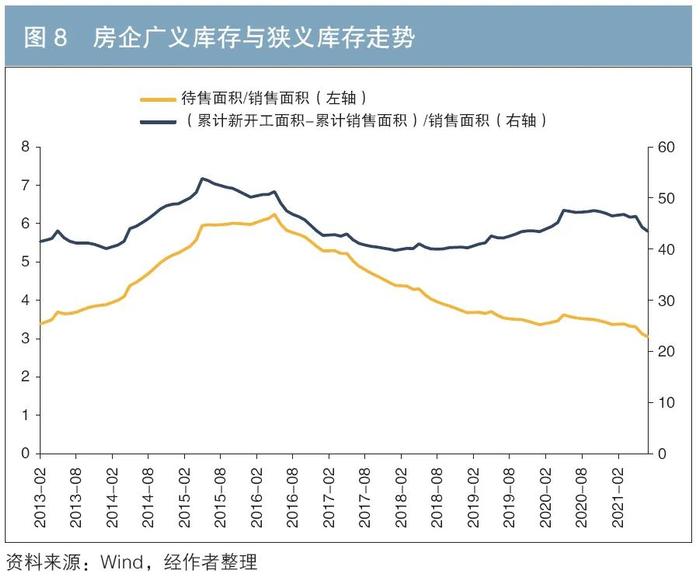

在拿地力度减弱的情况下,房企手上是否有足够多未完工、待销售的项目,是房企后续能否加快推盘销售的关键。从库存角度可以发现,近年来,在狭义库存(待售面积)走低之际,广义库存(累计新开工-累计销售)明显抬升,说明房企潜在的库存并不少(见图8)。

将样本房企按2020年上半年“踩线”情况分类来看,“踩中”第二条线(净负债率)和第三条线(现金短债比)的房企,其拿地力度和拿地面积均出现明显下滑(见图6、图7),“踩中”第一条线(剔除预收款后的资产负债率)的房企的拿地力度和规模下滑幅度相对较小。可见,“踩线”房企正努力通过减少拿地来改善自身指标。而达标房企依然在积极拿地,不断增强自身可持续经营能力。

(二)加快销售回款

在市场需求相对稳定的情况下,房企可以通过加快推盘销售以增加账面资金(资产端)及预收账款(负债端),使净负债率和现金短债比得到改善,但剔除预收款后的资产负债率则维持不变。

在拿地力度减弱的情况下,房企手上是否有足够多未完工、待销售的项目,是房企后续能否加快推盘销售的关键。从库存角度可以发现,近年来,在狭义库存(待售面积)走低之际,广义库存(累计新开工-累计销售)明显抬升,说明房企潜在的库存并不少(见图8)。

统计各个档位及各类“踩线”房企销售数据可以发现,各类房企在2021年上半年均实现了销售的快速增长,销售上涨房企占比超过90%,平均增速为24%~29%,这一方面得益于房企推盘力度加大,另一方面得益于居民购房热情较高。不过,由于高周转模式盛行,大部分房企一直致力于加快销售周转,不同档位的房企在销售方面的差异不大。

从房地产市场景气度来看,在“房住不炒”的政策基调下,近期政府密集出台了多项针对房地产行业的监管措施,2021年以来国房景气指数一直处于回落态势,房地产销售增速逐渐下滑,但仍处在历史较高水平(见图9、图10)。预计房地产销售在未来会面临严峻考验。

(三)加快竣工结转

房企通过加快竣工结转可以实现存货(资产端)和预收账款(负债端)的同时缩减,并且增加净资产规模,有利于改善剔除预收款后的资产负债率。不过,在加速竣工过程中会增加建安支出,减少在手现金量,会对现金短债比产生负面影响。

在最新一轮地产周期中,新开工面积同比增速领先竣工面积同比增速约36个月。而在2018年地产经历了一轮新开工的高峰,相应2021年会是一个竣工大年,叠加房企为了实现达标要求,本身也有加快竣工的需求,竣工回升趋势或将延续到2022年上半年。

考察样本房企竣工情况后可发现,在整体竣工加快的环境下,房企内部有所分化。黄、绿两档房企竣工面积增速明显快于红、橙两档房企(见图11),“踩中”第一条线和达标房企竣工增速明显快于“踩中”第二、第三条线的房企(见图12),反映出竣工情况与房企的资金实力和达标需求密切相关。目前,黄、绿两档房企占比约为74%,“踩中”第一条线和达标房企占比达到95%,未来竣工仍将维持高增速。

总结与展望

从数据来看,自“三条红线”政策出台以来,房企在降档方面取得了一定的成效,尤其在降低净负债率和提高现金短债比方面的效果较为显著。在降档举措方面,房企主要通过降低拿地力度、加快销售回款和加快竣工结转等方式改善相应监管指标。

目前,不少房企仍未达标,尤其是剔除预收款后的资产负债率改善较慢。此外,从房企2021年上半年有息负债增速来看,在74家样本房企中尚有22家的有息负债增速超过所在档位限制,且偏离幅度较大。综合判断,未来房企降档压力仍然较大,尤其是在降低剔除预收款后的资产负债率方面。

对应到房地产开发投资,由于商品房销售持续走弱,房企降档意味着需要继续降低拿地力度、加快竣工结转。降低拿地力度意味着未来土地费用对房地产投资的支撑作用会随之下降,而加快竣工结转预示着未来建安支出对房地产投资的支撑作用会增强3。再结合房地产周期看,2021年是一个竣工大年,短期内房地产投资仍有一定的韧性。

注:

1.企业范畴为主营业务在中国内地的房地产开发企业。

2.从监管趋势来看,以自有资金拿地的监管要求有望执行得更加严格,这意味着“三条红线”对房企拿地的约束将进一步强化。

3.以历史数据来看,土地费用约占房地产投资的三成,建安费用占房地产投资的六到七成。例如,2020年土地费用占房地产开发投资的比重为31%,建安费用占房地产开发投资的比重为62%。