来源:未来智库

获取报告请登录未来智库www.vzkoo.com。

一、引言:普惠金融的必要与难点

一直以来,普惠金融和小微贷款问题是国际性难题,核心原因一方面在于市场经济 的规模效应导致小微型主体生存竞争不占优,另一方面在于金融机构经营的规模效 应导致金融资源向大型主体倾斜。然而,小微主体是经济活力的重要来源,规模相 对不经济性也使其成为吸纳就业的重要主体。市场化竞争不占优与社会化福利之间 的矛盾自然需要政策来弥合,所以对普惠金融进行鼓励一直是国内外金融政策重点。

但是,市场化难点是现实的,金融机构经营是商业化的,政策鼓励的成本最终需要 具体机构来承担。即使不考虑道德风险,小微主体的经营风险相对较高,风控成本 和信用成本存在两难,单纯的高价覆盖风险策略又可能导致逆向选择。对大型机构 来说,经营普惠金融规模不经济,牺牲经营效率。对小型机构来说,所处区域经济活 跃度决定了其小微客户的整体质量和市场规模,难以实现持续性高质量成长。

源头上,小微经营难与金融难支持小微是一币两面,而过程中这两个问题有时会正 反馈共振,比如产业结构变迁和国企民营主体占比变化可能导致小微经营变难,部 分前期投放小微贷款资产质量恶化,相应金融机构顺势压降小微信贷占比。由此, 小微主体资产负债表进一步恶化,金融机构更加不愿意经营小微,导致小微融资经 营环境更加恶化,以此往复,相关问题便自我强化放大。

也是由于各种各样的难点,我国鼓励小微的政策和金融机构针对小微的经营方式也 在不断发展演变,本篇报告尝试对这些变化和现状进行梳理,主要包含以下四个方 面内容:

第一,小微口径历史变迁和相关政策梳理;

第二,小微贷款历史发展情况和存量数量;

第三,上市银行小微经营现状和模式梳理;

第四,2020年银行业金融机构普惠小微贷款预测。

二、什么是小微贷款:从政策文本梳理口径演变

(一)普惠小微贷款定义:单户授信 1,000 万元以下的小微贷款

监管层对于小微企业贷款的指标化监管政策,源于2011年银监会发布《关于支持商 业银行进一步改进小企业金融服务的通知》(银监发[2011]59号)。2011年至今, 随着监管要求逐渐细化,政策从支持全口径小微贷款发展到偏重支持普惠小微贷款。梳理相关监管政策文本,历史上小微贷款主要有以下3个定义范畴,央行和银监会考 核口径略有差异。

1.小型微型企业贷款:指商业银行向小型企业、微型企业发放的贷款以及个人经营 性贷款。

此口径源自《关于支持商业银行进一步改进小型微型企业金融服务的补充通知》(银 监发〔2011〕94号),11-13年银监会考核口径为小型微型企业贷款。目前此口径已 不再使用。

2. 全口径小微企业贷款:包括向小型、微型企业发放的贷款,个体工商户贷款以及 小微企业主贷款。

这一口径最初源自《关于深化小微企业金融服务的意见》(银监发[2013]7号)。13- 17年,央行与银监会主要以全口径小微企业贷款为考核口径。

3. 普惠型小微企业贷款:单户授信小于1,000万元的小微企业贷款。

自17-18年《关于对普惠金融实施定向降准的通知》(银发[2017]222号)、《关于 2018年推动银行业小微企业金融服务高质量发展的通知》(银监办发[2018]29号) 开始,监管层对小微贷款单户授信额度提出上限要求:央行标准下,单户授信上限 为500万元;银监会标准下,单户授信上限为1,000万元。其中,央行在定向降准中 考核的是普惠金融领域贷款,其范围除普惠小微贷款外,还包括三农贷款等。19年 1月,央行《关于调整普惠金融定向降准有关考核标准的通知》(银发[2018]351号) 将定向降准考核中小微贷款口径调整为单户授信小于1,000万元,自此央行口径与银 保监会口径的上限额度统一。

目前,普惠小微贷款即指单户授信小于1,000万元的小型微型企业贷款+个体工商户 贷款+小微企业主贷款。

由于央行、银保监会均对小微贷款相关指标进行考核,且各自都更换过统计口径, 再加上统计覆盖的金融机构范围有所不同,导致小微贷款相关统计指标较多。目前 历史数据可得的5个统计指标中,两监管机构统计口径下的普惠小微企业贷款余额较 为吻合,2020Q1末,央行统计普惠小微贷款余额为12.41万亿元,银保监会统计为 12.55万亿元。

(二)政策变迁:十年发展,增量扩面,小微政策精细度提高

从11年监管开始对小微贷款进行考核以来,小微贷款已经走过了10年发展历程。梳 理政策文本后发现,除口径上改为偏重支持普惠小微贷款外,政策诉求从单一要求 “增量”到“量”“面”并重,并提出银行要对小微企业减费让利,逐步提高了小微 贷款不良率的容忍度,总体来说政策要求愈加精细化。

1.增量:普惠小微贷款较年初增速不低于各项贷款较年初增速

监管对“增量”的要求主要体现在(普惠)小微企业贷款增速和增量上。11-14年, 银保监会要求小微贷款增量、增速不低于或高于上年同期水平;15-18年,取消对增 量的要求,仅保留对增速的考核;19年后,改为小微贷款较年初增速不低于各项贷 款较年初增速。监管对增速要求变化的原因,主要是经多年发展,小微贷款体量已 得到很大提高,鼓励政策需要考虑到基数越来越高的现实。

2. 扩面:有贷款余额的户数不低于年初水平

15年,监管开始对小微贷款户数进行要求,不再局限于增速和增量两个指标。增加 对于户数的要求体现了监管对于小微贷款扩面的诉求,避免在增量要求下各家银行 将贷款集中发放给存量客户,而尚未申请到贷款的企业越来越难贷到款的情况,即 企业“首贷难”困境。

3. 减费让利:“两禁两限”服务费用,利率精细化定价

为缓解“融资难”、“融资贵”问题,监管坚持“减费让利”政策导向。根据银监会 《关于支持商业银行进一步改进小型微型企业金融服务的补充通知》(银监发〔2011〕 94号)要求,除银团贷款外,商业银行不得对小微企业贷款收取承诺费、资金管理 费,严格限制对小微企业收取财务顾问费、咨询费等费用,即“两禁两限”政策。

根据银保监会办公厅《关于推进农村商业银行坚守定位 强化治理 提升金融服务能 力的意见》(银保监办发〔2019〕5号),农村商业银行应在商业可持续的前提下, 尽可能为“三农”和小微企业减费让利。提升存贷款精细化定价能力,扭转盲目跟随 同业、“一浮到顶”的粗放定价策略。灵活运用支农支小再贷款再贴现、专项金融债 等工具,增加低成本长期资金来源。

三、小微贷款趋势与存量:总量和微观数据下的观察

(一)增长趋势:政策驱动下提量迅速,头部尾部银行成增长主力

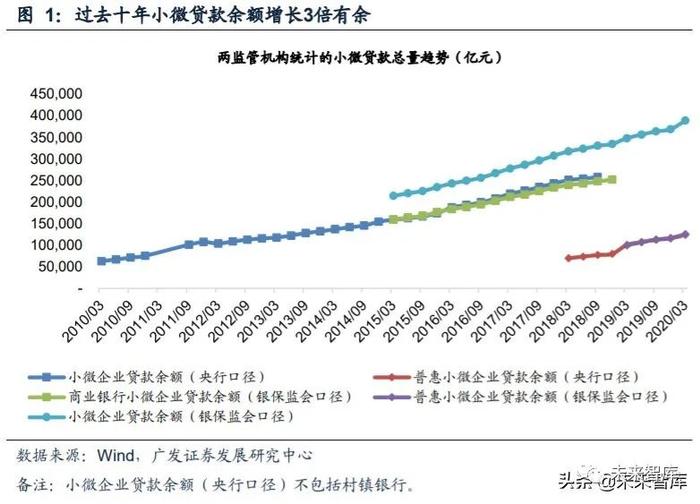

截至20Q1,按银保监会口径,全银行业(包括政策性银行、商业银行、农村信用社 等)小微企业贷款存量38.9万亿元。按央行口径,10Q1-18Q3,小微贷款余额从6.3 万亿元增长至25.8万亿元,增长310%;18Q3-20Q1,普惠小微贷款余额从7.7万亿 元增长至12.4万亿元,增长61%。截至20Q1,小微贷款余额占贷款总额比重24.3%, 普惠小微贷款占贷款总额比重7.8%。

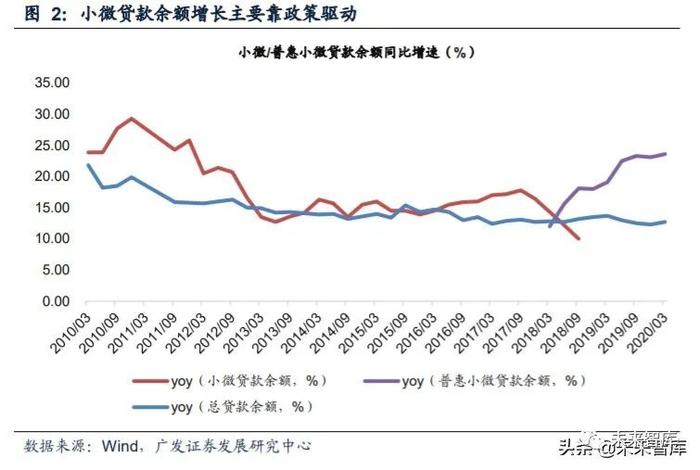

从10-20年历史数据来看,在关键监管政策出台节点年份,小微贷款余额增速均有所 提升,其中10Q4小微贷款余额同比增速29.3%;20Q1普惠小微贷款余额同比增速 23.6%。可以看出,近十年小微贷款业务经历了两大轮提量,从增速上看,第一轮时 间为10Q1-12Q3,此后13-15年小微贷款增速基本与贷款总额增速持平;在政策经历 从支持小微到支持普惠的精细化转向后,18年整年非普惠的小微企业贷款增长大幅 压缩,经过小微贷款内部结构调整,19Q1第二轮提量正式开始。今年受疫情下稳就 业保民生政策导向影响,小微贷款鼓励政策连续出台,第二轮窗口期还在延续。

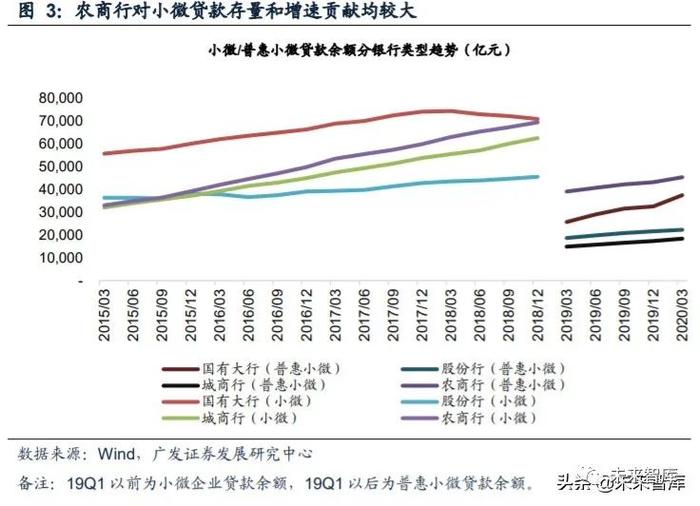

按银行类型看,农商行、国有大行小微贷款存量排前二,农商行、城商行增速贡献 较大。截至20Q1,大行普惠小微贷款占全行业普惠小微贷款总量比重为30%,农商 行占比36%,大行+农商行大约占比2/3。15Q1-18Q4,农商行、城商行小微贷款分 别增长111%和95%,实现翻番。19Q1以来,由于政策对增速的要求,大行普惠小微 贷款增长较快,20Q1同比增速达到46%。

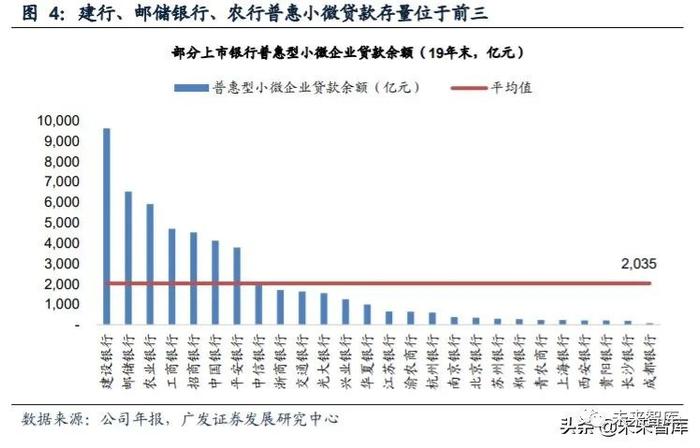

(二)存量分布:大行规模大,股份行户均较高

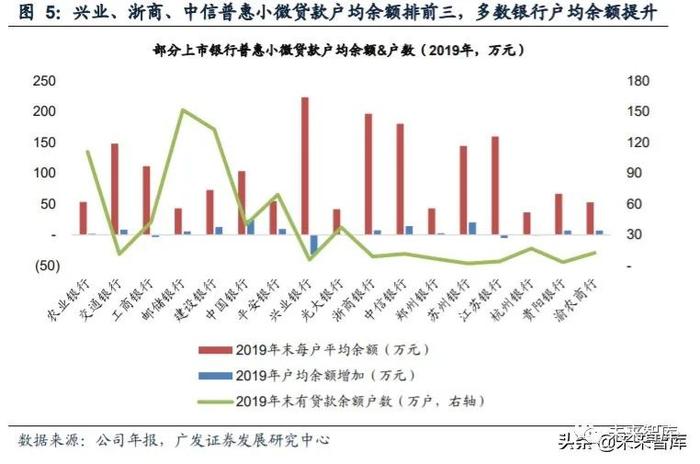

总余额方面,19年末,26家A股上市银行披露了普惠小微贷款数据,总余额为 52,915.6亿元,占全行业45.4%;平均余额为2,035.2亿元,较18年末增加492.2亿元。由于农商行数量较多,行业总量上看农商行领先,但单家银行小微贷款余额较低。

户均规模方面,17家A股上市银行同时披露了余额和户数,平均户均规模101.9万元, 较18年末增加4.7万元。

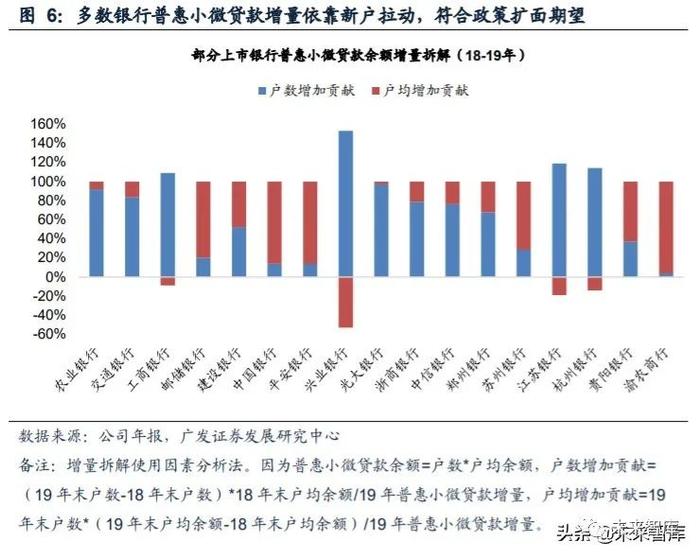

四、上市银行小微贷款经营模式解析:提额 VS 扩面

18-19年,17家披露余额和户数的A股上市银行中,平均来看,普惠小微贷款规模增 长来自户数增长贡献约68%,来自户均余额增长的贡献约32%。整体来看,多数银 行普惠小微贷款余额增长依靠新户拉动,而更加专注为小微客户服务的银行,如邮 储银行、平安银行等,已经积累较大的客户基础,其小微增长主要依靠户均余额的 提升。

(一)国有大行:建行产品线覆盖额度较广,邮储深耕普惠小微客户

19年末,六大行普惠小微贷款总量32,570.1亿元,占商业银行普惠小微贷款总量比 重为28.1%;六大行普惠小微贷款余额较18年末增加45%,远超行业平均增速23%。按监管要求的40%增速,今年五大行(不包括邮储银行)普惠小微贷款增量需达到 10,415.3亿元。

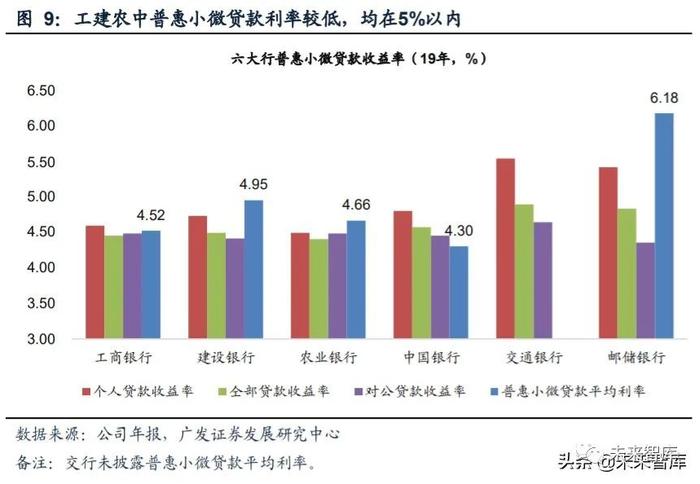

从普惠小微贷款占各项贷款占比来看,邮储银行最高,占比达到了13%,由于基数 较高,同比增速相对慢一些。其他五大行的该项占比在5%左右,但增速相对较快。从户均规模来看,建行、农行、邮储属于“高户数+低户均”模式;工行、中行、交 行“低户数+高户均”模式。

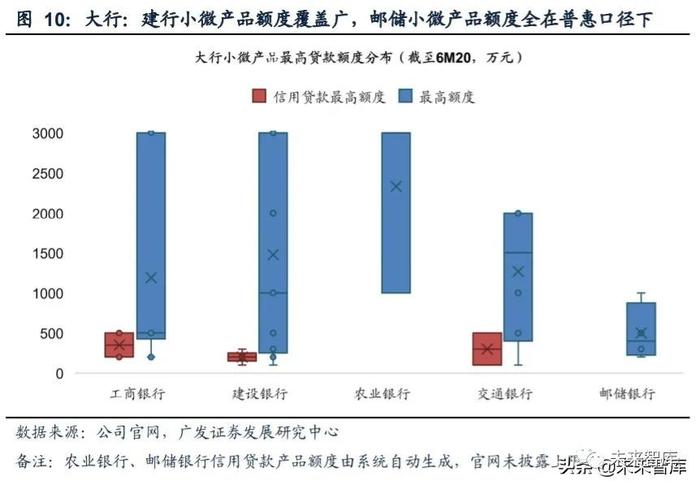

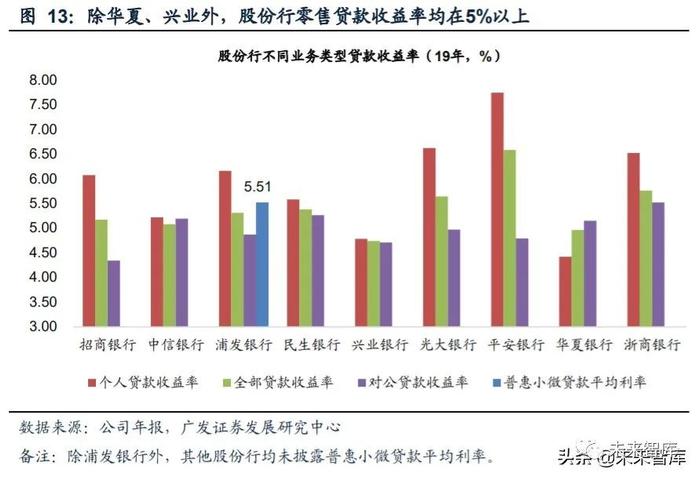

从价格来看,邮储银行普惠小微贷款平均利率6.18%,为大行中最高,其余五大行在 4.3%-4.95%,中国银行最低。上述低户均模式的银行,利率价格水平较高,而高户 均模式的银行,利率价格水平较低,可见即便政策有减费让利的导向,银行分化过 程中市场化逻辑还是存在。

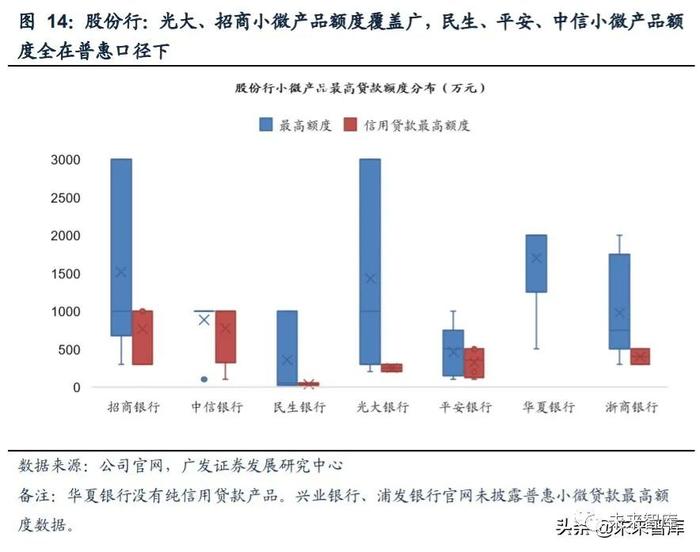

从产品额度来看,大行(中行官网未公布小微贷款产品最高额度数据)贷款最高额 度均在3,000万元以下,纯信用贷款最高额度均在500万元以下。其中建行小微贷款 额度覆盖面最广,小微产品线最高额度覆盖100-3,000万元,其中信用贷款最高额度 100-300万元。

从产品特色来看,工商银行、交通银行小微产品线中信用贷款产品占比较高,建设 银行、农业银行则以抵质押贷款产品为主。中国银行根据中小企业客户的营收规模 提供不同的一揽子金融服务解决方案,服务内容不仅限于融资,还包括财务咨询等。邮储银行利用先天网点和布局优势,深耕普惠小微客户,小微产品线全部都在普惠 口径之下。

(二)股份行:招商针对大额小微客户授信额度较高,平安小微主营信用 贷款

19年末,7家披露了普惠小微贷款余额的上市股份行总余额15,901.4亿元,占商业银 行普惠小微贷款总量比重为13.7%;7家股份行普惠小微贷款余额较18年末增加 24.3%。

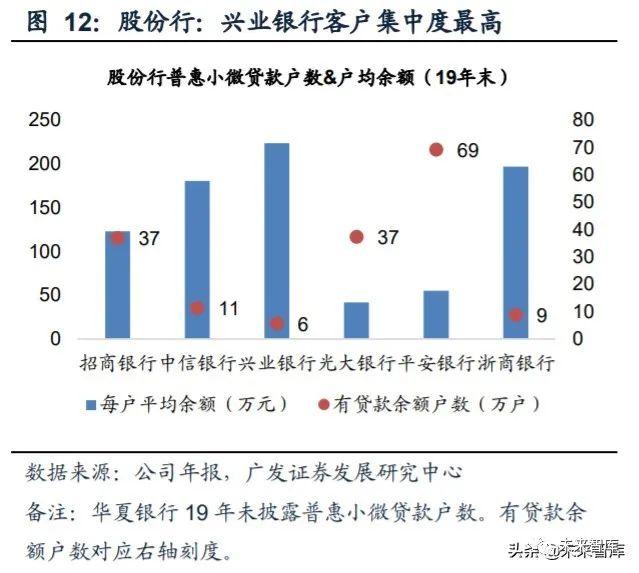

从普惠小微贷款占各项贷款占比来看,浙商、平安、招商银行占比较高,在10%以 上。中信银行、兴业银行占比较低,但增速较快,分别为49.8%和37.0%。从户数来 看,平安银行户数最高为69万户。相较大行,股份行普惠小微贷款户数较低。

从价格来看,19年末上市股份行中仅有浦发银行披露了普惠小微贷款平均利率,为 5.51%。由于普惠小微贷款利率应与零售贷款利率最为接近,可以看出相比大行,股 份行对普惠小微贷款定价更高。

从产品额度来看,股份行小微产品最高额度均在3,000万元以下,纯信用产品最高额 度在1,000万元以下,纯信用额度比大行高。招商银行、中信银行信用产品额度较高。从产品数量来看,股份行所有小微产品中大约六成产品需要提供抵质押或担保,纯 信用产品较少。

从产品特色来看,招行重视小微业务发展,授信额度较高,推测主营小微中的较大 规模客户;中信银行小微产品全在普惠口径下;民生银行小微产品线设计简单,信 用产品与抵质押产品额度差距较大;兴业银行小微产品线较多,抵质押担保要求较 宽松;光大银行小微产品以抵质押为主,信用贷款产品授信额度较低;平安银行小 微产品线以纯信用产品为主,据19年年报,平安银行着力于沿着核心企业上下游, 为小微企业提供“无抵押、无担保、线上申请、线上审批”的融资服务,并借助物联 网、区块链等技术控制风险;华夏银行没有纯信用贷款的小微产品;浙商银行小微 产品以抵质押为主,授信额度整体较低。

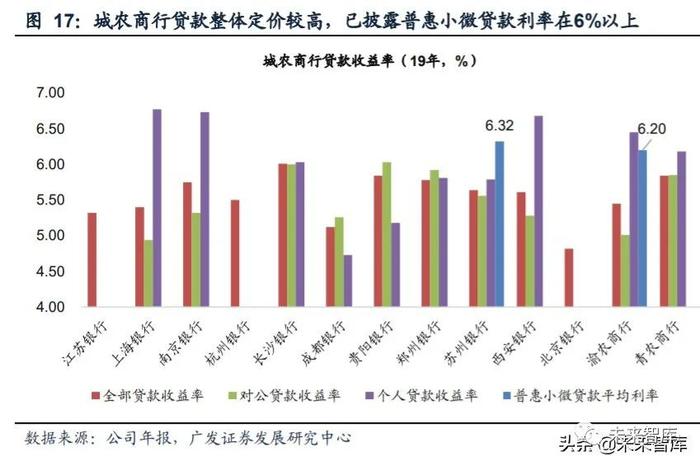

(三)城农商行:普惠小微贷款户数较低,定价水平较高

19年末,披露了普惠小微贷款余额的11家上市城商行和2家上市农商行普惠小微贷 款总余额4,444.0亿元,占商业银行普惠小微贷款总量比重为3.8%。19年,12家上市 城农商行披露了普惠小微贷款余额,平均同比增速约26.4%。

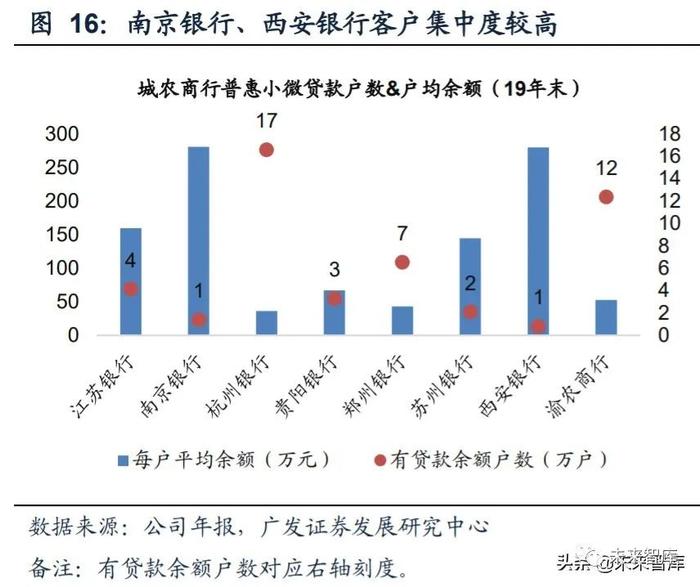

从普惠小微贷款占各项贷款占比来看,上海银行、北京银行、成都银行占比较低,在 2%-4%,但增速较快,尤其是成都银行19年普惠小微贷款余额增速51%,为上市城 农商行中最高。从户均规模来看,南京银行、西安银行户数较低,户均余额较高,可 以看出客户集中度较高。

从价格来看,19年末上市城农商行中仅苏州银行、渝农商行披露了普惠小微贷款平 均利率,分别为6.32%和6.20%。从整体贷款定价来看,城农商行定价水平较大行和 股份行更高。

五、预测:2020 年普惠小微贷款增长 24%,年末余额 近 14.5 万亿元

新一轮政策发布,鼓励普惠小微贷款。5月底至6月初发布《关于进一步强化中小微 企业金融服务的指导意见》(银发〔2020〕120号)、《关于进一步对中小微企业贷 款实施阶段性延期还本付息的通知》(银发〔2020〕122号)、《关于加大小微企业 信用贷款支持力度的通知》(银发〔2020〕123号),通过行政要求、补贴激励、购 买信用贷款等措施支持普惠小微贷款投放,缓解小微企业年内资金压力。根据上述 政策要求,五大行本年度普惠型小微企业贷款增速需高于40%。

基于现有政策要求,我们对行业以及主要银行普惠小微贷款增量进行了预测,并测 算其对当年银行业金融机构贷款增速的贡献。

核心假设:

保守情况下,假设五大行(不包括邮储银行)按照监管要求,19-20年普惠小微贷款 增长40%;邮储银行等其他银行按照其18-19年普惠小微贷款增速增长;由于数据限 制,不同类型银行业金融机构的总量按照19Q1-20Q1增速增长;

中性、乐观预期下分别按照保守情况下普惠小微贷款增速提升5pct和10pct。

结论:

保守/中性/乐观情景下,预计2020年末普惠小微贷款余额分别为14.5/15.0/15.6万亿 元。2020年6月18日,易纲行长在第十二届陆家嘴论坛上表示,2020年人民币贷款 增量约20万亿,据此估计,普惠小微贷款增量贡献(普惠小微贷款增量/各项贷款 增量)14.0%/16.9%/19.8%,增速贡献(普惠小微贷款增量/2019年各项贷款余 额)1.8%/2.2%/2.6%。

从上一轮小微贷款提量的结果来看,小微贷款迅速增长的最大隐患在于其对银行资 产质量的影响,且需要2-3年时间暴露。新一轮政策引导下发放的小微贷款会在多 大程度上使银行面临资产质量压力?不同银行对于此种压力应该如何应对?后续我们将继续研究探讨。

……

(报告观点属于原作者,仅供参考。报告来源:广发证券)

获取报告请登录未来智库www.vzkoo.com。