原标题:招商银行区域研究报告之金融篇:东部强者恒强,马太效应显著

本报告对各地区银行业、保险业、证券业的发展情况进行跟踪。东部银行存贷款、非银金融的发展速度远高于其他区域,对金融资源的虹吸效应愈发强烈。在马太效应的影响下,东部金融业强者恒强,除个别地区外,非东部区域金融业发展整体缓慢。

■ 东部存款相对量继续提升,北上广浙持续吸金,企业存款为主要因素。在银行存款上,东部在存款余额、存款相对量、存款增速等方面均领先其他区域,尤其是广东、北京、上海、浙江不仅总量领先,存款/GDP也持续上升,反映出强者恒强的资金吸附实力,其中对企业存款的吸引尤为突出。东北由于存款增速较高而经济增速较低,因此在存款总体表现上优于中部和西部。中、西部存款相对量较低且存款/GDP持续下滑,尤其贵州、海南、青海等地区下降幅度较大,表明难以对资金产生吸引,存款整体表现略差,但中部存款余额和增速表现略好于西部,例如山西存款/GDP排名靠前且比值进一步提升、江西存款增速位居前列。

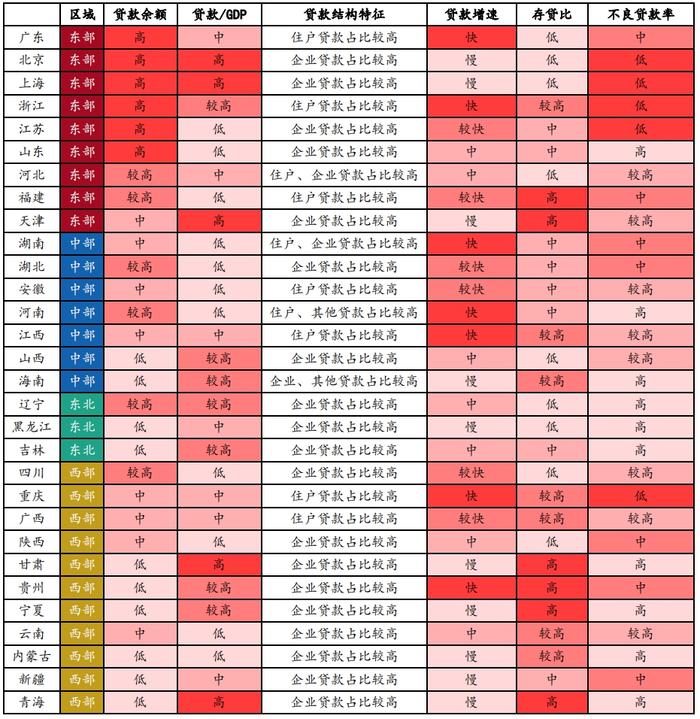

■ 东部贷款总量高且不良率低,中部贷款相对量低但增速快,西部存贷比整体较高,东北不良率高。东部地区在贷款数量、贷款质量上整体优于其他区域,贷款增速次于中部,存贷比较低,其中山东不良率相对较高但较2018年有所好转。中部地区贷款相对数量较低,但贷款增速较快,存贷比次于西部,不良率略高于东部,其中江西、河南、湖南是国内贷款增速最高的几个地区。东北贷款相对数量较高,但不良贷款率较高,贷款增速和存贷款均较低。西部存贷比整体较高,大部分地区贷款数量和贷款增速较慢,不良贷款率也仅低于东北,但重庆、贵州等地区贷款增速排名靠前且不良率相对较低,在西部地区中表现较好。

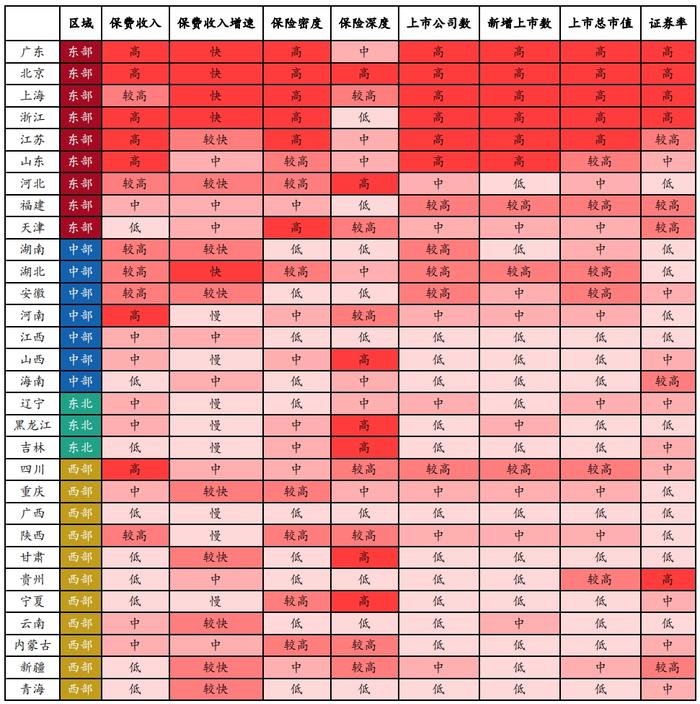

■ 非银金融东部马太效应更强,东部保费收入高位增长,非东部区域新上市公司数占比不足两成。在保险业和证券业上,东部行业领先优势更为明显,且与其他区域的差距越拉越大。东部保费收入普遍较高且增速较快,但福建保费收入相对较低,是国内保险深度最低的地区。非东部区域保险密度均低于全国平均水平,但湖北、重庆等地区保险业相对指标在非东部区域中表现较好且较2018年有所提升。截至2019年底,A股上市公司数七成在东部,非东部区域2019年新上市公司数占比不到两成。非东部区域除四川、重庆、湖北、贵州等少数地区外,保险业和证券业的发展现状和发展速度均处于较低水平。

相关报告

《区域研究之金融篇:虹吸效应显著,恰似春水东流》

正文

存款:北上广浙不断吸金,虹吸效应持续显现

1-1 存款余额占GDP比重两极分化,中、西部继续下降

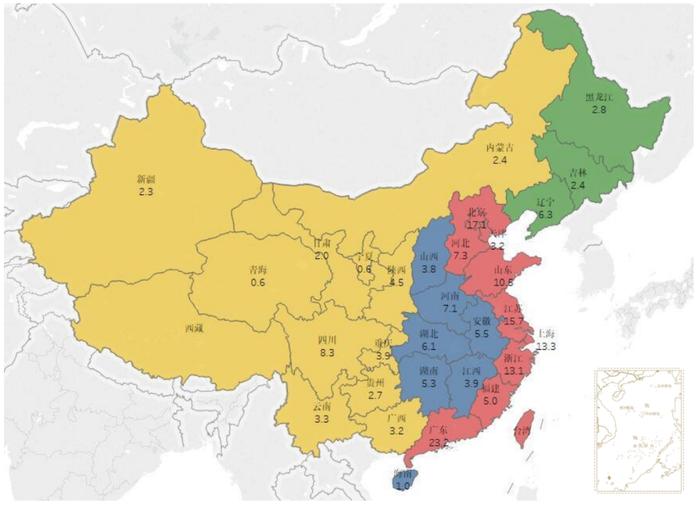

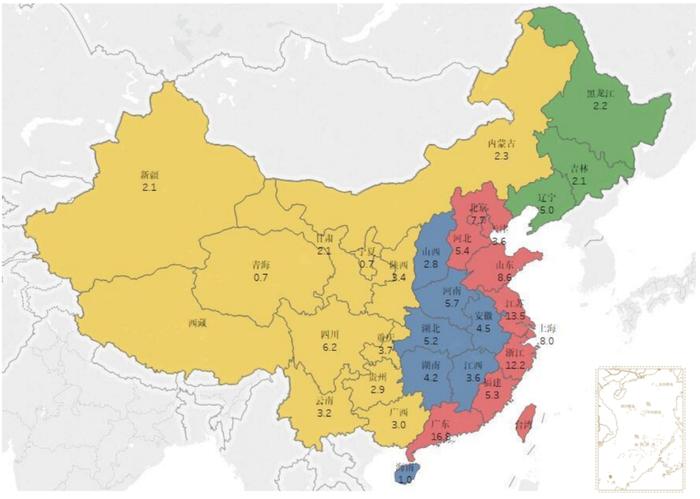

2019年底我国本外币各项存款余额为198万亿,从国内区域【注释1】分布来看,东部、中部、西部、东北存款余额分别占58%、17%、18%、6%,东部大幅高于其他区域。其中,广东存款余额超过23万亿,位居国内第一,北京、江苏、上海、浙江、山东等东部省市也超过10万亿,而海南、宁夏、青海等中西部省份不到1万亿,地区之间差异巨大。

图1:各地区2019年末存款余额(万亿)

资料来源:Wind, 招商银行研究院

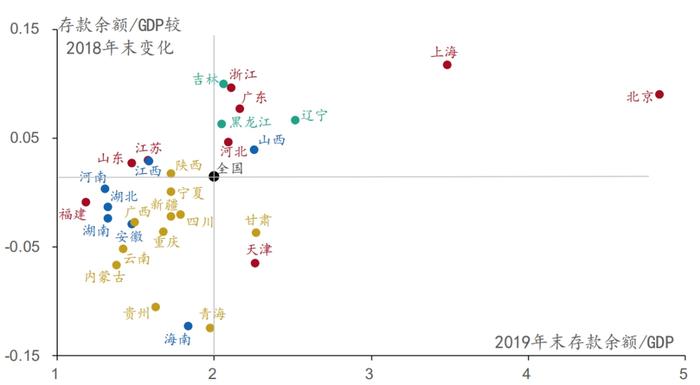

我们用年末存款余额与GDP的比值对存款相对量进行衡量,2019年末全国存款余额/GDP为2.0,较2018年小幅上升。从各地区来看,则呈现出两极分化的情况。北京、上海、浙江、广东等地区不仅存款余额总量领先,在相对量上也高于大部分地区,且同2018年末相比,存款余额/GDP进一步上升,意味着这些地区的吸金能力进一步加强,其中北京、上海尤为突出。而中、西部大部分地区存款余额/GDP普遍较低,且较2018年末均有所下降,意味着中、西部对资金的吸引能力较弱,其中贵州、海南、青海等地区存款/GDP下降幅度较大。东北由于近年来经济增速较低,因此存款余额/GDP相对较高,且较2018年末均有所提升。

图2:各地区存款余额与GDP比值情况

资料来源:Wind, 招商银行研究院

1-2 企业存款聚集东部,其他地区住户存款均高于平均

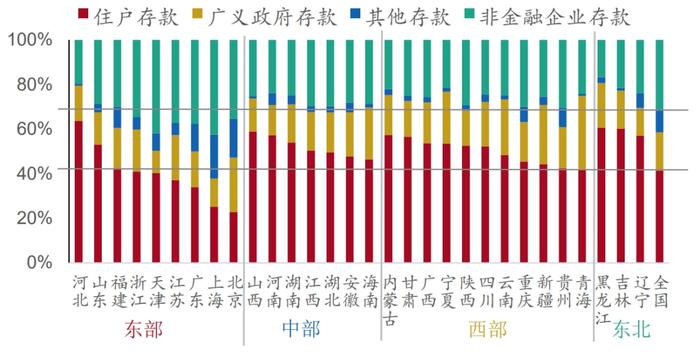

从存款结构来看,2019年末我国住户存款、政府存款、其他存款、企业存款占比分别为41%、17%、10%、31%。从各地区来看,则表现出非常明显的结构差异。第一,企业存款聚集东部。除东部地区外,其他地区企业存款占比均低于全国平均,而东部不仅存款总量多,企业存款占比也高,由此可见企业存款多聚集在东部地区,是东部吸金的主要对象。其中天津、上海企业存款占比超过40%,是国内最高的地区。第二,非东部地区住户存款占比均高于平均。与东部企业存款占比较高相对应的是,其他地区住户存款占比较高,且均高于全国平均水平。其中东北住户存款占比最高,整体占比接近60%。东部虽然住户存款占比整体较低,但河北住户存款占比高达64%,是国内最高的地区。第三,金融业发达地区,其他存款占比较高。由于其他存款主要是金融行业的同业存款,因此在北京、上海、广东等金融业发达地区,其他存款占比较高,其他地区其他存款占比均较低。

图3:各地区2019年末存款余额结构

资料来源:Wind、招商银行研究院

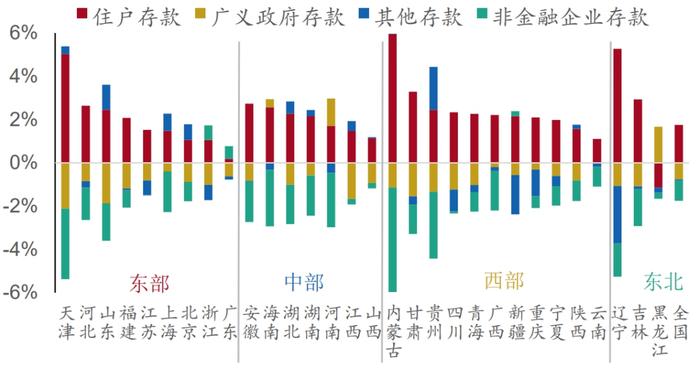

与2018年末相比,2019年末我国住户存款占比提升1.75个百分点,政府存款、其他存款、企业存款占比分别下降0.76、0.06、0.93个百分点。从各地区来看,东部企业存款占比下降较小,中、西部住户存款占比提升较大,继续扩大了东部企业存款占比相对较高、其他地区住户存款占比相对较高的区域差异。其中,天津、内蒙古、辽宁等地区住户存款占比均提高5个百分点以上,而黑龙江则是唯一住户存款占比下降的地区,浙江、山东、新疆等地区企业存款占比有小幅提升。

图4:各地区存款余额结构较2018年末变化

资料来源:Wind、招商银行研究院

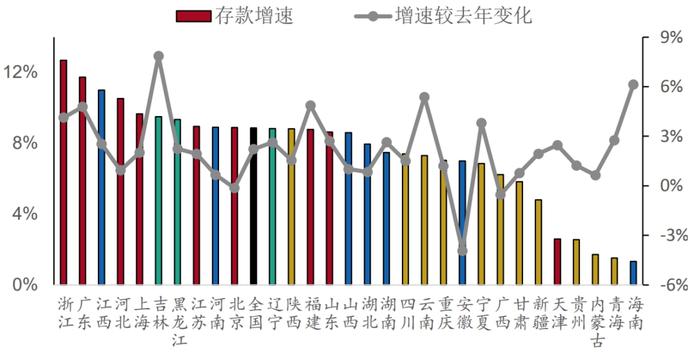

1-3 东部存款余额增速领先,西部增速普遍较低

2019年我国存款余额增长8.87%,增速较去年提高2.22个百分点。东部和东北地区存款增速较快,但东北增速集中在全国平均水平附近,东部增速则有较大分化。中部存款增速分化同样较大,整体增速略低于东部、东北。西部存款增速最慢,均低于全国平均水平。从各省市来看,浙江、广东、江西、河北等地区增速超过10%,内蒙古、青海、海南等地区增速则低于2%。同2018年相比,大部分地区存款增速均有所上升,其中吉林、云南、海南等地区增速较去年提高5个百分点以上,而北京、安徽、广西等地区存款增速则有所下降。

图5:各地区2019年存款余额增速及变化情况

资料来源:Wind、招商银行研究院

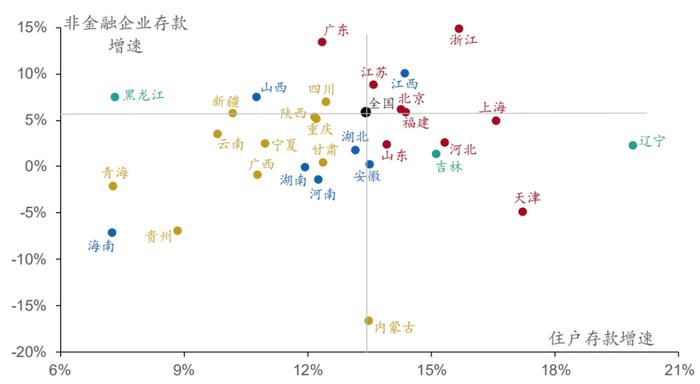

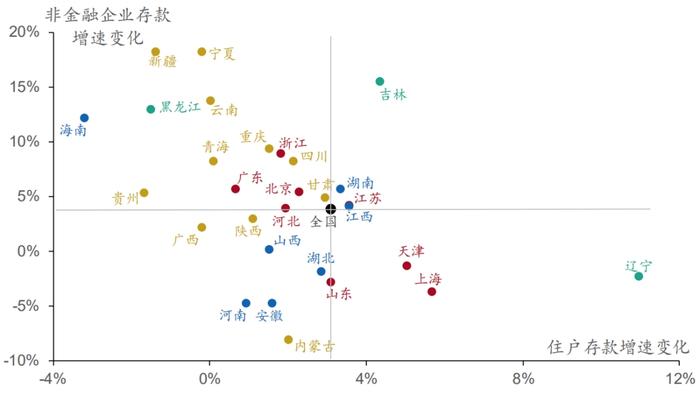

1-4 东部住户存款增速较快,西部企业存款增速提升

由于存款大部分由住户存款和非金融企业存款组成,因此在细项增速上将主要分析这两类存款的表现。2019年我国住户存款和非金融企业存款增速分别为13.4%、5.9%,住户存款增速大幅高于非金融企业存款增速。从各地区来看,东部住户存款增速较高,除广东略低于平均水平外,其他东部地区住户存款增速均高于国内平均水平。中、西部住户存款增速较低,仅江西、安徽、内蒙古等地区增速高于平均水平,其他中、西部地区住户存款增速均低于全国平均。东北住户存款增速则有较大分化。在非金融企业存款增速上,东部增速略高,其他区域增速略低,但没有表现出显著差异。广东、浙江非金融企业存款增速超过10%,明显高于其他地区,而内蒙古非金融企业存款增速为-16.6%,大幅低于其他地区。

图6:各地区2019年住户及企业存款余额增速

资料来源:Wind、招商银行研究院

同2018年增速相比,全国住户存款增速提高3.1个百分点,非金融企业存款增速提高3.8个百分点,广义政府存款增速则有较大幅度的下降。从各地区来看,东部、东北增速变化有一定程度的分化,黑龙江、广东、浙江等地区住户存款增速下降而非金融企业存款增速上升,天津、上海、辽宁等地区住户存款增速上升而非金融企业存款增速下降。中、西部大部分地区住户存款增速有所降低,不同的是西部大部分地区非金融企业存款增速有所提升,而中部大部分地区非金融企业存款增速有所下降。

图7:各地区住户及企业存款余额增速变化情况

资料来源:Wind、招商银行研究院

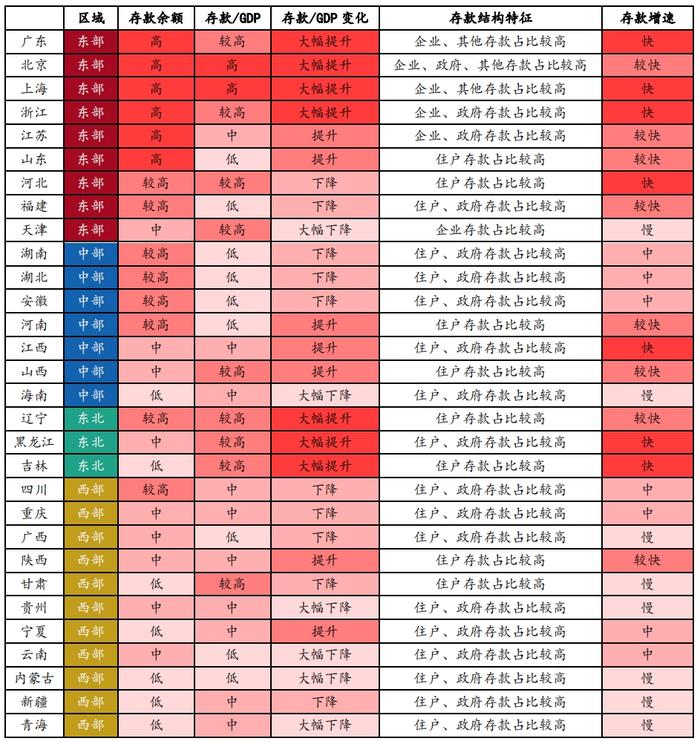

我们根据上述分析对各地2019年末银行存款进行总结。可以看到,东部地区在存款余额、存款相对量、存款增速等方面均领先其他地区,尤其是广东、北京、上海、浙江不仅总量领先,存款/GDP也持续上升,反映出强者恒强的资金吸附实力,其中对企业存款的吸引尤为突出。东北由于存款增速较高而经济增速较低,因此在存款总体表现上优于中部和西部。中、西部存款相对量较低且存款/GDP持续下滑,表明难以对资金产生吸引,存款整体表现略差,但中部存款余额和增速表现略好于西部,例如山西存款/GDP排名靠前且比值进一步提升、江西存款增速位居前列。

表 1:各地区2019年末银行存款总结

资料来源:招商银行研究院

贷款:东部贷款量大质优,中部量小增速快

2-1 贷款余额区域内分化严重,中部贷款相对较低

2019年底我国本外币各项贷款余额为159万亿元,东部、中部、西部、东北贷款余额分别占55%、18%、21%、6%。同存款相比,东部贷款余额占比有所下降,中、西部贷款余额占比有所提升,但总体而言,东部贷款仍远高于其他区域。其中,广东、江苏、浙江贷款余额超过10万亿,大幅高于其他地区。宁夏、青海贷款余额则不超过1万亿,远低于其他地区。

图8:各地区2019年末贷款余额(万亿)

资料来源:Wind、招商银行研究院

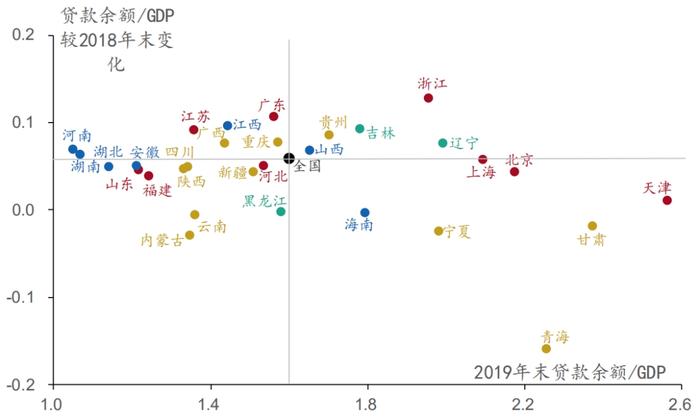

从相对量来看,2019年末我国贷款余额/GDP为1.6,较2018年末上升0.06。与存款不同的是,各区域贷款相对量并没有表现出两极分化的走势。中部贷款/GDP整体较低,其中河南、湖南、湖北这一比值低于1.2,大幅低于其他地区。东部、西部、东北整体略高于中部,但区域内分化较大。天津、甘肃、青海、北京、上海等地区这一比值高于2,领先其他地区。与2018年末相比,西部贷款/GDP提升幅度整体较低,东部、中部、东北提升幅度略高于西部。其中浙江、广东、江西这一比值提高0.1,提升幅度较大;内蒙古、云南、宁夏、甘肃、青海这一比值较2018年末有所下降,其中青海下降0.16,下降幅度国内最大。

图9:各地区贷款余额与GDP比值情况

资料来源:Wind、招商银行研究院

2-2 珠三角住户贷款多,东北、西部企业贷款占比高

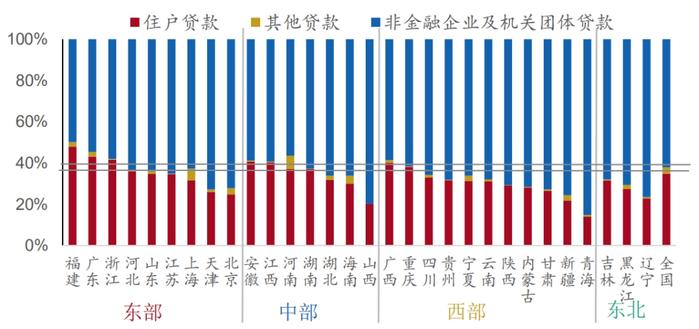

2019年末,我国住户贷款、其他贷款、非金融企业及机关团体贷款占比分别为35%、3%、62%。东北、西部非金融企业及机关团体贷款占比较高,除广西外,其他东北、西部地区企业贷款占比均高于全国平均,其中青海企业贷款占比为85%,是国内最高的地区。中部除山西外,其他地区贷款结构较为接近,近似于全国平均水平。东部贷款结构则有较大分化,北京、天津企业贷款占比超过70%,大幅高于其他东部地区。福建、广东住户贷款占比分别为48%、43%,是国内住户贷款占比最高的地区。

图10:各地区2019年末贷款余额结构

资料来源:wind, 招商银行研究院

同2018年末相比,我国住户贷款占比提高1.1个百分点,非金融企业及机关团体贷款占比降低0.78个百分点。从各地区来看,广东、甘肃贷款结构与2018年末比较接近,北京住户贷款占比不升反降,同时也是唯一国内非金融企业及机关团体贷款占比提高的地区。其他地区贷款结构变化情况则与全国平均水平相类似,住户贷款占比提升而非金融企业及机关团体贷款占比下降,其中西部、山东、天津、吉林等地区,贷款结构变化幅度较大。

图11:各地区贷款余额结构较2018年末变化

资料来源:Wind、招商银行研究院

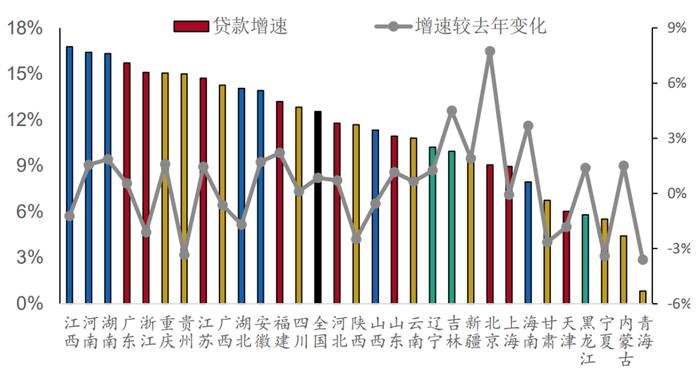

2-3 中部贷款余额增速较快,东北增速均低于平均

2019年,我国贷款余额增长12.54%,增速较去年提高0.84个百分点。中部贷款余额增速相对较快,其中江西、河南、湖南等地区增速超过16%。东部、西部贷款增速有较大分化,其中广东、浙江、重庆、贵州等地区贷款增速超过15%,而天津、宁夏、内蒙古、青海等地区增速较低,大幅低于其他地区。东北贷款增速整体较低,均低于全国平均水平。同2018年相比,北京、吉林、海南等地区贷款增速提高幅度较大,超过3个百分点。贵州、宁夏、青海等地区贷款增速则有超过3个百分点的下降,其他大部分地区贷款增速变化幅度相对有限。

图12:各地区2019年贷款余额增速及变化

资料来源:Wind、招商银行研究院

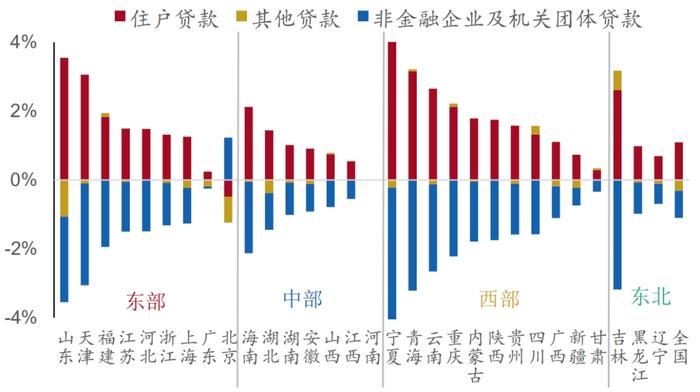

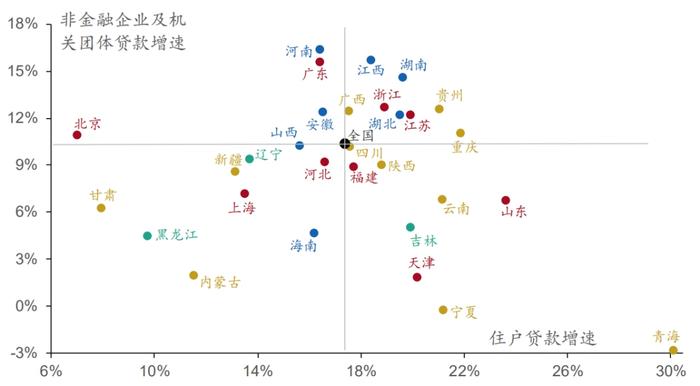

从结构上看,2019年我国住户贷款和非金融企业及机关团体贷款增速分别为17.4%、10.3%。在住户贷款增速上,各区域没有表现出显著差异,中部住户贷款增速相对集中,东部、西部、东北住户贷款增速有较大程度的分化。但在非金融企业及机关团体贷款增速上,各区域整体增速则有所不同,是造成各区域贷款增速差异的主要原因。中部非金融企业及机关团体贷款增速整体最高,除海南外均位于全国平均水平附近或上方,东部其次,东北和西部相对较低,其中东北三省非金融企业及机关团体贷款增速均低于平均水平。

图13:各地区2019年住户及企业贷款余额增速

资料来源:Wind、招商银行研究院

同2018年相比,我国住户贷款和非金融企业及机关团体贷款增速均小幅提高。住户贷款方面,东北住户贷款增速提升幅度均大于全国平均,中部住户贷款增速提升幅度均小于全国平均,其中海南住户贷款增速下降10.3个百分点。东部和西部住户贷款增速变化则有一定分化,其中上海、青海住户贷款增速分别提高17.7和15.4个百分点,大幅高于其他地区。非金融企业及机关团体贷款方面,中部增速提升幅度整体较大,其中河南增速提高15.4个百分点。东部和东北增速变化幅度集中在平均水平附近,西部非金融企业及机关团体贷款增速整体有所下降,其中宁夏、青海、贵州等地区增速下降幅度在5个百分点以上。

图14:各地区住户及企业贷款余额增速变化情况

资料来源:Wind、招商银行研究院

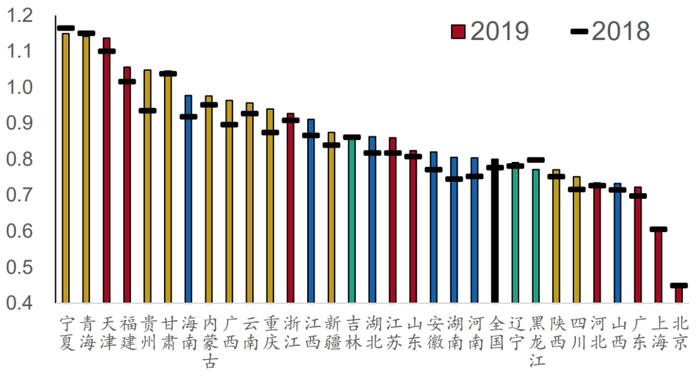

2-4 西部存贷比整体较高,东部分化严重

受2019年数次降准的影响,我国存贷比整体有所上升,从2018年末的0.78提升至2019年末的0.8。西部存贷比整体较高,其中宁夏、青海存贷比分别为1.15和1.14,连续两年位于全国最高水平。中部存贷比整体略低于西部,且较2018年均有不同程度的提升。东北存贷比整体与中部接近,但整体水平与2018年非常相似。东部存贷比则有较大程度的分化,天津、福建等地区存贷比超过1,且较2018年均有所提升。北京、上海存贷比分别为0.45和0.6,大幅低于其他地区,与2018年存贷比相比也未发生明显变化。

图15:各地区2019年末及2018年末存贷比

资料来源:Wind, 招商银行研究院

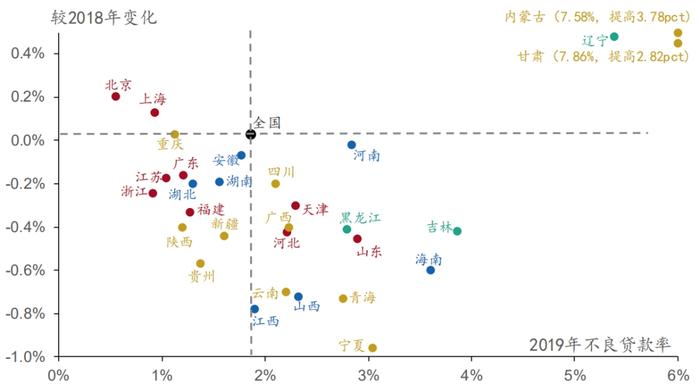

2-5 东部不良率整体较低,甘肃、内蒙古不良爆发

2019年我国不良率为1.86%,较2018年提高0.03个百分点。但是从各地人民银行分支机构披露的数据看,大部分地区不良率有所下降。受包商银行、当地农商行等小型金融机构不良爆发的影响,内蒙古和甘肃不良率大幅提高。整体来看,东部地区不良率相对较低,其中北京、上海、浙江不良率在1%以下。东北不良率相对较高,整体超过3%。

图16:各地区2019年末不良贷款率及较2018年末变化

资料来源:人民银行官网、招商银行研究院

我们根据上述分析对各地区2019年末贷款情况进行总结。可以看到,东部地区在贷款数量、贷款质量上整体优于其他区域,贷款增速次于中部,存贷比较低,其中山东不良率相对较高但较2018年有所好转。中部地区贷款相对数量较低,但贷款增速较快,存贷比次于西部,不良率略高于东部,其中江西、河南、湖南是国内贷款增速最高的几个地区。东北贷款相对数量较高,但不良贷款率较高,贷款增速和存贷款均较低。西部存贷比整体较高,大部分地区贷款数量和贷款增速较慢,不良贷款率也仅低于东北,但重庆、贵州等地区贷款增速排名靠前且不良率相对较低,在西部地区中表现较好。

表 2:各地区2019年末银行贷款总结

资料来源:招商银行研究院

非银:头部效应更为明显,东部优势继续扩大

3-1 东部保费收入高位增长,东北收入增长较慢

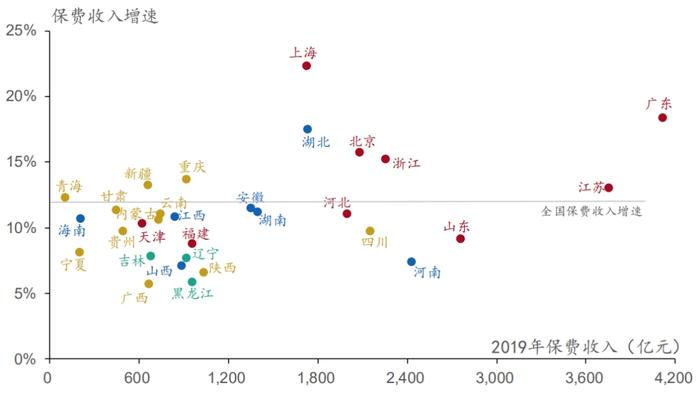

在保险行业,保费收入是重要的总量指标。可以看到2019年东部保费收入领先其他区域,其中广东、江苏保费收入超过3000亿元,大幅领先其他地区。中部保费收入次于东部,其中河南保费收入位居国内第四。东北再次,西部整体最低,但四川保费收入较高,位居国内第六。在增速方面,2019年全国保费收入增速为12.2%。东部保费收入增长较快,呈现高位增长的态势。其中上海保费收入增速超过20%,全国最高。而东北保费收入增速较低,均位于平均水平以下。

图17:各地区2019年保费收入及增速

资料来源:Wind、招商银行研究院

3-2 保险发展东部大幅领先,北、上强者恒强

在相对指标上,分别用保险深度(保费收入占GDP的比例)和保险密度(常住人口人均保费收入)进行衡量,2019年我国保险密度为3046元/人,保险深度为4.3%。从各地区来看,东部保险密度大幅高于其他区域,其中北京、上海保险密度分别为9640元/人、7084元/人。中部、东北、西部各地区保险密度均低于全国平均水平,其中广西、贵州、云南等西南地区不足1500元/人。在保险深度上,各区域均有一定程度的分化。其中东北整体较高,黑龙江、吉林保险深度位居国内前列。东部的北京、河北等地区保险深度也较高,但福建保险深度仅2.24%,大幅低于其他地区。

图18:各地区2019年保险密度及保险深度

资料来源:Wind、招商银行研究院

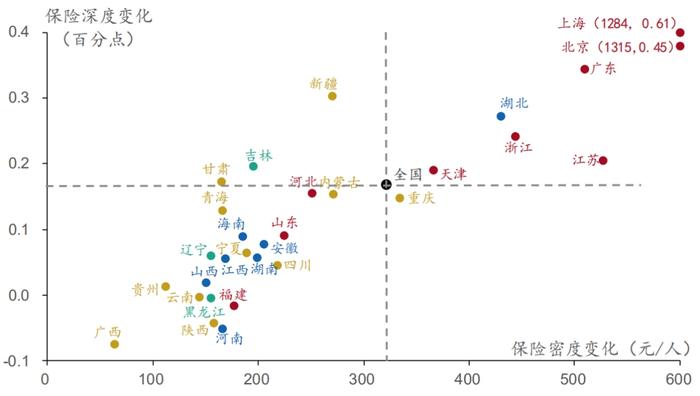

同2018年相比,我国保险密度提高321元/人,保险深度提高0.17个百分点。北京、上海保险密度和保险深度均大幅提高,表现出强者恒强的保险业发展态势。此外,湖北、天津、浙江、江苏等地,保险密度和保险深度的提高幅度也均高于全国平均。而大部分地区保险业提升幅度低于全国平均水平,其中广西、云南、贵州等西南地区以及陕西、河南等地不仅保险密度提升幅度较低,保险深度甚至出现负增长。

图19:各地区保险密度和保险深度较2018年变化

资料来源:Wind、招商银行研究院

3-3 上市公司聚集东部,新上市公司东部占据八成

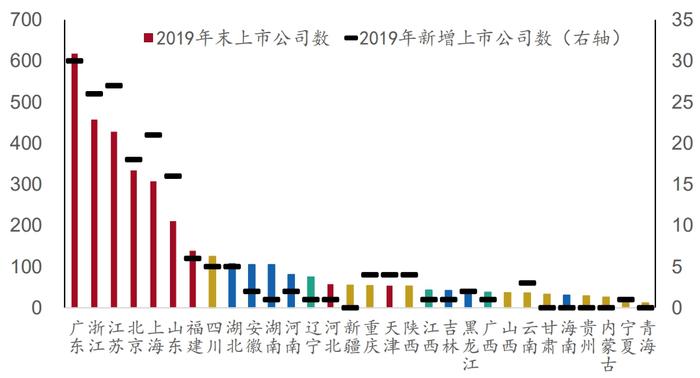

相比于银行业和保险业,证券业的头部集中度更加明显。2019年末我国A股上市公司数为3766家,其中东部就有2608家,占比接近70%。而2019年当年新上市公司183家,其中东部149家,占比更是超过八成。可见,证券业东部的头部效应更为强烈,广东、浙江、江苏、北京、上海、山东等地区尤为突出。中部上市公司和新上市公司数略高于西部、东北,除四川、辽宁外,西部和东北的其他地区上市公司和新上市公司数普遍较低。

图20:各地区2019年末及2019年新增A股上市公司数

资料来源:Wind、招商银行研究院

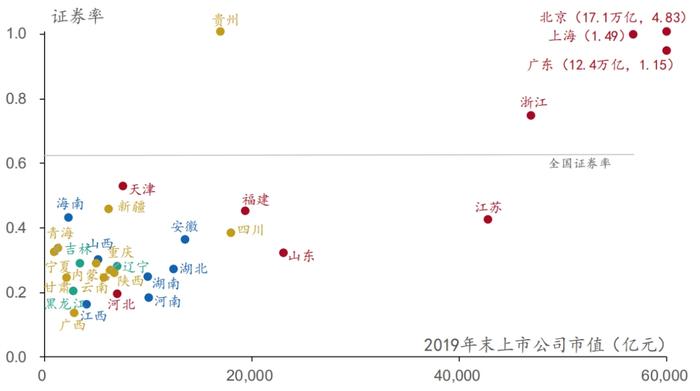

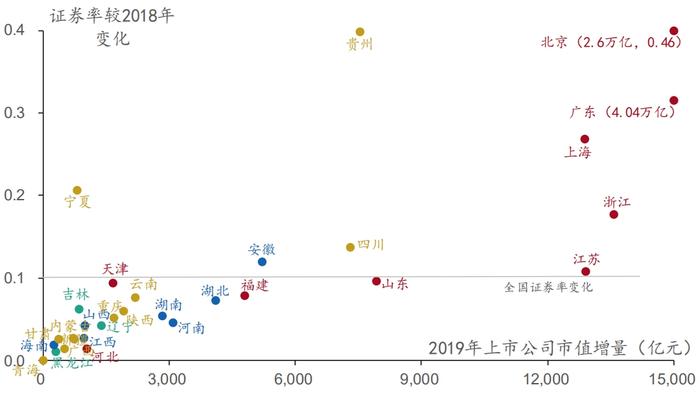

3-4 北上广浙拉高平均证券率,茅台市值高于大半省份

东部不仅上市公司数量远高于其他区域,上市总司总市值同样大幅领先。2019年末,北京、上海、广东、浙江、江苏A股上市公司总市值超过4万亿,北京、广东更是超过10万亿。中部上市公司总市值次于东部,除上市公司数较多的四川和贵州茅台所在的贵州外,西部、东北总市值相对较低。其中茅台市值就接近1.5万亿,超过所有中部、东北、除贵州及四川以外的西部地区。从证券率(上市公司总市值/GDP)来看,2019年末我国证券率为0.62,仅北京、上海、广东、浙江以及贵州高于平均水平,其中北京作为众多央企总部所在地,证券率高达4.83,上海、广东证券率也超过1。

同2018年末相比,我国证券率提高0.1,同样主要由东部地区贡献,其中北京、广东、上海、浙江、江苏等地区总市值增量均在1万亿以上。除贵州和四川外,东北和西部其他地区,总市值增量均低于3000亿。可见,对于证券行业而言,东部的领先地位更为突出,且领先优势在不断扩大。

图21:各地区2019年末A股上市公司总市值及证券率

资料来源:Wind、招商银行研究院

图22:各地区2019年A股上市公司市值及证券率变化

资料来源:Wind、招商银行研究院

在非银金融领域,我们主要对各地区保险业和证券业的发展情况进行对比分析。可以看到,相较于银行业存贷款情况,东部保险业和证券业的行业领先优势更为明显,且与其他区域的差距越拉越大。非东部区域除四川、重庆、湖北、贵州等少数地区外,保险业和证券业的发展现状和发展速度均处于较低水平,与东部高位发展的趋势相比,马太效应尤为明显。

表 3:各地区2019年末非银金融总结

资料来源:招商银行研究院

结语:马太效应下东部领先地位进一步加强

本报告从银行存贷款、保险业、证券业的发展现状和发展趋势对各地区进行了综合比较。在《区域研究之金融篇:虹吸效应显著,恰似春水东流》中我们提到在经济下行、实体企业不景气、整体信贷需求萎靡的背景下,东部对金融资源的虹吸效应显著,导致区域金融资源错配,加剧区域经济发展的不平衡性。而从各地金融业的最新发展情况来看,东部在银行存贷款、非银金融的发展速度远高于其他区域,对金融资源的虹吸效应愈发强烈。总体来看,在马太效应的影响下,东部金融业强者恒强,除个别地区外,非东部区域金融业发展整体缓慢。

注释

1、区域划分:东部包括北京、天津、河北、山东、江苏、上海、浙江、福建、广东,在文中用红色标识;中部包括山西、河南、安徽、湖北、湖南、江西、海南,用蓝色标识;西部包括内蒙古、陕西、新疆、宁夏、甘肃、青海、四川、重庆、云南、贵州、广西,用黄色标识;东北包括黑龙江、吉林、辽宁,用绿色标识。由于统计数据缺乏或口径不一,本报告部分内容未将西藏、香港、澳门、台湾纳入分析。

-END-

本期作者

吴峰桥 博士后研究员

wufqiao@cmbchina.com

相关报告

《区域研究之金融篇:虹吸效应显著,恰似春水东流》

(作者:招商银行 )

声明:本文由21财经APP“南财号”平台入驻机构(自媒体)发布,不代表21财经APP的观点和立场。

举报成功