实务案例详解:区块链在REITs中的应用丨睿思书院

来源:REITs行业研究

作者丨中伦律师事务所 樊晓娟(合伙人) 印磊 洪嘉宾 律师

房地产,因其高保值、低风险的优势,一直热门的投资标的。但是,相较于股票、期货等其他投资标的物,房地产也因其价格高昂、投资手续繁琐的特点,导致流动性较低,往往让中小投资者可望不可即。

区块链时代,T-REITs来了,能否为中小投资者投资房地产打开一扇窗,让房地产投资的门槛降低,而不再是局限于富人的游戏呢?本文将结合案例分析,探讨区块链在房地产投融资应用,及所伴随的机遇和法律风险。

01

认识T-REITs

(一)什么是REITs

REITs,是Real Estate Investment Trusts的简称REITs,中文翻译为房地产信托投资基金。传统意义上的第一支REITs产品产生于1960年的美国。

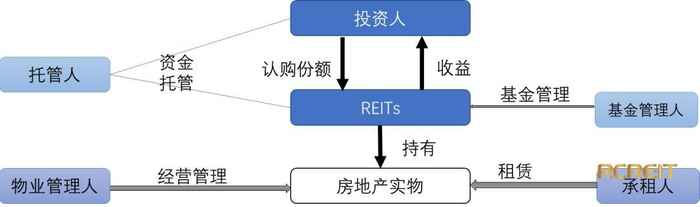

REITs 的基本原理是由一家信托投资基金持有房地产,投资者通过认购基金份额来参与房地产项目的投资,通过房地产项目经营收益分红或者流转差价获得收益,投资项目的资金应被托管于独立的第三方,房地产本身的经营管理则由专门物业公司来进行。简要图示如下:

(二)各法域REITs概况

美国对REITs的规定主要有:REITs的总资产至少75%应当投资于房地产资产;对于投资人分散性也有规定,其投资人不少于100人,且前五大投资人合计持有的权益比例不能过半;一大特点是税收优惠政策,但必须满足收益的90%以上分配给投资者并且75%以上的总利润须来自于房地产投资收益。

美国REITs的投资标的主要是存量房屋,目的更多是为了提高存量房屋的流动性,收益来源主要基于房屋出租收益和房产份额流转的差价收益。

新加坡REITs的设立形式可以是公司法人,也可以是信托。若以公司形式设立,则该基金须在新加坡证券交易所公开募集资金,实缴资本须达100万新加坡元,年度报告也须涵盖特定信息。

若以信托形式设立(较常见),可以公开或者私下募集资金,但是需要满足至少25%的单位信托由至少500个大众投资者持有;保证70%以上的资产投资于与房地产相关资产;禁止投资于房地产开发活动等。

关于税收,若能遵守每年90%的收入用于红利分配的要求,则可获得税收优惠,对用于分红的利润在REITs层面免征所得税,只需在投资者层面征税,避免了重复征税问题。

中国香港REITs只能以信托形式成立,且须在港交所上市。REITs的全部资产仅可投资于房地产项目,禁止投资于房地产开发活动;至少90%的净收益须分配给投资者。

关于税收,购置和处置物业时对交易价格和出售利得免征企业所得税;也对投资者层面和公司层面免除了对利润、收入和利得的税务。

在中国,虽然与美国的REITs不完全相同,但是也有不少类似的模式。实践中,已经有不少投资于房地产私募基金产品和公募基金产品。

但是总体上来说,房地产基金产品的丰富程度和活跃程度与美国仍有较大差距。中国对于REITs和类REITs的相应的法律法规也在完善中。

《证券期货经营机构私募资产管理计划备案管理规范第4号—私募资产管理计划投资房地产开发企业、项目》(2017年2月13日,以下简称“《4号规范》”),对投资于房地产开发企业和房地产项目的私募基金实行严格监管,限制其运作空间。

例如,根据《4号规范》,融资款不得用于支付土地出让金或补充流动资金等。

(三)什么是T-REITs

T-REITs,是Tokenized REITs的简称,指REITs的Token化与上链。随着区块链技术的日益成熟和广泛应用,资产证券化产品的上链受到越来越多的关注,也出现相当一部分案例。

房地产,作为最主要和最重要的不动产,其资产证券化产品的上链,带来的新交易机会不容小觑。

T-REITs的基本操作是设立一个STO平台,持有底层房地产的权益,把对应的权益分割为若干份额,并且把该等份额Token化,通过部署智能合约,在数字交易平台实现Token的发行和流转。

当然,实践操作可以有很多变化,REITs本身的设计初衷不同,Token持有人享有的权益可以仅限于底层资产的经营收益权,也可以是与底层资产相关的债权,或者兼具某些Utility Token(实用性通证)的权益,比如享受购买房地产实物的折扣等,具体的商业模式,有待在具体项目中有针对性地探讨和设计。

(四)T-REITs的特点

较传统意义上的REITs而言,T-REITs有其独有的优势。

1、门槛低

通过区块链技术的应用,T-REITs可以被分割为更小的份额,以便降低投资门槛,使得投资者可以更容易地参与房地产项目的投资。

2、快捷性

Token化以后,REITs上链并在数字交易平台交易。在Token实现分红时,智能合约会自动执行,而不像传统交易中,收益的清算和分配需要通过手工操作逐一进行;在Token转让阶段,投资者只需通过电子钱包转账,受让人被视为接受Token 所对应的智能合约中的条款和条件,可以节省大量纸质文件的准备时间。

3、安全性

由于区块链技术本身分布式记账的共识机制和数据加密性的特点,交易记录不易被篡改,透明性更高,也可以方便地接受监管。在此情况下,对于投资人来说,投资风险也更加可控。

4、流动性

基于上述特点,T-REITs易于盘活存量房地产,吸引更多投资人,提高房地产项目的流动性。

02

房地产项目上链的实例简析

房地产项目本身就有多种模式,因此房地产项目上链的形式也可以灵活变通。

实践操作中,应当根据项目的实际情况、监管环境、融资需求等因素,设计不同的上链方案。

而且,在项目上链过程中,除了房地产的原所有权人和基金管理人外,还涉及到若干中介服务机构,包括例如Token解决方案的供应商、数字资产交易平台、律师、房产评估师及其他顾问。以下结合案例简要分析常见的房地产项目上链模式。

(一)REITs的上链

案例1:The Hub at Columbia

根据资产证券化交易平台HARBOR的介绍:The Hub at Columbia是位于美国南加州大学附近的学生公寓,共有260套房间,由专门的物业管理公司Core Space经营管理,价值约2000万美元。

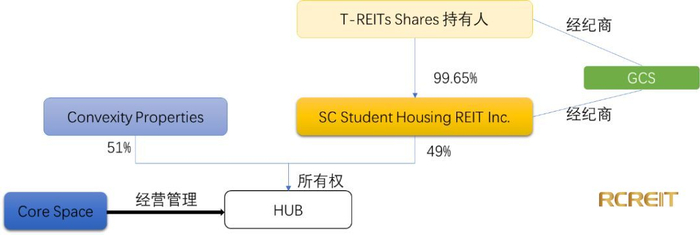

该学生公寓的原所有人为Convexity Properties,系DRW旗下的房地产投资企业。2018年11月,该学生公寓中约49%的权益实现Token化。大致方案如下:

由投资基金SC Student Housing REIT Inc.(以下简称“SC”)持有学生公寓约49%的权益,对应分割为995份T-REITs份额,相当于占SC99.65%股权的普通股股票,每份售价2.1万美元,接受的支付方式包括美元、比特币和以太币。

投资者通过FINRA注册经纪商Growth Capital Service获得交易文件并认购。

该T-REITs份额于2018年11月27日起出售,90天后可以在美国合格投资人之间通过区块链转让;1年后,可以转让给非合格投资人。所有交易受限于所适用的证券法规和REITs交易法规。

”

对前述案例,简要图示如下:

我们在SEC edgar系统并未找到前述发行相关的备案文件,目前尚不清楚前述发行是否得到了SEC的注册或者豁免注册。

概括来说,该项目就是通过一个信托投资基金持有房地产的部分权益,投资者通过数字交易平台认购基金份额(例如股权)对应的Token,间接拥有房地产所有权,实现房地产投资。

案例2:The St. Regis Aspen Resort

根据Aspencoin.io的介绍:The St. Regis Aspen Resort(以下简称“Aspen酒店”)是一家位于美国科罗拉多州的豪华酒店,共有179间客房,由Elevated Returns拥有和经营管理。

Aspen Digital Inc.(原名Aspen REIT,Inc.)系一家马里兰州公司,专为持有Aspen酒店权益而设立,由ER-RE, LLC 管理,ER-RE, LLC是Elevated Return的子公司。

Aspen Digital Inc.向投资者发行基于以太坊的Aspen Digital Token (ADT),每一ADT代表Aspen Digital Inc.的一股普通股。本次发行的FINRA注册经纪商为Templum Markets LLC,ADT通过众筹平台Indiegogo挂牌。发行融资额总计1800万美元。

ADT不是utility token(实用型通证),而属于security token(证券型通证),适用SEC规则Regulation D506(c)。2018年10月25日,Aspen Digital Inc.向美国SEC备案了Form D.

对前述案例,简要图示如下:

现有的案例主要都是通过房地产信托投资基金持有物业所有权,并向投资人发行Token化的基金份额。

我们也可以展望,T-REITs模式日益成熟后,架构的变化会更加多样化。房地产领域中丰富多样的线下融资方式设计会越来越多地应用于区块链上的融资。

例如,设立一个发债主体,取得房地产项目的权益后,向投资人发行债券性质的Token,项目方通过债务融资取得房地产项目运营所需资金,投资人得到利息收益和债券Token易于流动的便利等;

又如,以房地产作为抵押物,由房地产投资基金通过商业银行向项目公司发放委托贷款,取得利息收益,房地产基金的资金来源则可以是将基金份额Token化,并在上链向投资者发行。

(二)区块链在MBS中的应用

房地产投融资领域的金融产品非常多元化,除了REITs之外,还有其他一些金融产品可视不同项目的需要而可供选择和应用。

例如,在银行间债券市场常见的抵押贷款支持证券(Mortgage-Backed Securities, 简称“MBS”)就是最早的资产证券化品种之一。如今,区块链技术在MBS的应用中也不乏用武之地,本节会结合实例作简要介绍。

MBS的基本思路是金融机构把自己所持有的流动性较差,但具有较稳定的未来现金收入的房地产抵押贷款汇集重组为抵押贷款池,由金融机构或其他特定机构以现金方式购入,经过政府担保或其他形式的信用增级后,以证券的形式出售给投资者的融资过程。

在中国境内,目前MBS只能向机构投资者发行。

根据抵押贷款的房地产性质不同MBS可以分为:个人住房抵押贷款支持证券(Residential Mortgage-Backed Securities, RMBS)和商业房地产抵押贷款支持证券(Commercial Mortgage-Backed Securities, CMBS)。

案例3:交通银行聚财链平台

2018年6月,交通银行正式上线业内首个投行全流程区块链资产证券化平台“聚财链”。2018年9月26日,交通银行成功发行交盈2018年第一期个人住房抵押贷款资产支持证券,总规模93.14亿元。

该项目是市场首单基于区块链技术的信贷资产证券化项目,模式为:通过为集团内部机构及外部中介机构部署区块链节点,实现了资产证券化项目信息与资产信息的双上链,使得各参与方基于智能合约,同步在链上完成资产筛选、尽职调查、现金流测算等业务操作,降低操作风险,缩短发行周期,提高发行效率,实现了基础资产快速共享与流转,最大限度地保证了基础资产的真实性与披露的有效性,全面重塑投行资产证券化业务操作流程。

03

T-REITs中的法律问题

通过认购Token参与房地产项目投资,在所适用的法律框架下可能会产生以下问题。

(一)房地产的登记规则和执行问题

房地产项目的底层资产是房地产,而大多数国家的立法原则对包括房地产在内的不动产奉行“登记生效主义”,即房地产的物权变动以登记为准。

Token持有人并不是房地产登记机关所载的房地产所有权人。即使发行人或发行人的下属企业为房地产登记的所有权人,Token持有人只能基于法律的相对性,根据Token的基础法律关系,依照适用的法律向发行人主张权利,而不能直接主张房地产所有权。

另一方面,也由于上述原因,Token持有人不直接享有房地产的物权,房产所在地的法院可能不支持Token持有人对于房地产强制执行的申请。

(二)外商投资房地产领域的限制性规定

以中国为例,虽然在2018年负面清单上,并没有限制或禁止外商投资房地产领域。

但是,除《关于调整房地产市场外资准入和管理有关政策的通知》(建房〔2015〕122号)修订的内容外,商务部等六部委于2006年7月11日发布的《关于规范房地产市场外资准入和管理的意见》(建住房〔2006〕171号)仍然有效。

根据该意见的规定,境外机构和个人在中国内地投资房地产受到较为严格的限制。如果T-REITs采用了跨境架构,则需要考虑该架构及其中的境外投资人是否有可能违反了中国内地对于外商投资房地产领域的准入限制。

在其他国家和地区也需要考虑类似问题,即当地对于外资参与房地产投资有无限制性规定。

(三)Token交易与证券监管

T-REITs的实质是将房地产实物作为底层资产的Token化,并且利用区块链技术,实现Token的发行和流转。考虑到中国内地仍禁止代币融资,T-REITs目前尚不能直接在中国内地发行和交易,也不能直接面向中国内地投资者发行和交易。

如果T-REITs是在中国境外发行和交易的,则应当考虑发行与交易地适用的法律如何规定,例如,相关法域如果把T-REITs认定为证券并纳入监管的,则应服从和遵守相应的监管规定。

(四)税收考虑

房地产的流转、收益可能涉及多个税种。REITs本身税收中性,不会因为REITs的安排增加税负,但是房地产的税负有可能通过一系列金融产品安排转嫁到最终投资者身上。另外,作为金融产品的投资人,也需要考虑投资于T-REIT本身相关的所得税和其他税负。

目前,中国和其他资本市场活跃的主流国家和地区都未特别针对Token制订税法,但是,已有的税收法律框架亦应适用于相应的经济活动。

04

结语

REITs的产生和兴起,对于房地产交易和投融资具有里程碑式的意义。区块链时代的到来,新兴技术又为REITs注入了新的活力。

合理的利用区块链技术,合规的设计项目架构,谨慎处理相关法律问题,再加之完善配套的监管,我们相信,未来之“链”将为房地产投融资行业添砖加瓦,为更多的投资者打开了大门。