◆ ◆ ◆ ◆

5G带动射频器件新需求,

国产厂商任重道远

申万宏源研究 | 行业深度

◆ ◆ ◆ ◆

投资要点

1、射频前端市场容量增速平稳。随着5G不断推行, RF前预计将在2023年达到352亿美元,复合年增长率为14%。各个组件的增速不尽相同。滤波器作为RF前端行业最大市场,市场空间将从2017年的80亿美金增长到2023年的225亿美金,年化增长18.81%。LNA的市场会从17年的2.46亿美金增长到6.02亿美金,年化增长约16.09%。PA的市场容量变化不大,将会从50亿美金增长到70亿美金,年化增长约7%。

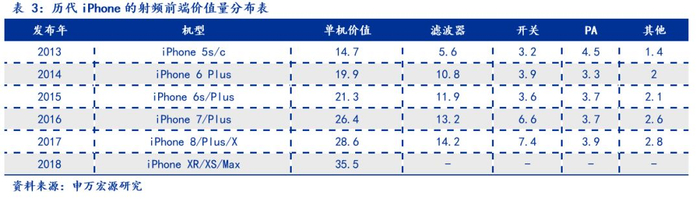

2、智能终端射频器件价值量持续上升。iPhone X(A1901)的射频器件组中,包括射频器件模组等,其中基带芯片($14.5)+射频组件($21)的价值量已经达到($35.5)。其中iPhone 8P的射频器件价值量为$28.5,整体价值量将进一步上升24.56%;

3、4G到5G,三大发展趋势重构射频器件,5G 使用案例可大致分为三类主要的互联服务:增强型移动宽带(eMBB)、大规模物联网(mMTC)和高可靠性、零时延应用(uRLCC)。5G新手段:载波聚合、大规模MIMO和波束成形。1、随着载波单元的数量提升带来更快的移动连接,但也增加了射频前端的设计难度。2、从4x4 MIMO端的发展角度来说,对于下行链路中天线、调谐、开关、滤波器、LNA等器件的需求将实现翻倍增长;3、波束成形对于射频器件的总数量不太会产生比较大的影响,但是对于放大器所使用的技术将会更加亲赖于SOI技术,对制程产生新的要求;

4、行业壁垒集中在制造工艺+模组化+基带厂商话语权。射频前端市场一直是欧美日厂商的竞争之地,其集中度非常高产业链垂直整合,头部效应显现。例如其中在SAW滤波器中,全球80%的市场份额被Murata、TDK、TAIYO YUDEN所瓜分,而在4G、5G中应用的BAW滤波器则被Avago(Broadcomm)和Qorvo占据95%的市场空间,PA全球93%的市场集中在Skyworks、Qorvo和Avago(Broadcomm)所瓜分。行业的壁垒高主要体现在三个方面:1、实现工艺难度大;2、产业链形成的模组化具有排他性;3、核心基带厂商具有强话语权

5、产业链垂直整合,头部效应显现。射频前端产业链中,各大厂也在不断加大自身对于产业链纵深布局的加速,美系厂商已经在全产业链均有布局,日系厂商依旧保持跟随者的角色,国内厂商的产业之路还在追赶。对于国内射频产业来说,高端市场短期进入门槛很高,产品质量与验证周期均长,依靠成本优势和资金优势走低端市场。

推荐标的:三安光电、长电科技

风险提示:5G推进速度不达预期,国内企业业务进展缓慢

目录

1. 射频前端是终端通信的创新模块

1.1 射频前端是构成通信的核心组件

1.2 射频前端市场容量增速平稳

1.3 智能终端中射频器件价值量持续上升

2. 5G对射频前端提出新需求

2.1 4G到5G,三大发展趋势重构射频器件

2.2 5G新手段:载波聚合、大规模MIMO和波束成形

2.3 射频器件集成度增加,推动行业高集中度

3. 市场竞争壁垒高,国产化替代任重道远

3.1 行业壁垒集中在制造工艺+模组化+基带厂商话语权

3.2 产业链垂直整合,头部效应显现

3.3 国内厂商先器件为主,资金+规模助力成长

4.核心标的推荐

4.1 三安光电:射频器件代工厂正在快速推进

4.2 长电科技:射频器件带来新的增量

投资案件

结论和投资建议

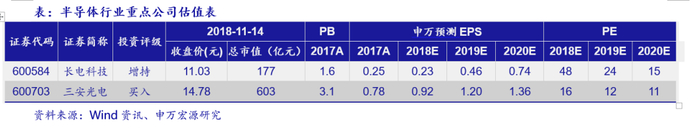

射频器件主要看5G推进的时间点,整体射频器件均会迎来行业的爆发期,我们预计整体射频器件会维持约15%的增长,后期随着国内产业不断推荐成熟,相关公司能从射频器件的Fabless+Foundry的形式上占据一定市场份额。重点标的三安光电的2018-2020年PE为16X/12X/11X,长电科技的2017-2019年PE为48X/24X/15X。考虑到5G行业正在爆发的前夕,并且行业空间广阔,同时考虑到相关上市公司估值处于低位,给予“买入”评级。

原因及逻辑

首先,5G行业未来会提出射频器件的需求,加大对射频器件的需求量。5G新手段,载波聚合、大规模MIMO和波束成形。其中载波聚合和大规模MIMO均会大幅提高对射频器件的需求量,波束成形对提升对射频器件的生产工艺要求。最新终端射频器件组中,包括射频器件模组等都将会提量提价,其中基带芯片($14.5)+射频组件($21)的价值量已经达到($35.5)。其中iPhone 8P的射频器件价值量$28.5的价值量进一步上升24.56%;在5G不断应用以后,预计价值量还会持续上扬;

其次,射频器件行业壁垒加大,龙头厂商会受益,国产厂商从代工做起。行业壁垒集中在制造工艺+模组化+基带厂商话语权。射频前端市场一直是欧美日厂商的竞争之地,其集中度非常高,产业链垂直整合,头部效应显现。射频前端产业链中,各大厂也在不断加大自身对于产业链纵深布局的加速,美系厂商已经在全产业链均有布局,日系厂商依旧保持跟随者的角色,国内厂商的产业之路还在追赶。对于国内射频产业来说,高端市场短期进入门槛很高,产品质量与验证周期均长,依靠成本优势和资金优势走低端市场。因此在代工行业布局的三安光电、在封测领域拥有技术优势的长电科技在行业发展中均有机会受益。

有别于大众的认识

市场认为:射频器件行业国内受益机会少;

我们认为:射频器件未来将会是Fabless+Foundry更加能节省成本,集中人才和资金的优势,在低端市场拥有一定的份额,在对产品进行优化,技术和模组化的壁垒短时间无法逾越,但是市场份额足够大,相关的上市公司(三安光电等)业务进展顺利,终端客户认证加快,有助于射频器件的公司受益。

1. 射频前端是终端通信的创新模块

1.1 射频前端是构成通信的核心组件

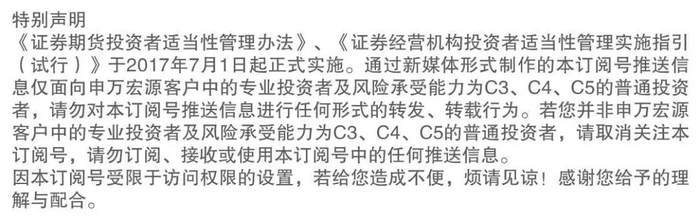

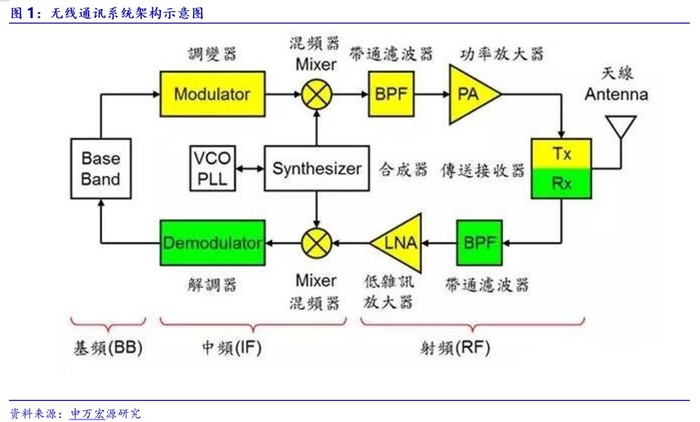

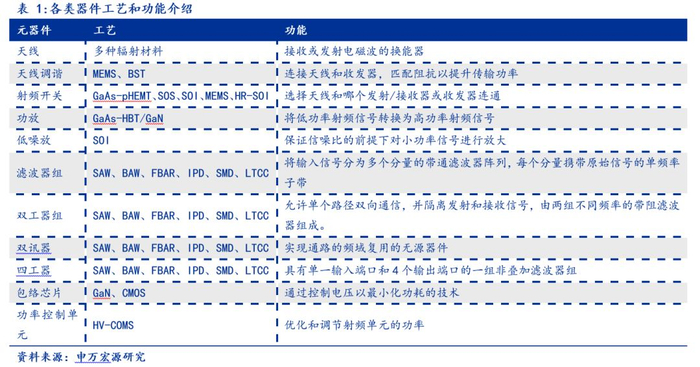

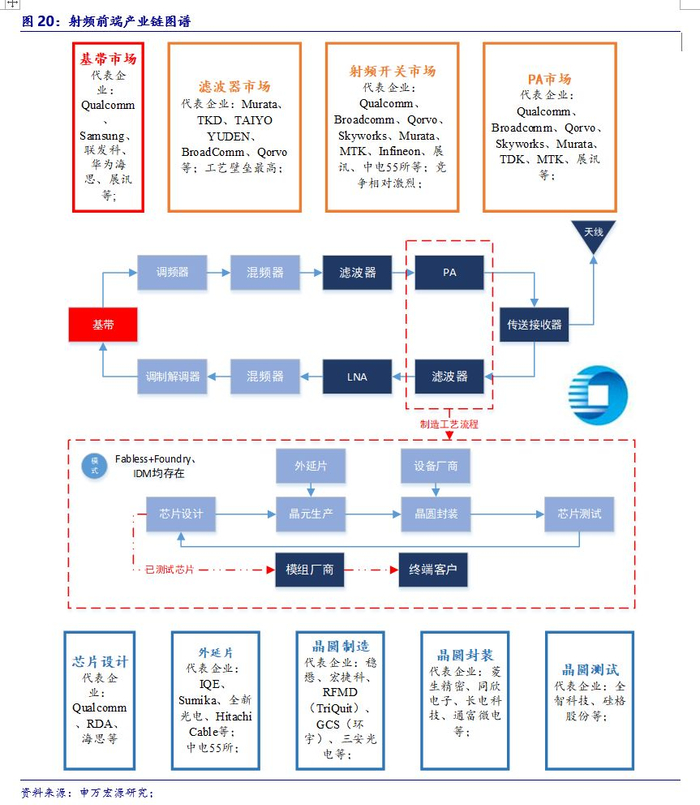

射频器件是无线连接的核心基础。与半导体相关的射频器件是无线通讯设备的基础性零部件,是无线连接的核心基础。智能手机中有几个重要的集成电路,主要包括:基带(BB)、中频(IF)、射频(RF)三个部分。每个部分都可能有一个到数个集成电路。

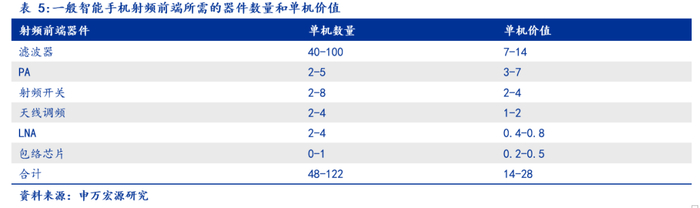

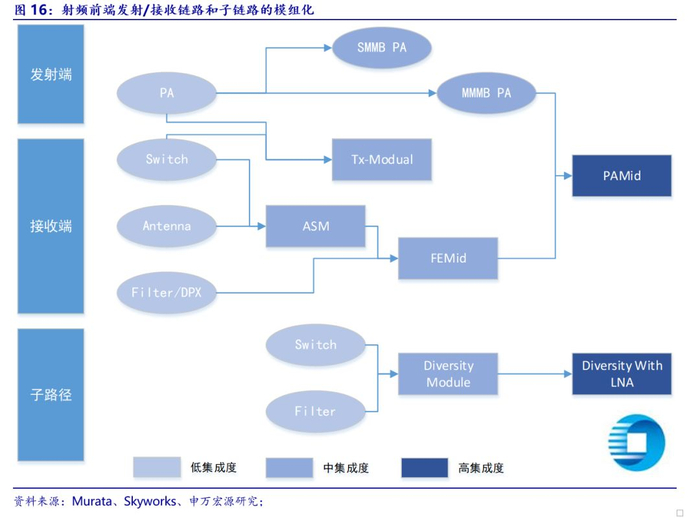

射频前端按功能不同,分立器件可分为滤波器、双工器、功率放大器(PA)、低噪放(LNA)、射频开关、天线调谐、包络芯片等。其中功率放大器(PA)负责发射通道的射频信号放大;滤波器负责发射及接收信号的滤波;双工器负责FDD系统的双工切换及接收/发送通道的射频信号滤波;射频开关负责接收、发射通道之间的切换;低噪声放大器主要用于接收通道中的小信号放大;接收机/发射机用于射频信号的变频、信道选择。

按照集成度不同射频前端模组可以分为低、中、高集成度模组。低度模组有ASM、FEM,中度模组包括Div FEM 、FEMiD 、PAiD、SMMB PA、MMMB PA、TX Module、RX Module,高度模组包括PAMiD、LNA Div FEM等。

射频前端模块是手机通信系统的核心组件,它是连接通信收发芯片和天线的必经通路。它的性能直接决定了移动终端可以支持的通信模式,以及接收信号强度、通话稳定性、发射功率等重要性能指标,直接影响终端用户体验。

1.2 射频前端市场容量增速平稳

随着5G不断推行,智能终端的RF前端和WiFi市场预计将在2023年达到352亿美元,复合年增长率为14%。其中LTE的演变显然是第一次增长浪潮,随后的增长,绝大部分市场机会将来自5G非独立(NSA)的建设期,对不同频段链接的需求意味着在RF前端架构和附加组件上会有全新的演进。

各个组件的增速不尽相同。滤波器作为RF前端行业最大市场,市场空间将从2017年的80亿美金增长到2023年的225亿美金,年化增长18.81%。这一增长将主要来自高质量BAW滤波器的显着渗透率,这将是超高频率范围所需的由5G NR定义。还有一部分是用于与Wi-Fi共享分集天线的共存滤波器的增长。

LNA的市场会从17年的2.46亿美金增长到6.02亿美金,年化增长约16.09%。增长来自于分集模块的实施,以及手机功率放大器模块的集成。由于增加了采用4x4 MIMO实现的新RF路径,将导致更多的射频开关的需求。

天线调谐市场将会从4.63亿美金增长到10亿美金,年化增长约13.69%。预计天线调谐器市场增长将通过4X4 MIMO技术渗透率实现。

PA的市场容量变化不大,将会从50亿美金增长到70亿美金,年化增长约7%。主要原因是高端LTE PA市场的增长,尤其是高端和超高频段,将弥补2G / 3G市场的萎缩,两者数量上相互抵消。

1.3 智能终端中射频器件价值量持续上升

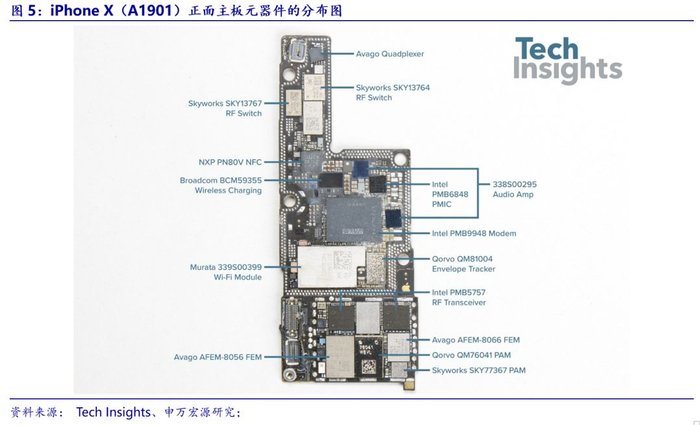

根据Tech Insights和iFixit的拆机报告,iPhone X(A1901)的射频器件组中,包括滤波器组、PA模组、射频开关、射频收发器、Wi-Fi/BT/FM模组等,其中基带芯片($14.5)+射频组件($21)的价值量已经达到($35.5)。其中iPhone 8P的射频器件价值量由$28.5进一步上升24.56%。

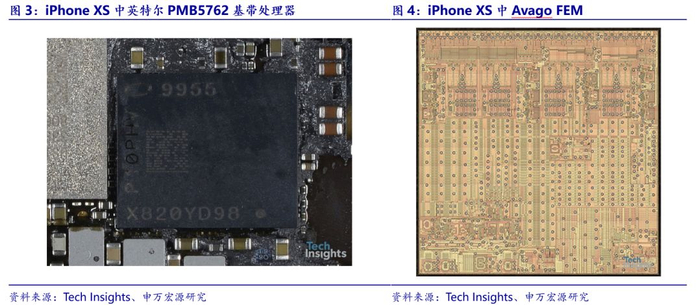

根据Tech Insights拆机报告,其中iPhone XS中基带使用Intel的基带XMM7480(PMB9948),Intel的2个射频收发器PMB5757,其射频前端分别采用到 Avago AFEM-8092 FEM,Skyworks SKY13768 FEM,Skyworks SKY85403 FEM和一些Skyworks设备。

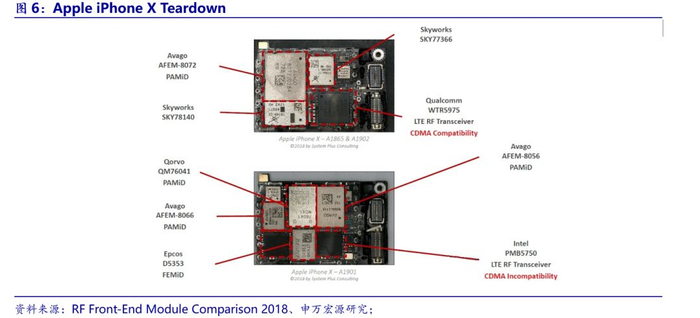

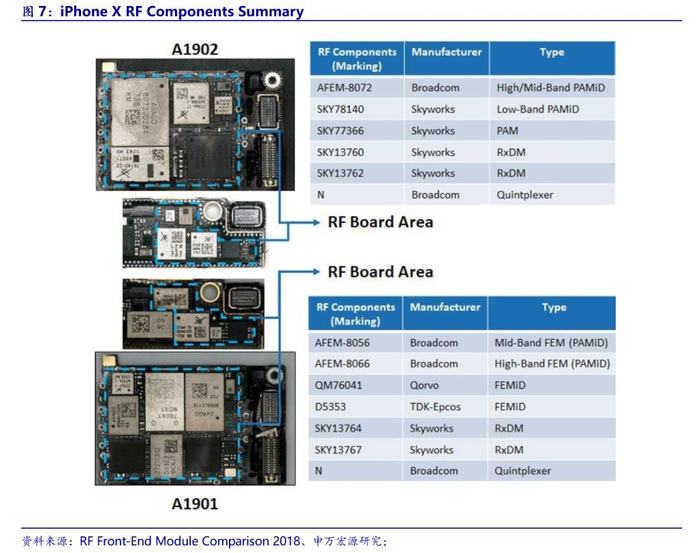

以苹果iPhone X为例,博通(Broadcom)射频前端模块AFEM-8072位于SIM卡插槽下方的主印刷电路板(PCB)基板上,其配置取决于收发器芯片组。在iPhone X欧洲版中,射频前端采用两个独立的模块,多家供应商为:博通(Broadcom)、Qorvo、Skyworks和TDK-Epcos。

观察每代iPhone,其中射频前端价值量不断上升,2013-2018年iPhone 5射频前端ASP从14.7美元增长到iPhone X的35.5美元,年复合增长达15.5%。在下一代通讯5G时代下,我们判断未来的射频器件的价值量预计还会不断上涨,相关的可穿戴等设备也将开辟新的射频器件市场规模。

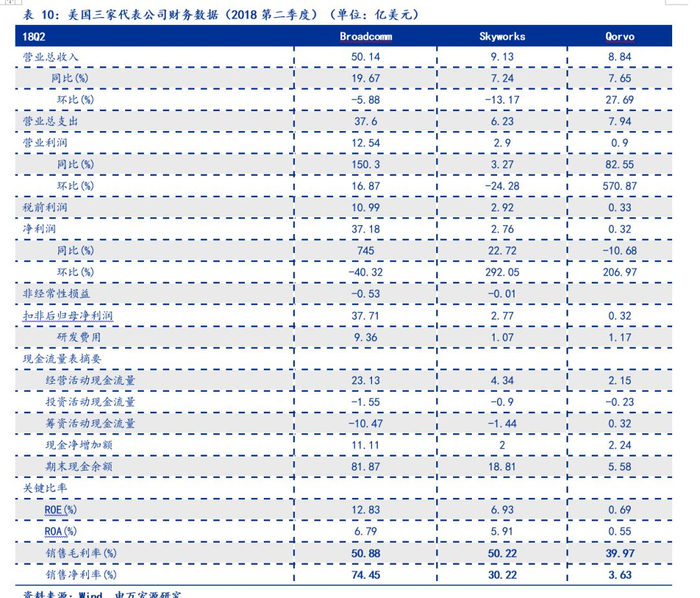

其中主要的供应商包括被Avago收购的Broadcomm,以及Skyworks和Qorvo包括。在SAW滤波器中,全球80%的市场份额被Murata、TDK、TAIYO YUDEN所瓜分,而在4G、5G中应用的BAW滤波器则被Avago(Broadcomm)和Qorvo占据95%的市场空间,PA全球93%的市场集中在Skyworks、Qorvo和Avago(Broadcomm)所瓜分,射频开关则进入打价格战的阶段。

现阶段的智能机中一般包括多个射频前端模组,以iPhone XS MAX为例,其中包括Avago的8092M high/mid PAD、Murata的500 4x4 MIMO DSM和Skyworks的206-15 946368 1830等多个型号的射频器件。未来随着滤波器、PA、射频开关价值量均在提升,5G对于MIMO升级、频带拥挤、器件功耗的提升会对射频器件提出更高的要求,单机价值量还会持续上涨。

2. 5G对射频前端提出新需求

2.1 4G到5G,三大发展趋势重构射频器件

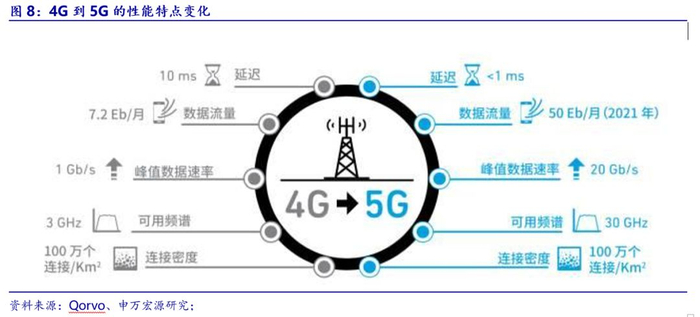

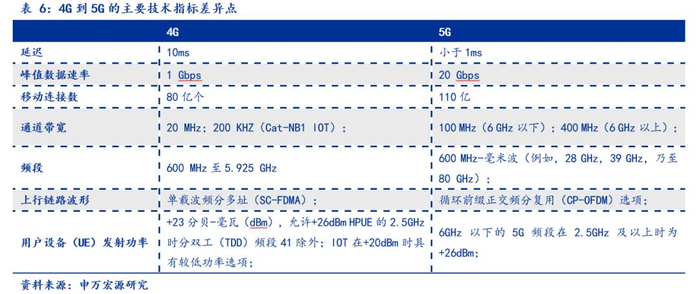

即将到来的5G不仅是移动通信技术的升级,更是面向全新业务、智能生活、智能生产的网络变革。简言之,其变革体现在前所未有的关键能力和应用场景。高速率:峰值速率超过 10Gbps,用户体验速率可达 100Mbps-1Gbps,可实现移动高清、VR/AR 等极致体验。低时延:网络时延 1ms(4G 网络时延 50ms),满足车联网、工业物联网、远程医疗等严苛要求。海量连接:100 万连接/平方公里的连接密度,实现千亿量级容量的连接。从通信的发展路径、建设规模来说,5G对4G的关系将会互相协作,互相并存。

和4G相比,5G是一个统一平台,功能比4G更强大。5G将以原生方式支持所有频谱类型(许可、共享和免许可)和频段(低频段、中频段和高频段)、大量部署模型(从传统大型基站到热点),以及新的互联方式(比如端到端和多跳网)。5G使用的频谱优于4G。从低于1 GHz的低频段到1 GHz至6 GHz的中频段,再到被称为毫米波的高频段,5G还将充分利用各种可用频谱管理范式和频段中的每一个频谱。5G的速度比4G更快。5G将在4G的基础上显著提速,达到20千兆/秒的峰值数据传输速率和超过100兆/秒的平均数据传输速率。5G的网络容量比4G更大。5G的流量容量和网络效率将提高100倍。5G的延迟比4G更低。5G的延迟将大幅下降,以提供更即时的实时访问:端到端延迟降低10倍至1毫秒。

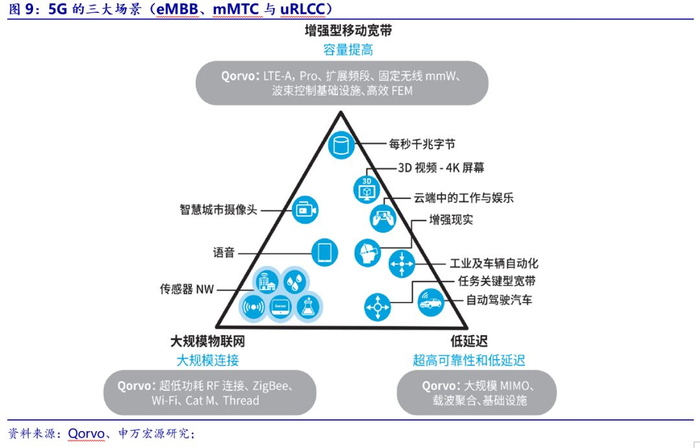

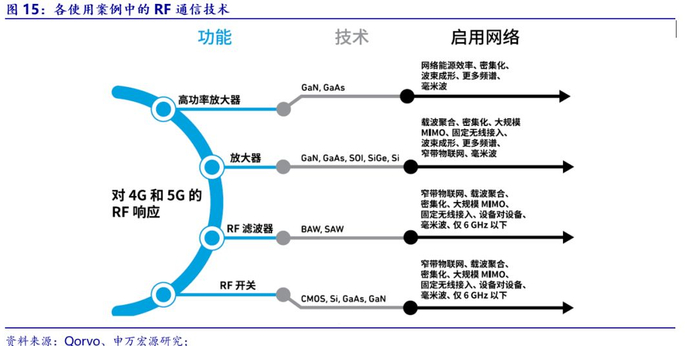

5G 使用案例可大致分为三类主要的互联服务:增强型移动宽带(eMBB)、大规模物联网(mMTC)和高可靠性、零时延应用(uRLCC)。

其中eMBB场景主要是速率的提升,未来5G标准要求单个5G基站至少能够支持20Gbps的下行速率以及10Gbps的上行速率,主要应对4K/8K超高清视频、VR/AR等大流量应用。新定义成5G的频段,还有一些即将要进行的4G频谱重耕,需要设备在支持4G的基础上支持5G NR的新标准。支持5G的智能手机会包含更多的射频半导体器件。

mMTC便是基于5G新标准的IoT,有别于目前基于4G标准的IoT,它将对海量用户提供支持并保障远超目前体量的数以亿计设备安全接入网络。

高可靠性、低时延通信uRLCC要求5G的时延必须低于1ms,才能应对5G物联网时代无人驾驶、智能工厂等新兴应用的需求。

2.2 5G新手段:载波聚合、大规模MIMO和波束成形

5G从增强型移动宽带(eMBB)、大规模物联网(mMTC)和高可靠性、零时延应用(uRLCC)多个角度的确令人印象深刻,但要它并非一项全新的技术。迈向5G之路需要依靠 4G 基础设施,而对 4G 技术的改进,例如载波聚合、小基站、大规模多路输入多路输出 (MIMO) 和波束形成将可满足我们对 5G 速度的需求。

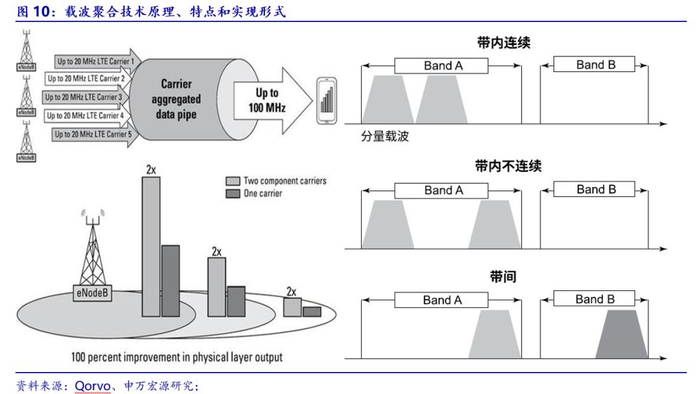

载波聚合带来各个器件需求大幅上涨

在LTE-Advanced中使用载波聚合(Carrier aggregation),以增加信号带宽,从而提高传输比特速率。为了满足LTE-A下行峰速1 Gbps,上行峰速500 Mbps的要求,需要提供最大100 MHz的传输带宽,但由于这么大带宽的连续频谱的稀缺,LTE-A提出了载波聚合的解决方案。载波聚合(Carrier Aggregation, CA)是将2个或更多的载波单元(Component Carrier, CC)聚合在一起以支持更大的传输带宽(最大为100MHz)。每个CC的最大带宽为20 MHz。

载波单元的数量提升带来更快的移动连接,但也增加了射频前端的设计难度。其中对于下行链路(Downlink),特别其灵敏度、谐波的影响、desense(灵敏度恶化)挑战,在上行链路中,CA的灵敏度也是需要解决的难点,带内上行链路CA信号为移动设备设计者提供了许多挑战,因为它们可以具有更高的峰值,更大的信号带宽和新的RB配置。即使可以回退信号功率,也必须调整PA设计以实现非常高的线性度。同时必须考虑相邻信道泄漏(ACLR),不连续RB的互调产物,杂散辐射,噪声以及对接收灵敏度的影响。

我们判断,随着5G不断加速载波聚合的使用,从2CC到5CC意味着滤波器、开关、PA、LNA需求量将同比例增长。

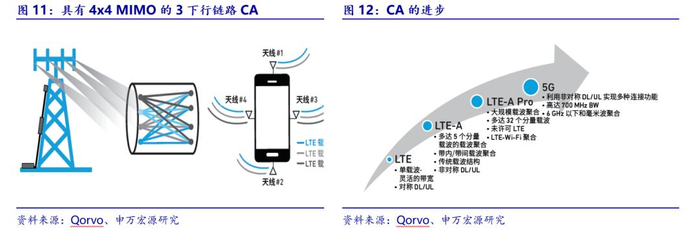

大规模MIMO增加下行链路需求

MIMO技术使用安装在源(发射器)和目标(接收器)上的多个天线来提高容量和效率。天线越多,数据流层越多。

使用载波聚合增加带宽是实现更高 4G 数据速率的首个最稳定的技术。在下行链路中实现更高 4G 数据速率的下一个选择是升级到256QAM 下行链路调制。然后,在已聚合的一个或多个分量载波上增加用于覆盖 4X4 MIMO 的空间流数量。随着我们进入5G时代,上述两种方法的结合成为实现1 Gbps数据速率的最常见方法。

从4x4 MIMO端的发展角度来说,基站的发射端需要4个天线,对应到终端的接收端也需要4个天线,并且在下行链路要摈除互相干扰的信号需要进行隔离,对于下行链路中天线、调谐、开关、滤波器、LNA等器件的需求将实现翻倍增长。由于下行链路仅与接收路径相连接,而PA仅用于上行链路,因此PA的需求不受影响。

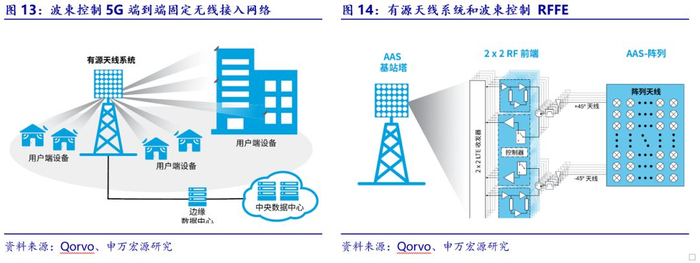

波束成形对器件制程工艺提出新需求

使用更大的天线阵列可提供额外的波束成形,从而克服在毫米波频率范围内遇到的更严峻的传播挑战。这些阵列可能具有数百个元件,但是由于波长短,因此极其紧凑。例如,30GHz的64元件天线阵列大小只有40mmx40mm。大阵列提供非常集中的波束,这些波束可以在不到一微秒的时间内重定向。此外,大型相控阵还可以作为单个阵列或者作为多个独立的子阵列,指引独特的波束在同一频率资源上同时服务多个用户终端。

从理论上来说,波束成形对于射频器件的总数量不太会产生比较大的影响,但是对于放大器所使用的技术将会更加亲赖于SOI技术,对制程产生新的要求。

2.3 射频器件集成度增加,推动行业高集中度

全球众多的LTE频段组合早已增加射频设计的复杂性。由于智能手机内部设计的局限性,加上手机电源与整体外形设计上的限制,射频前端需要精心设计才能够优化设备的整体性能并减少信号的干扰。新的无线网络需要更多的射频前端功能,包括高阶多输入多输出与大规模多输入多输出、智能天线系统以及复杂的滤波功能。

为满足日益增长的通信终端消费需求,射频前端复杂度越来越高,并出现模组化趋势。射频前端复杂度随支持的频带数量增加而提高,通常与天线数量和所支持数据流数量相关。多模多频网络制式、载波聚合技术、MIMO技术、波束成形技术等不断应用,以及越来越拥挤的频谱资源,这些趋势正对终端射频前端构架、设计、制造提出了更大的挑战,因此射频前端厂商需要通过模组化快速响应行业创新需求。

由于下游客户集中在各个终端市场,其模组化的优势集中在小型化和高集成化的优势上,对于不同种类的智能机,不同的供应商根据客户需求作出相应的平衡。

对于一般的器件厂商来说,OEM厂商大多采用了分立器件的方式来制造射频前端,成熟的PA、滤波器、双工器等分立器件能得到较大使用,但是其集中度也在不断增加。传统的分立器件在PCB 板上集成的方式已无法满足系统需求,将多个射频前端芯片在单颗芯片内部集成的方法已经成为中高端市场的主流,高集成度方案有以下几大优势:1)简化设计;2)使射频前端产品小型化;3)降低能量损耗;4)提高系统性能;5)降低射频解决方案成本,并有利于客户快速推出新产品。

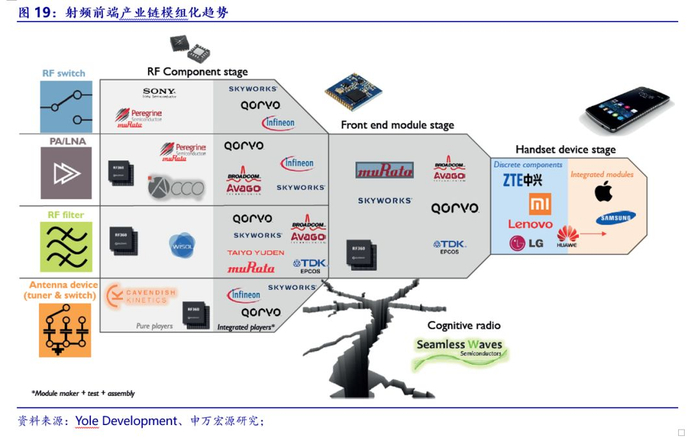

类似于Qorvo、Skyworks、Broadcomm等大厂不断将高端产品模组化(注: Murata,Skyworks,Avago,EPCOS,Qorvo等供应商所推出的集成解决方案不断地加速主要射频前端组件,如过滤器,PA,双工器和交换机的集成和模块化。这些方案通过集成某些组件于同一封装来缩小射频前端的尺寸,对减少总体尺寸至关重要),对于中小分离器件厂商来说,降维打击会使市场竞争更加激励。在全球化的趋势下,射频前端器件模组化是最大的趋势。

3. 市场竞争壁垒高,国产化替代任重道远

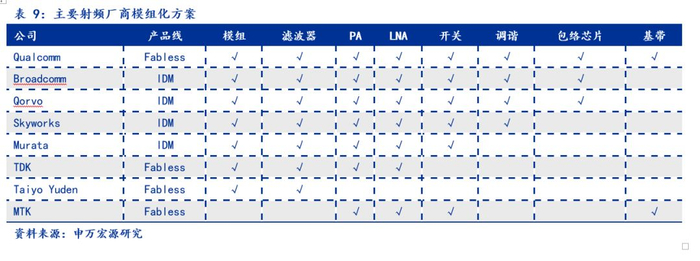

3.1 行业壁垒集中在制造工艺+模组化+基带厂商话语权

射频前端市场一直是欧美日厂商的竞争之地,其集中度非常高。例如其中在SAW滤波器中,全球80%的市场份额被Murata、TDK、TAIYO YUDEN所瓜分,而在4G、5G中应用的BAW滤波器则被Avago(Broadcomm)和Qorvo占据95%的市场空间,PA全球93%的市场集中在Skyworks、Qorvo和Avago(Broadcomm)所瓜分。行业的壁垒高主要体现在三个方面:1、实现工艺难度大;2、产业链形成的模组化具有排他性;3、核心基带厂商具有强话语权;

实现工艺难度大

随着射频集成电路技术和系统结构的发展,很多分立器件已被替换。最为明显的就是接收机中分立的LNA和中频滤波器已经被集成到射频集成电路中。各射频模块将逐步被集成到标准CMOS集成电路中,但包括射频滤波器射频元件的集成不太容易做到。

BAW的制作,SAW器件只能做在类似于钽酸锂或铌酸锂这样特殊的单晶基底上。而BAW器件可以做在可选的任意基底上,因而可以直接利用主流IC制造厂现有的工艺、设备和基底结构。制作BAW光刻在0.8微米的特征尺寸就足够。一个BAW器件所需的光刻步骤在5个到10个之间。BAW中的缺陷密度也是次要问题。

模组化是大厂差异化方案

射频前端是一个相对完整的系统性功能,对于终端厂商来说,随着5G渐进,提供完整解决方案和服务能力的厂商能解放客户大量时间和精力。提供单一零组件会被完整的解决方案大厂遏制。龙头企业均已布局多个产品并提供完整模组解决方案,因此在高端市场的竞争将会比拼模组化的能力。

5G将完全重新定义射频(RF)前端如何在网络和调制解调器之间进行交互。在低于6 GHz的一侧,目前的前端领导者(Broadcom,Qorvo,Skyworks和Murata)已经开始适应这些变化。 Broadcom通过将中高频段融合在一起,为5G超高频段的到来做好了准备。凭借其FBAR BAW滤波器技术,Broadcom还拥有高频和超高频段的主要关键构建模块。 Skyworks凭借其新发布的Sky5TM平台定位于5G超高频段市场,此外还在国内中低端市场处于领先地位。Qorvo采用了类似的方法,Qorvo的另一个优势在于其内部测试和包装能力,可以缩短反应时间并持续改进,他是第一个推出用于超高频段覆盖的前端模块的播放器。Murata主要涵盖低频段,但非常适合不断增长的多样性模块市场。高通公司是新进入者,它带来了从调制解调器到天线的端到端解决方案。

基带厂商话语权

基带芯片和射频前端的协同性要求非常高,基带芯片决定射频前端支持的模式和频数,对于整个射频器件均有影响,同时基带芯片的厂商非常集中,其中以高通为主导市场份额话语权较强,随着5G不断应用,各大核心厂商的基带芯片不断推出。

例如高通已有骁龙X50 5G基带(28nm、5Gbps,目前已经出货),三星官宣了Exynos 5100基带(10nm、6Gbps,2018年底出),英特尔的基带(10nm、6Gbps,2019年底出货);联发科Helio M70基带(7nm、5Gbps,2019年上半年出货),华为(Balong 5000,出货时间未知)。

因此基带厂商例如Qualcomm会借用基带市场的优势捆绑销售射频模组,那么对于原有几家厂商的供应链体系会有损伤,基带厂商直接参与全行业的生产会是一个行业壁垒再次强化的显著特点。

3.2 产业链垂直整合,头部效应显现

射频前端产业链中,各大厂也在不断加大自身对于产业链纵深布局的加速,类似于Qualcomm和TDK成立合资公司,RFMD和TriQuint合并成立Qorvo,Avago收购Broadcomm等事件,美系厂商已经在全产业链均有布局,日系厂商依旧保持跟随者的角色,国内厂商的产业之路还在追赶。

3.3 国内厂商先器件为主,资金+规模助力成长

对于国内射频产业来说,高端市场短期进入门槛很高,产品质量与验证周期均长,在产业壁垒逐步堆高的前提下,只有先手从低端市场做起,依靠成本优势和资金优势占据一定的市场份额,积累起相对应的人才和技术,才有机会迅速向中高端产品延伸。

5G来临的时候,一部分模组厂商可以在技术进行迭代器件快速通过技术引进或者相关公司收购快速进去行业,通过资本整合把握好射频前端市场的模组化趋势,进入该行业;另一部分有资金优势的企业可以通过Fabless+Foundry的方式快速进入代工行业,国内的企业多数在于工艺改造和成本管控具有天然的优势,在实现工艺尚未难度加大的时间点快速进入,是国内企业的机会。

4. 核心标的推荐

4.1 三安光电:射频器件代工厂正在快速推进

330亿南安项目建设逐步进场。公司固定资产在3季度底较2季度底开始出现增长,达到87.40亿,其中二季度底为83.63亿,其中在建工程中的一部分项目也会随着公司产能逐渐达产,与我们之前的预计基本一致:在第三第四季度增加公司的固定资产数额,不断推进化合物半导体市场。同时,化合物半导体项目也会不断进展,在市场拓展与产能达产等多个角度均有不错的表现。三安集成本年三个季度共实现销售收入1.19亿元,特别是电力电子产品的研发和销售均取得了实质性进展,公司后续将会继续加大力度开拓市场,积极提升公司销售收入,确保公司年度经营业绩稳步增长。

全球GaAs市场达百亿美元,GaAs未来于无线通讯领域占据主流地位。GaN大功率器件市场广阔,现阶段军工为主要应用商,产品成熟后,下游终端客户会使射频器件大规模上量。根据赛迪网数据,2015年全球GaAs元件市场总规模为达到86亿美元,同比增长15.75%,预计到2020 年,市场规模预计将突破130 亿美元。射频器件代工模式与机会和IDM模式相竞争。砷化镓产业链包括外延片、IC 设计、晶圆制造、封装测试四个环节,采用IDM 模式的厂商主要有Skyworks、Qorvo、Avago 等;外延片厂商主要有IQE、Emcore、全新等;IC设计厂商主要有Microchip、Microsemi、和茂、锐迪科等;晶圆制造厂商主要有GCS、稳懋、宏捷科技、三安光电等

4.2 长电科技:射频器件带来新的增量

行业角度来看,封测集中度提升,看好长电作为巨头整合向好。行业集中度大幅提升的现象同样反映到封测行业,基于提到的市场需求的扩张和成本端的提升,再加上行业集中度的大幅提升带来的企业议价能力的提升,长电科技作为中国封装行业龙头,将有更大的话语权和定价权。技术路径变革,封装厂成集大成者,1、先进封装增速快,新技术路径成型;2、深度摩尔道路: Bumping成行业热点;3、超越摩尔道路:SiP方案改变封装厂地位;4、未来趋势:异质整合,封测厂或成集大成者;

公司角度来看,三大板块以封测为首,看好公司成长动能。从各子公司业务协同性角度来看,长电科技的各个业务板块的主要产品没有太多的重叠,业务互补递进关系明显。总览各个板块的经营现状和发展路径,可以看到原长电科技稳中求增,看好未来资本投入兑现产能,星科金朋整合进入后期,关键在解决现有遗留问题,导入客户提升产能利用率。公司具有先进封测能力,在射频器件国产化趋势后,封测行业的高弹性可以由射频器件带来;

管理层变动后需要关注公司整合并兑现利润的速度。公司管理层于9月24日同意聘任Choon Heung Lee(李春兴)先生为公司首席执行长(CEO)。长电在股权变动后存在的代理人问题一直是市场上的担忧,在管理层变动后,可以期待公司在半导体基金扶持下成长成行业绝对巨头,并大幅改善毛利率。

◆ ◆ ◆ ◆

For more information

骆思远

电话 18616863805

梁爽

电话 13795331558

杨海燕

电话 15821402661

◆ ◆ ◆ ◆

责任编辑:谈必成